Las acciones estadounidenses sufrieron una corrección la semana pasada, lo que llevó al índice S&P 500 a perder unos 5 billones de dólares en valor.

El temor a las consecuencias que la política arancelaria de Donal Trump pueda ocasionar a la economía es una de las razones de la caída, aparte de la incertidumbre acerca de dichos aranceles, ya que en realidad son más un medio que un fin, con lo que igual en pocos días los rebaja, los pausa, los incrementa o los mantiene. Una política negociadora propia de Trump y que de momento le va dando sus frutos.

Si ya antes de la caída del mercado había acciones infravaloradas, ahora el listado crece.

Aquí está el listado de las acciones estadounidenses más infravaloradas, es decir, cotizan con un mayor porcentaje por debajo de su fair value o precio por fundamentales (se indica el porcentaje que están infravaloradas y su valor razonable por fundamentales):

- Target +45,53% 152,21

- Comcast +40,48% 50,59

- T Rowe +35,52% 126,85

- Bank of America +33,13% 55,45

- Adobe +32,75% 519,54

- Merck +31,68% 124,73

- Pfizer +31,39% 34,57

- PNC Financial +31,29% 227,59

- Franklin Resources +29,50% 25,72

- M&T Bank +29,39% 226,21

- Capital One Financial +27,70% 215,53

- Wells Fargo +27,07% 90,36

- Molson Coors Brewing +26,28% 74,43

- Textron +23,46% 91,67

- Seagate +21,01% 107,26

- Constellation Brands +20,62% 216,33

- Las Vegas Sands +20,50% 52,14

Hoy vamos a ver algunas acciones del listado…

1. Target

Es una cadena de grandes almacenes estadounidense, fundada en Mineápolis, Minnesota, en 1902 y es ahí donde tiene su sede. Vende sus productos a través de sus tiendas y canales digitales, como ropa, cosmética, alimentación, etc.

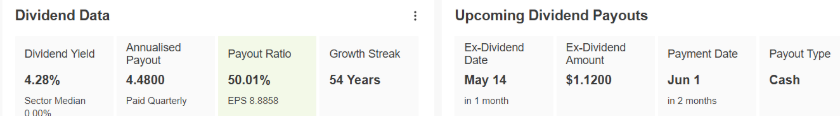

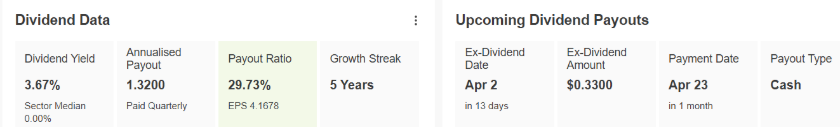

El 1 de junio repartirá un dividendo de 1,12 dólares por acción y para tener derecho a recibirlo es necesario ser accionista antes del 14 de mayo. La rentabilidad del dividendo es de un 4,48%.

Fuente: InvestingPro

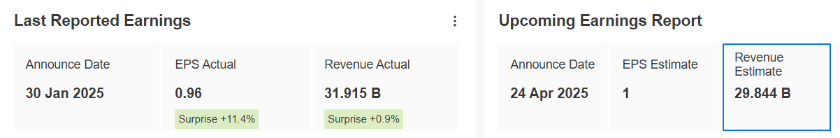

El 14 de mayo presentará sus resultados del trimestre. En los últimos logrós un 7% de beneficio por acción (BPA) de lo que esperaba el mercado.

Fuente: InvestingPro

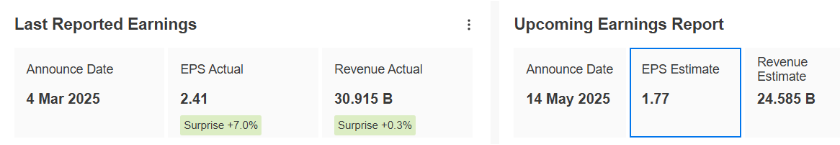

Su fair value o valor por fundamentales se encuentra en 152,21 dólares, de manera que sus acciones están infravaloradas en un 45,5%.

El consenso del mercado le ve un precio objetivo promedio en 136,47 dólares.

Fuente: InvestingPro

2. Comcast

Es un conglomerado mediático estadounidense que ofrece televisión por cable, internet y telefonía a clientes particulares y comerciales ubicados en 40 estados. Sus oficinas corporativas se encuentran en Filadelfia, Pensilvania. Fue fundada en 1963.

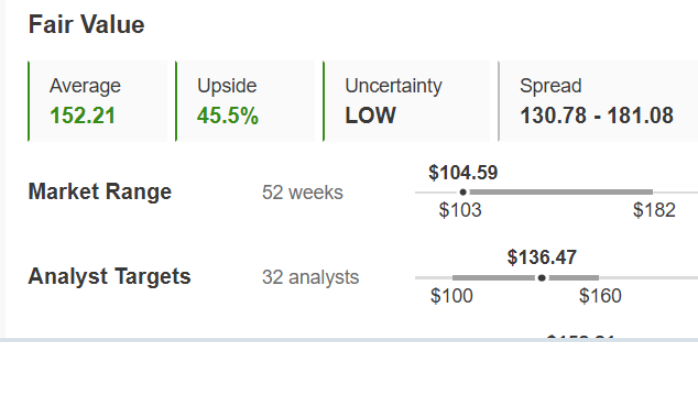

El 23 de abril repartirá entre sus accionistas un dividendo de 0,33 dólares por acción y para recibirlo hay que tener acciones antes del 2 de abril. La rentabilidad de su dividendo es de un 3,67%.

Fuente: InvestingPro

Conoceremos el informe de sus resultados del último trimestre el 24 de abril. En el anterior informe logró un 11,4% más de beneficio por acción (BPA) que la previsión del mercado.

Fuente: InvestingPro

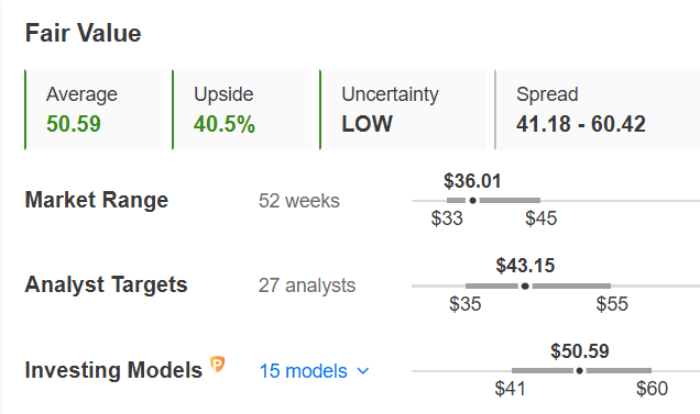

Su fair value o valor razonable por fundamentales se encuentra en 50,59 dólares, de manera que sus acciones están infravaloradas en un 40,5%.

El consenso del mercado le ve un precio objetivo promedio en 43,15 dólares.

Fuente: InvestingPro

3. T Rowe

Es una firma estadounidense de gestión de inversiones global, que ofrece fondos de inversión, servicios de asesoramiento, gestión de cuentas y planes de jubilación para particulares, instituciones, etc. Aproximadamente dos tercios de los activos bajo gestión de la empresa están relacionados con la jubilación. Con sede en Baltimore, Maryland, la firma fue fundada en 1937 por Thomas Rowe Price, conocido por desarrollar la filosofía de inversión en acciones de crecimiento.

La rentabilidad de su dividendo es de un 5,43% y lo acaba de aumentar en un 2,42% hasta los 1,27 dólares por acción, lo que supone el 39º año consecutivo de crecimiento constante de dividendos.

Fuente: InvestingPro

El 24 de abril reportará sus números del trimestre, esperándose un incremento del 16,15% en el beneficio por acción (BPA).

Fuente: InvestingPro

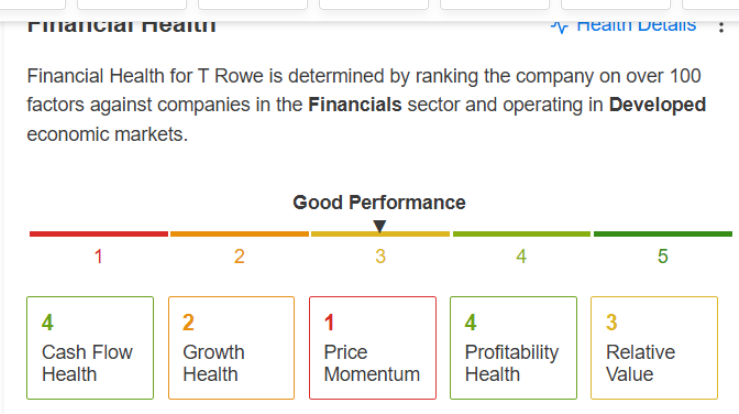

A pesar del descenso, la compañía mantiene una buena puntuación de salud financiera.

Fuente: InvestingPro

En términos de desarrollos estratégicos, T Rowe Price está colaborando con Aspida y considerando una posible colaboración de productos con Ares

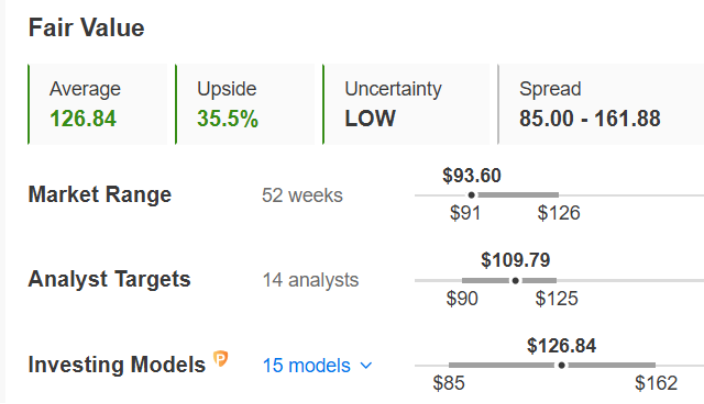

Sus acciones cotiza actualmente a una atractiva relación P/E de 10,2. De hecho se mueven un 35,5% por debajo de su valoración según los fundamentales (estaría en 126,84 dólares).

El consenso del mercado le da un precio objetivo promedio en 109,79 dólares.

Fuente: InvestingPro

4. Bank of America

Es una entidad bancaria estadounidense con sede en Charlotte, Carolina del Norte. Con la adquisición de Merrill Lynch en 2008 pasó9 a ser la mayor empresa de gestión de riqueza del mundo y juega un rol importante en el mercado de la banca de inversión. Fue fundada en 1784.

La sólida posición financiera del banco se ve subrayada por su impresionante historial de dividendos, que ha mantenido el pago de dividendos durante 55 años consecutivos y los ha aumentado durante 11 años consecutivos. La rentabilidad del dividendo es de un 2,50%.

Fuente: InvestingPro

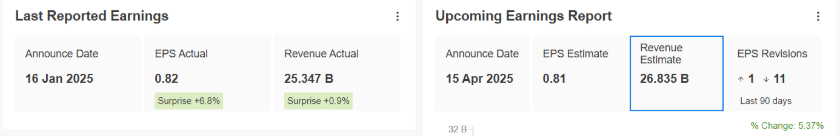

El 15 de abril publicará sus cuentas trimestrales. Se prevé que las ganancias por acción de la compañía muestren una mejora constante, con estimaciones para el año fiscal 2025 en 3,70 dólares y para el año fiscal 2026 en 4,30 dólares.

Fuente: InvestingPro

Con una amplia gama de servicios que abarcan la banca de consumo, la gestión de patrimonios y la banca de inversión, BAC se ha posicionado como un actor clave en el panorama financiero mundial.

Hay optimismo en torno a una posible desregulación en el sector bancario. Se considera que BAC es un beneficiario infravalorado de una posible flexibilización regulatoria, en particular por la posible suavización de los requisitos finales de Basilea 3. Estos cambios podrían mejorar la rentabilidad de los fondos propios del banco y proporcionar más flexibilidad en la gestión del capital.

Obtiene una puntuación general de salud financiera FAIR de 1,9, lo que refleja la sólida base operativa del banco y su posición de liderazgo en el mercado.

La valoración actual del banco refleja una relación P/E de 12,3 veces.

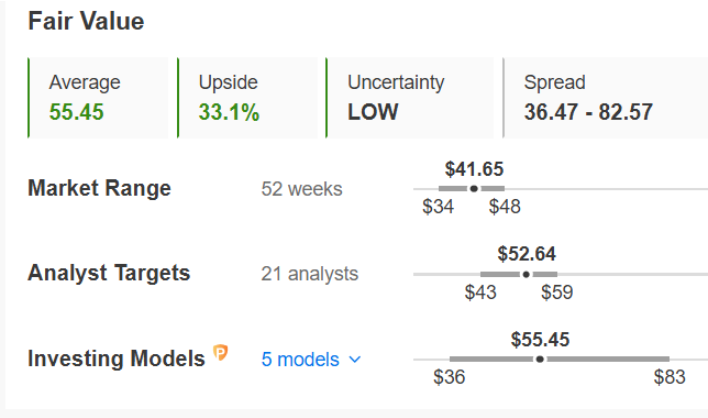

Su fair value o valor razonable por fundamentales se encuentra en 55,45 dólares, de manera que sus acciones están infravaloradas en un 33,1%.

El consenso del mercado le ve un precio objetivo promedio en 52,64 dólares.

Fuente: InvestingPro

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.