Análisis de los últimos resultados de Solaria

Las principales cifras son:

- Potencia instalada: 1.658MW (0% a/a).

- Generación: 423GWh (-0,8%).

- Precio obtenido: 72,8€/MWh (-7,6%).

- Ventas totales: 41,8 millones de euros (-5,8%, consenso 76,8M€, BKT est. 41,8M€).

- Ventas generación: 30,8 millones de euros (-8,3%).

- Ventas de activos y otros: 11,0 millones de euros (+2,0%).

- EBITDA: 69,7 millones de euros (+50,5%, consenso 53,1M€, BKT est. 41,1M€, guía 73/83M€). La capitalización de gastos unida al efecto positivo de la reversión de un deterioro de un activo a la venta llevan al EBITDA a superar las ventas.

- BNA: 31,5 millones de euros (+49,3%, consenso 30,0M€, BKT est. 16,9M€).

- Cash flow libre: -36,3 millones de euros (-25,2M€ en 4T 2023).

Por lo tanto, en el año 2024, la generación es 2.543GWh (+12,0%), precio obtenido 53,0€/MWh (-28,0%) ventas 176,9M€ (-7,5%), ventas generación 134,9M€ (-19,3%), ventas de activos y otros 42,0M€ (+74,1%), EBITDA 201,3M€ (+0,7%), BNA 88,6M€ (-17,6%), cash flow libre -72,1M€ (vs -230,5M€ en 2023), deuda financiera neta 1.088M€ (+10,7% en 2024), ratio DFN/EBITDA 5,4x vs. 5,9x en 3T 2024. Reitera las guías EBITDA 2015 245/255M€.

Opinión sobre los resultados de Solaria

Nuestra valoración de los resultados es neutral. Al igual que sucedió en los trimestres previos, la caída de las ventas refleja un entorno de precios de la energía bajos que no se compensa con el aumento de la generación ni con los ingresos por desinversiones de proyectos solares y otros conceptos. No añade nueva potencia en los últimos 12 meses y las inversiones se reducen en 2024 hasta 187 millones de euros (-43%).

El EBITDA incluye el efecto extraordinario de la reversión de un deterioro en la fábrica de Puertollano, candidata a albergar Centros de Datos y, que ha sido reclasificada como activo a la venta. Sin esta reversión, el EBITDA habría caído en 2024 hasta 172M€ (-13,8%). La Compañía prevé conectar 1.400MW en 2025, lo que incrementaría la potencia instalada en +84% hasta 3.060MW y otros 3.112MW adicionales en 2026.

Creemos que el coste de la deuda (swap 15 años EUR 2,43% + margen 3,00%) sigue siendo un freno a la hora de impulsar la construcción de nuevos proyectos de energía renovable. Además, la resistencia de las TIRes a bajar en 2025 impacta negativamente sobre la valoración de estos activos.

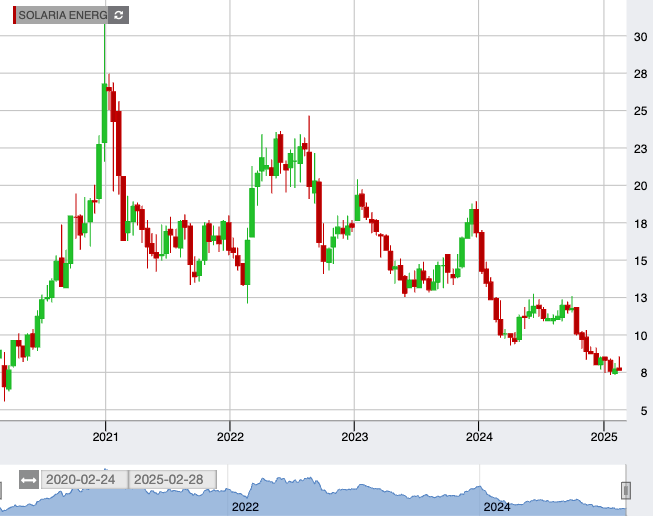

Consecuentemente, recortamos nuestro Precio Objetivo hasta 8,50€/acción desde 10,30€/acción. No percibimos catalizadores y nuestra recomendación se mantiene invariada en Neutral

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.