A punto de activarse una pauta alcista que acierta casi el 100% de las veces

Las compañías del SP500 cotizan aproximadamente a 22 veces sus ganancias previstas a 12 meses. Es decir, por encima de su relación precio/beneficio promedio de 10 años que es de 19. La clave de que la Bolsa siga subiendo pese a estar cara obedece, como ya he comentado en su momento, a que los resultados de las cotizadas no solo siguen siendo buenos sino que además baten las previsiones del mercado. De hecho, las compañías han obtenido un aumento promedio de las ganancias del 16,5% en lo que llevamos de resultados publicados.

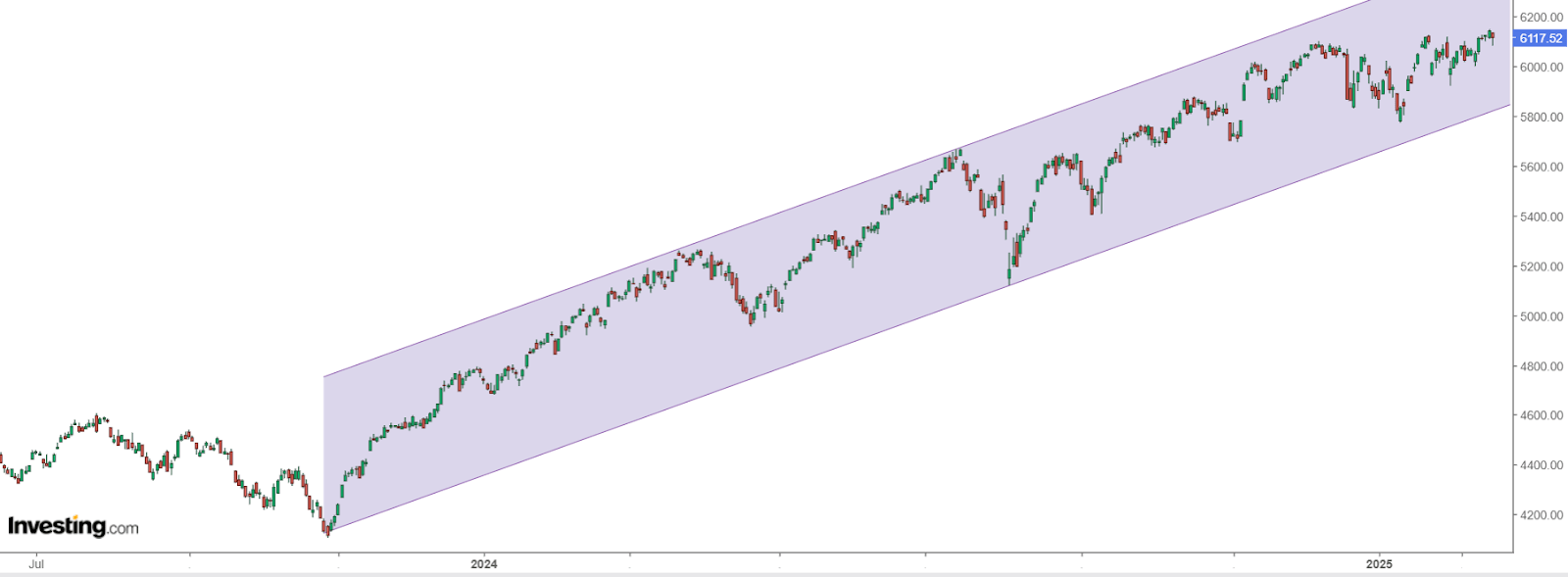

Hay una pauta alcista que es muy interesante porque a lo largo de la historia solo falló en una ocasión y la pérdida fue simbólica, inferior al 0,10%.

Esta pauta consiste en que cuando el SP500 sube tan en el mes de enero como en el mes de febrero, el año en su cómputo es positivo y alcista.

Este 2025 la pauta podría activarse, ya que el SP500 ha subido en enero un 2,7% y febrero va también en verde por el momento.

Desde el año 1938, en todas las ocasiones que se activó funcionó realmente muy bien. Solo en 2011 fue la excepción.

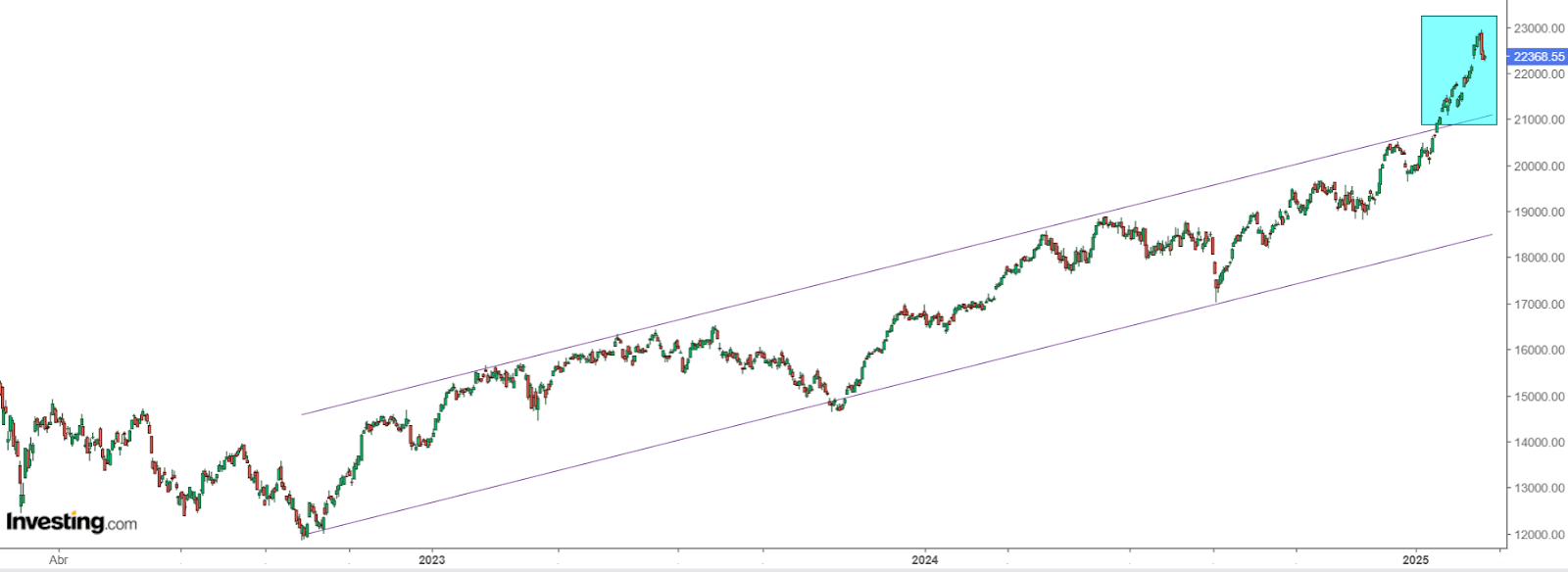

Los gestores de inversión confían este año más en la Bolsa europea que en Wall Street

La encuesta de Bank of America a gestores de fondos de inversión refleja que el 66% de los participantes prevé que en el corto plazo la renta variable europea continúe subiendo, frente al 44% del mes pasado. Es decir, se ha incrementado el optimismo por la Bolsa del Viejo Continente.

Pero si nos vamos a un mayor plazo, el optimismo es aun mayor, ya que a 12 meses el 76% de los gestores de fondos de inversión creen que también seguirá al alza, apoyado sobre todo en los resultados empresariales.

Sabemos que hay remontarse un buen número de años atrás en el tiempo para ver a la Bolsa europea tener un mejor año que la Bolsa estadounidense. Pues bien, los gestores en su mayoría este 2025 confían que Europa pueda tener un mejor rendimiento de Estados Unidos.

Por sectores, y aquí no hay sorpresa, es el bancario el favorito en Europa. Le seguirían el sector de las aseguradoras, las energéticas y las utilities.

Ojo a los bancos europeos en general y españoles en particular

Los bancos europeos en general y los bancos españoles en particular son las estrellas para el 2025. De hecho algunos de éstos últimos acumulan rentabilidades de dos dígitos en estos casi dos primeros meses del año.

La publicación de sus resultados han batido fácilmente las expectativas del mercado y están menos expuestos a rebajas de tipos de interés por parte del Banco Central Europeo. El hecho de presentar buenas rentabilidad por dividendo es otro plus que agradecen los inversores.

También es interesante resaltar que las dos principales entidades bancarias del Ibex 35 tienen una fuerte exposición en los países latinoamericanos que tienen tasas de interés que cobran a sus clientes por los créditos mayor que en España.

* Respecto a los informes de ganancias presentados, se observa que en el ejercicio recientemente cerrado obtuvieron ganancias de casi 32.000 millones de euros.

* En lo referente a los dividendos, se espera que entreguen a sus accionistas unos 34.000 millones de euros (dividendos + recompra de acciones propias). La rentabilidad por dividendo es atractiva, esperándose por ejemplo un 4% del Banco Santander y el doble en el caso de Unicaja. Caixabank y Sabadell alcanzarían el 7% y Bankinter y BBVA el 6%.

- Sabadell: el próximo dividendo sería de 0,124 euros brutos por acción. El 20 de marzo podría ser aprobado. Realiza dos pagos en el año.

- CaixaBank: en abril entregará 0,286 euros brutos por acción y ha aprobado un nuevo programa de recompra de acciones por valor de 500 millones de euros.

- BBVA: ha propuesto aumentar el dividendo hasta 0,70 euros brutos por acción, lo que implica un 27% más. El 10 de abril abonará un pago complementario de 0,41 euros brutos (pendiente de ser aprobado). También recomprará acciones por valor de 993 millones de euros.

- Unicaja: ha regresado al formato de dividendo. Se espera un pago complementario de 0,07 euros brutos por acción a repartir en abril.

- Santander: en mayo repartirá dividendo y podría ser de 0,10 euros brutos por acción. Realizará recompra de acciones por importe de 10.000 millones de euros.

Acciones con dividendo y resistentes a los aranceles de Trump

Ahora mismo, y con la incertidumbre de si Trump terminará en abril por ejecutar aranceles a Europa y si dentro de tres semanas activará los de México y Canadá (o mantendrá la pausa), es interesante ser selectivos con las acciones.

He creído oportuno aportar un listado de acciones que presentan dos elementos:

-

Reparten dividendos.

-

En principio deberían de ser resistentes al tema de los aranceles.

El Russell 3000 es un índice bursátil formado por las 3000 mayores compañías cotizados en Estados Unidos, que representan aproximadamente el 97 % de todos los valores de renta variable del país. Se trata de un índice ponderado por la capitalización del mercado.

Pues bien, dentro de este índice hay algunas acciones que reúnen los dos elementos que he citado anteriormente y alguno más:

1º La rentabilidad de sus dividendos supera a la media.

2º Tienen un elevado porcentaje de calificaciones de compra en Wall Street.

3º Presentan métricas financieras firmes.

Algunas de esas acciones son:

- AES, Northwestern Energy, Evergy, Essential Utilities y DTE Energía: tienen una rentabilidad promedio de dividendo del 4,6% y el 72% de sus calificaciones son de compra.

- CVS Health, Provident Financial Services, Viper Energy, Starwood Property Trust: la rentabilidad promedio de su dividendo es de un 7,5% y el 75% de sus calificaciones son de compra.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.