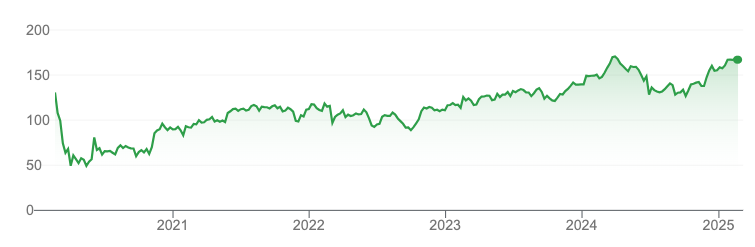

Análisis de los últimos resultados de Airbus

Los resultados de Airbus cumplen expectativas, objetivos 2025 ambiciosos. Se mantiene cierta presión en cadenas de suministro.

Las principales cifras de los resultados de 4T 2024 vs estimación de consenso de la propia compañía:

- Ventas 24.716 millones de euros (+8% a/a) vs 24.678 millones de euros estimados.

- EBIT ajustado de 2.556 millones de euros (+15,8% a/a y 2.601 millones de euros esperados).

- EBIT repotado 2.614 millones de euros (+38% a/a vs 2.571 millones de euros est.)

- BNA de 2.424 millones de euros (+66% a/a) vs 2.096 millones de euros estimado.

En Aviones Comerciales las entregas se elevaron a 269 unidades en el 4T2024, 766 en el año, casi en línea con las 770 objetivo para el ejercicio. La contratación neta del período asciende a 826 unidades en el ejercicio. La cartera de pedidos sigue siendo muy elevada 8.658 unidades (+0,7% a/a). En Helicópteros la contratación se elevó 171 unidades en el trimestre (vs 70 de mediana en 4Trim. ant.); lo que supone 361 en el año.

La posición de Caja neta se eleva hasta los 11.753M€ desde 10.726M€ a final de 2023. Airbus ha aumentado el dividendo a 2€/acc. (+11%) y propone un dividendo especial de 1€/acc., al igual que el ejercicio anterior.

Airbus mantiene el guidance para 2025 apunta: entregas en torno a 820 unidades de aviones comerciales (desde 735 obj. en 2024); EBIT ajustado de 7.000M€ (vs 5.500M€) FCF antes de M&A y financiación de clientes del entorno de 4.500M€ (vs 3.500M€ ant.).

Por otra parte, estima que la integración de algunos paquetes de trabajo de Spirit AeroSystems tenga un impacto negativo en FCF de triple dígito medio, pero que en términos de Caja neta debe verse compensado por la compensación recibida de Spirit AeroSystems.

>>Link a los resultados publicados por la compañía

Opinión de las acciones de Airbus

Buena evolución en el cuarto trimestre que le lleva a cumplir los objetivos del año y mejorar la retribución al accionista.

Los objetivos para 2025 muestran expectativas de mejora en entregas y en generación de caja. La única nota menos positiva es la alusión a desafíos de la cadena de suministro, en particular con Spirit AeroSystems, actualmente están ejerciendo presión sobre la ampliación de la A350 y la A220. Aunque mantienen el objetivo de 14 aviones/mensuales en 2026 para el A220 y en el A350, mantiene el objetivo 12/mes en 2028, pero ajusta la entrada en servicio de la variante de carga A350, ahora prevista para el segundo semestre de 2027.

En resumen, los resultados cumplen y presenta objetivos positivos para 2025. Sigue mostrando cierta presión en cadenas de suministro de algunas de sus líneas, (especialmente variante de carga A350), aunque en las principales mantiene objetivos de aceleración de producción. Revisaremos nuestras estimaciones tras los resultados y ponemos nuestra recomendación en revisión (desde Vender).

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.