Atento que entramos en un periodo de 14 días delicado para el mercado

El Nasdaq 100 acumula ya 485 días consecutivos cerrando por encima de su media móvil de 200 días.

Pese a esta hazaña, no es su récord, ya que en los últimos 40 años hubo un caso más emblemático, concretamente la racha más duradera finalizó en octubre de 2018 y constó de 572 días consecutivos.

Respecto al S&P 500, ojo al periodo en el que vamos a entrar. Si cogemos desde el año 1950 a 2024, tenemos una racha de días consecutivos que va desde el día 16 de febrero al 28 o 29 (según sea el año bisiesto o no) en el que los rendimientos promedio no son buenos:

- Día 16 -0,08%

- Día 17 -0,12%

- Día 18 +0,02%

- Día 19 -0,14%

- Día 20 +0,01%

- Día 21 -0,20%

- Día 22 +0,04%

- Día 23 -0,14%

- Día 24 +0,10%

- Día 25 -0,03%

- Día 26 +0,05%

- Día 27 -0,23%

- Día 28 -0,07%

- Día 29 -0,02%

Hay un dato bastante significativo desde el días de las elecciones presidenciales en Estados Unidos (el 5 de noviembre de 2024) y se refiere al flujo de entrada y salida de dinero de los ETfs.

Lo más destacable es que fue de los fondos de materias primas de donde salió más dinero, es decir, los inversores no veían atractivo este mercado. Tampoco apasionaba la inversión en los mercados internacionales, saliendo bastante dinero del mercado de China y de Europa. Y un tercer grupo que no gozó de simpatía fueron los bonos de largo plazo. Por último, en menor medida, salió dinero de dos sectores de acciones como son energía y salud.

En el otro lado de la balanza, la mayor parte de la entrada de dinero fue a parar a los ETFs spot bitcoin y a diversos sectores de acciones como el financiero, el tecnológico y el industrial. Un tercer grupo fue el de acciones pequeñas (small cap).

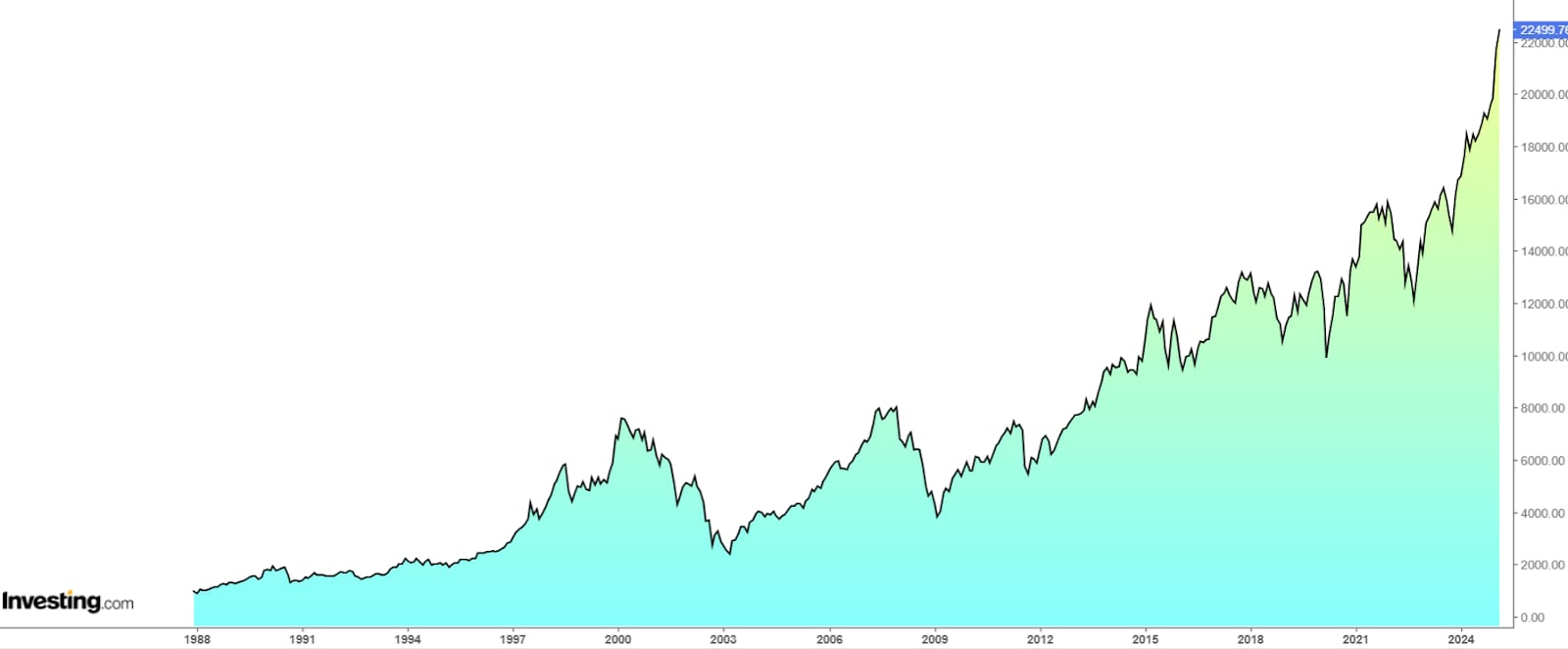

Por qué compró Warren Buffett acciones de Domino’s Pizza

Warren Buffett vendió acciones de Apple (era con diferencia la mayor participación de la cartera) y compró una acción líder en su sector y que ha subido un 3.400% desde su salida a bolsa en julio del 2004.

Concretamente, tras las ventas en 2024 de acciones de Apple comenzó a comprar a finales del año acciones de Domino’s Pizza.

Tenía el 50% de su cartera (formada por 41 acciones) invertida en Apple en diciembre de 2023. Pero vendió 605 millones de acciones durante los primeros tres trimestres del 2024, de modo que en septiembre Berkshire tenía solo el 26% de su cartera invertida en Apple. Las ventas fueron así:

1º Trimestre: 116 millones de acciones

2º Trimestre: 389 millones de acciones

31 Trimestre: 100 millones de acciones

En el último trimestre del año compró acciones de Domino’s Pizza. Acciones algo estancadas puesto que solo suben un 8% en los últimos tres años.

Buffett confía en el modelo de negocio de la compañía y su potencial de crecimiento en el sector de la comida rápida, gracias sobre todo a la innovación del menú con Stuffed Crust y el aprovechamiento de plataformas de terceros para la expandirse.

Y ahora un dato retroactivo que no sirve de nada, ya lo sé, pero estas curiosidades siempre suelen llamar la atención. Si usted hubiese invertido 1,000 dólares en la compañía de Warren Buffett, Berkshire Hathaway cuando se convirtió en su CEO en 1965, hoy tendría 42 millones de dólares. La misma inversión en el S&P 500 habría crecido a 343.000 dólares durante el mismo período.

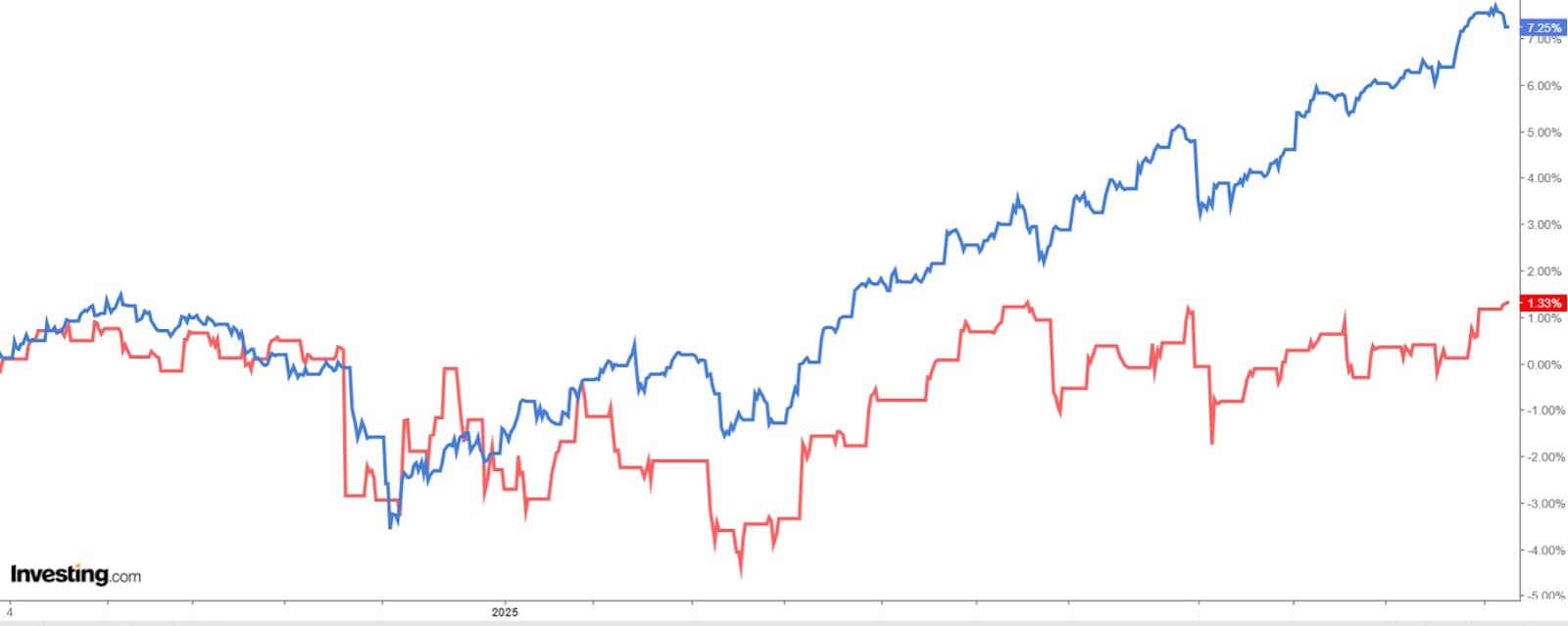

La Bolsa europea batiendo a Wall Street, 13 años sin lograrlo

Históricamente estamos acostumbrados a que la Bolsa estadounidense tiende a comportarse mejor que la europea, en líneas generales. Pero de momento este año no solo no está siendo así, sino que la diferencia a favor del Viejo Continente es bastante elevada.

Basta coger el Euro Stoxx 600 y ver su fortaleza alcista alentada por varias razones:

- Su fuerte exposición al sector bancario, el cual es de los favoritos para este año.

- Continuas rebajas de tipos de interés por parte del Banco Central Europeo, ampliando la brecha respecto a la Reserva Federal.

- Menor exposición a la inteligencia artificial, la cual fue sacudida con la irrupción de la china DeepSeek.

Así las cosas, con datos antes del cierre del viernes, el Euro Stoxx 600 sube un 9% frente al S&P 500 que lo hace un 3,50%.

Es un dato relevante, porque para ver un año en el que tenga mejor rentabilidad que Wall Street hay que remontarse en el tiempo nada más y nada menos que al año 2012 cuando le sacó un 0,90% de ventaja.

Por su parte, el Eurostoxx 50 marcó en la semana máximos históricos por la posibilidad de un acuerdo de paz en Ucrania. Ha necesitado 25 años para lograrlo (marzo del 2000). Sube casi un 10% en este año gracias sobre todo a tres compañías: los bancos españoles Santander y BBVA, y la tecnológica germana SAP.

Y si hablamos de países, el mejor índice bursátil en 2025 está siendo con diferencia el Dax 40 de Alemania con un 13%. Una de las razones de este impulso son las elecciones que están a la vuelta de la esquina, ya que el mercado está descontando una gran coalición de gobierno entre los partidos CDUy el SPD. Es decir, el mercado espera una coalición de democristianos (CDU) con socialdemócratas (SPD), que podría quitar los límites a la deuda pública para estimular la economía, lo que sería positivo para el euro. Solo un impulso de AfD haría inviable la reforma fiscal.

El fondo que muchos institucionales esperan que suba con fuerza

Importantes inversores institucionales están invirtiendo en un fondo y esperan que suba con mucha fuerza. Se trata del ETF iShares Bitcoin Trust, de BlackRock.

En Wall Street le ven potencial de revalorización de cuatro dígitos.

Varios gestores de hedge funds incrementaron sus posiciones recientemente:

- Israel Englander, de Millennium Management: compró 12,6 millones de acciones del ETF aumentando su participación en un 116%.

- Paul Tudor, de Tudor Investment : compró 3,5 millones de acciones aumentando su participación en un 409%.

- Steven Schonfeld, de Schonfeld Strategic Advisors: compró 1,2 millones de acciones aumentando su participación en un 30%.

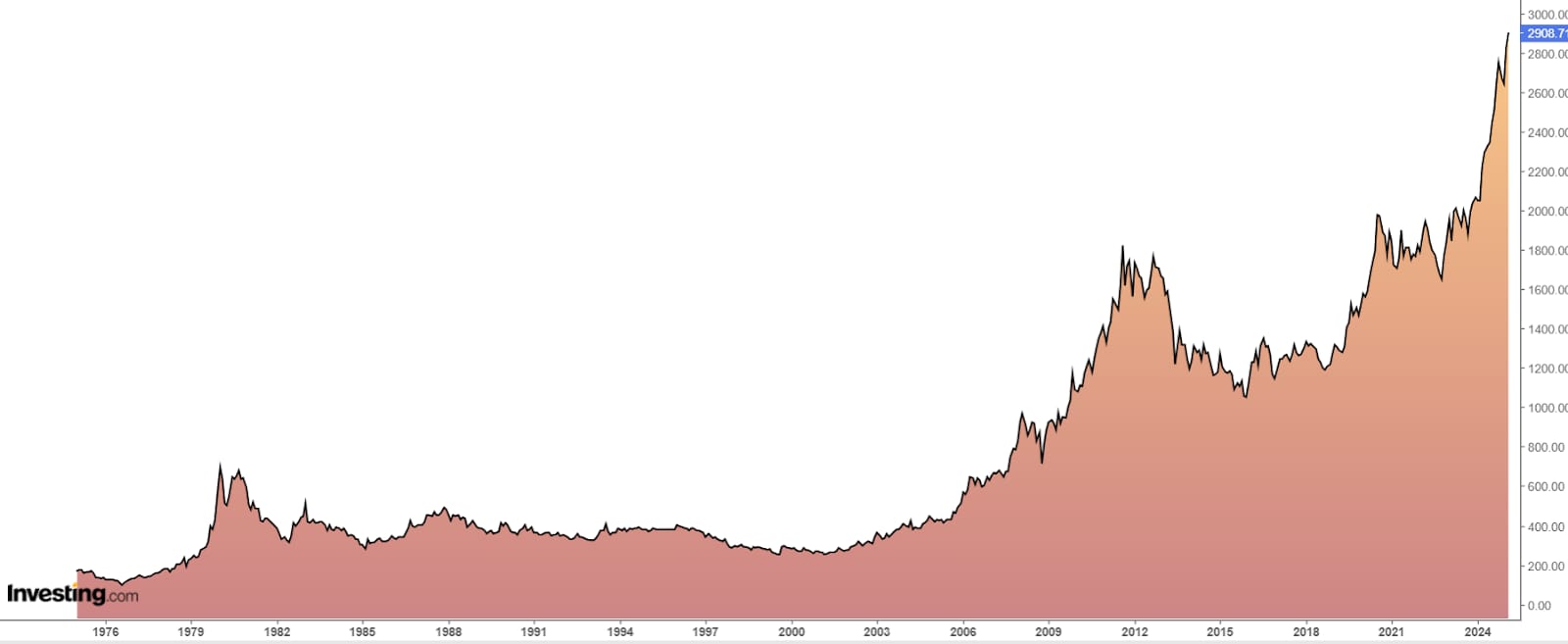

Estados Unidos está pensando revaluar sus reservas de oro

El pasado mes de enero, Alemania fue el segundo país del mundo que más dinero colocó en los fondos de inversión que apuestan por el oro, concretamente 1.100 millones de euros, elevando un 4,4% su exposición al metal activo.

Básicamente se produjo por la incertidumbre que generaban dos acontecimientos:

- Los aranceles de Donald Trump.

- Las elecciones germanas.

Pero en lo referente al tema del oro, ahora todas las miradas están centradas en si el Tesoro de Estados Unidos podría volver a fijar sus tenencias de oro a un nivel más elevado, hecho que le generaría efectivo rápido. Es decir, si deberían revaluar sus reservas de oro de 42 dólares la onza establecidas en 1973 a los precios actuales, lo que permitiría al Tesoro monetizar el aumento del balance de unos 750.000 millones de dólares, reduciendo la necesidad de emitir bonos.

Por tanto, si el oro de Estados Unidos se ajustara al valor de mercado, superaría los 760.000 millones de dólares.

Sea como fuere, en caso de querer hacerse, se necesitaría la aprobación del Congreso.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.