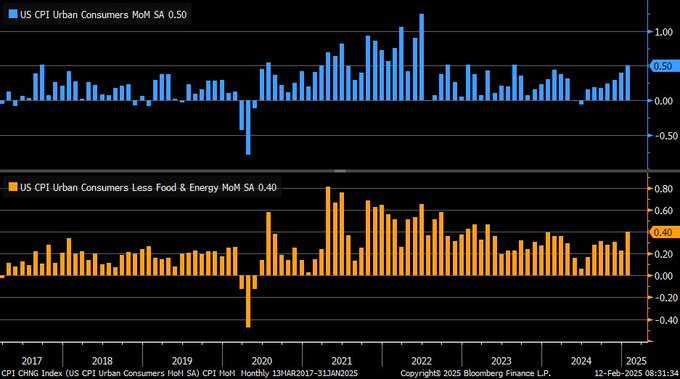

La inflación americana de enero ha sorprendido al alza subiendo por encima de las previsiones, 5 décimas frente a las 3 proyectadas, en la mayor subida mensual desde agosto de 2023, mientras que la subyacente también decepcionó al anotarse una subida de +0.4% frente al +0.3% esperado.

La tendencia de la inflación al consumo en los últimos meses ha sido progresivamente al alza (desde el 0% de junio 2024 hasta el 0.5% de enero), un freno para que la FED continúe rebajando tipos y además aún falta por incorporar el impacto final de las políticas arancelarias de Trump.

INFLACION AL CONSUMO, intermensual, EEUU.

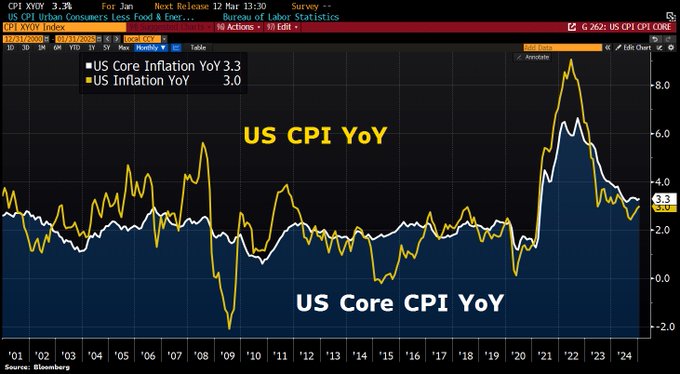

El IPC interanual sube hasta el 3% y la subyacente araña otra décima al alza para quedar en el 3.3%, ambos más alejados del umbral (2%) de la FED.

INFLACIÓN AL CONSUMO, interanual, EEUU

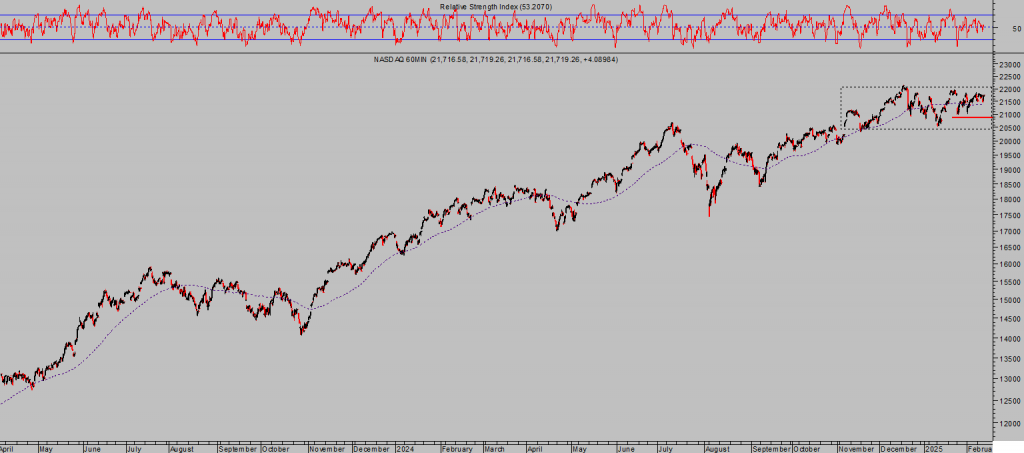

Los inversores respondieron con ventas de acciones y caídas de las cotizaciones que después fueron siendo mitigadas a medida que avanzaba la jornada, para finalmente cerrar en la zona de máximos de la sesión, el Nasdaq incluso consiguió cerrar en ligero color verde +0.03%, mientras que el Dow Jones y el SP500 quedaron en números rojos, -0.50% y -0.27% respectivamente.

Los movimientos de los índices americanos de los últimos 3 meses han sido erráticos y sin tendencia, a pesar de los numerosos vaivenes y titulares de prensa celebrando máximos históricos registrados, particularmente en el Nasdaq y SP500 que han cotizado dentro de un rango lateral aún vigente.

NASDAQ-100, 60 minutos,

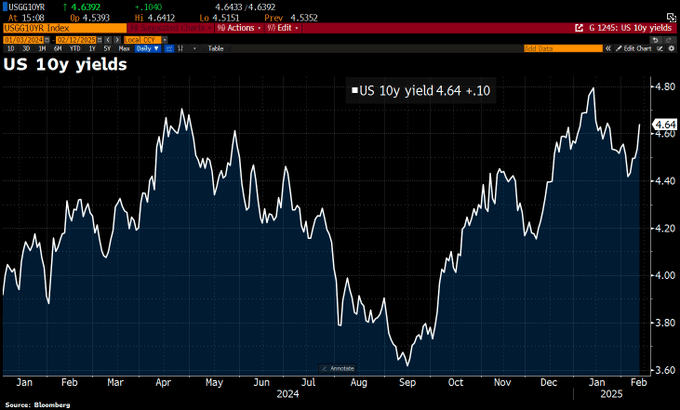

Los inversores en renta fija respondieron al dato de IPC también vendiendo (bonos) y provocando caídas de precio y un aumento de la rentabilidad delicado para la estabilidad de las bolsas.

RENTABILIDAD BONO 10 AÑOS EEUU

Si continúa el movimiento alcista de la rentabilidad de la deuda cuidado, es técnicamente factible defender una extensión del tramo al menos hacia el 5% (Bono a 10 años).

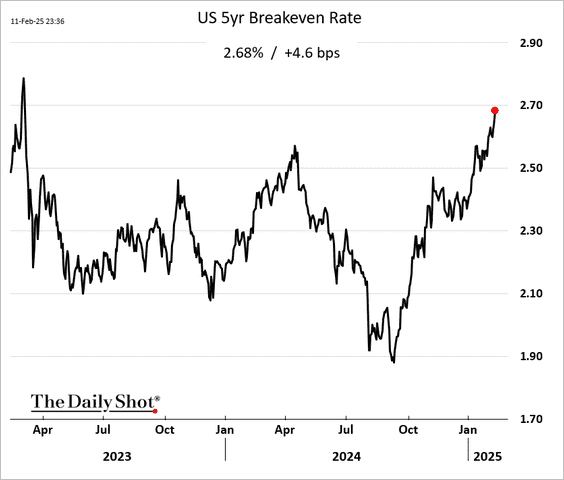

Las expectativas de inflación que baraja el mercado continúan subiendo y justifican las alzas de la rentabilidad de la deuda.

EXPECTATIVAS INFLACIÓN EEUU.

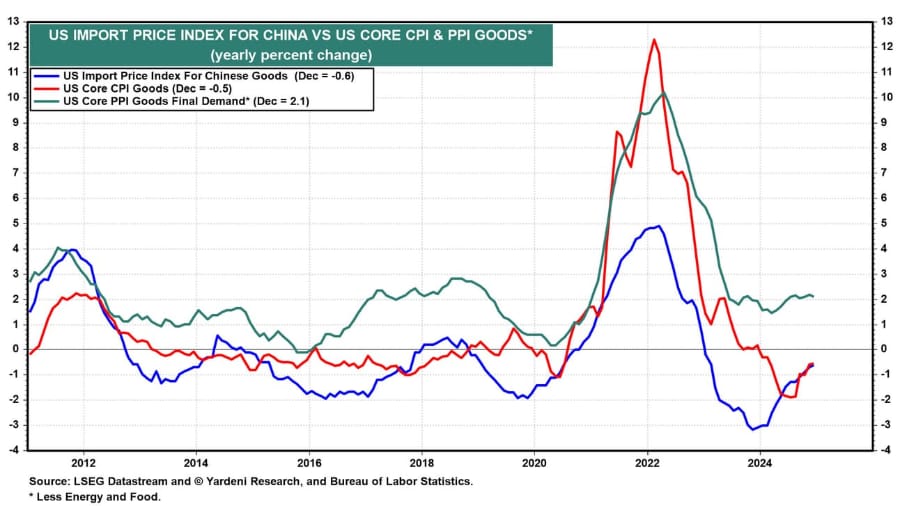

Hoy se publica el índice de precios a la producción -PPI- y después de varios años centrados en el IPC, a partir de ahora (aranceles) quizá sea conveniente observar también el PPI con mayor atención.

El PPI de enero que se conocerá esta tarde puede recoger alguna presión derivada del «front running» de las empresas o aumento de la actividad antes de la llegada efectiva de los aranceles para esquivar en lo posible su impacto.

Las previsiones del consenso apuntan a un repunte del PPI de dos décimas y de tres décimas para la tasa subyacente, veremos!.

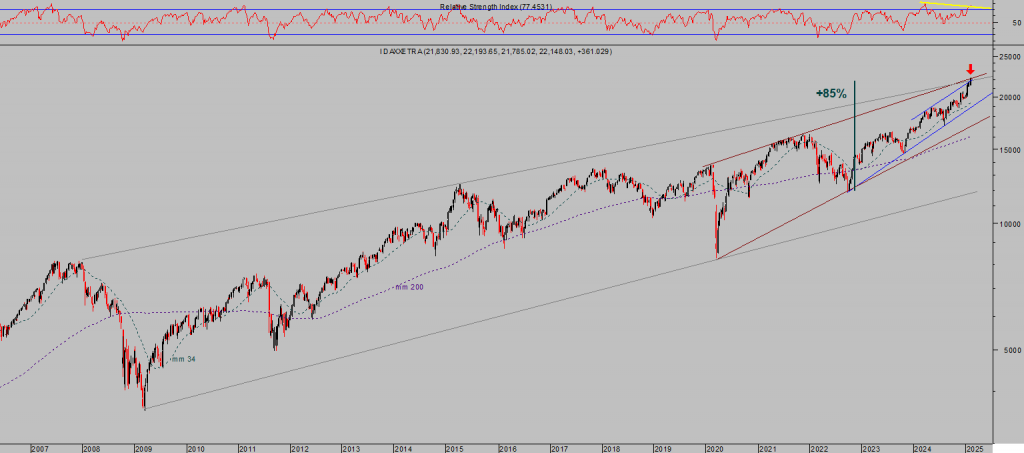

El mercado sigue sostenido en zona de máximos aunque patinando sobre una capa de hielo muy fina, asediado por una incertidumbre creciente en distintos frentes (analizados en numerosos posts) y por unos niveles de rentabilidad de la deuda incompatibles con la fortaleza que aparentan.

S&P500, 60 minutos

A pesar de lo cual los inversores no han perdido el ánimo y continúan comprando alegremente, especialmente los particulares ya que los institucionales y gestores han dejado de participar en las últimas fechas y los insiders llevan meses en posición neta vendedora. Un comportamiento dispar que suele anticipar volatilidad.

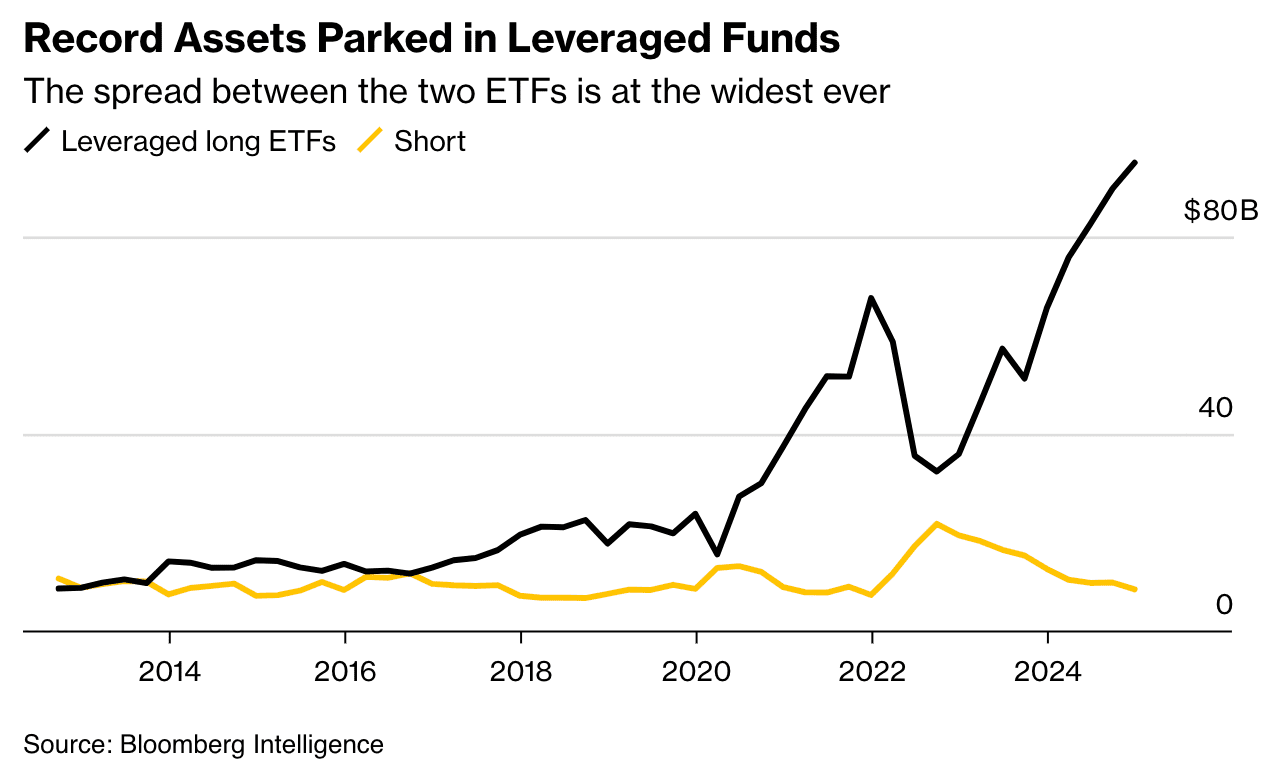

El sentimiento complaciente y alcista de los inversores se observa también en su posicionamiento a través de ETFs apalancados alcistas y bajistas, un record de $95.000 millones en alcistas frente a sólo $9.000 en bajistas.

VOLUMEN COMPRAS ETFs APALANCADOS ALCISTAS vs BAJISTAS

Mr. Trump prometió en campaña que acabaría con la guerra en Ucrania en 24 horas.

Ayer mantuvo una conversación de 90 minutos con (su presunto amigo) Putin, ofreciendo un planteamiento del fin de la guerra inicialmente favorable para Rusia que dejaría a Ucrania mermada y cediendo territorio y a Europa al mando de la defensa de las fronteras.

Este fin de semana se celebra la Conferencia de Seguridad de Munich y considerando las intenciones declaradas por Trump combinadas con la necesidad de Putin de acabar cuanto antes esta guerra quedándose con el territorio invadido, promete ser muy controvertida y tensa.

Sin embargo, las bolsas europeas están respondiendo al encuentro Putin-Trump de ayer con fuertes alzas, celebrando sin saber muy bien el qué.

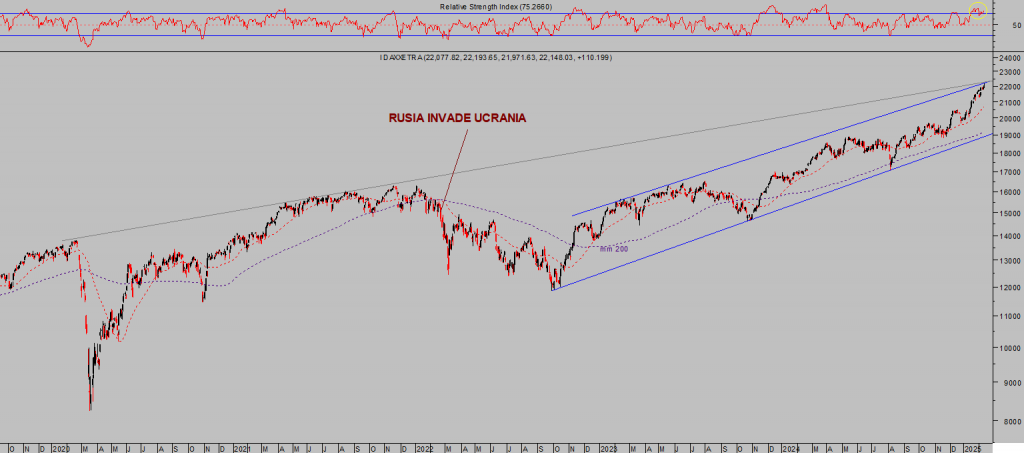

DAX-40, semana,

El resultado de este encuentro marcará la pauta de las bolsas de cara a la recta final del mes de febrero y aclarará el futuro de la región.

Desde que comenzó la invasión de Rusia a Ucrania el 24 de febrero de 2022, el índice DAX-40 de Alemania ha subido más de un 50%, mientras que la estabilidad de suministro de energía se ha deteriorado, los precios precios han subido y provocado pérdida de competitividad, caída de la producción industrial y un comportamiento del PIB alemán negativo en 2023 y 2024.

DAX-40, diario

Trump parece orientado a abandonar su apoyo a Ucrania y dejar a Europa a solas, dejando en entredicho el papel de la OTAN y obligando a la UE a destinar más fondos (que no tiene) para la defensa, para centrar sus esfuerzos en la batalla Asia-Pacífico y tratar de manejar las rutas de comercio globales en su paso por el Canal de Panamá así como en el norte por Groenlandia hacia el Estrecho de Bering.

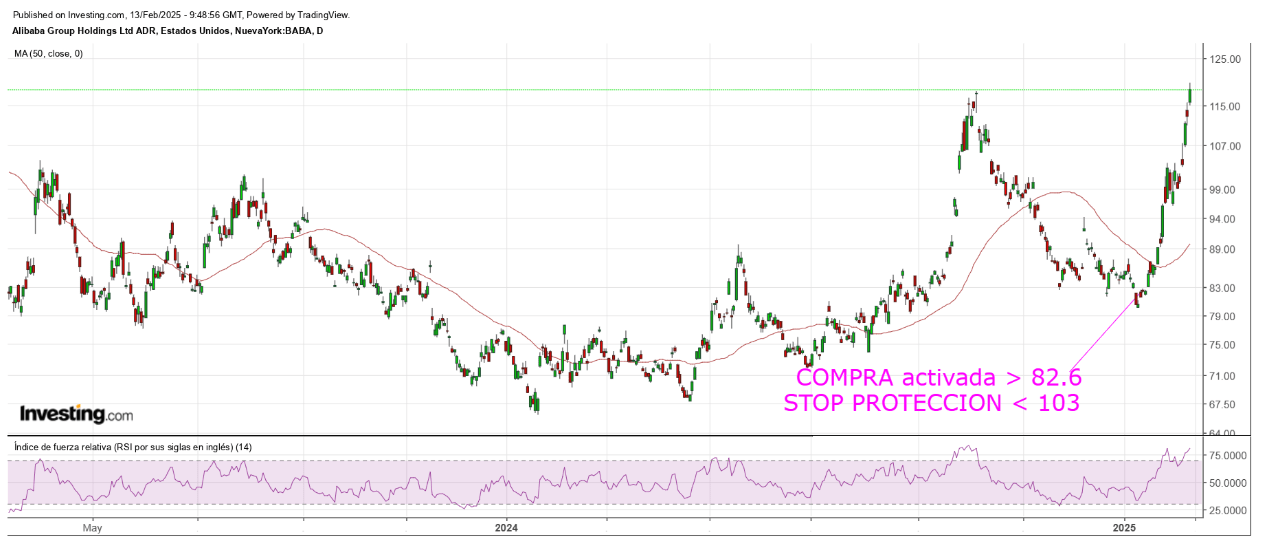

A río revuelto… siempre hay buenas oportunidades como la siguiente compartida con nuestros lectores que en un mes suma una rentabilidad del +42%:

ALIBABA -BABA-, diario

“Trade What You See Technically, Not What You Think.”

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com