Resultados de Netflix

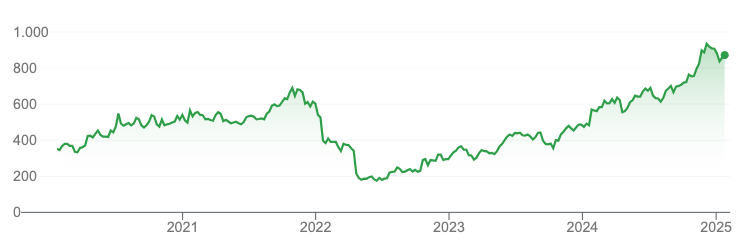

Los resultados del cuarto trimestre de 2024 baten ampliamente estimaciones. El valor sube +14% en el aftermarket.

Cifras principales comparadas con el consenso (Bloomberg):

- Ventas 10.247 millones de dólares (+16% a/a) vs. 10.106 millones de dólares estimados por el consenso y 10.128 millones de dólares estimado por la compañía.

- EBIT 2.243 millones de dólares (+52%) vs. 2.200 millones de dólares consenso y 2.190 millones de dólares estimados por la compañía.

- BNA 1.869 millones de dólares (+99%) vs 1.830 millones de dólares consenso y 1.847 millones de dólares estimados por la compañía.

- BPA 4,27 dólares (+102%) vs. 4,18 dólares consenso y 4,23dólares estimados por la compañía.

Las nuevas suscripciones alcanzan +18,9M, +44% a/a, vs. +9,2M esperado. Tal y como anticipó la Compañía, este es el último trimestre en que publicará este dato. Las suscripciones totales superan los 301M (+15,9% a/a).

Respecto al guidance 1T 2025 prevé generar unos ingresos de 10.416M$ vs. 10.480M$ estimado, EBIT de 2.940M$ vs. 3.130M$ estimado, BNA 2.440M$ vs 2.665M$ estimado y BPA de 5,58$ vs. 6,0$ estimado.

>>Link a la nota publicada por la Compañía

Análisis de los resultados de Netflix

Resultados sólidos y mejores de lo esperado. El éxito del contenido lanzado durante el trimestre y la apuesta por los deportes son las claves principales tras el crecimiento de suscriptores. Además, las retransmisiones en directo de diferentes eventos permiten captar una mayor cuota de publicidad a precios superiores. De hecho, en el trimestre los ingresos avanzan +16% y el EBIT +52%, lo que conduce a una expansión del margen EBIT hasta 22% (vs. 17% en el 4T 2023). La opción con anuncios sigue atrayendo nuevos usuarios y representa ya alrededor del 55% de las altas en los mercados donde está disponible. Es una buena noticia porque esta versión aporta un mayor margen. El buen momento permite anunciar una subida de precios en EE.UU., Canadá, Portugal y Argentina.

Finalmente, las guías para el 1T 2025 quedan ligeramente por debajo de lo estimado, pero se revisan al alza para el conjunto del año. La Compañía estima que los ingresos quedarán en un rango de 43.500M$/44.500M$ (vs. 43.000M$/44.000M$ previo), lo que implica un crecimiento a/a de +12%/+14%, y que el margen EBIT alcanzará el 29% (vs. 28% anterior). En resumen, estos resultados reafirman la posición de liderazgo de Netflix dentro del streaming. En estos momentos el valor sube +14% en el aftermarket. Netflix es uno de los valores incluido en nuestra cartera modelo de acciones americana.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.