Acciones

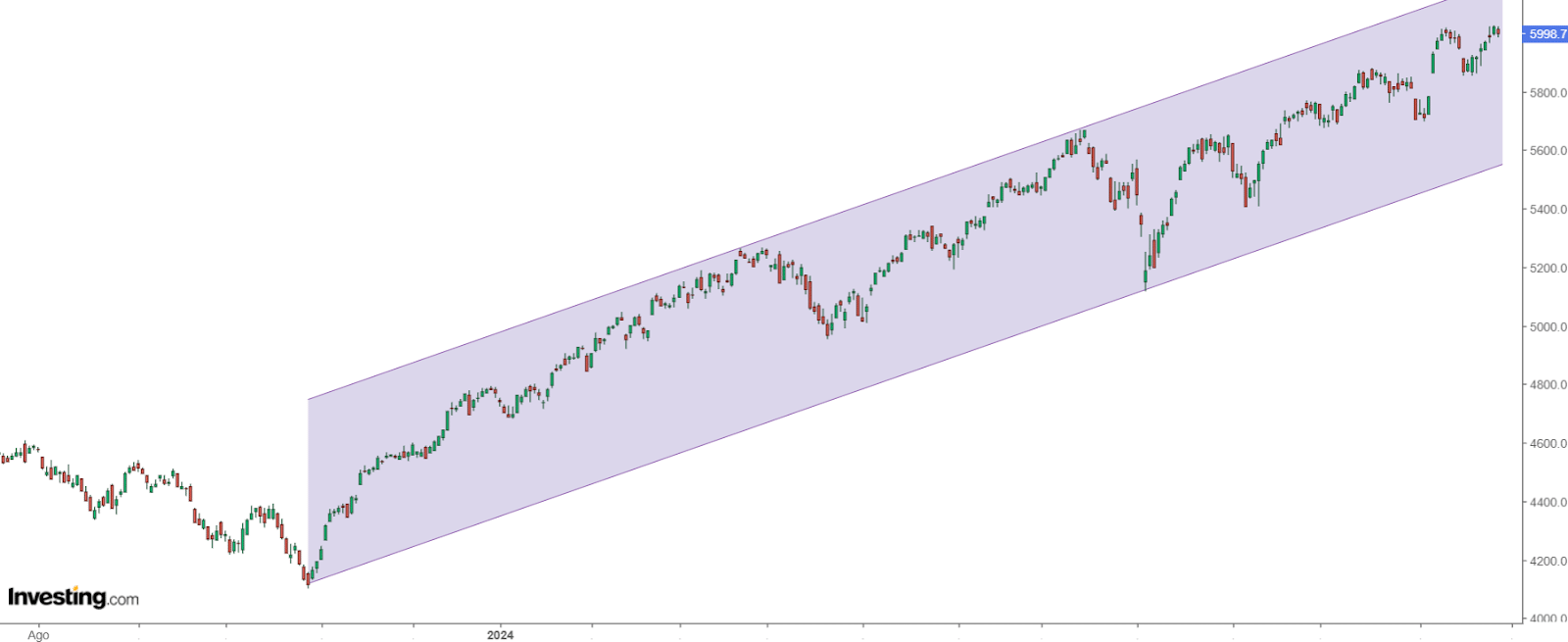

Es cierto que cuando salió hace unos días el dato deflactor subyacente de consumo privado subiendo al 2,8%, el mercado lo acusó en la misma jornada, ya que podría obstaculizar nuevas rebajas de los tipos de interés, pero el mercado sigue fuerte y al alza.

Salvo un giro imprevisto de aquí a final de año, el S&P 500 acumulará dos años consecutivos con subidas superiores al 20% (en 2023 se alzó un 24%), quinta vez que esto sucede en los últimos cien años. Las veces anteriores fueron 1927-28, 1935-36, 1954-55 y 1995-96.

Para el 2025 la clave estará en 3 cosas:

-

La evolución de los tipos de interés de la Reserva Federal.

-

Si Trump puede controlar el déficit y que no se dispare más de lo que ya está.

-

Los resultados de las compañías, si siguen batiendo las previsiones como estos últimos ejercicio.

El tema de los aranceles no es algo que vaya a sorprender al mercado, aparte que en todo caso afectaría a determinados sectores y acciones.

Un arancel del 25% a las importaciones de México y Canadá reduciría las ventas de automóviles estadounidenses en alrededor de 1,1 millones de unidades. La razón por la que los fabricantes de automóviles estadounidenses, como General Motors y Ford se verán afectados por esos aranceles es que no solo algunos coches se fabrican en México, sino que incluso los automóviles fabricados en Estados Unidos se verán afectados ya que varias piezas que fabrican esos vehículos se importan.

Así las cosas, se estima que los aranceles reducirían las ventas de automóviles en un 7,5% y en el caso de los coches importados, los aranceles podrían añadir unos 10.000 dólares al coste de cada uno, lo que podría reducir las ventas en 900.000 unidades.

De momento, los inversores siguen canalizando dinero hacia las acciones: invirtieron 16.400 millones de dólares en acciones estadounidenses en la semana anterior, lo que supone la séptima entrada semanal consecutiva de dinero.

La historia nos muestra que cuando el S&P 500 llega a diciembre subiendo en el año más de un 20%, en el último mes del año suele subir casi siempre. En las últimas 10 veces que sucedió, en 9 de ellas subió en diciembre, teniendo una rentabilidad promedio del 2,4%. Aquí puede ver las últimas 6 veces:

-

1975 (31%): 0,7%

-

1980 (29%): -2,4%

-

1995 (31%): 2,6%

-

1997 (30%): 0,8%

-

2013 (26%): 2,9%

-

2021 (25%): 1,5%

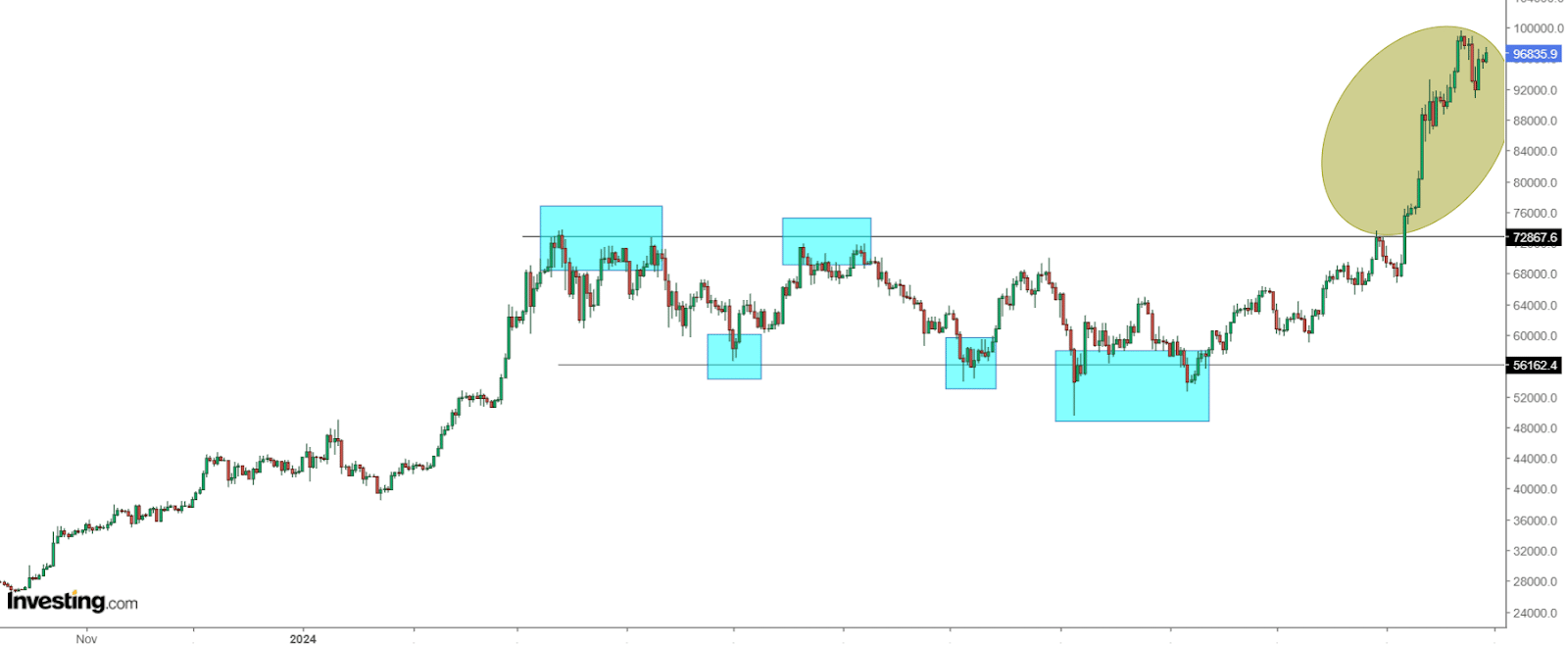

Bitcoin

La capitalización de mercado del bitcoin ronda los 1,89 billones de dólares. Para darse cuenta de lo que esto significa, basta con decir que sólo 9 de las 500 compañías que cotizan en el S&P 500 tienen una capitalización bursátil de al menos 1 billón de dólares. Y si cogemos la mayor compañía del Ibex 35, que es Inditex, está a años luz con solo 160.000 millones de euros.

Para 2025 la clave del bitcoin residirá en si los inversores ven o no defraudadas las expectativas que tenían en Trump respecto al sector.

El equipo de Trump ha comenzado a debatir si conviene crear un puesto en la Casa Blanca dedicado a la política de activos digitales. La industria está abogando para que el puesto (que sería el primero de este tipo en EE.UU) tenga línea directa con el presidente, que ahora es uno de los mayores promotores de las criptomonedas.

Esto dice mucho de las expectativas que tienen depositadas en el nuevo Presidente los inversores de monedas digitales y no les falta razón.

A nivel corporativo, el interés viene de atrás. Las compañías no querían quedarse rezagadas y perder el tren alcista, de manera que se apuntaron a una carrera incesante por comprar bitcoins. Los motivos eran variados en cada caso:

– Protegerse del aumento de la inflación.

– Diversificar los activos que tienen en sus carteras.

– Beneficiarse de la tendencia alcista y buscar la especulación.

Por ejemplo, Jiva Technologies dijo que iba a destinar un millón de dólares para comprar bitcoins. Rumble comentó que invertiría hasta 20 millones de dólares para adquirir bitcoins. Genius Group ha comprado por valor de 10 millones de dólares.

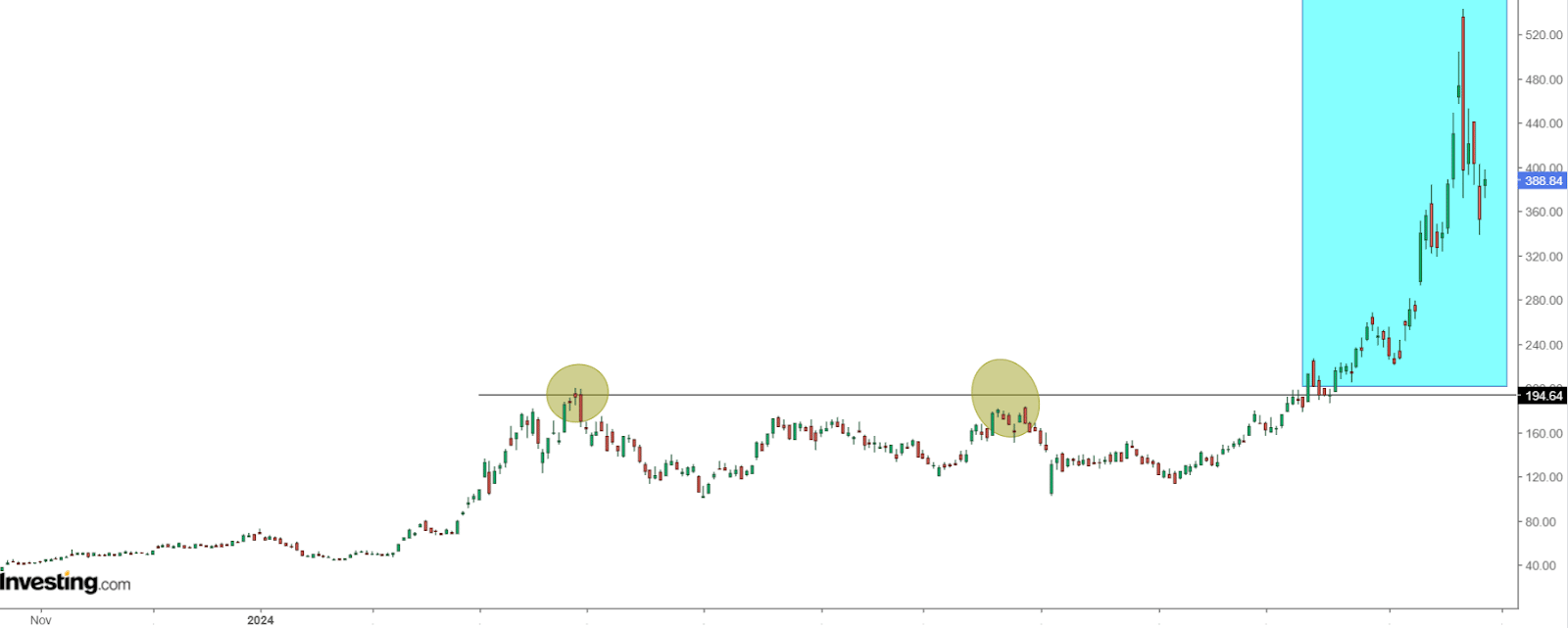

Pero especial mención merece MicroStrategy. Desde hace cuatro años, ha apostado con fuerza por la criptomoneda. Prueba de ellos es que no existe otra compañía que tenga tantos bitcoin en su poder (18.000 millones de dólares en bitcoins) y anunció recientemente su intención de multiplicar la cifra vendiendo hasta 42.000 millones de dólares en acciones y deuda.

Es cierto que Trump se ha encargado de animar a los fervientes inversores lanzando una serie de propuestas en su campaña electoral (bitcoin sube desde su victoria un 40%):

* Hacer de Estados Unidos la capital mundial de las criptomonedas.

* Promover una regulación más favorable.

* Crear una reserva formada por bitcoins.

Y por ahora ya se ha producido un hecho que se considera favorable: Gary Gensler, presidente de la SEC, que en estos años se ha mostrado escéptico y en contra de las cripto, comunicó que dejará su cargo el 20 de enero, justo cuando Trump tome posesión.

El tema de crear una reserva estratégica de bitcoins en Estados Unidos ha suscitado interés y alegría, pero no está nada claro. Fue el pasado mes de junio cuando Trump lo anunció en una conferencia en Nashville.

La idea seria crear una reserva con bitcoins, como la que tienen los bancos centrales compuesta por oro y dólares (además de otras divisas). En dicha nueva reserva se incluirían todos los bitcoins que se incautaron (casi 209.000) y a ello se añadirían los nuevos que se irían comprando, concretamente 200.000 cada año durante 5 años, hasta alcanzar el millón de bitcoins, los cuales se custodiarían mínimo 20 años.

La finalidad sería:

* Actuar como cobertura frente a la depreciación del billete verde.

* Respaldar futuras emisiones de deuda.

¿Problemas? Bueno, uno de los principales es que el presidente de la Fed, Jerome Powell, no está precisamente muy a favor de todo esto.

¿Incertidumbres? Varias, sobre todo dos:

1º ¿Qué institución será la encargada de gestionar la reserva estratégica de bitcoins?. ¿La Reserva Federal? ¿Otra?

2º ¿De dónde saldrá el dinero para realizar esas fuertes compras de bitcoins? ¿Vendiendo activos? ¿Cuáles, oro o bonos? ¿Incrementando la deuda?

Por el momento, algunos estados han mostrado interés en constituir sus propias reservas estratégicas en bitcoins. Por ejemplo, un miembro de la Cámara de Representantes de Pennsylvania presentó un proyecto de ley para la creación de una reserva y permitir a la tesorería invertir hasta el 10% de sus fondos en la cripto.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.