El sesgo vendedor en torno al par EURUSD sigue sin disminuir por quinto día consecutivo a raíz de la continuación de la operativa pro-Trump, que ha sido un factor clave detrás del rally del Dólar estadounidense (USD) posterior a las elecciones. De hecho, el índice del Dólar (DXY), que sigue al Dólar frente a una cesta de divisas, ha avanzado a su nivel más alto desde noviembre de 2023 en medio de esperanzas de que las políticas del presidente electo de EE.UU., Donald Trump, impulsen el crecimiento económico.

Mientras tanto, los planes de Trump de aumentar los aranceles a las importaciones podrían acelerar la inflación y obligar a la Reserva Federal (Fed) a pausar su ciclo de flexibilización. Además, el Índice de Precios al Consumidor (IPC) de EE.UU. publicado el miércoles señaló un progreso más lento hacia la reducción de la inflación y podría resultar en menos recortes de tasas el próximo año. Esto sigue apoyando los elevados rendimientos de los bonos del Tesoro de EE.UU. y continúa impulsando al USD al alza en todos los ámbitos.

La Oficina de Estadísticas Laborales de EE.UU. informó que el IPC general subió un 0,2% en octubre y un 2,6% en los últimos doce meses. Los detalles adicionales del informe revelaron que el indicador subyacente, que excluye las categorías más volátiles de alimentos y energía, aumentó un 0,3% el mes pasado y un 3,3% en comparación con el mismo período del año pasado. Los datos reafirmaron las apuestas de que la Fed realizaría un tercer recorte de tasas en diciembre en el contexto de un mercado laboral en desaceleración.

Comentando sobre el informe, el presidente de la Fed de St. Louis, Alberto Musalem, señaló que el riesgo de que la inflación aumente ha crecido y que la inflación persistente dificulta que el banco central continúe reduciendo las tasas. Además, la presidenta de la Fed de Dallas, Lorie Logan, adoptó un tono similar y dijo que el banco central debería proceder con cautela, añadiendo que si recortamos demasiado, más allá del nivel neutral, la inflación podría reactivarse y el FOMC podría necesitar revertir la dirección.

Por separado, el presidente de la Fed de Kansas, Jeffrey Schmid, hizo una rara aparición y dijo que aún está por verse cuánto más recortará las tasas el banco central de EE.UU. y dónde podrían establecerse. Por lo tanto, los inversores analizarán de cerca los comentarios del presidente de la Fed, Jerome Powell, el jueves en busca de pistas sobre la trayectoria de los recortes de tasas. Esto, a su vez, jugará un papel clave en la influencia de la dinámica de precios del USD a corto plazo y proporcionará un impulso significativo al par EUR/USD.

Mientras tanto, la moneda compartida podría seguir sintiendo la presión de la incertidumbre política en Alemania, tras el colapso de la coalición gobernante en la economía más grande de la Eurozona. A esto se suma la alta probabilidad de aranceles sobre las exportaciones de Europa a EE.UU. bajo la segunda presidencia de Trump, lo que podría impactar significativamente en la economía de la región. Esto parece pesar aún más sobre el Euro y arrastra al par EURUSD a un nuevo mínimo anual (YTD).

De cara al evento de riesgo clave, la agenda económica de EE.UU., que incluye la publicación de las solicitudes iniciales de subsidio de desempleo semanales y el Índice de Precios al Productor (PPI), podría impulsar la demanda del USD y producir oportunidades a corto plazo en torno al par EURUSD. No obstante, el trasfondo fundamental mencionado anteriormente parece inclinarse firmemente a favor de los alcistas del USD y sugiere que el camino de menor resistencia para los precios spot sigue siendo a la baja.

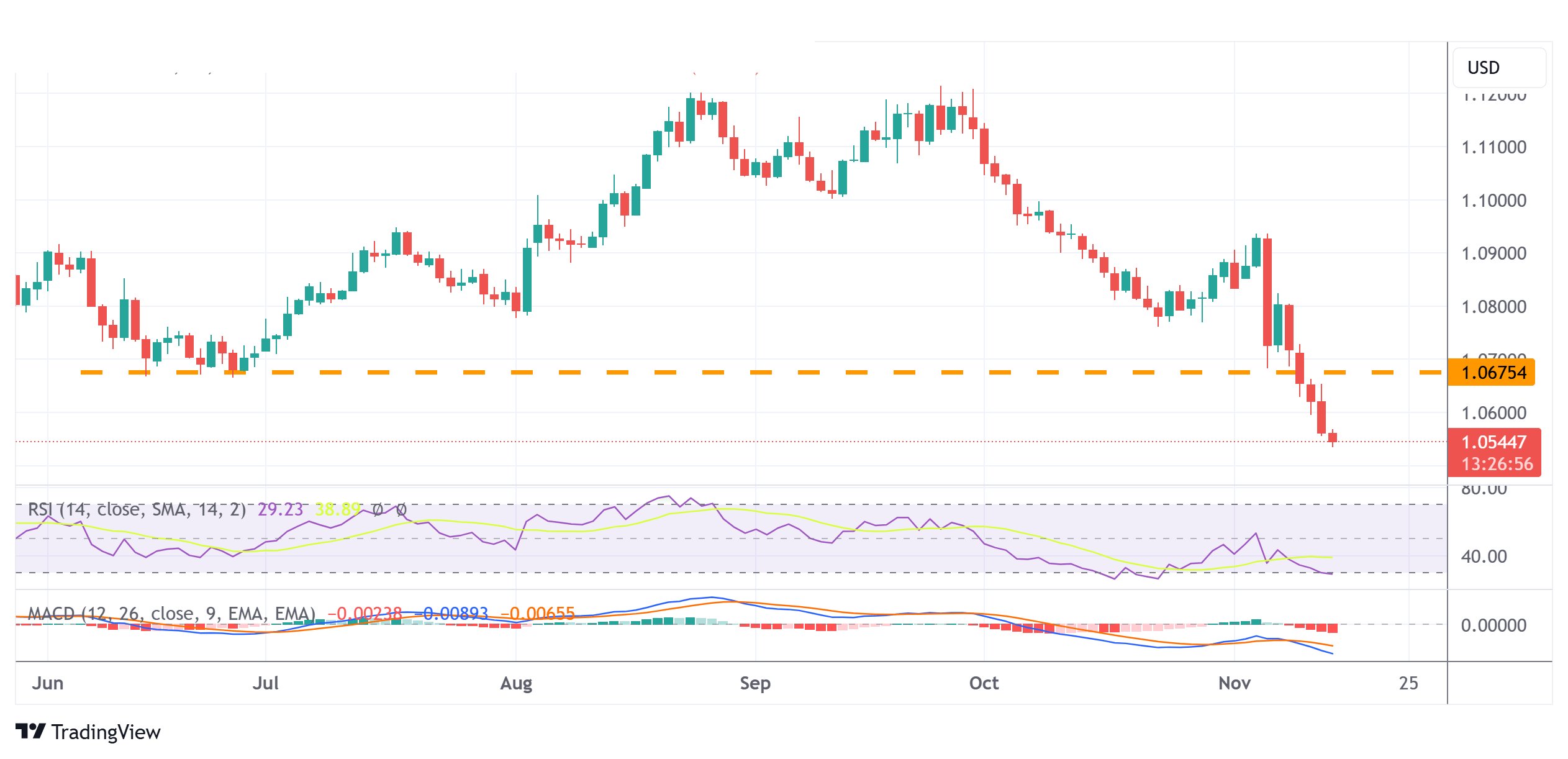

Perspectiva técnica del EURUSD

Desde una perspectiva técnica, la ruptura del día anterior por debajo del mínimo anual anterior sugiere que el camino de menor resistencia para el par EURUSD sigue siendo a la baja. Dicho esto, el Índice de Fuerza Relativa (RSI) en el gráfico diario ha comenzado a mostrar condiciones ligeramente sobrevendidas y justifica cierta cautela. Por lo tanto, será prudente esperar una consolidación a corto plazo o un modesto rebote antes de posicionarse para cualquier movimiento adicional de depreciación. No obstante, los precios spot parecen vulnerables a debilitarse aún más por debajo del nivel psicológico de 1.0500 y probar el mínimo de octubre de 2023, en torno a la región de 1.0450-1.0445.

Por el lado positivo, cualquier intento de recuperación significativo ahora parece enfrentar una fuerte resistencia cerca del nivel redondo de 1.0600. Algunas compras de seguimiento, sin embargo, podrían desencadenar un rally de cobertura de cortos y elevar al par EURUSD al máximo del día anterior, en torno a la región de 1.0650-1.0655. Un movimiento adicional al alza, mientras tanto, aún podría verse como una oportunidad de venta y es más probable que se mantenga limitado cerca de la zona de 1.0700. Esta última debería actuar como un punto pivote clave, que si se despeja decisivamente, sugerirá que el par ha formado un fondo a corto plazo y allanará el camino para ganancias adicionales.

Gráfico diario

Haresh Menghani

FXStreet