Te ofrecemos las noticias destacadas del día de las siguientes empresas -Amadeus, Telefónica, Sacyr, IAG, Renta Corporación, FCC…-, realizado por el Departamento de Análisis de Link Securities.

. AMADEUS (AMS) presentó sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2024), de los que destacamos los siguientes aspectos:

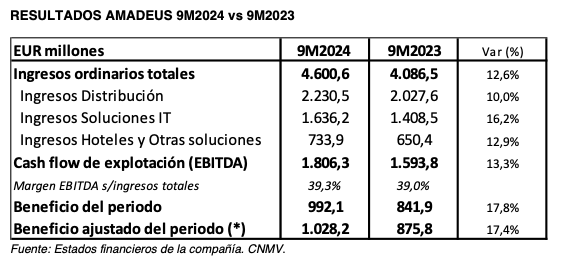

- En 9M2024, los ingresos totales de AMS se incrementaron un 12,6% interanual hasta los EUR 4.600,6 millones, gracias al crecimiento en sus tres áreas de negocio : Distribución (+10,0% interanual); de Soluciones IT (+16,2% interanual); y Hoteles y Otras Soluciones (+12,9% interanual).

- Así, el crecimiento de los ingresos de Distribución Aérea estuvo motivado por el incremento interanual del 3,4% en el volumen de reservas, hasta 359,8 millones entre enero y septiembre, así como por el incremento del 6,4% del ingreso por reserva en Distribución Aérea. Por su parte, la evolución positiva de los ingresos de Soluciones IT obedeció a (i) un aumento del 12,0% en los volúmenes de pasajeros embarcados (PBs) de las aerolíneas, hasta los 1.626,6 millones al cierre de septiembre, y a (ii) un incremento de los ingresos medios por pasajero embarcado del 3,8% interanual.

- Por su lado, el coste de los ingresos en 9M2024 se situó en EUR 1.150,3 millones, cifra que supone un aumento del 12,2% frente al mismo periodo de 2023. El crecimiento del coste de los ingresos se debió a la expansiónde los diferentes segmentos de negocio de AMS.

- En 9M2024, el cash flow de explotación (EBITDA) de AMS ascendió a EUR 1.806,3 millones, un 13,3% más que en el mismo periodo del año anterior, debido a (i) un aumento de los ingresos del 12,6%, (ii) un crecimiento del 12,2% del coste de los ingresos, y (iii) un incremento del 12,0% de la partida de Retribuciones a los empleados y Otros gastos de explotación. En términos sobre ingresos elmargen EBITDA alcanzó el 39,3% (vs 39,0%; 9M2023).

- De esta forma, en 9M2024, el beneficio de explotación (EBIT) se elevó a EUR 1.314,8 millones (+16,9% interanual), derivado del crecimiento del EBITDA y de un gasto por depreciación y amortización que fue un 4,9% superior al del mismo periodo de 2023.

- En 9M2024, el beneficio neto alcanzó los EUR 992,1 millones (+17,8% interanual). Por su parte, el beneficio neto ajustado (que excluye: (i) los costes relacionados con las fusiones y adquisiciones realizadas, EUR 3,8 millones después de impuestos en 9M2024 y (ii) en los primeros nueve meses de 2023, los efectos derivados de los movimientos en las provisiones para impuestos debido principalmente a la resolución favorable de procedimientos abiertos, que tuvieron como consecuencia un incremento de EUR 22,6 millones tanto en el beneficio como en el beneficio ajustado), ascendió a EUR 1.028,2 millones (+17,4% interanual).

- Los sólidos resultados financieros de 9M2024 permitieron generar un flujo de caja libre de EUR 975,2 millones, lo que se materializó en una deuda financiera neta de EUR 2.511,0 millones a 30 de septiembre de 2024, equivalente a 1,09 veces el EBITDA de los últimos doce meses.

- Perspectivas: el consejero delegado de AMS, Luis Maroto, afirmó que teniendo en cuenta la sólida situación financiera de sus resultados de 9M2024 y sus expectativas para el 4T2024, reiteran su confianza en alcanzar los objetivos marcados al principio del año.

. TELEFÓNICA (TEF) informó a la CNMV que su filial Telefónica España Filiales, S.A.U. ha alcanzado un acuerdo con Vodafone ONO, S.A.U. (Vodafone España) para el establecimiento de una sociedad conjunta, cuyo objeto social principal es la comercialización de una red de fibra hasta el hogar (FTTH) en favor de sus socios, Telefónica Españay Vodafone España, para que estos puedan prestar a su vez servicios minoristas y mayoristas de acceso de banda ancha.

La compañía conjunta cubrirá aproximadamente 3,6 millones de unidades inmobiliarias, con activos que actualmente forman parte de la fibra de Telefónica de España y que representan aproximadamente un 12% de su red nacional. Se estima que la compañía conjunta tenga inicialmente alrededor de 1,4 millones de clientes, lo que implica un nivel de penetración de aproximadamente el 40%.

Como parte de la transacción se suscribirán una serie de contratos de prestación de servicios por parte de TEF con la compañía conjunta. Tras el cierre de la operación,Telefónica España tendrá un 63% de la compañía y Vodafone España el 37% restante. El cierre de la operación está sujeto a la obtención de las correspondientes autorizaciones regulatorias.

. De conformidad con el acuerdo adoptado por la Junta General de Accionistas de la Sociedad el 30 de abril de 2024, el Consejo de Administración de VIDRALA (VID) ha acordado ejecutar el acuerdo de ampliación de capital con cargo a reservas de libre disposición con el fin de asignarlas gratuitamente a los accionistas de la sociedad, en la proporción de 1 acción nueva por cada 20 acciones existentes de VID, en los siguientes términos: (i) el importe de la ampliación decapital asciende a EUR 1.628.588,10; (ii) se emiten y ponen en circulación 1.596.655 acciones ordinarias de la única clase y serie de la sociedad, EUR 1,02 de valor nominal cada una ellas.

Está previsto que el anuncio de la ampliación de capital en el Boletín Oficial del Registro Mercantil se publique el próximo lunes 11 de noviembre de 2024, con lo que los derechos de asignación gratuita podrán ejercitarse, de conformidad con el acuerdo adoptado por la Junta General de Accionistas, durante el período de 14 días naturales a contar desde dicha fecha, esto es, desde el 12 de noviembre de 2024 hasta el 25 de noviembre de 2024, ambos inclusive. Los derechos de asignación gratuita podrán ejercitarse durante el período de 1 4 días naturales a contar desde el día siguiente al de la publicación del anuncio de ampliación de capital en el Boletín Oficial del Registro Mercantil y la página web de VID.

. SACYR (SCYR) comunicó a la CNMV que ha formalizado con una entidad de crédito un contrato forward sobre 10.000.000 de acciones ordinarias de SCYR con un precio de referencia inicial de EUR 2,936 ajustable en función del precio final de ejecución y con vencimiento a 1 año mediante la firma de la correspondiente confirmación. La operaciónes liquidable mediante entrega física de acciones o por diferencias, a elección de SCYR. La operación se ha formalizado bilateralmente y sin adquisición de acciones propias por parte de SCYR. La entidad de crédito actúa en esta operación en nombre y por cuenta propia como principal, de forma independiente a SCYR.

. IAG anunció a la CNMV un programa de recompra de acciones por importe de EUR 350 millones, que refleja la confianza en la estrategia y el modelo de negocio del Grupo, así como en las perspectivas a largo plazo del negocio. Esta decisión se fundamenta en el riguroso marco de asignación de capital de IAG, que respalda el objetivo de lograr una remuneración sostenible a largo plazo para sus accionistas:

- La principal prioridad de IAG es mantener un balance sólido. Su objetivo es mantener una ratio de deuda neta/EBITDA antes de partidas excepcionales por debajo de 1,8 veces a lo largo del ciclo, que en este momento se sitúa en 1,0 veces, muy por debajo de ese ratio, y con sólidas calificaciones crediticias de investment grade por parte de sus dos agencias de calificación.

- En segundo lugar, darán prioridad a la inversión en el negocio, como parte de su programa de transformación, lo que incluye la recomposición de la flota para reforzar su posición en los principales mercados y hubs; la mejora de la experiencia del cliente; y la inversión en herramientas digitales y en sostenibilidad.

- IAG está comprometida con ofrecer una remuneración sostenible para sus accionistas. Así, en los resultados correspondientes al 1S2024, anunciaron un dividendo a cuenta de EUR 0,03 por acción como primer paso hacia un dividendo sostenible.

- IAG seguirá analizando oportunidades de crecimiento inorgánico.

Por tanto, está devolviendo así el exceso de efectiv o a sus accionistas. La finalidad del Programa será la reducción del capital social de IAG (sujeta a aprobación por la Junta General de Accionistas) y se llevará a cabo de conformi dad con la autorización otorgada por la Junta General de Accionistas celebrada el 26 de junio de 2024.

. RENTA CORPORACIÓN (REN) comunicó a la CNMV que ayer formalizó un acuerdo con BC Partners (BCP) para continuar con el crecimiento del negocio especializado en la adquisición y explotación de trasteros en las principales ciudades españolas, a través de la sociedad CABE KEEP AND LOCK, S.A. (CABE), en virtud del cual:

- Renta Corporación Real Estate ES, SAU (Renta ES), sociedad íntegramente participada por REN, ha vendido el 30% del negocio CABE a BCP manteniendo Renta ES el 70% de la participación.

- BCP ha comprometido una inversión de EUR 40 millones a través de aportaciones de capital.

- Esta inversión permitirá pasar de los 20 activos actuales a 80 activos en las principales ciudades del país en los próximos 3 años, acelerando así su plan de expansió.

- REN tendrá la exclusiva de la gestión, junto al equipo de CABE, responsabilizándose íntegramente de todo su negocio y prestando servicios que abarcan desde la compra de los activos inmobiliarios hasta su puesta en marcha. Por todo ello, REN percibirá honorarios recurrentes v inculados a la compra y al desarrollo de los activos inmobiliarios en los que invierta Cabe, así como por la gestión del negocio.

. Ayer, 7 de noviembre de 2024, quedó inscrita en el Registro Mercantil la escritura pública relativa a la escisión parcial financiera de FCC como sociedad escindida a favor de Inmocemento como sociedad beneficiaria, así como la escritura pública de elevación a público de acuerdos sociales , en virtud de las cuales:

- FCC ha traspasado a Inmocemento dos unidades económicas consistentes, la primera, en 52.965.064 acciones de FCYC, S.A. representativas del 80,03% de su capital social y, la segunda, en 154.453.657 acciones de Cementos Portland Valderrivas, S.A. representativas del 99,028% de su capital social.

- Inmocemento ha reducido a EUR 0 su capital social mediante la amortización de la totalidad de las acciones en que se dividía su capital social (con devolución de las aportaciones correspondientes a FCC) y, simultánea mente, ha ampliado su capital social, en virtud de la Escisión Parcial, en un importe total de EUR 1.596.560.483,03, correspondiendo EUR 227.439.066 a importe nominal y EUR 1.369.121.417,03 a prima de emisión. En consecuencia, el capital social de Inmocemento ha quedado fijado en EUR 227.439.066 y está representado por 454.878. 132 acciones de EUR 0,50 de valor nominal cada una de ellas.

- Los accionistas legitimados de FCC recibirán 1 acc ión de Inmocemento por cada acción de FCC de las que sean titulares.

- Se ha constituido el Consejo de Administración de Inmocemento y se han realizado las adaptaciones necesarias en la normativa interna con el objeto de contemplar las especialidades de las sociedades cotizadas

Una vez confirmada las referidas inscripciones en el Registro Mercantil, y teniendo en cuenta que está previsto que, el 12 de noviembre de 2024, la CNMV verifique el cumplimiento de los requisitos para la admisión a negociación de la totalidad de las acciones de Inmocemento en las Bolsas de Valores españolas y que, tras ello, las sociedades rectoras de las Bolsas de Valores españolas acuerden la admisión a negociacióncon efectos ese mismo día, se ha celebrado una reunión del Consejo de Administración de Inmocemento, en la que se han adoptado por unanimidad, entre otros, los siguientes acuerdos:

- Fijación en EUR 4,25 por acción el precio de referencia inicial de cotización de las acciones de Inmocemento en las Bolsas de Valores españolas. Este precio de referencia ha sido fijado sobre la base del informe emitido por BDO Auditores, S.L.P. que establece un rango indicativo de precios razonables en el marco de la operación contemplada.

- Formulación de unos estados financieros consolidados de propósito especial relativos a los ejercicios 2023, 2022 y 2021 que han sido auditados por Ernst & Young, S.L. (“EY”), así como unos estados financieros semestrales resumidos consolidados de propósito especial relativos al primer semestre 2 de 2024 que han sido objeto de revisión limitada por EY y de un balance de situación individual a 7 de noviembre de 2024 que ha sido auditado por EY.

- Creación de las comisiones del Consejo de Administración y aprobación de las adaptaciones necesarias en la normativa interna con el objeto de contemplar las especialidades de las sociedades cotizadas, la cual podrá consultarse en la página web corporativa de la Socie dad.

Conforme a lo indicado anteriormente, está previsto que, el 12 de noviembre de 2024, lasacciones de Inmocemento se admitan a negociación en las Bolsas de Valores españolas y que, ese mismo día, sea el primer día de cotización de las mismas a través del Sistema de Interconexión Bursátil (SIBE).

Por el Departamento de Análisis de Link Securities