Te ofrecemos las noticias destacadas del día de las siguientes empresas -Neinor Homes, Tubacex, Indra, Acciona Energía, Telefónica, OHLA…-, realizado por el Departamento de Análisis de Link Securities.

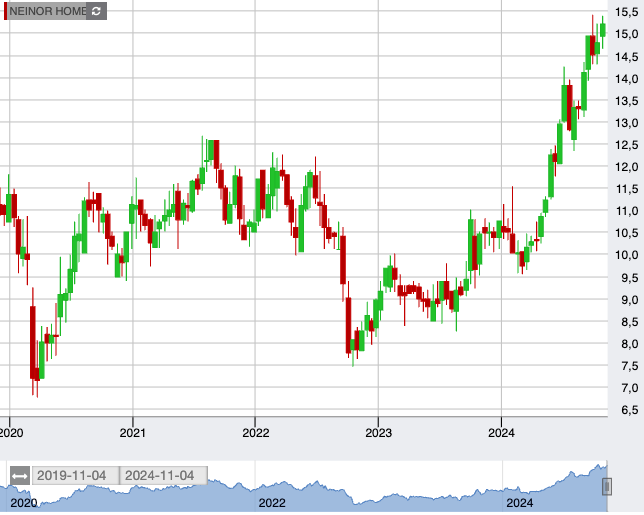

. Según informó el portal Bolsamania.com, NEINOR HOMES (HOME) ha aumentado a EUR 325 millones el importe de una emisión de bonos cuyos fondos la compañía destinará a la refinanciación de la deuda corporativa existente (EUR 175 millones) y a «oportunidades de crecimiento» (EUR 150 millones). Los bonos contarán finalmente con un vencimiento de 5,25 años (2030) y un coste del 5,875%, excluyendo el derivado de tipos de interés firmado en 2022, lo que supone una mejora en el coste general de la deuda de HOME de 62,5 puntos bá sicos. Además, el bono ha recibido una calificación de “BB-“ por parte de Fitch y Standard & Poor’s, mientras que la calificación corporativa es “B+”. Según señala la compañía, estas calificaciones ilustran una perspectiva positiva para la demanda de viviendas en el mercado español, respaldada por la fortaleza de la economía y la mejora de la asequibilidad.

Además, HOME señala que incluso después de la ampliación y la optimización de costes, la demanda de losinversores ha superado con creces el tamaño de la oferta, siendo superior a EUR 1.300 millones, sobre suscrita 4 veces.

Esta emisión corresponde a bonos verdes, y HOME se ha comprometido a invertir una cantidad equivalente al 100% de los ingresos en Proyectos Verdes Elegibles, según se defin e en su Marco de Financiación Sostenible actualizado en 2024.

. TUBACEX (TUB) anunció ayer en un Hecho Relevante enviado a la CNMV que ha cerrado un acuerdo con Mubadala Investment Company por la que esta adquiere una participación del 49% en el negocio de soluciones tubulares de TUB para la exploración y producción de gas y petróleo (OCTG).

Con el cierre de este acuerdo, Mubadala Investment Company se convierte en socio minoritario del negocio de soluciones tubulares para la exploración y producción de petróleo y gas (OCTG) de TUB, en una operación valorada en $ 200 millones. La operación refuerza el balance de TUB, impulsando el crecimiento de su negocio de Bajas Emisiones de Carbono y permitiendo oportunidades de fusiones y adquisiciones, apoyando el objetivo estratégico de la compañíade rebajar la ratio de apalancamiento por debajo de 2x Deuda Financiera Neta/EBITDA.

Con esta operación, TUB consolida su negocio a largo plazo en el mercado mundial de OCTG CRA, centrándo se en soluciones tubulares para la extracción de gas como fuente de energía de transición.

. En una entrevista concedida al diario Expansión , el consejero delegado de INDRA (IDR), José Vicente de los Mozos, aseguró que hacía falta una empresa de referencia en Defensa en España, y que IDR busca convertirse en una empresa “tractora” en el sector. El directivo señaló que el momento actualdel sector de la Defensa “está acompañando”, e IDR tiene que aprovechar la ola. La intención de la empresa es seguir ganando nuevos contratos nacionales e internacionales en los próximos años, principalmente en Europa, donde hasta septiembre contaba con una cartera de pedidos de casi EUR 3.000 millones en esta rama, con el fin de reforzar el carácter internacio nal de la compañía.

Además, De los Mozos dijo que en IDR han identificad o el sector del Espacio como estratégico para la compañía, por su alto potencial de crecimiento en los próximos años y conel objetivo de controlar las telecomunicaciones. El directivo señaló que IDR sondea compras en este segmento en Europa y EEUU, en empresas que complementen su oferta en downstream.

. Expansión informa hoy que ACCIONA ENERGÍA (ANE), filial de renovables de ACCIONA (ANA), ultima la venta de cientos de instalaciones en lo que será el mayor proceso de rotación de activos de su historia. La operación afecta a más de 2.600 MW, casi el 20% de su capacidad total instalada. A precios de mercado, el valor podría rondar los EUR 2.000 millones, según le indicaron al diario fuentes del sector energético.

Se trata de una transacción múltiple. De forma paralela, ANE está negociando con diversos compradores (f ondos de inversión y empresas industriales) la venta de distintos paquetes de activos. Hay un total de siete bloques de instalaciones en seis países dentro de la transacción, incluyendo hidráulicas, fotovoltaicas y eólicas.

. Según informa hoy Expansión , la puja lanzada por Asterion Industrial Partners para vender su 80% en Nabiax, el operador de los centros de datos de TELEFÓNICA (TEF) en España, está a punto de resolverse. Aermont Capital, un fondo británico especializado en el sector inmobiliario, es el principal candidato a cerrar la operación tras presentar una oferta que valora la compañía en unos EUR 1.000 millones. El diario señal que TEF debe decidir si mantiene su 20% de Nabiax o se adhiere a la venta y sale del capital.

. El diario Expansión informa hoy que SACYR (SCYR) y FERROVIAL (FER), a través de Cadagua y Ferrovial Construcción, ampliarán y operarán durante cuatro años, con una p osible prórroga de uno más, la desaladora de Águilas (Murcia). El proyecto, con un valor de EUR 51,5 millones, convertirá a esta planta en la segunda más grande de España , con una capacidad máxima de desalación de 70 hectómetros cúbicos al a ño. El proyecto, adjudicado por Acuamed, permitirá aumentar la capacidad de desalación en 30.000 metros cúbicos diarios, por lo que podría tratar hasta 210.000 metros cúbicos de agua marina cada día.

. Expansión informa hoy que OHLA ha abierto una sucursal de su filial industrial en Lisboa, con el objetivo de estudiar nuevas oportunidades en Portugal, país donde realizó el primer proyecto de su historia, en 1912. La compañía ha inscrito esta semana la apertura de esta sucursal en el Registro Mercantil.

Por otro lado, el diario elEconomista.es informa hoy que OHLA y las autoridades de Illinois (EEUU) han sellado la paz en la disputa que les enfrentaba por la rescisión de uno de los mayores proyectos en el país del grupo de construcción español. Su filial norteamericana Judlau Contracting presentó antes de verano una demanda contra la Autoridad de Autopistas de Peaje del Estado de Illinois (Illinois Tollway) por la decisión, a su juicio indebida, de rescindir el contrato que le había adjudicado formalmente a comienzos de año para la reconstrucción de un tramo de la autopista Tri-State (I-294).

Sin embargo, el proceso se ha finiquitado al lograr las partes un acuerdo extrajudicial por el que Illinois Tollway paga $ 24,98 millones (unos EUR 23 millones al cambio actual) a la constructora. La cantidad pactada cubre los costes de aproximadamente $ 15 millones (unos EUR 13,8 millones) en que Judlau ya había incurrido con los primeros trabajos de la obra. OHLA esquiva así anotarse un deterioro por este proyecto e, incluso, obtiene una indemnización.

Además, el acuerdo encauza las relaciones con Illino is Tollway, erigido en uno de los principales clientes para los que trabaja la compañía española en EEUU. Además del pago a OHLA, Illinois ha aceptado pagar a los subcontratistas de Judlau cerca de $ 6,5 millones (unos EUR 6 millones). El acuerdo entre Illinois Tollway y OHLA evita un litigio largo y costoso y permite al Estado desatascar el proyecto.

Por el Departamento de Análisis de Link Securities