Te ofrecemos las noticias destacadas del día de las siguientes empresas -CaixaBank, Telefónica, Naturgy, BBVA, Applus, Elecnor…-, realizado por el Departamento de Análisis de Link Securities.

. CAIXABANK (CABK) presentó hoy sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2024), de los que destacamos los siguientes aspectos:

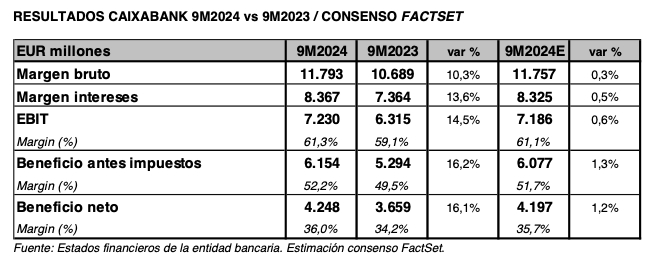

- El margen de intereses de CABK mejoró un 13,6% interanual (+0,5%; consenso analistas FactSet) entre enero y septiembre (9M2024), hasta los EUR 8.367 millones, principalmente debido a la evolución de los tipos de interés de mercado, mejora del diferencial de la clientela y la reinversión de un mayor exceso de liquidez debido a la buena evolución del gap comercial

- Por su parte, las comisiones netas repuntaron un 1,4% interanual, hasta los EUR 2.778 millones, mientras que el resultado de operaciones financieras (ROF) disminuyó un 16,6% interanual, hasta los EUR 179 millones.

- Con todo ello, el margen bruto de CABK se elevó hasta los EUR 11.793 millones, un 10,3% superior (+0,3%; consenso analistas) a la cifra obtenida en el 9M2023:

- Este crecimiento del margen bruto (10,3% interanual) superior al de los Gastos de administración y amortización recurrentes (+4,5% interanual), permitió el mayor crecimiento del margen de explotación (EBIT) (+14,5% interanual; +0,6% consenso FactSet), hasta situarse en los EUR 7.230 millones.

- Asimismo, las pérdidas por deterioro de activos financieros decrecieron un 1,8 %, y las otras dotaciones a provisiones crecieron tras el aumento de la litigiosidad, lo que arrojó un beneficio antes de impuestos (BAI) de EUR 6.154 millones, que supone una mejora del 16,2% interanual (+1,3%; consenso analistas).

- El beneficio neto atribuido de 9M2024 de CABK ascendió a EUR 4.248 millones, frente a los EUR 3.659 millones obtenidos en el mismo periodo de 2023 (+16,1% interanual; +1,2% consenso FactSet). La rentabilidad sobre fondos propios (ROE) se situó en el 14,4% y la ratio de eficiencia mejora hasta el 39,2%.

- En términos de balance, el crédito a la clientela bruto se situó en EUR 354.507 millones (+0,1% en el año). Los recursos de clientes alcanzaron los EUR 673.832 millones (+6,9% en 2024).

- En términos de solvencia, la ratio Common Equity Tier 1 (CET1) de CABK se situó en el 12,2%. Incluye el impacto extraordinario de los dos programas de recompra de acciones anunciados en marzo y julio de 2024 (EUR 500 millones cada uno, -44 puntos básicos en total) y d el quinto programa de recompra de acciones anunciado en octubre de 2024 (EUR 500 millones, -22 puntos básicos), todo s ellos enmarcados en el Plan Estratégico actual.

- La ratio de morosidad se sitúa en el 2,7% (estable respecto al cierre de 2023), con una caída de EUR 164 millones de crédito dudoso en el año. Sólida ratio de cobertura del 71% (73% a cierre de 2023). El coste del riesgo (últimos 12 meses) es del 0,28%.

Por otro lado, el Consejo de Administración de CABK ha aceptado la renuncia de José Ignacio Goirigolzarri como presidente de la entidad, con efecto a partir del 1 de enero de 2025. A partir de esa fecha, Tomás Muniesa asumirá el cargo de presidente no ejecutivo de CABK. José Ignacio Goirigolzarri se desvincula voluntariamente también de las responsabilidades que ocupaba en el Grupo CaixaBank. Gonzalo Gortázar, con sejero delegado de la entidad desde junio de 2014, se mantiene como primer ejecutivo de CABK, con reporte directo al Consejo de Administración, y presidiendo a su vez el Comité de Dirección.

Además, CABK comunica que su Consejo de Administración, en su sesión celebrada ayer, aprobó la distribuciónde un dividendo a cuenta en efectivo de EUR 0,1488 brutos por acción, con cargo a los beneficios del ejercicio 2024. En línea con el plan de dividendos para el ejercicio 2024, el importe del dividendo equivale a un 40% del beneficio neto consolidado correspondiente al 1S2024, y se abonará en el mes d e noviembre de 2024, según el siguiente detalle:

- Fecha de pago: 7 de noviembre de 2024

- Fecha de cotización ex dividendo: 5 de noviembre de 2024

- Dividendo bruto por acción: EUR 0,1488

Adicionalmente, CABK, informó a la CNMV que su Consejo de Administración acordó, tras recibir la autorización regulatoria pertinente, la aprobación del quinto programa de recompra de acciones propias, en el marco del actual plan estratégico, con las siguientes características:

- Propósito: reducir el capital social de CABK mediante la amortización de las acciones propias adquiridas en el Programa de Recompra.

- Inversión máxima: importe monetario máximo de EUR 5 00 millones.

- ï Número máximo de acciones: el número máximo de acc iones a adquirir en la ejecución del Programa dependerá del precio medio al que tengan lugar las compras y, sumado a las acciones propias que CABK tenga en cada momento, no excederá del 10% del capital social.

- Duración del programa: el Programa se iniciará en algún momento a partir del 19 de noviembre de 2024, lo que se

informará oportunamente y, en todo caso, tendrá una duración máxima de seis meses desde la fecha de inicio. No obstante, la entidad se reserva el derecho a finalizar el programa de recompra si con anterioridad alcanzara el importe monetario máximo o si concurriera alguna circunstan cia que así lo aconsejara o exigiera.

. Según informó ayer el diario Expansión , Virgin Media O2 (VMO2), filial de TELEFÓNICA (TEF) en Reino Unido, anunció ayer la venta de un 8,33% de su filial de torres Cornerstone por £ 186 millones (unos EUR 223 millones). El pasado 31 de octubre, VMO2 ya se desprendió de otro 16,66% por £ 360 millones (unos EUR 433 millones). El comprador es la firma británica Equitix, que gestiona fondos por más de $ 14.000 millones (u nos EUR 12.900 millones).

VMO2 está participada al 50% por TEF y el grupo norte americano de telecomunicaciones Liberty Global. A su vez, Cornerstone tiene como accionistas a VMO2 (50%) y Vantage Tower (50%), la filial de torres de Vodafone.

En consecuencia, VMO2 mantiene un 25,01% de su filial de torres (un 50,01% en la sociedad vehicular), lo que le permite continuar con la consolidación proporcional.

. NATURGY (NTGY) comunicó a la CNMV una actualización de su negocioa septiembre de 2024 (9M2024). El portal digital Bolsamania.com resumió que NTGY informó que obtuvo hasta septiembre un cash flow de explotación (EBITDA) de EUR 4.292 millones y un beneficio neto de EUR 1.580 millones.

Además, NTGY señaló que las cuentas hasta septiembre y los actuales precios de las materias primas permiten al grupo confirmar sus previsiones financieras al cierre del ejercicio 2024, con un EBITDA superior a los EUR 5.300 millones y un beneficio después de impuestos por encima de EUR 1.800 millones.

En 9M2024, el nivel de endeudamiento neto se redujo por debajo de los EUR 12.000 millones y la ratio deuda financiera neta/EBITDA se sitúa próxima a 2,2 veces, poniendo de relieve la solidez del balance, según destacó la compañía.

Además, NTGY recordó que pagará un dividendo de EUR 0 ,50 por acción el próximo 6 de noviembre. El grupo ha añadido que está centrado actualmente en la elaboración de un nuevo Plan Estratégico que será presentado al mer cado en febrero de 2025, junto con los resultados de cierre del ejercicio 2024. El objetivo de este Plan Estratégico es definir una hoja de ruta que sea ambiciosa y atractiva para todos los accionistas, con una visión que continúe la transformación emprendida por el grupo, y que cree valor para todos los accionistas, añadióFrancisco Reynés, presidente ejecutivo de NTGY.

. El diario Expansión informó ayer, citando a fuentes conocedoras de la situación, que la decisión de la Sala de Competencia de la Comisión Nacional de los Mercados y la Competencia (CNMC) acerca de si aprueba la operación de compra de SABADELL (SAB) por parte de BBVA en lo que se denomina fase uno, o se decanta finalmente por pasear a fase dos por la complejidad de la operación, se tomará finalmente a mediados del mes de noviembre.

La Sala de Competencia se reunió ayer, pero no se espera que tome ninguna decisión sobre la operación de concentración planteada por BBVA que tiene presentada una oferta de compra sobre SAB, lo que supondría que, de autorizarse y después de que los accionistas del banco de origen catalán decidieran vender sus títulos, el reforzamiento de BBVA como el segundo banco por volumen de negocio en España.

. El Consejo de la CNMV acordó con fecha 30 de octubre de 2024 autorizar la oferta de exclusión de APPLUS (APPS) presentada por Amber EquityCo, S.L.U. el día 19 de julio de 2024 y admitida a trámite el 31 de julio de 2024, al entender ajustados sus términos a las normas vigentes y considerar suficiente el contenido del folleto explicativo presentado tras las últimas modificaciones registradas con fecha 25 de octubre de 2024.

La oferta se dirige al 100% del capital social de APPS compuesto por 129.074.133 acciones, admitidas a negociación en las Bolsas de Valores de Madrid, Barcelona, Bilbao y Valencia e integradas en el Sistema de Interconexión Bursátil, excluyendo 93.426.676 acciones, representativas del 72,38% del capital social que han sido inmovilizadas por el oferente.

En consecuencia, la oferta se extiende de modo efectivo a la adquisición de 35.647.457 acciones de APPS, representativas del 27,62% de su capital social. El precio de la oferta es de EUR 12,78 por acción y ha sido fijado por APPS de acuerdo a la Ley. Las acciones quedarán excluidas de la negociac ión cuando se haya liquidado la operación. En el caso de que se den las circunstancias señaladas la Ley, relativo a las compraventas forzosas, las acciones quedarán excluidas de la negociación cuando se haya liquidado la última de las operacion es de compraventa forzosa posibles o haya expirado el plazo para exigirlas, de conformidad con lo previsto en el citado artículo y normativa concordante.

La CNMV informará del plazo de aceptación de la oferta cuando el oferente publique el primero de los anuncios previstos en el artículo 22 del Real Decreto 1066/2007.

. El Consejo de Administración de ELECNOR (ENO) ha aprobado por unanimidad en su reunión celebrada ayer en Madrid, la propuesta de distribución de un dividendo a cuenta del resultado del ejercicio 2024 de EUR 6,20689655 brutos por acción de ENO, es decir, EUR 540.000.000. El pago del dividendo tendrá lugar el día 18 de diciembre de 2024. Dicha propuesta será sometida a la aprobación de la próxima Junta General Extraordinaria de Accionistas de la sociedad cuya celebración está prevista para el día 10 de diciembre de 2024, en primera convocatoria, o para el día siguiente, 11 de diciembre, en segunda convocatoria.

Por el Departamento de Análisis de Link Securities