Las elecciones del próximo 5 de noviembre desvelarán al candidato vencedor y nuevo presidente de Estados Unidos, con unas propuestas económicas tan divergentes el impacto sobre los beneficios empresariales y sobre los mercados será importante.

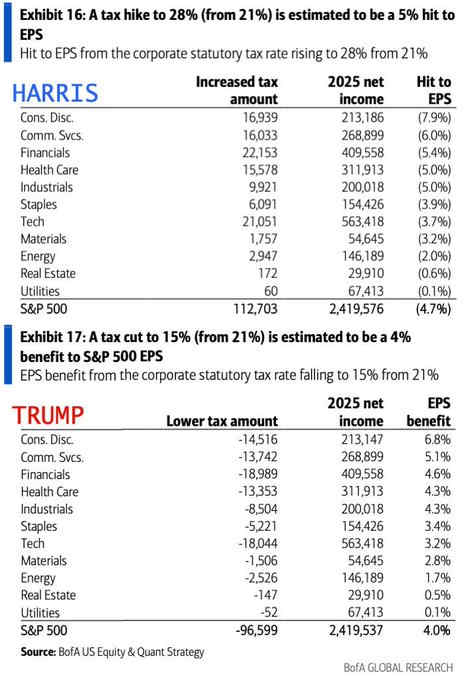

En el apartado de políticas fiscales las diferencias son de gran calado para el futuro rendimiento de las empresas, Trump ha anunciado un plan de rebaja de los tipos impositivos a las empresas mientras que Kamala Harris aumentará la presión fiscal.

Según análisis de Bank of America, de cumplir con las promesas electorales (sería un logro), el programa de Trump redundará en un aumento de los beneficios de las empresas del +4% mientras que el de Harris reducirá el beneficio en un +4.7%.

Es un diferencial muy importante, 8.7 puntos porcentuales de diferencia y que, sin embargo, los mercados parecen estar ignorando.

La explicación podría ser que existe una clara convicción de los inversores en que el ganador de las elecciones será Trump y por eso siguen comprando acciones y elevan las cotizaciones a máximos históricos con tanta frecuencia como facilidad, pero son sólo elucubraciones. En tal caso, si ganase el partido demócrata, entonces la respuesta del mercado sería fatal.

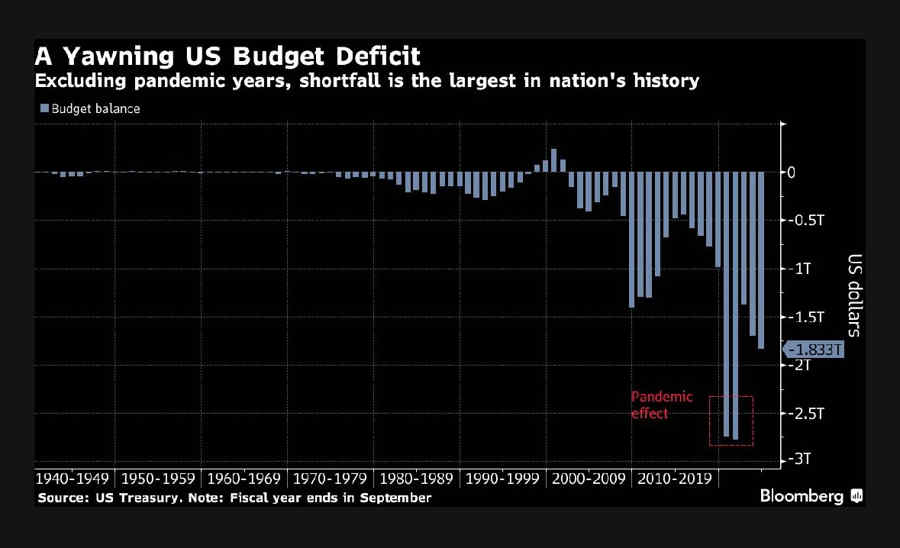

Uno de los principales problemas pero que ninguno de los partidos está abordando con seriedad alguna es la responsabilidad fiscal, disciplina presupuestaria, control sobre el déficit crónico y la acumulación de deudas.

BALANZA PRESUPUESTARIA EEUU.

La deuda americana ronda los $35.7 billones, crece a un ritmo escalofriante próximo a los $2 billones y, sin embargo, no es estímulo suficiente para crear el crecimiento económico necesario con el que poder generar al Tesoro ingresos suficientes para pagar el coste. Lo peor es que las propias autoridades -Congress Budget Office- proyectan un futuro de crecimiento salvaje de la deuda.

También el FMI, que ha publicado un informe señalando el problema de la deuda y no sólo en EEUU; Fiscal Monitor del FMI señala que la deuda global alcanzará los $100 billones este año, una bomba fiscal según Bloomberg.

Bloomberg: “The world’s $100 Trillion Fiscal Time Bomb”:

The IMF’s Fiscal Monitor on Wednesday will feature a warning that public debt levels are set to reach $100 trillion this year, driven by China and the US. Managing Director Kristalina Georgieva, in a speech on Thursday, stressed how that mountain of borrowing is weighing on the world.

La polarización política en Estados Unidos se centra en diversos asuntos, inmigración, feminismo, cambio climático, inclusión social, etc… y la gente está en general despistada de uno de los principales problemas, la deuda, sobre el que parece que los dos principales partidos estarían de acuerdo.

De otra manera, alguno de ellos trataría al menos de proponer medidas y soluciones pero ninguno lo ha hecho.

Es comprensible que en este contexto tanto la demanda como el precio del ORO y la Plata estén disparados, el Oro cotizando en máximos históricos y la Plata de camino (de acuerdo con las previsiones que venimos explicando desde hace más de un año, que las expectativas de inflación estén subiendo o que el precio de los bonos esté cayendo justamente desde que la FED rebajó los tipos el pasado 18 de septiembre.

El comportamiento de los metales está siendo estelar, anticipado en estas líneas hace más de un año en este post de 31 de agosto del pasado año 2023 TÉCNICOS Y VENTANAS DE OPORTUNIDAD. BOLSAS, WEST TEXAS Y METALES en el que incluíamos los siguientes gráficos y proyecciones:

ORO, semana.

PLATA semana

Desde entonces el precio del Oro ha subido un + 42%, cotiza en $2.750 por onza, ha superado la proyección estimada el año pasado y mantiene una impecable estructura técnica alcista de largo plazo.

ORO, diario

La Plata ha subido un +52% desde septiembre de 2023, ha rebasado su directriz de tendencia de lago plazo después de 4 décadas y también mantiene una salud técnica envidiable, que nuestros lectores están rentabilizando a través de distintas estrategias.

PLATA, semana.

El post del viernes profundizará en el análisis de situación de los metales preciosos, detalles de la procedencia de fuentes de demanda real de Oro, motivaciones para acumular metales preciosos, principales actores, previsiones, etc…

Los Bond Vigilantes muestran su desconfianza, el aumento del gasto del gobierno y déficits se identifica cada vez más con la debilidad económica y es un círculo vicioso que se retroalimenta, llevan más de un mes vendiendo bonos provocando caídas de precio y subida de rentabilidad, el Bono a 10 años está en el 4.2% y el T-Bond (a 30 años) en el 4.5%.

El descenso del precio de los bonos tiene visos de continuar en el corto plazo, aún no ha impactado en la renta variable aunque tipos a largo plazo sobre el 4% suelen terminar presionando las cotizaciones bursátiles a la baja.

El descenso del precio de los bonos no debería profundizarse más allá de la zona señalada en el gráfico siguiente, de lo contrario se enturbiará de nuevo el panorama de mercados.

T-BOND, semana

Es imprescindible que el precio de la renta fija detenga los descensos pronto para poder continuar confiando en las proyecciones que mantenemos para las bolsas de cara a fin de año, objetivos detallados en este post del 3 de septiembre Rotación sectorial, Tech momentum y objetivos techo de largo plazo.

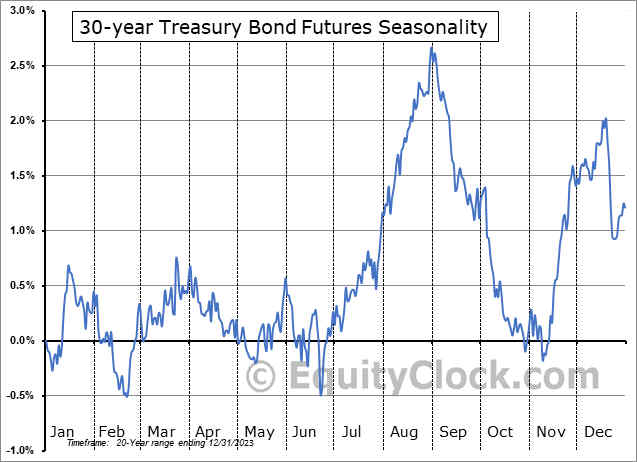

La estacionalidad mensual del T Bond sugiere proximidad a fechas en las que habitualmente los precios encuentran suelo y desde los que se produce un giro al alza de cierta intensidad y cerca de 6 semanas de duración.

T-BOND, ESTACIONALIDAD MENSUAL.

La Ley de Retornos Decrecientes, cada vez se necesitan más unidades de deuda para generar la misma unidad de PIB, viene incidiendo sobre la deuda desde hace tiempo.

Desde que el constante aumento del gasto del gobierno, déficits y acumulación de deuda está fallando en aliviar la debilidad económica, en realidad lo que hace es exacerbar la situación.

El ciclo de estímulos «ad infinitum» pero inefectivos perpetúa la dependencia de la deuda mientras que reduce las posibilidades de crecimiento económico, contribuye con el mantenimiento de las ineficiencias del sistema y genera más gastos (pago de intereses que, por cierto, es ya superior a UN BILLÖN de dólares cada año).

Esto a su vez reduce el crecimiento potencial de la economía y retroalimenta el círculo vicioso de debilidad económica, más gasto del gobierno, más déficits y deuda hacia el infinito.

Pero lo importante es la igualdad de género, la inclusión, el cuidado a los animales, LGTBI+ o la agenda 2030. Asombroso!.

Cuidado con esto:

DOW JONES LARGO PLAZO (trimestral).

Con este panorama, el futuro de la inversión pasiva se intuye delicado. Cada vez será más importante la selección de activos y decisiva la gestión pormenorizada de las inversiones para conseguir rentabilidad y ese diferencial positivo (alpha) que anhela conseguir todo inversor.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com