La contundencia de la bajada de tipos de interés de la Reserva Federal sorprende en un entorno de economía en crecimiento (el modelo de cálculo de PIB en tiempo real de la FED de Atlanta está en el +3.1%) y cuando los mercados financieros se muestran estables, con los índices cotizando en zona de máximos históricos y los diferenciales de deuda corporativa en mínimos.

Sorprende aún más que las autoridades refuercen la estabilidad de los mercados e incluso allanen el camino para que las bolsas sigan subiendo, considerando las excesivas valoraciones actuales de las bolsas… y luego que si los miedos a las burbujas o temor a las habituales correcciones violentas que suelen venir después (durante las que suelen señalar a los malvados especuladores por situarse en sintonía con la tendencia y tratar de operar en posiciones cortas).

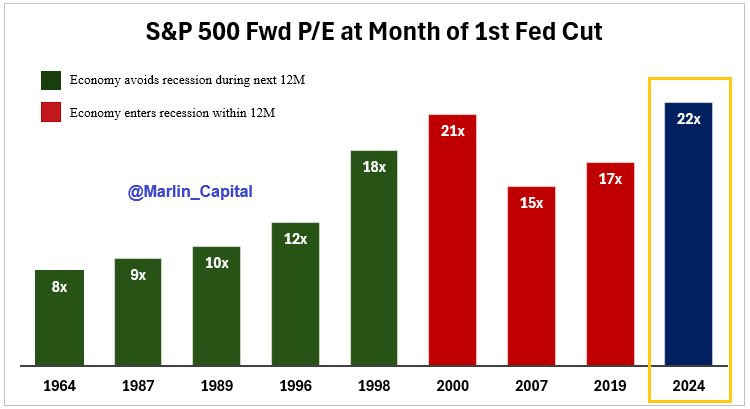

De hecho, es la primera vez que la FED comienza un ciclo de rebaja de tipos de interés con las valoraciones tan altas, según datos de PER registrados en la últimas 6 décadas:

FORWARD PER, BAJADA DE TIPOS y ECONOMÍA TRAS 12 MESES

Las expectativas de beneficios que maneja Wall Street para las empresas son muy positivas de cara a los próximos trimestres, aunque esperan también un ligero bache en los beneficios para el tercer trimestre recién finalizado.

Sin embargo, la evidencia empírica es contraria a las excelentes expectativas de crecimiento de beneficios y márgenes de las empresas.

No existe un precedente histórico en el que los beneficios hayan continuado al alza cuando los tipos de interés han estado bajando. De hecho, las bajadas de tipos son consistentes con un descenso de los beneficios próximo al 20%.

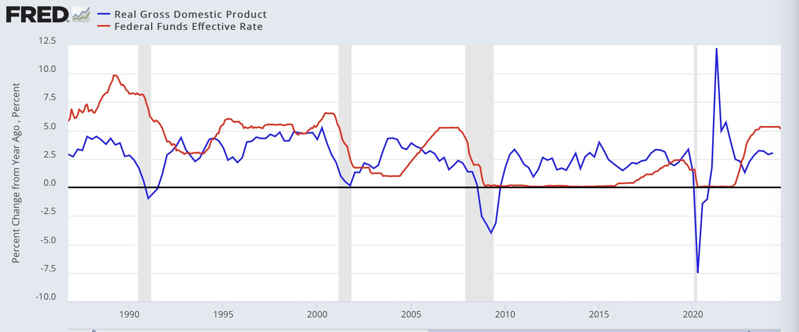

BENEFICIOS EMPRESARIALES vs FED FUNDS.

La reacción de los beneficios empresariales después de los recortes de tipos es consecuencia de que, generalmente, después de comenzar los ciclos de bajadas de tipos la economía suele entrar en recesión.

PIB USA vs FED FUNDS

De momento, Wall Street está rebajando las previsiones de beneficios de cara a la inminente temporada de presentación de resultados del tercer trimestre del año y preparando el juego de expectativas-beneficios.

Juego que consiste en rebajar las expectativas por debajo de las que los propios analistas verdaderamente consideran, con el fin de que los resultados sean mejores (no necesariamente buenos) y batan las expectativas para así poder justificar un repunte al alza de las cotizaciones, incluso cuando los resultados salen negativos!.

Además es llamativa la intensidad de la bajada de tipos de la FED con la inflación todavía en niveles alejados de su umbral del 2%; el IPC subyacente está en el 3.2%.

Ayer se publicó el dato de actividad ISM del sector servicios, recuperó niveles de manera importante hasta 54.9 desde el 51.7 anterior, pero arrastrando al alza con decisión la partida de precios pagados que repuntaron al alza hasta el nivel 59.4 vs 57.3 anterior. Sorprendió que la subpartida de empleo descendiera de nuevo, se encuentra en terreno contractivo <50, en 48.1.

ÍNDICE ISM SERVICIOS, EEUU.

Ayer también se publicaron las peticiones de subsidio al desempleo semanales, aumentaron levemente en 6.000 respecto a la semana anterior hasta 225.000.

La media de 4 semanas (trazo azul) continúa cayendo desde los máximos de julio pero las peticiones continuadas (naranja) siguen en zona de máximos de los últimos años.

PETICIONES DE SUBSIDIO AL DESEMPLEO, EEUU.

El pulso del mercado ayer estuvo influido por las declaraciones de Biden advirtiendo que están en discusiones con Israel sobre la posibilidad de atacar plantas nucleares de Irán. Inmediatamente después el crudo West Texas saltó al alza y cerró arriba un +5.2%.

WEST TEXAS, diario.

El repunte del crudo es negativo para la estabilidad de precios y de continuar puede generar presiones inflacionistas, problemas a las autoridades monetarias en su intención de rebajar tipos y elevar la incertidumbre y volatilidad en los mercados.

Según el CEO de JP Morgan, Jamie Dimon, la actualidad geopolítica está empeorando y pueden suceder accidentes que terminen afectando las cadenas de oferta de crudo: «Geopolitics is getting worse, they are not getting better. There is chance for accidents in energy supply. God knows if other countries get involved. You have a lot of war taking place right now».

La incertidumbre ante los peligros geopolíticos va en aumento.

Aunque de momento los mercados mantienen el optimismo, resisten cualquier noticia adversa y siguen cotizando en zona de máximos históricos.

Ayer, los inversores ignoraron el revuelo causado por las declaraciones de Biden y el fuerte repunte del crudo y los índices cerraron prácticamente planos, el Nasdaq cedió un leve -0.04%, elSP500 -0.17% y el Dow fue algo más castigado -0.44%.

Las lecturas técnicas de los índices suelen estar más alineadas, en cuanto a desarrollo e implicaciones, de lo que están actualmente.

NASDAQ-100, 60 minutos.

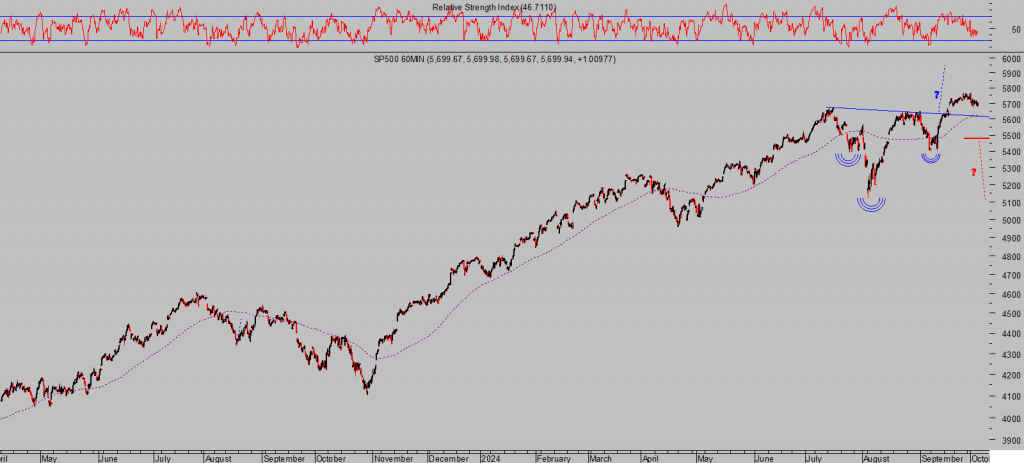

SP500, 60 minutos.

DOW JONES, 60 minutos,

Se mantiene el sesgo general alcista de medio plazo, sin descartar alguna corrección de más corto plazo derivada del aumento de la incertidumbre a medida que se acercan las elecciones, que debería detenerse sobre los trazos rojos señalados en los gráficos anteriores.

Si, por el contrario, los niveles de control son perforados a precios de cierre entonces se debilitarían las estructuras y será necesario reevaluar la situación y perspectivas.

El fuerte repunte al alza del crudo ha permitido activar una interesante estrategia (reservada suscriptores) compradora de una empresa del sector muy castigada en los últimos meses, con valoración fundamental verdaderamente barata y un excelente entorno técnico de oportunidad.

Esta tarde se publica el informe de empleo de septiembre en Estados Unidos y cabe esperar volatilidad como suele suceder con este dato macro a pesar de que los datos de creación de empleo son revidados a la baja con demasiada frecuencia y muy poco creíbles.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com