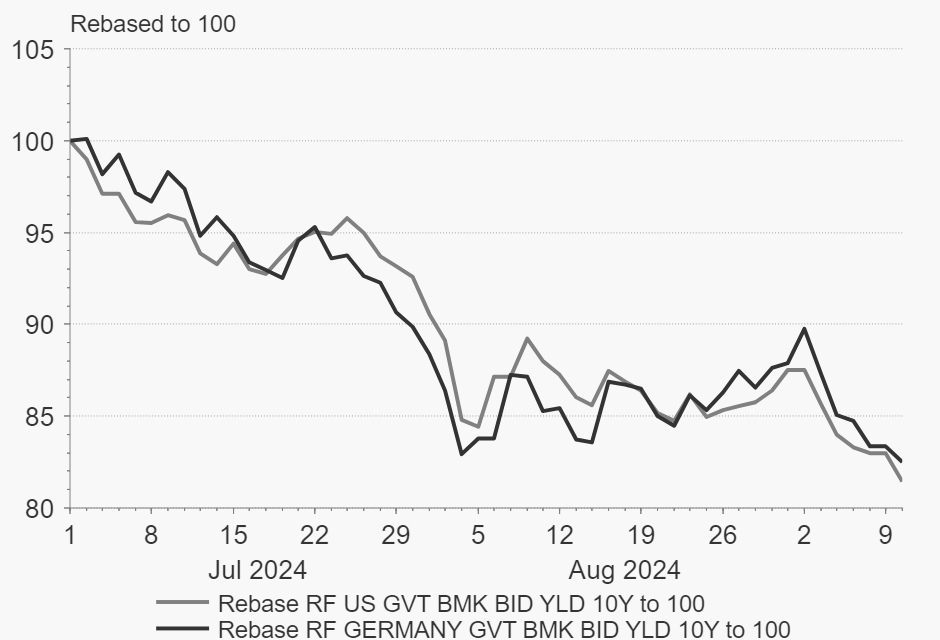

Este verano, las curvas han experimentado un significativo movimiento a la baja (alza de precio en los bonos). Como se muestra en el gráfico, las tasas de interés (TIRes) de los bonos en Estados Unidos y Alemania han tenido un reajuste a la baja en verano de una intensidad cercana al 20% (he hecho un reajuste base 100, para que puedan percibir la intensidad). Este comportamiento ha generado resultados muy favorables para los tenedores de bonos; también para nuestros mandatos de gestión discrecional, tanto conservadores como moderados, para los que habríamos alcanzado ya el rendimiento esperado para todo el año.

Todo buen gestor debe cuestionarse la naturaleza de los movimientos en los activos, solo así podrá evaluar su posible continuidad. A este respecto, el consenso—y en mi opinión, de forma algo ingenua— atribuye este rally de bonos al temor de una recesión inminente. Una explicación tradicional, pero no necesariamente acertada.

Desde nuestra perspectiva, no consideramos que la recesión sea un escenario cercano, lo que nos obliga a buscar las verdaderas causas de este movimiento en otras direcciones. En este ejercicio he identificado un hallazgo interesante. Al revisar la balanza de pagos de Japón —una práctica que realizo mensualmente— he descubierto que los inversores domésticos japoneses realizaron en agosto (y parte de julio) compras récord de deuda extranjera, impulsadas por la fortaleza del yen. Las familias y los fondos mutuos japoneses destinaron 51,3 mil millones de dólares solo en agosto a la compra de bonos extranjeros, principalmente gubernamentales. Esta es una cifra sin precedentes, superando en más de un 35% el récord mensual registrado en julio de 2016. La apreciación de más del 20% del JPY en los últimos dos meses ha otorgado a estos inversores un mayor poder adquisitivo para la compra de activos extranjeros.

En consecuencia, debo pensar que el argumento de una recesión y de recortes agresivos por parte de la FED y el BCE podría desvanecerse pronto. Sin embargo, esto no implica necesariamente una normalización al alza inmediata de las TIRes. Preveo que la presión compradora de bonos por parte de los inversores japoneses podría continuar. ¿Por qué? He sabido que JPMorgan, UBS y BNP han recomendado eliminar las coberturas cambiarias en posiciones de activos japoneses (acciones). Y si recomiendan esto significa que, dichas entidades, probablemente tengan una posición larga fuerte en el Yen. Lo que indica que no anticipan una rápida depreciación de esta moneda. Si estoy en lo cierto, los inversores japoneses —tanto privados como institucionales—seguirán contando con poder de fuego, gracias a la fortaleza de su moneda, para incrementar sus compras de bonos en el exterior con un mayor valor nominal.

Estrategia

A la luz de estas informaciones, y en base a nuestras últimas reflexiones, dejaremos que las TIRes sigan su camino a la baja un poco más antes de reducir nuestra exposición a sensibilidad de tipos, en espera de que la narrativa de «no recesión» vuelva a dominar el mercado y propicie un nuevo movimiento alcista en la curva.

Por Álex Fusté

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.