El gasto militar en Defensa sigue al alza tanto en Estados Unidos como en Europa. De hecho, es algo que se tiene tan claro que va a seguir siendo así, que realmente es indiferente quién ocupe la Casa Blanca, puesto que Harris o Trump continuarán incrementándolo en 2025, aunque seguramente Trump lo hiciese con algo más de intensidad. De momento, tanto el Senado como el Congreso dieron luz verde en su momento a un aumento del presupuesto militar para el próximo ejercicio.

A nivel mundial, el gasto en Defensa se incrementó por 9º ejercicio consecutivo y marcó un nuevo récord de casi 2,5 billones de dólares, cifra que seguramente será superada en 2025.

Tras un exitoso segundo trimestre de 2024, en el que las empresas de Defensa presentaron unos resultados financieros mejores de lo esperado y aumentaron sus previsiones de beneficios futuros, el escenario se prevé que se mantenga.

¿Cómo pueden aprovechar los inversores esta coyuntura? Pues de dos maneras:

1º) Mediante fondos y ETFs especializados:

X Defense Tech ETF (SHLD)

Está formado por acciones estadounidenses y europeas, de hecho en torno a un 35% son valores no estadounidenses.

Sus 10 principales posiciones son: Lockheed Martin, RTX, Northrop Grumman, General Dynamics, BAE Systems, Palantir Technologies, L3Harris Technologies, Huntington Ingalls, Rheinmetall y Leidos.

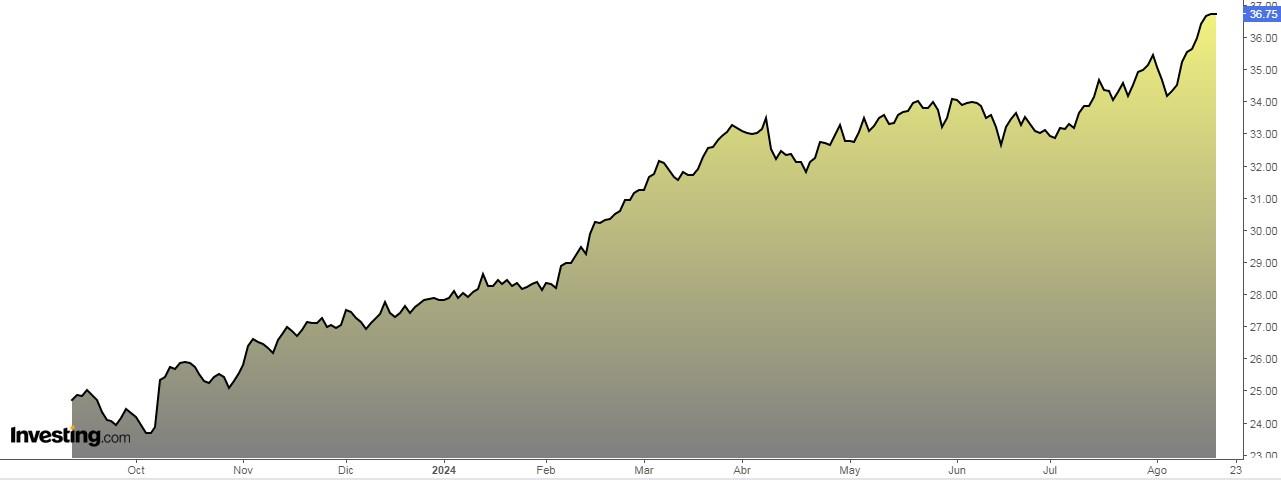

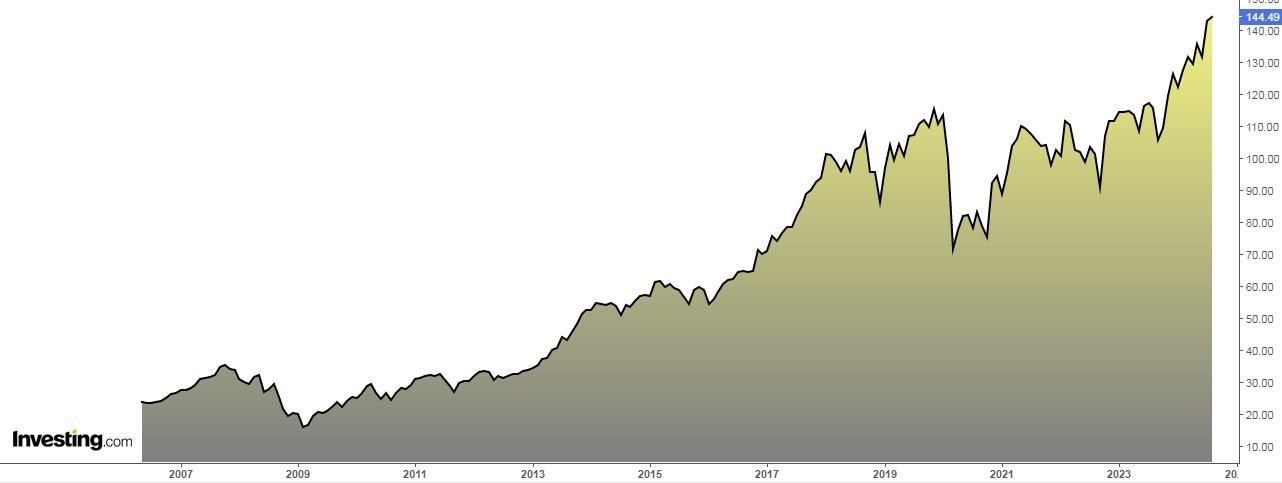

iShares U.S. Aerospace & Defense (ITA)

Invierte en compañía del sector aeroespacial y de defensa del mercado de valores de Estados Unidos.

Sus 10 principales posiciones son: GE Aerospace, RTX, Boeing, Lockheed Martin, Howmet Aerospace, Northrop Grumman, L3Harris Technologies, General Dynamics, Axon Enterprise y TransDigm.

Su rentabilidad a 10 años es de un 12,10%, a 3 años un 10,90% y a 1 año 22,50%.

2º) Mediante acciones:

Vamos a ver qué acciones son las que seguirían beneficiándose del actual escenario y el aumento del gasto militar en defensa.

General Dynamics (GD)

Es una compañía estadounidense aeroespacial y de defensa que ofrece productos y servicios en aviación, construcción y reparación de barcos, vehículos de combate terrestres, sistemas de armas y municiones, así como productos y servicios tecnológicos. Se fundó en febrero de 1899 y tiene su sede en Virginia (EE.UU).

El 15 de noviembre reparte un dividendo de 1,42 dólares por acción y para recibirlo hay que tener acciones antes del 11 de octubre. La rentabilidad anual de su dividendo es de un 1,92%. Lleva 11 años consecutivos incrementando el dividendo y 46 años repartiéndolo sin fallar nunca a la cita, lo que subraya su estabilidad financiera y fiabilidad como inversión generadora de ingresos.

El 23 de octubre presenta sus resultados y se espera un aumento de los ingresos del 8,75%. El crecimiento de los ingresos en los últimos doce meses fue del 10%, con un notable crecimiento trimestral del 17,97%, lo que apunta a unos sólidos resultados financieros y a un potencial de expansión continua.

Además, se espera que el avión G700, que comenzó a entregarse en el segundo trimestre, contribuya significativamente a la expansión de los beneficios.

Cotiza con un PER relativamente alto de 22,46, lo que indica una prima en relación con el crecimiento de los beneficios a corto plazo, pero esto podría reflejar la confianza del mercado en sus perspectivas futuras.

El mercado le ve un potencial como muy poco a los 324 dólares.

BAE Systems (BAESY)

Es el segundo mayor contratista militar del mundo además de una constructora aeronáutica. Es una compañía británica con base en Farnborough, Hampshire y con intereses por todo el mundo, particularmente en Norteamérica a través de su subsidiaria BAE Systems. Se formó en noviembre de 1999 con la fusión de British Aerospace y Marconi Electronic Systems, la filial de defensa de General Electric.

El 2 de diciembre entregará un dividendo de 12,40 libras por acción y para ello hay que tener acciones antes del 24 de octubre. Su dividendo renta un 2,31%. El dividendo aumentó un 7,8% respecto al 2023. El efecto combinado de los pagos de dividendos y las recompras de acciones se traduce en una rentabilidad total para los accionistas de aproximadamente el 3,8% de la capitalización bursátil de la empresa.

El 7 de noviembre publicará sus cuentas del trimestre. Ha mostrado unos sólidos resultados financieros y en el primer semestre de 2024, las ventas de la empresa alcanzaron los 13.400 millones de libras, un 3% más de lo que habían previsto.

Los nuevos pedidos, por valor de 15.100 millones de libras, han dado lugar a una ratio de cartera de pedidos de 1,1 veces, lo que supone la mayor cartera de pedidos de la historia de la empresa, valorada en 74.100 millones de libras.

Presenta 18 calificaciones, de las cuales 12 son de compra, 5 de mantener y 1 de venta.

El mercado le ve un potencial como poco a 1.450 libras.

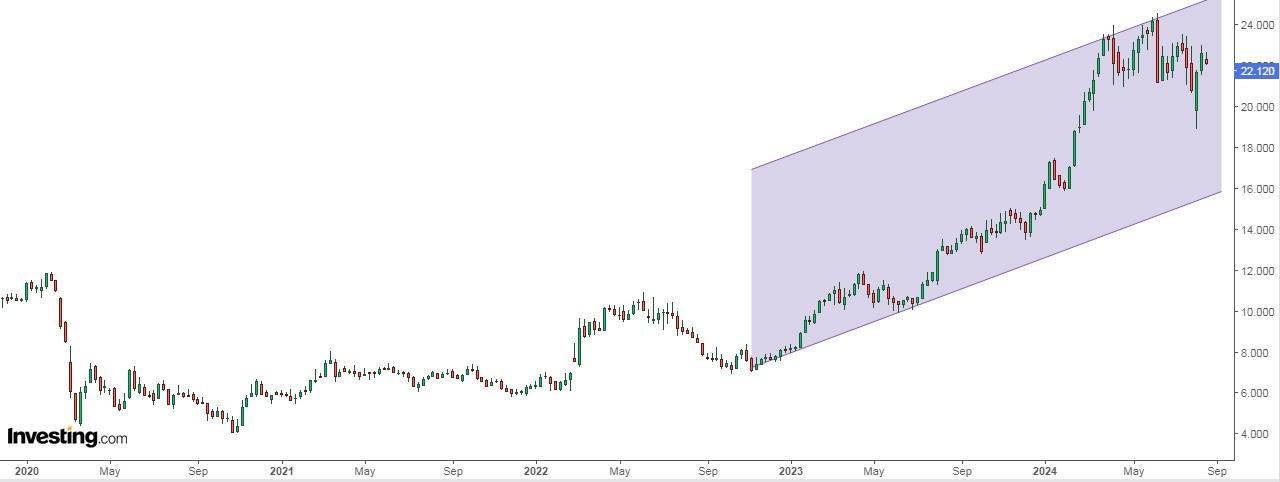

Leonardo (LDO)

Anteriormente Leonardo Finmeccanica, es un grupo industrial italiano, especializado en el ámbito aeroespacial. Con sus oficinas centrales en la ciudad de Roma, desarrolla sus actividades principalmente en los sectores de la aeronáutica, helicópteros, espacio, electrónica y sistemas de defensa y seguridad. Se creó en 1948.

La rentabilidad de su dividendo es de un 1,25%.

El 7 de noviembre sabremos cómo son sus resultados trimestrales. Se prevé un aumento del BPA del 311%.

Su fair value o precio por fundamentales se encuentra un 10% por encima del precio de cierre del lunes, concretamente estaría en 24,40 euros.

El precio objetivo del mercado se sitúa en 25,03 euros.

Rheinmetall (RHM)

Es una empresa armamentística y de la industria de automoción de Alemania, el mayor fabricante de armas del país y el décimo en Europa. Se creó en abril de 1889 y tiene su sede en Düsseldorf (Alemania).

La rentabilidad de su dividendo es de un 1,04%.

Presenta resultados el 7 de noviembre.

El potencial que le asigna el mercado se encontraría en 610,20 euros.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.