El gigante tecnológico y de los medios Meta Platforms (META.US), antes Facebook, presentará hoy sus resultados del segundo trimestre de 2024. Los inversores prestarán atención a la salud del segmento publicitario, la demanda y el impacto de los nuevos productos de inteligencia artificial y los márgenes de la empresa, en un contexto de elevado CAPEX.

La empresa elevó su previsión de gasto de capital anual para 2024 a 35-40 mil millones de dólares (CAPEX total de 96-99 mil millones de dólares). En el primer trimestre, la empresa superó ligeramente las expectativas de ingresos y claramente (en casi un 10%) esperaba beneficios por acción. Sin embargo, las acciones cayeron y se abarataron casi un 16% después de los resultados del primer trimestre. ¿Será este el caso también esta vez y la empresa aumentará sus previsiones?

Ingresos estimados: 38.290 millones de dólares frente a los 36.460 millones del primer trimestre de 2024

Beneficios por acción (EPS): 4,70 dólares frente a los 2,98 dólares del primer trimestre de 2024 (12.320 millones de dólares frente a los 7.790 millones de dólares de ingresos netos)

Pérdida operativa estimada para Reality Labs (Metaverse, VR/AR): 4.310 millones de dólares

Meta estimó que los ingresos del segundo trimestre de 2024 serían de 36.500 millones de dólares a 39.000 millones de dólares. El punto medio de ese rango, o 37.750 millones de dólares, rendiría un 18% interanual. Sin embargo, Wall Street tiene apetito por más y espera un crecimiento de los ingresos del 20%. Un gran catalizador para el negocio de la empresa podría ser la segunda mitad de este año si la prohibición de TikTok en los EE. UU. entra en vigencia, lo que obligaría a muchos anunciantes a firmar contratos con Meta. Sin embargo, no se sabe con certeza si Meta abordará el tema de alguna manera en el informe.

Negocios e inteligencia artificial de Meta

El mercado se centrará en cómo y a qué escala la aplicación de la IA se traduce en su negocio principal. En el primer trimestre, Instagram Reels sugirió que las sugerencias basadas en inteligencia artificial llevaron a un aumento del 8-10% en el tiempo dedicado a ver videos (y anuncios). Los inversores también estarán esperando comentarios sobre cómo el modelo Llama 3 se traducirá en avances en la construcción de los llamados «mundos virtuales», como anunció recientemente Mark Zuckerberg.

- En el primer trimestre de 2024, la empresa comunicó que había comprado alrededor de 600.000 chips H100 de Nvidia; además, el mercado de semiconductores esperará si la empresa ha comprado chips adicionales de Nvidia, en el segundo trimestre. La falta de compras puede sugerir un menor apetito por costosas inversiones en IA.

- Según Citi y Wells Fargo, el mercado publicitario a nivel mundial está en buena forma y mostró signos de mejora en el segundo trimestre, que Meta debería sentir primero.

- Wells Fargo espera que Meta mantenga su pronóstico de gasto de capital de $ 35 mil millones a $ 40 mil millones para 2024.

- Mizuho Securities se mostró optimista sobre la valoración de Meta, dada la «cautela» de Wall Street, algo «asustada» por la escala de las inversiones de la empresa (la perspectiva de su rentabilidad aún es incierta, después de todo).

- Los analistas también esperan ver un aumento en los ingresos por la concesión de licencias del modelo Llama a las corporaciones y la adopción de ofertas de suscripción de herramientas de «inteligencia artificial de chatbot», similares a OpenAI y Gemini.

Los ingresos por publicidad en el primer trimestre aumentaron un 27% interanual. Esta vez, sin embargo, el «efecto base» será algo menos favorable. Los analistas de Citi esperan que los ingresos por publicidad aumenten un 20,5% interanual hasta los 37.950 millones de dólares. Entre las razones se incluyen la mejora de la salud de los anuncios, Instagram Reels y nuevas soluciones para los anunciantes, incluida la inteligencia artificial.

- Los analistas de Wedbush indicaron que la mayoría de los anunciantes planean aumentar o mantener el gasto en anuncios Meta. Esto podría contribuir a buenos resultados en el segundo trimestre y mejorar el sentimiento, para la segunda mitad del año.

- Según JP Morgan, el modelo de lenguaje de IA de código abierto Llama 3.1. podría convertir a Meta AI en «el asistente de IA más utilizado para fin de año, si no antes».

- Bloomberg Intelligence espera que se supere el consenso del 20% de crecimiento de los ingresos por publicidad en el segundo trimestre de 2024; Mizuho Securities tiene una opinión similar, y los analistas señalan la integración de Amazon con Facebook y los aumentos de precios de los anuncios de Reels, lo que sugiere una mayor rentabilidad y una fuerte demanda.

- La atención de Wall Street también se desviará hacia los costos legales; La empresa también podría beneficiarse de la prohibición de TikTok en el primer trimestre de 2025 (un aumento de los anunciantes en el segundo trimestre de 2024).

- Los inversores en el informe de Meta buscarán pruebas de cómo el aumento del gasto en inversiones en inteligencia artificial se traducirá claramente en un crecimiento de su negocio y sus perspectivas en los próximos trimestres. Significativamente, la plantilla de la empresa (alrededor de 69.300 en el primer trimestre de 2024) disminuyó un 10% interanual, lo que proporciona un «alivio» adicional al flujo de caja libre.

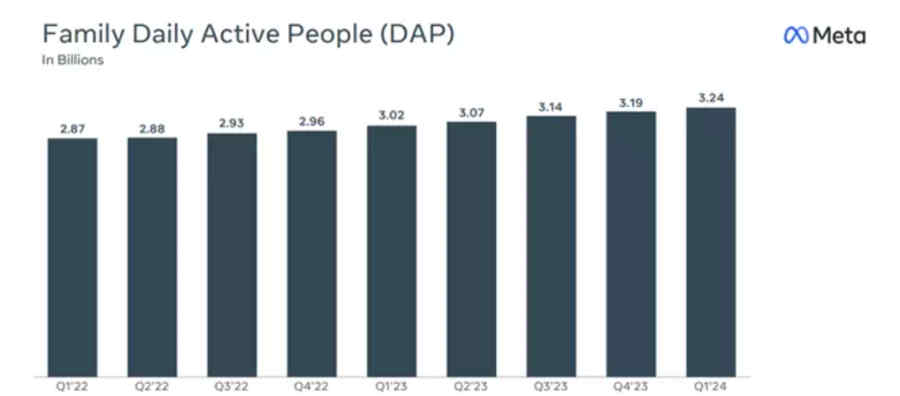

En el primer trimestre de 2024, la cantidad de usuarios de Family Daily Active People (DAP) promedió 3240 millones en marzo de 2024. A pesar de la gran escala, se trata de un aumento interanual del 7 %. La cantidad de anuncios de display aumentó un 20 % interanual y el precio promedio de los anuncios aumentó un 6 % interanual. Meta Platforms, IG

Meta Platforms (META.US, D1)

Dashboards financieros de Meta Platforms

Si nos fijamos en el precio-beneficio futuro, las expectativas parecen bastante conservadoras en comparación con las de otras grandes empresas tecnológicas. La tasa de crecimiento del rendimiento del capital invertido (ROIC) de la empresa se está acelerando, lo que da a los optimistas cierta esperanza de obtener ganancias potencialmente considerables de las inversiones en inteligencia artificial de la empresa. Al mismo tiempo, el coste medio ponderado del capital (WACC) ha caído notablemente recientemente, lo que también parece favorable para Meta.

Análisis realizado por los analistas de XTB