Los resultados de Nike para el 4T23/24 fueron significativamente decepcionantes y sorprendentes. Tras el informe de la empresa, las acciones del fabricante de ropa deportiva cayeron un 20%. Si bien los resultados en sí no fueron demasiado decepcionantes, las perspectivas de la compañía para el próximo año y el anuncio de una posible caída de las ventas en 2025 crearon un sentimiento negativo entre los inversores, empujando las acciones por debajo de los 75 dólares. Desde principios de este año, la valoración de mercado de Nike ya ha disminuido más del 30%..

Resultados Nike del 4T23/24

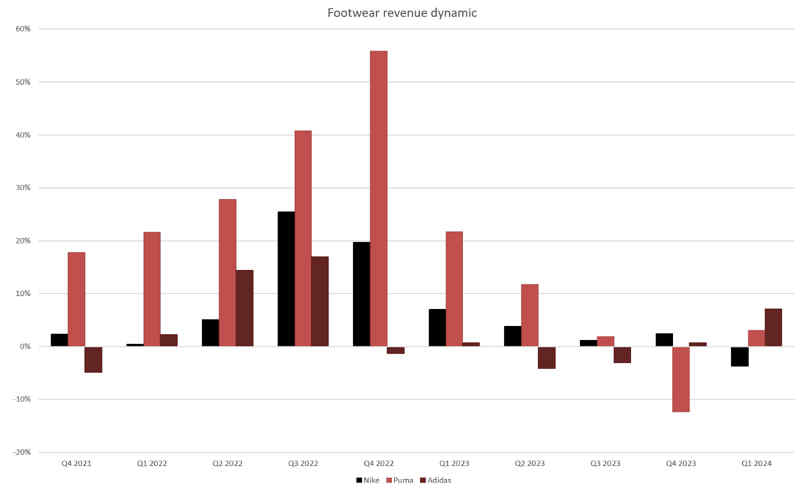

Las ventas en el cuarto trimestre del año fiscal 23/24 ascendieron a 12.600 millones de dólares (-2% interanual). La empresa registró una disminución de los ingresos en su segmento de calzado, que es el segmento de ventas más importante de Nike. Los ingresos de este segmento cayeron un 4% interanual. La mayor caída se observó en las ventas en América del Norte. Estos resultados son decepcionantes en comparación con el desempeño de los competidores de Nike. Adidas experimentó un aumento interanual del 7% en su segmento de calzado, mientras que Puma informó un aumento del 3,1%.

Mientras que Adidas ha mostrado una mejora continua en este segmento desde el segundo trimestre y Puma se ha recuperado de una fuerte tendencia a la baja desde el 4T22, Nike ha experimentado una caída en este segmento durante siete trimestres (excepto por un ligero repunte en el 3T23/24). Estas señales indican que, a pesar de su posición dominante, Nike no ha demostrado suficiente innovación en su oferta de productos en los últimos trimestres para abordar el problema de la disminución de la dinámica de ventas. Al final, esto provocó caídas en el segmento clave.

A nivel de EPS, Nike reportó 1,01 dólares en el cuarto trimestre (no GAAP), que es 0,17 dólares más que el consenso del mercado.

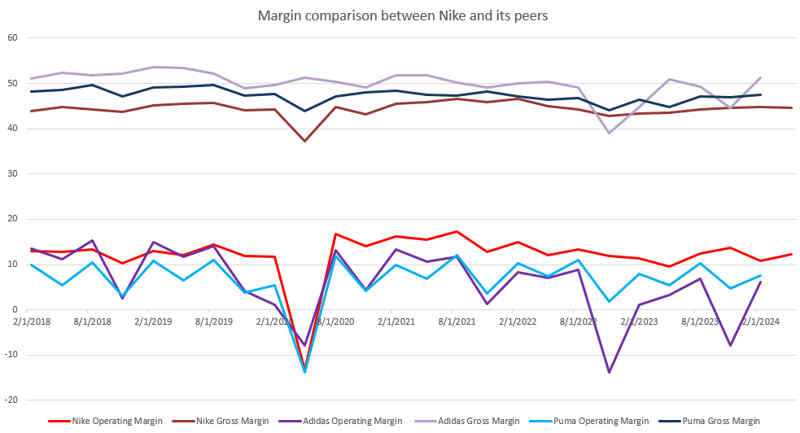

A nivel del margen de beneficio bruto, Nike mostró una señal positiva con una mejora de 1,1 puntos porcentuales hasta el 44,7%. Sin embargo, para el 4T23/24, esto se debió principalmente a menores costos de flete y logística en lugar de una mejora real en las ventas. En comparación con sus competidores europeos, Nike muestra niveles de margen más resistentes a posibles fluctuaciones. Si bien la empresa tiene márgenes de beneficio bruto más bajos en comparación con sus competidores, aún mantiene una ligera ventaja a nivel de margen operativo.

Comparación de los márgenes de beneficio operativo y bruto entre Nike, Adidas y Puma. Fuente: XTB Research, Bloomberg Finance L.P.

Previsiones decepcionantes para 2025

El cuarto trimestre del año fiscal 2023/24 anticipó los desafíos que enfrenta actualmente la empresa. En consecuencia, la dirección decidió rebajar sus previsiones para 2025. Ahora prevén una caída de las ventas del 4-6%, un aumento con respecto a la previsión anterior de una caída del 1-3%. La compañía espera una caída aún mayor en la primera mitad del año, prediciendo una caída de más del 5%, con una caída del 10% sólo en el primer trimestre. Además, la empresa no espera ganancias extraordinarias derivadas de los ajustes fiscales.

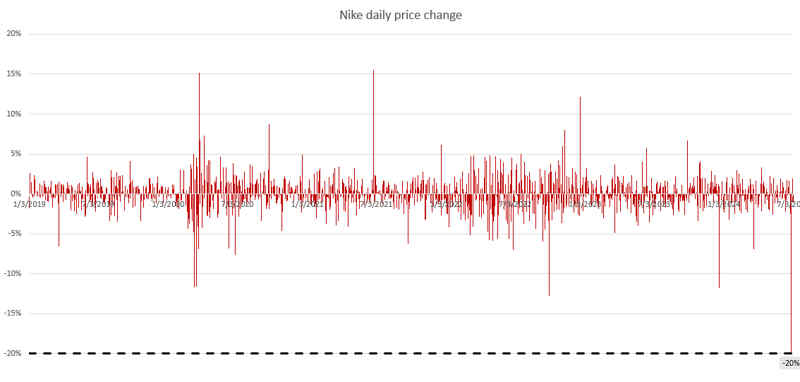

Mayor caída diaria de precios en los últimos cuatro años

Los resultados y las decepcionantes previsiones para el próximo año llevaron las acciones de Nike a sus niveles más bajos desde la caída inducida por la pandemia. La caída del 20% fue el mayor movimiento negativo de precios en una sola sesión en más de cinco años. Tras esta fuerte caída, la empresa se está consolidando actualmente en torno a 75,2 dólares por acción.

Fluctuaciones diarias de precios de Nike. Fuente: XTB Research, Bloomberg Finance L.P.

Programa de recompra de acciones en curso

Las bajas valoraciones de los últimos años también tienen un aspecto positivo para los inversores. Desde 2022, Nike lleva a cabo un programa de recompra de acciones, con el objetivo de destinar 18.000 millones de dólares a este fin. En mayo de 2024, Nike recompró aproximadamente 9.100 millones de dólares en acciones propias. Año tras año, el número de acciones disminuyó de 1.556 millones a 1.516 millones. Dada la reciente caída significativa del mercado, es probable que la empresa esté aún más dispuesta a continuar con el programa, proporcionando fondos adicionales a los inversores y permitiéndole recomprar aún más acciones.

Disminuciones en medio de posibles catalizadores

El año 2024 es una celebración para los aficionados al deporte, con la celebración de la Eurocopa y la Copa América, los dos torneos de fútbol más importantes después del Mundial. Además, a finales de julio comenzarán los Juegos Olímpicos de París. Estos eventos importantes atraen a fanáticos del deporte tanto nuevos como leales a sus queridas disciplinas. La creciente popularidad de la ropa deportiva también podría actuar como un catalizador positivo para los precios de las acciones de los fabricantes de equipos deportivos. Sin embargo, Nike claramente no se beneficia de este sentimiento. A grandes rasgos, la compañía no sólo se ha «perdido» el momento relacionado con estos grandes eventos, sino que sus resultados no reflejan las tendencias generales del deporte mundial.

Un ejemplo es el segmento de carreras, que ganó popularidad durante la pandemia, y muchos «corredores de la pandemia» siguen interesados en este deporte en la actualidad. Nike está perdiendo terreno frente a otras empresas que están desarrollando dinámicamente este segmento, como Hoka, New Balance y Asics. Aunque el segmento de accesorios para correr no es la principal fuente de ingresos de la empresa, perder tales oportunidades y abandonar la innovación podría ser la raíz de la disminución de la dinámica de ventas de la empresa. Al intentar diversificarse en muchos canales de ventas diferentes, Nike puede enfrentar una competencia más fuerte en cada segmento individual debido a la especialización de los competidores, lo que en última instancia podría conducir a una mayor erosión de los resultados.

Resumen de valoración

A primera vista, las recientes caídas de Nike parecen una gran oportunidad para comprar acciones a los precios más bajos de los últimos cuatro años. Sin embargo, examinemos si la valoración de mercado realmente presenta una oportunidad tan grande.

Evaluaremos la valoración de la empresa utilizando dos métodos populares: el método de flujo de efectivo descontado (DCF) y el método de múltiplos. Queremos enfatizar que estas valoraciones se presentan únicamente con fines informativos y no deben considerarse como una recomendación o precio objetivo.

Método DCF

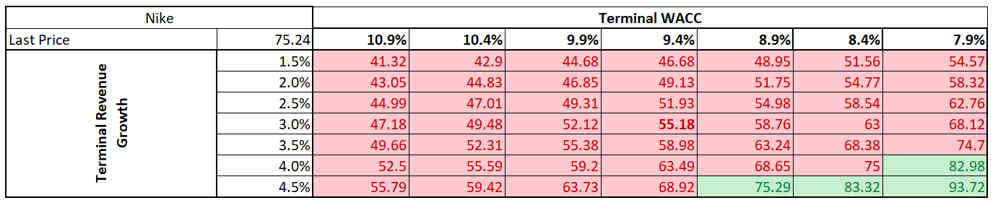

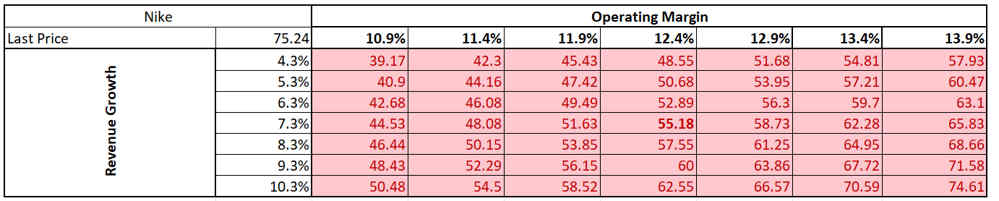

Es importante señalar que el método DCF se basa en una serie de supuestos, cada uno de los cuales puede afectar significativamente el resultado de la valoración. Para Nike, decidimos hacer un pronóstico detallado para un período de cinco años. Nuestras suposiciones se basan en valores promedio de los últimos cinco años. Asumimos una tasa de crecimiento de ingresos del 7,3% y una estabilización del margen operativo del 12,4% para el período de pronóstico. Para el valor terminal, asumimos una tasa de crecimiento de ingresos del 3%. Adoptamos un costo de capital promedio ponderado (WACC) del 9,4%.

Con estos supuestos, la valoración resultante arroja un precio de acción de 55,18 dólares, que está un 27% por debajo del valor de mercado actual.

Dado que los cambios en los parámetros individuales tienen un impacto significativo en el resultado final de la valoración, a continuación presentamos matrices que muestran el cambio en el valor dependiendo de: cambios en la tasa de crecimiento de los ingresos terminales y el costo promedio ponderado del capital (Matriz 1) y cambios en el costo de capital promedio ponderado (Matriz 1). margen operativo y tasa de crecimiento de los ingresos durante el período de pronóstico (Matriz 2).

Dependencia de la valoración del cambio en el WACC y del crecimiento de los ingresos durante el período residual. Fuente: Investigación XTB

Dependencia de la valoración del cambio en el margen operativo y el crecimiento de los ingresos durante el período de valoración detallado. Fuente: Investigación XTB

Multiplos

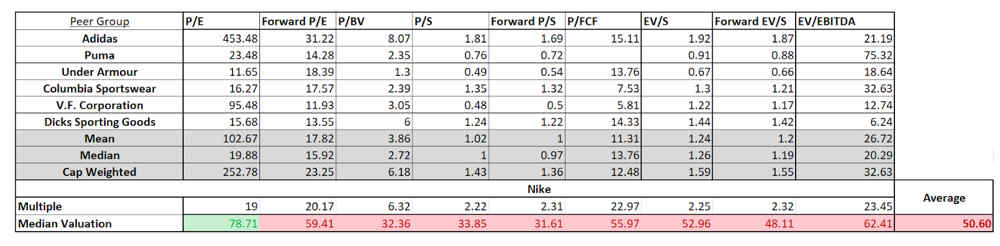

La valoración mediante multiplicadores compara el valor de la empresa que se valora con el de otras empresas que operan en una industria similar. La limitación de este método de valoración es, en particular, la selección de empresas y su diferencia en tamaño y naturaleza de las operaciones en relación con la empresa que se valora. En el caso de Nike, optamos por un grupo de comparación formado por las empresas: Adidas, Puma, Under Armour, Colombia Sportswear, V.F. Corporation y Dick’s Sporting Goods. Los ratios de valoración adoptados son: P/E, P/E Forward, P/BV, P/S, P/S Forward, P/FCF, EV/S, EV/S Forward y EV/EBITDA.

Debido a los grandes diferenciales entre los ratios, decidimos elegir una valoración utilizando el valor medio de los ratios. Como resultado de la valoración, el valor estimado de una acción de Nike en comparación con sus competidores es de 50,6 dólares. Sin embargo, vale la pena tener en cuenta que Nike difiere significativamente principalmente en términos de tamaño y participación de mercado en relación con las empresas comparadas.

Valoración comparativa de Nike y Peer Group. Fuente: XTB Research, Bloomberg Finance L.P.

Análisis de gráficos

La caída posterior a las ganancias empujó las acciones de Nike significativamente por debajo de los niveles de soporte clave, tanto en el horizonte de dos años como en una perspectiva más larga. La acción superó el nivel de 88,58 dólares fijado por los mínimos de septiembre de 2023 y los mínimos locales de marzo de 2024, el nivel de 82,35 dólares fijado por los mínimos de 2022, y ahora está reforzando la ruptura del soporte marcado por la brecha de precios de 2020 en 76,73 dólares.

El sentimiento sugiere un posible acercamiento a 72,46 dólares, el mínimo de la primera ola de la pandemia. Diferencias de precios similares (aunque no de esta magnitud) se observaron anteriormente en diciembre del año pasado y en marzo de este año, y el precio aún no las ha cerrado. Además, la caída provocó la ruptura del límite inferior de la tendencia bajista, reforzando así los potenciales sentimientos bajistas.

Análisis realizado por los analistas de XTB