Hoy es festivo en Estados Unidos y sus mercados permanecerán cerrados. Dedicamos el post de hoy a analizar el comportamiento del petróleo, Oro y también una mirada detallada al Ibex35.

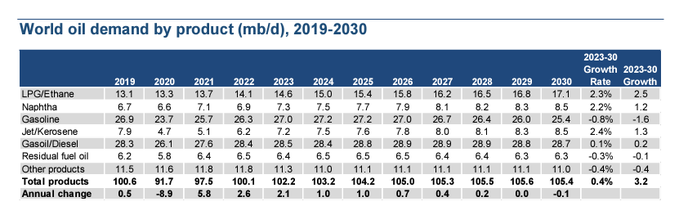

La Agencia Internacional de la Energía ha publicado un informe de previsiones de la evolución de oferta y demanda de crudo para los próximos 5 años.

Proyecta un techo de demanda para el año 2029 en alrededor de 105 millones de barriles por día y advierte la posibilidad de que se genere un importante surplus a partir del año 2026 por un aumento de oferta superior al de la demanda.

PREVISIONES DEMANDA DE COMBUSTIBLES FOSILES.

El mercado del crudo está en una pelea constante entre los países tradicionales de la producción liderados por Arabia Saudí y agrupados en la Organización OPEP+, y Estados Unidos convertido en el mayor productor de barriles de crudo.

Los primeros necesitan un precio elevado del petróleo, sus finanzas internas dependen de los ingresos por la venta de crudo, y de ahí las medidas de recorte de producción que impusieron hace meses y han extendido reiteradamente hacia el futuro.

Pero Estados Unidos necesita precios bajos para facilitar el crecimiento económico y, ahora que tratan de rebajar los tipos de interés, sobre todo para mantener la inflación bajo control.

De momento, la batalla está inclinada del lado de Estados Unidos, el precio se encuentra en niveles razonablemente bajos después de cerca de 3 años de amplio desplazamiento lateral.

Pero el precio está repuntando y se está aproximando peligrosamente a la directriz de tendencia bajista que superada podría introducir presión alcista y conducir el precio hacia la zona de los $88 en primera instancia y después hacia los $100 por barril.

El repunte de las últimas jornadas ha conseguido mejoraas técnicas al impulsar al precio por encima de sus medias móviles de 50 y 200 sesiones y también ha rebasado referencias de control de corto plazo.

El West Teas hoy cotiza ligeramente por encima de la barrera de los $80 y está mejorando significativamente el aspecto y condiciones técnicas.

En tanto que cotice en cierres sobre la zona $76 la tendencia al alza se mantendrá y las estrategias (reservado suscriptores) en favor del crudo repuntarán.

WEST TEXAS, diario.

Si se desarrolla el escenario más probable, de alzas, los datos de inflación no serán tan favorables como necesita la Reserva Federal para decidir una bajada de tipos.

La publicación de datos de evolución de la inflación, IPC y PCE, de junio y julio será de gran interés e importancia para los mercados y previsiblemente generarán gran atención y volatilidad.

Desde principio de año venimos apuntando al mes de julio como fecha más probable para asistir a la primera bajada de tipos de la Reserva Federal, aunque ahora todo queda al albur de la marcha de la inflación (y del petróleo) durante las próximas semanas.

Es probable que la FED traslade la primera bajada para la reunión del 18 de septiembre o incluso a la del 7 de noviembre, justo después de las elecciones del día 5. Veremos!.

Por otra parte, el Oro y la Plata han entrado en fase de consolidación de niveles después de las importantes subidas de semanas previas.

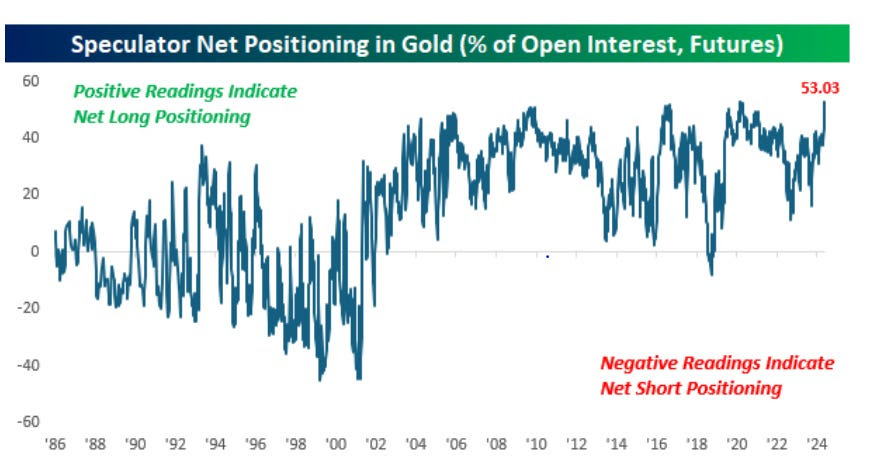

Las lecturas de sobrecompra y exceso de optimismo han originado el frenazo de las alzas, así como también el excesivo posicionamiento al alza de los inversores de carácter más especulativo (vía futuros), situado en los niveles más altos de la serie con origen en 1986.

ORO. POSICIONAMIENTO EN FUTUROS

Continuamos trabajando con el objetivo inicial de las subidas, que comenzamos a compartir en estas líneas el pasado mes de agosto 2023, en la zona $2.670 por onza.

ORO diario.

PLATA, diario

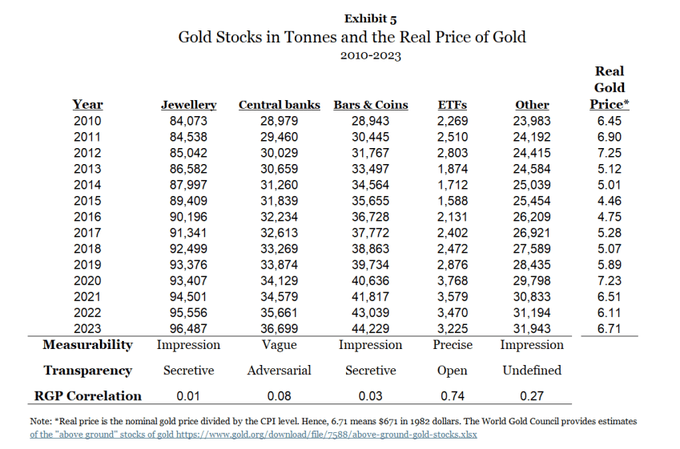

El trasfondo estructural de los metales preciosos continúa constructivo y alcista, la demanda de los inversores en general y en particular la de los bancos centrales está creciendo.

¿En manos de quien está el oro?

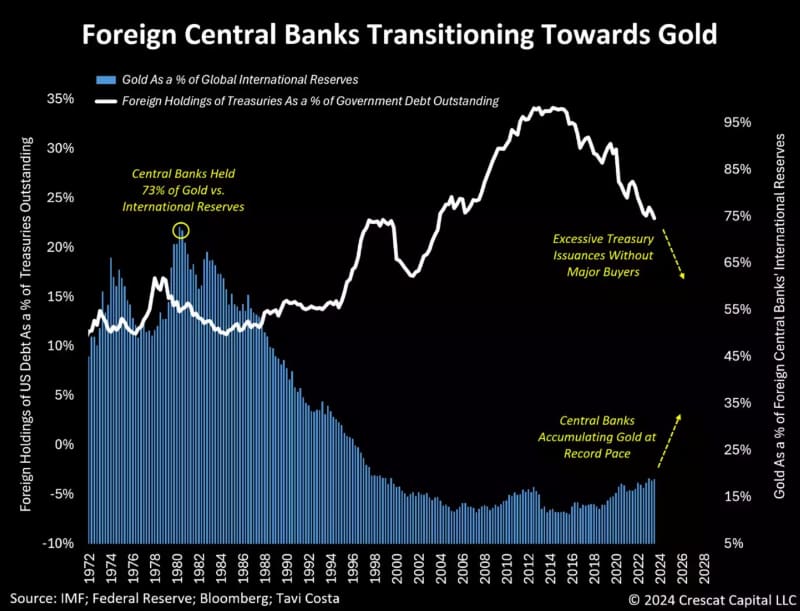

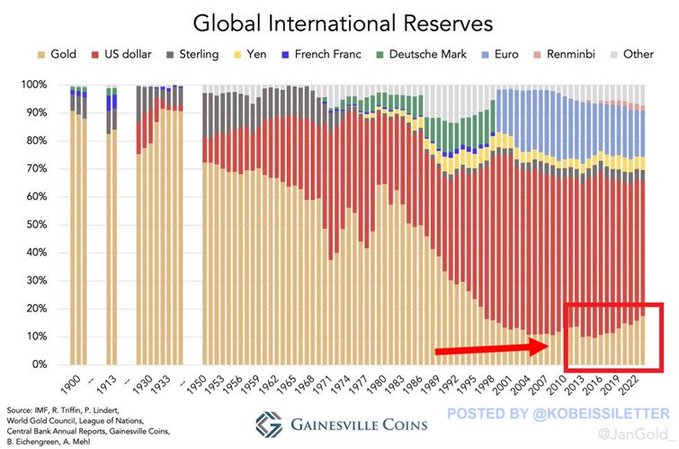

Simultáneamente al interés por comprar y mantener Oro, el dólar y deuda americana están siendo vendidos y la posesión de Treasuries en manos de bancos centrales extranjeros está cayendo.

La desconfianza que genera el Dólar como moneda de reserva global va en aumento y en tanto que las finanzas públicas americanas no corrijan los fuertes desequilibrios crónicos, habrá menos interés por atesorar Dólar y más por comprar Oro y otras monedas alternativas.

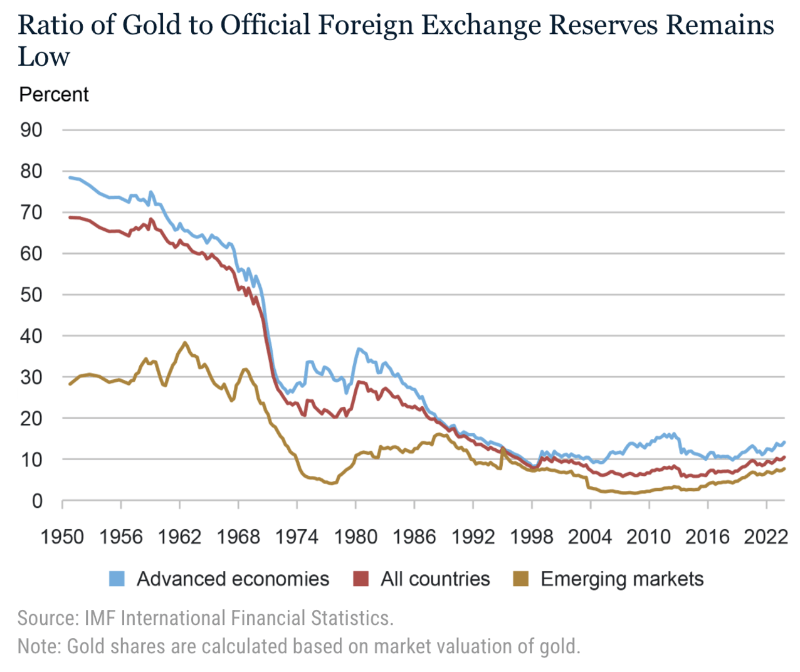

El Oro que los bancos centrales mantienen como porcentaje de sus reservas totales es bajo pero se mueve, de momento suavemente, al alza.

El porcentaje actual que representa el Oro en las reservas internacionales alcanza el 17.6%, nivel máximo de los últimos 26 años.

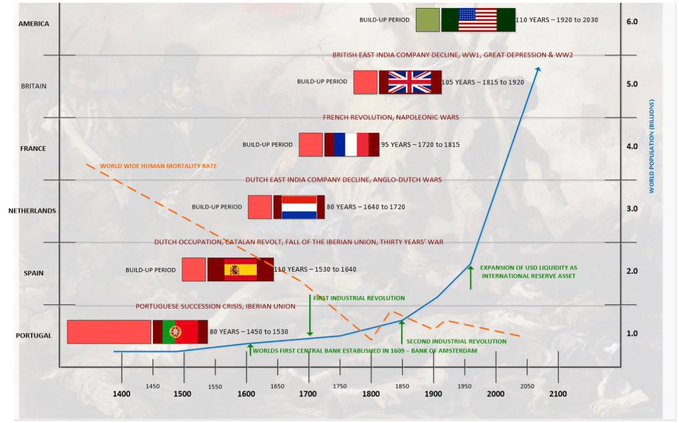

La historia demuestra que las monedas de reserva mundial con el paso del tiempo también sucumben, aunque de momento el dólar resiste muy bien, previsiblemente en el futuro también sufrirá.

El cuadro siguiente muestra la evolución de las divisas hegemónicas y el tiempo que perduraron sus ciclos.

Los metales preciosos están corrigiendo las potentes alzas de los últimos meses, aunque los fundamentales son favorables y su estructura técnica es claramente alcista.

En tanto que las estructuras se mantengan y la corrección en curso respete referencias técnicas de control de medio y largo plazo, las perspectivas continuarán siendo positivas.

Mantenemos posiciones abiertas en el sector con interesantes rentabilidades y esperamos poder compartir nuevas estrategias muy pronto.

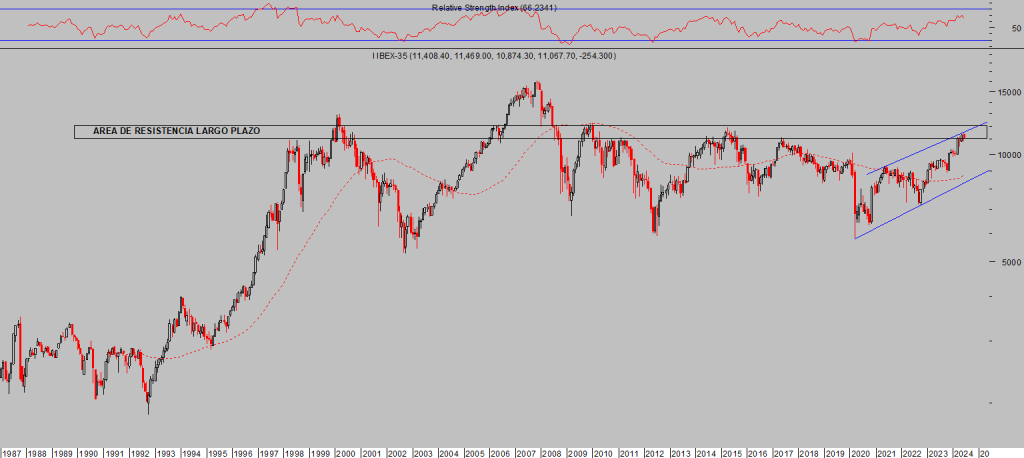

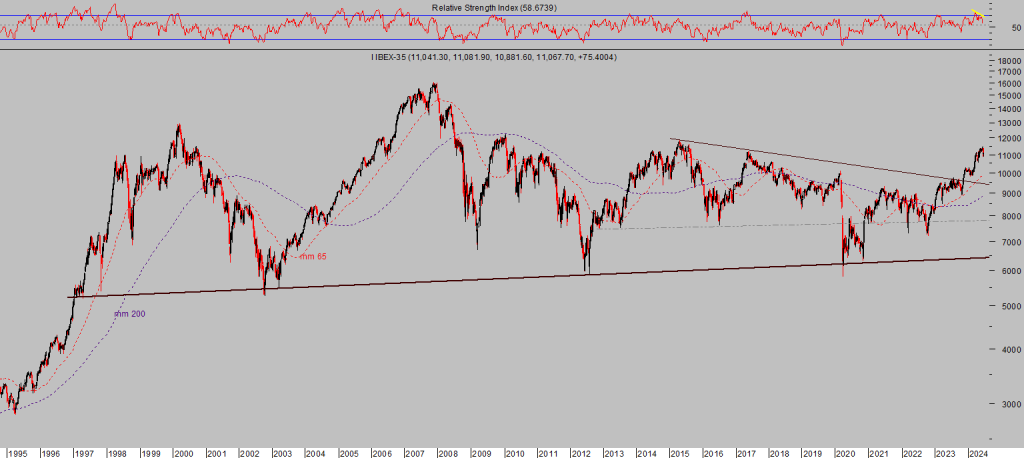

Respecto al IBEX-35, después del tramo al alza de los últimos meses, ha alcanzado niveles técnicamente muy relevantes y en un estado de cierta sobre compra de largo plazo…

IBEX-35, mensual.

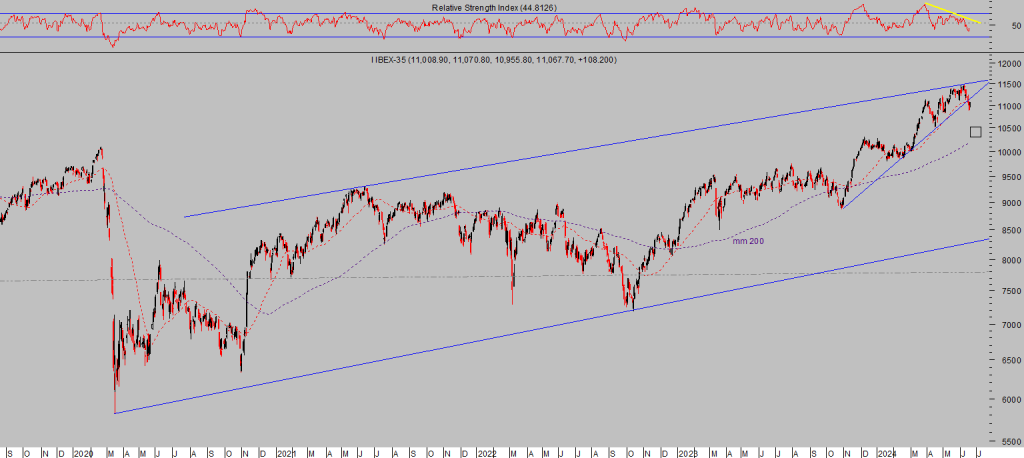

Una sobre compra más acusada aún en gráficos de medio plazo y con los indicadores/osciladores reflejando pérdida de momentum y divergencias bajistas…

IBEX-35, semana.

… divergencias que, de momento, han provocado una ligera corrección de corto plazo justamente al alcanzar zona de proyección de las subidas en la sesión del 6 de este mes de junio…

IBEX-35, diario.

… y su aspecto técnico de muy corto plazo, intradiario, continúa sugiriendo debilidad y elevada probabilidad de recaídas para próximas sesiones.

Los indicadores de muy corto plazo alcanzaron zona de sobre venta tras las caídas de la semana pasada y ahora, coincidiendo con el sesgo trdicionalmente al alza de las semanas de vencimiento de derivados como es esta, sería normal asistir a un rebote técnico…

IBEX-35, 60 minutos.

… un rebote que podría conducir el precio hacia la zona 11.180-11.250 puntos para desde ahí, la semana próxima (post vencimiento y en tal caso sesgo bajista), retomar las caídas hacia la zona señalada en el gráfico diario de más arriba.

Es importante analizar el comportamiento y posibilidades de los valores directores del IBEX-35 con el fin de aclarr la situación interna del selectivo español y, en su caso, de refrendar las conclusones extraídas anteriormente. Próximamente compartiremos análisis y perspectivas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com