La actividad comunicativa de las autoridades monetarias aumenta en línea con la incertidumbre sobre la bajada de tipos de interés, ayer hubo numerosas declaraciones de distintos miembros del FOMC y hoy también hay varias previstas.

La Sra Daly reconoció no estar todavía confiada en la posibilidad de que la inflación caiga sostenidamente al umbral del 2%. Sugiere prudencia en las decisiones de tipos.

El Sr Michael Barr, vicepresidente de supervisión de la institución, dijo:

- “Inflation readings in the first quarter of this year were disappointing. These results did not provide me with the increased confidence that I was hoping to find to support easing monetary policy by reducing the federal funds rate. This means that we will need to allow our restrictive policy some further time to continue to do its work“.

- “We will need to allow our restrictive policy some further time to continue its work,”

El Sr Jefferson, vicepresidente de la FED dijo que “Es demasiado pronto para saber si la reciente ralentización del proceso desinflacionista será duradera”, evitando decir si los recortes de tipos comenzarán este año pero señalando que evaluará cuidadosamente los datos económicos, perspectivas y equilibrio de riesgos.

Mr. Bostic, presidente de la FED de Atlanta, “Los datos sobre la inflación de la primera parte del año han sido muy accidentados”. “Es probable que los tipos de interés sean más altos de lo que la gente ha estado acostumbrada en la última década”. “Nuestra política es restrictiva”

Al reiterar que la política monetaria es restrictiva, la FED traslada al mercado un sesgo de tipos a la baja, a pesar de la resistencia de la inflación a caer.

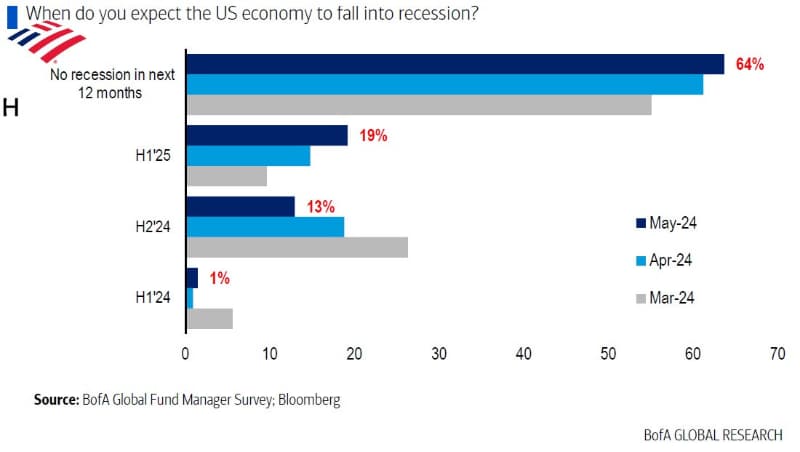

Además, otro factor inicialmente contrario a la bajada de tipos sería que el relato soft landing ha calado en Wall Street y los expertos apuestan directamente por un escenario económico futuro sin recesión.

Según la última encuesta de Bank of America entre gestores de fondos, el 64% descuenta que no habrá recesión en los próximos 12 meses:

El optimismo de los gestores es elevado y creciente, además no quieren perderse un eventual alza de las cotizaciones y están invirtiendo la gran mayoría del capital de sus fondos (sólo disponen de un 4% en efectivo).

Además, la confianza en la tendencia alcista del mercado es tal que apenas están cubriendo sus posiciones, a tenor del comportamiento de la volatilidad implícita o del volumen de opciones PUT contratadas (asuntos comentados en detalle en post de ayer).

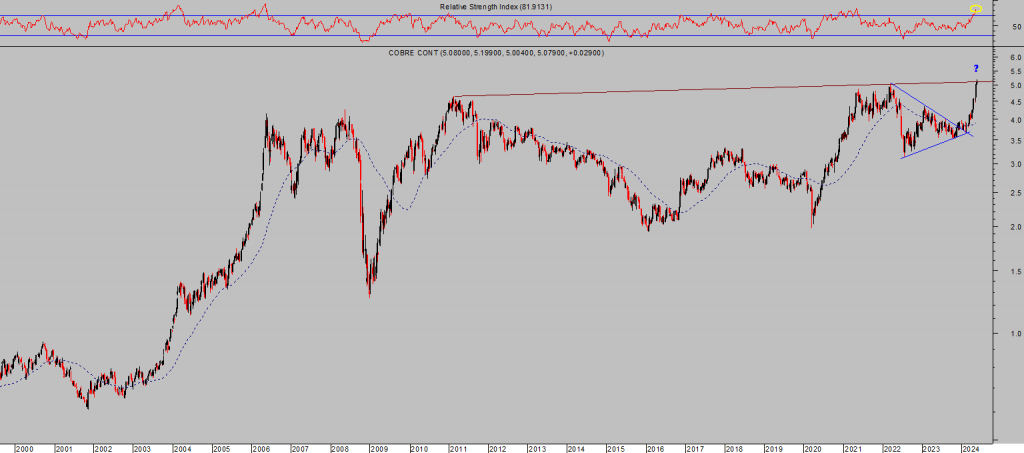

El precio del Cobre ha subido cerca de un 40% desde los mínimos del 16 de febrero, se ha disparado a máximos históricos y podría estar anticipando un verdadero boom económico.

COBRE, semana.

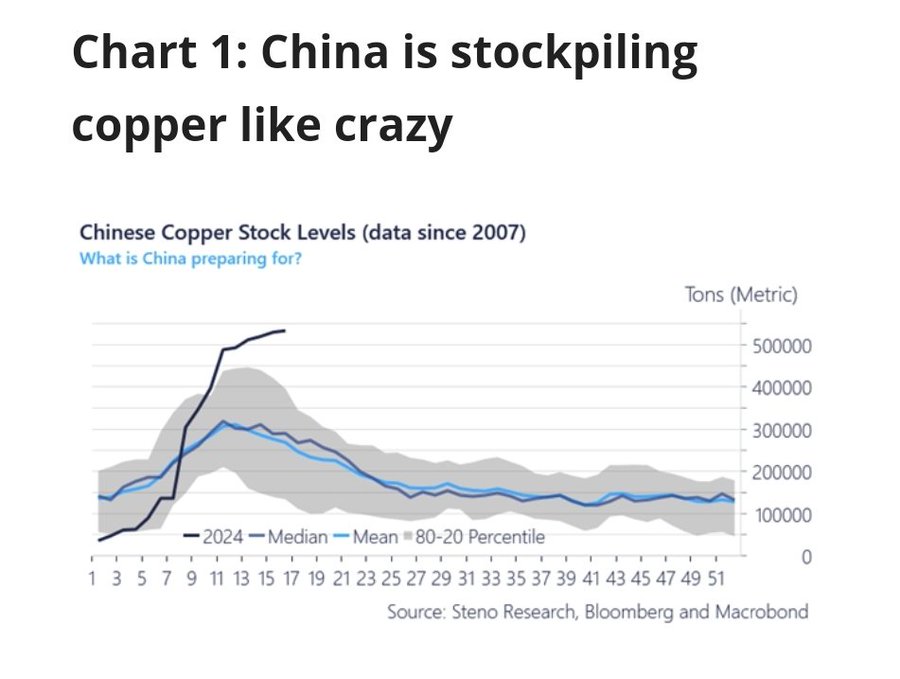

No obstante, la sorprendentemente fuerte demanda desde China en ese mismo periodo coincide plenamente con la estampida alcista del metal.

STOCKS DE COBRE DE CHINA

Antiguamente, el Cobre era considerado un testigo fiable de las expectativas de la economía global y se ganó el apodo de Doctor Cobre por su capacidad para anticipar correctamente los ciclos económicos.

En los últimos tiempos, sin embargo, el cobre como la mayoría de las materias primas, están cotizando más bien los diferenciales de oferta y demanda, en un contexto trufado por grandes intereses geoestratégicos y cierta escasez generalizada.

El fuerte aumento de la demanda desde China es, en buena medida, responsable de la espantada alcista del precio del cobre de las últimas semanas, por encima de otras consideraciones económicas.

PRODUCCIÓN MUNDIAL DE COBRE POR PAÍSES

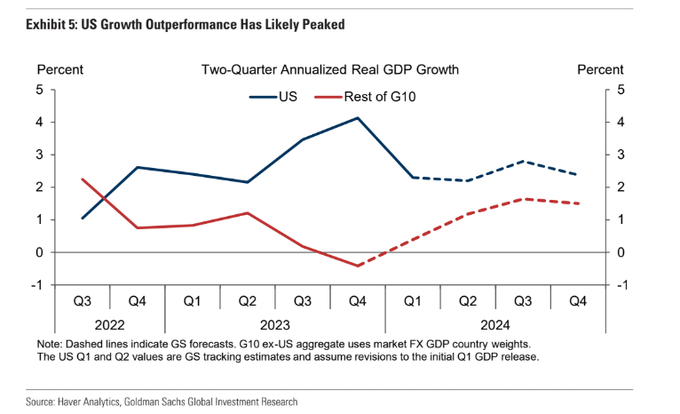

Si la subida del precio el cobre estuviese anticipando un fuerte crecimiento de la economía, los indicadores adelantados o también los coincidentes tendrían otro aspecto.

Tampoco el mercado de trabajo se estaría debilitando, ni las grandes casas de análisis estarían anunciando que el techo de crecimiento del PIB habría quedado atrás, tal como defienden analistas de Goldman Sachs.

CRECIMIENTO PIB USA Y PROYECCIONES DE GOLDMAN SACHS

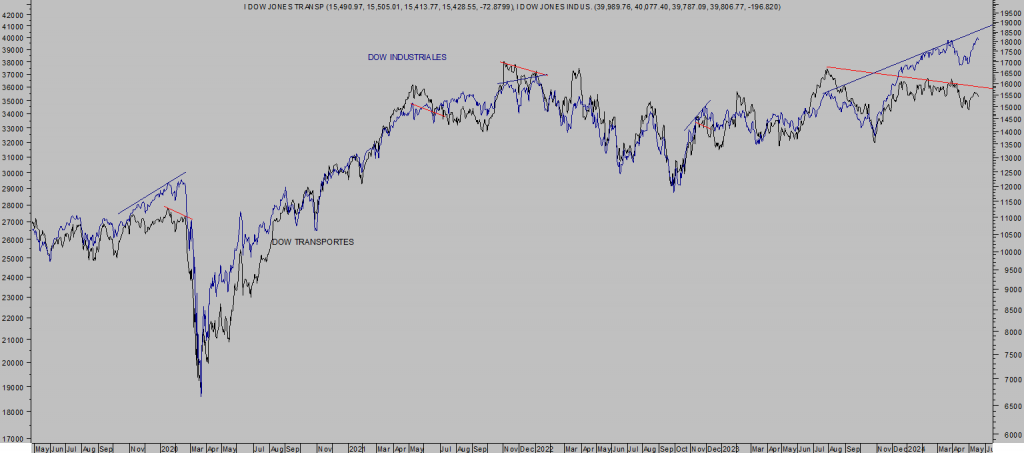

Un indicador interesante para medir la pulsión económica real así como para confirmar la fortaleza de las bolsas es la evolución del sector transportes y también su relación con el sector industrial. Ambos deben moverse en tandem para refrendar sus tendencias entre sí, cuando sus movimientos divergen algo falla.

Pues bien, el comportamiento del Dow Jones de Industriales se ha encaramado a niveles máximos históricos superando muy marginalmente los máximos previos registrados el pasado día 21 de marzo…

DOW JONES INDUSTRIALES, diario

… no así el índice Dow Jones de Transportes que, además de no superar sus máximos de marzo tampoco los de julio de 2023, viene dibujando una tendencia lateral bajista visiblemente divergente con la del Dow de Industriales desde hace meses.

DOW JONES INDUSTRIALES vs TRANSPORTES, diario,

Se atribuye al Sr Warren Buffett la frase “trannies do not lie“, es decir, los transportes no mienten. Bajo esta máxima y observando el gráfico anterior, la hipótesis de Goldman de haber visto el techo de ciclo económico cobra mayor sentido.

Bajo una hipótesis de techo de ciclo económico, el entorno de los mercados y activos de riesgo antes o después se verá afectado.

Los mercados todavía no están incorporando en precio el deterioro de las posibilidades económicas, como tampoco la resistencia de la inflación a caer, el aplazamiento de las bajadas de tipos (higher for longer), escalada de conflictos internacionales, altas valoraciones, etc…

El prestigioso analista de JP Morgan, Sr Kolanovic, considera que la euforia generada en los mercados por la inteligencia artificial no será suficiente para contrarrestar la serie de desafíos que afronta la bolsa y por eso mantienen una «inclinación defensiva» en sus carteras de inversión, vean:

- Con unas valoraciones de acciones muy altas (así como diferenciales de crédito ajustados y niveles bajos de volatilidad), no consideramos las acciones como inversiones atractivas en este momento y no vemos una razón para cambiar nuestra postura.

- Las tasas son restrictivas y probablemente se mantendrán así por más tiempo, las lecturas de inflación han sido más altas de lo esperado (en promedio), el posicionamiento de los inversores y las valoraciones son altas, los grupos de consumidores de ingresos más bajos están mostrando signos de estrés, y la incertidumbre geopolítica está en su nivel más alto en décadas.

- No creemos que temas específicos como los chips de inteligencia artificial puedan compensar todos esos desafíos tradicionales del mercado que históricamente han trabajado en contra del ciclo.

- Por lo tanto, mantenemos una inclinación defensiva en nuestro portafolio modelo, con una posición infraponderada en acciones y crédito en comparación con una sobreponderada en materias primas y efectivo.

Los ciclos económicos de la economía y las bolsas guardan elevada correlación en el largo plazo pero sus movimientos no son simultáneos en plazos cortos. Así, aunque el PIB pueda haber alcanzado techo de ciclo, las bolsas podrían moverse aún por libre e incluso intentar un último tramo de alzas, el último hurra de ciclo.

Bajo ese supuesto y observando el aspecto gráfico de largo plazo de los índices, la postura de prudencia mostrada por JP Morgan cobra gran sentido. El último duro que lo gane otro.

DOW JONES, trimestral.

El proverbio bursátil «el último duro que lo gane otro» va a ir tomando cuerpo entre expertos y continuará ganando adeptos en próximos meses.

En próximos posts repasaremos la situación técnica y posibilidades de largo plazo de los grandes índices.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com