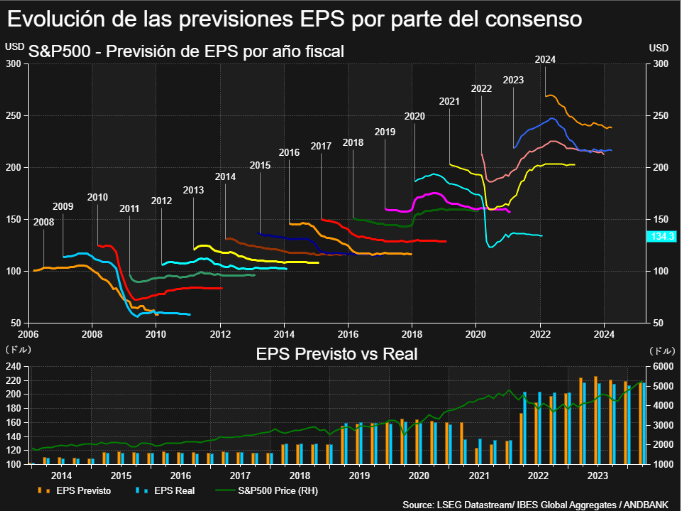

El gráfico que les he preparado hoy (uno de mis preferidos) es especialmente relevante para entender uno de los aspectos menos visibles del mercado. Su psicología. Un elemento que nos ayudará a comprender algunos patrones, como el famoso “Sell in May and go away”, o el no menos famoso “the dogs of the Dow”, por ejemplo.

Cada línea representa un año, y la forma de la línea dibuja la transición en la estimación del consenso para los beneficios empresariales. Observarán un patrón persistente. El consenso siempre empieza con una estimación mayor de lo que la realidad acaba siendo. En consecuencia, transcurridos unos meses, la línea empieza a dibujar una trayectoria descendiente, que refleja el recorte progresivo en las estimaciones del consenso.

Sólo hay dos años en los que este patrón no se cumple (2021 y 2022), pero fueron una anomalía estadística debido a la distorsión por el Covid, y deben considerarse como observaciones estadísticamente no válidas. Quitados de la ecuación, el sesgo está presente en el 100% de los años, sin excepción. ¿Por qué?

El mundo de las inversiones, con su desbordante optimismo inicial, encarna el eterno ciclo de esperanza-desilusión que se repite con meticulosa precisión cada año. Significa que, en cierto modo somos un poco tragicómicos. ¿No? Es teatral ver cómo, al inicio de cada año, los inversores adornan sus proyecciones con cifras generosas. Y más teatral es incluso ver cómo la realidad nos reprende cada año con un riguroso dictamen, para decirnos que eso que llamamos consenso, padece de un sesgo cognitivo crónico.

Esta práctica anual de tener que ajustar las esperanzas a realidades más modestas podría interpretarse como una reedición moderna de la advertencia de Séneca y sus reflexiones sobre la naturaleza humana: «El hombre confunde deseos con realidades, y eso es un error». Pues eso es exactamente lo que nos ocurre.

Sí, pero ¿cada año el mismo error? Sorprende un poco, ¿verdad?

En el ámbito de las finanzas, esto se traduce en la voluntad (inconsciente) de creer año tras año que «esta vez será diferente». Un mantra que Sir John Templeton ya identificó mucho antes que nosotros, y al que se refirió como “las cuatro palabras más costosas en la lengua de los inversores”.

A veces me pregunto ¿cómo puede repetirse, una y otra vez, este acto de amnesia colectiva? Me resulta hasta divertido. Por supuesto, ello me conmina a encontrar la manera de aprovecharme de ese error crónico.

Acabo. Viendo el grafico deben quedarnos dos cosas claras: 1) La bolsa no es solo un mercado de acciones; es un mercado de emociones. Ustedes ya lo sabían, pero es un dato importante para los no iniciados. 2) El mercado es también un reflejo de nuestra eterna lucha entre la esperanza y la experiencia. Una lucha de dos partes, en donde la esperanza siempre gana en la primera mitad del encuentro, y acaba cediendo algo de terreno (solo) en la parte final. A su vez, ello demuestra que somos optimistas por naturaleza, y explica la inclinación del mercado de acciones a registrar más días en positivo que en negativo. ¿El eco de la resiliencia de nuestro optimismo? Por supuesto. Pero también fruto de nuestro empuje hacia el progreso. Algo que nos caracteriza como especie. No en vano, John Stuart Mill nos recuerda que «la tendencia general de las cosas a lo largo de la historia ha sido producir un estado mejor de nuestra civilización».

Por todo ello, y a pesar del sesgo (error) probado del homo-investor, hago buena una frase que me gusta compartir con clientes; especialmente con los más nerviosos. “El mercado sigue siendo el mejor hábitat para el capital”, a pesar de los sesgos, y los errores.

Por Álex Fusté

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.