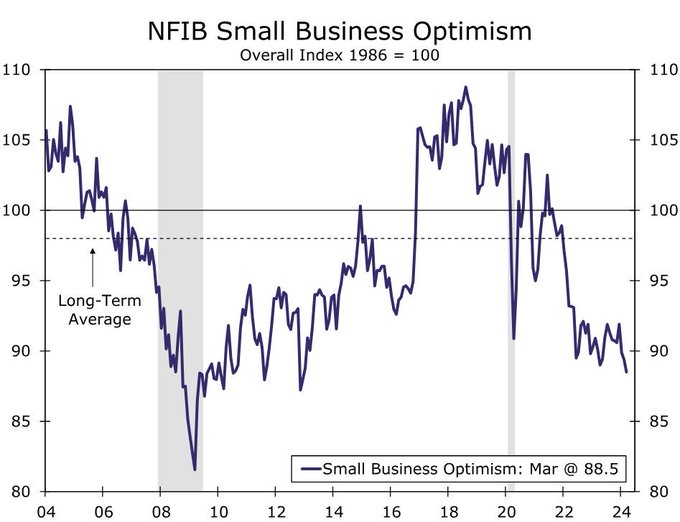

El índice de sentimiento de las pequeñas empresas en Estados Unidos, medido a través de NFIB (National Association of Independent Business) ha caído por tercer mes consecutivo registrando el nivel más bajo desde hace 12 años, de diciembre de 2012.

SENTIMIENTO PEQUEÑOS EMPRESARIOS NFIB.

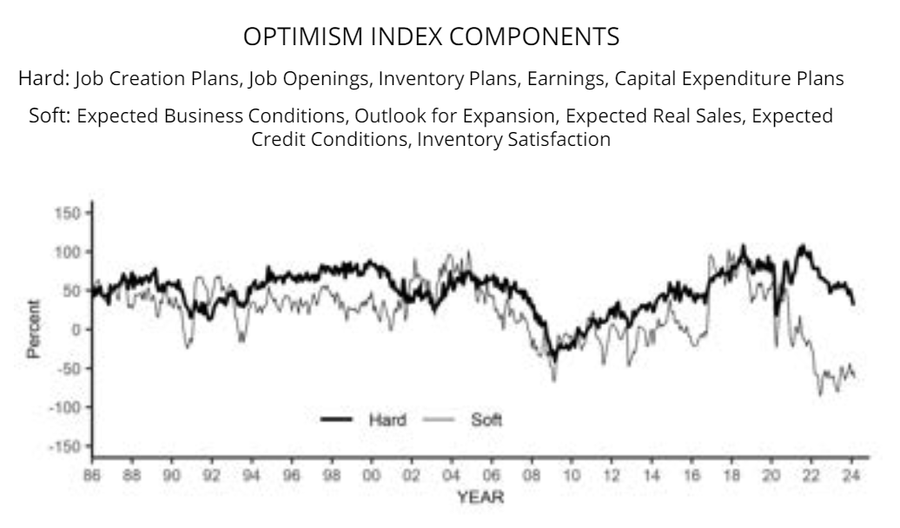

El desglose entre datos denominados “duros y blandos” que conforman el índice, es decir, entre los datos “duros” o reales de evolución de factores como creación de empleo, beneficios, inversión o inventarios y otros “blandos” derivados de expectativas y opiniones, previsiones de ventas, de condiciones crediticias, expectativa de condiciones para hacer negocios… continúa presentando una importante divergencia.

Divergencia iniciada por el deterioro de los datos “blandos” a la que ahora se va sumando la evolución de los “duros”.

Los datos duros muestran una alineación más directa y estrecha con la realidad de la evolución de los negocios y el deterioro, por tanto, es motivo de preocupación especialmente cuando los blandos (expectativas) comenzaron a caer hace meses y apenas mejoran.

COMPONENTES DUROS Y BLANDOS DEL SENTIMIENTO NFIB.

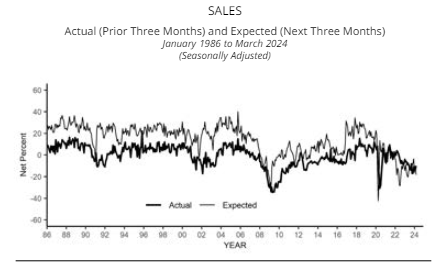

La evolución de las ventas y de las expectativas, sin embargo, sí se están moviendo en tandem pero ambos vienen perdiendo terreno desde hace años y en una tendencia negativa, manifestado debilidad tendencial.

VENTAS Y PREVISIONES DE VENTAS NFIB.

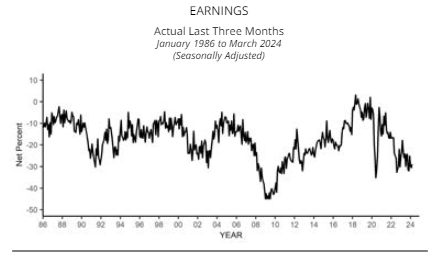

En línea con la evolución de las ventas, los beneficios obtenidos por las pequeñas empresas en los últimos años vienen cayendo de manera sistemática.

BENEFICIOS PEQUEÑAS EMPRESAS NFIB.

El comportamiento de las pequeñas y medianas empresas es clave para el consumo y la economía, generan cerca del 50% del empleo USA (comparado con cerca del 23% que aportan las empresas del S&P500), de manera que su papel en la salud financiera de las familias es especialmente significativo.

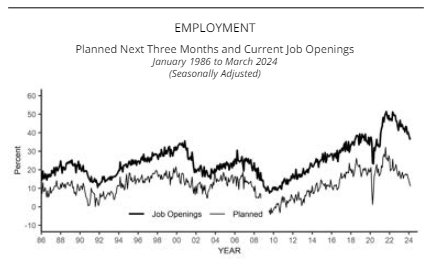

La proporción de propietarios de pequeñas empresas USA que planean crear empleo cayó en marzo por cuarto mes. Sólo el 11% de las empresas dijeron que tienen la intención de crear empleo en los próximos 3 meses, peor desde mayo 2020.

CREACIÓN DE EMPLEO NFIB.

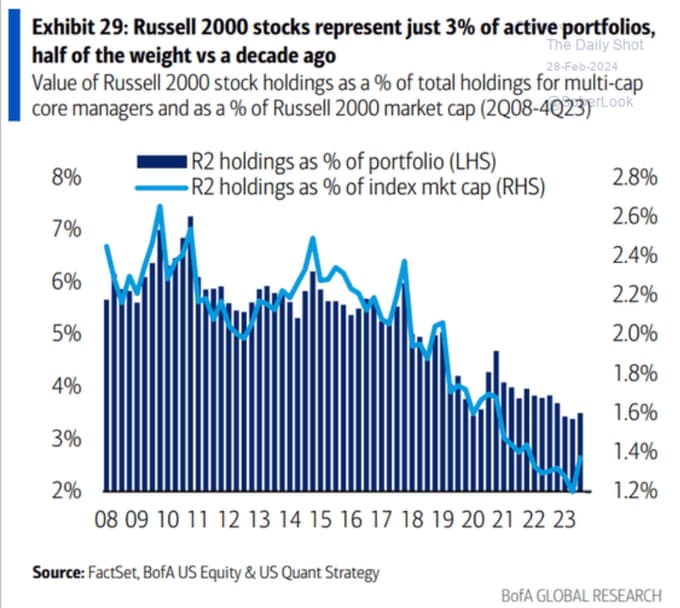

Con este panorama y el hecho de que alrededor de un tercio de las pequeñas empresas (cotizadas en el índice Russell 2000) pierde dinero, es comprensible que el interés de los gestores por introducir a pequeñas empresas en sus carteras de inversión haya descendido a mínimos y actualmente sólo representen menos del 4% del total de sus carteras.

PONDERACIÓN ÍNDICE RUSSELL 2000.

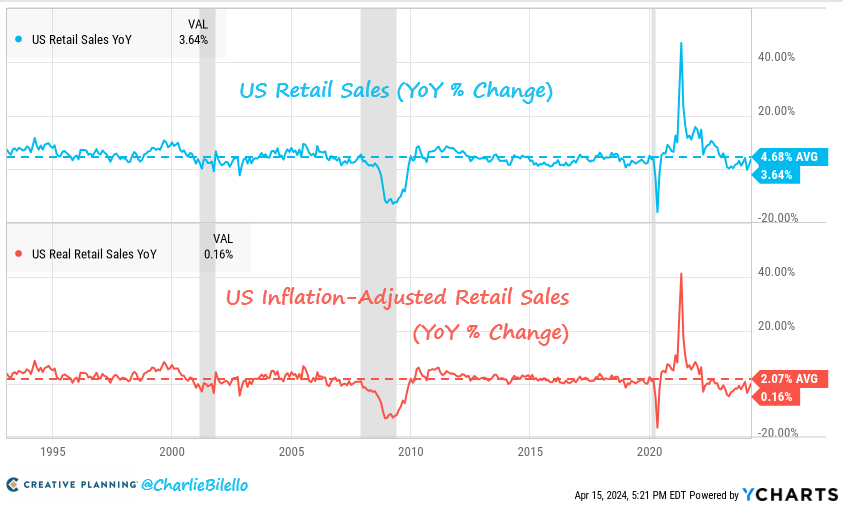

Ayer se publicó la evolución de las ventas al menor de marzo y de nuevo sorprendieron al alza, mejoraron 7 décimas o 3 décimas por encima de lo esperado.

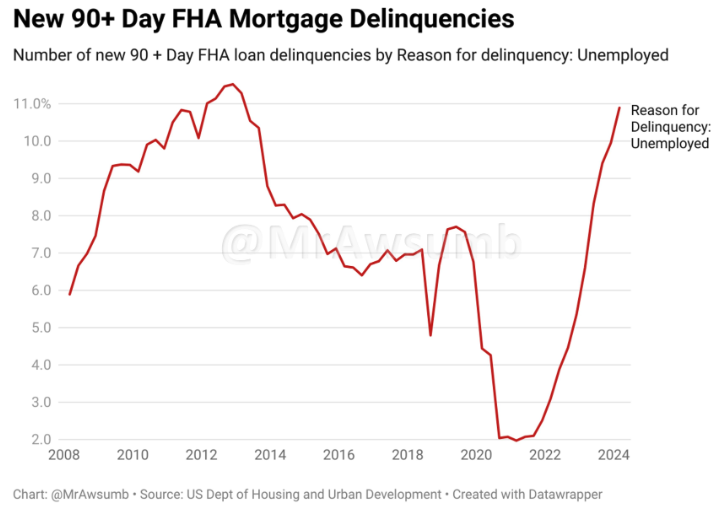

Por una parte las ventas mejoran pero por la otra la morosidad se está disparando, fiel reflejo de la lamentable e histórica desigualdad de la distribución de la riqueza.

MOROSIDAD EN EL PAGO DE CUOTAS HIPOTECARIAS.

Siendo positiva la evolución intermensual de las ventas al menor en Estados Unidos, también es importante destacar que su evolución más estructural, la interanual, ofrece menos motivos para la alegría.

VENTAS AL MENOR, interanual, EEUU

Sin embargo, atendiendo a la evolución mensual, la foto fija de las ventas presenta una situación decente del consumo y los mercados (cada vez más inquietos con la evolución de la inflación combinada con una resistencia de la economía que dificulta el trabajo de la FED a la hora de bajar tipos para controlarla) respondieron con subidas de la rentabilidad de la deuda.

Los bonos están respondiendo cada vez con mayor claridad al temor inflacionista y a la encrucijada en que se encuentran las autoridades en su afán de controlar la inflación y al mismo tiempo estimular la actividad económica.

RENTABILIDAD BONO 10 AÑO EEUU

Y cuando sube la rentabilidad de los bonos, las bolsas suelen reaccionar al contrario, entre otras cuestiones (además de la más impactante que es sobre las valoraciones mediante los descuentos de flujos) porque sube el coste del dinero y se encarecen las deudas, los particulares sufren pérdida de poder adquisitivo al ver subir las cuotas de sus deudas haciendo peligrar el consumo.

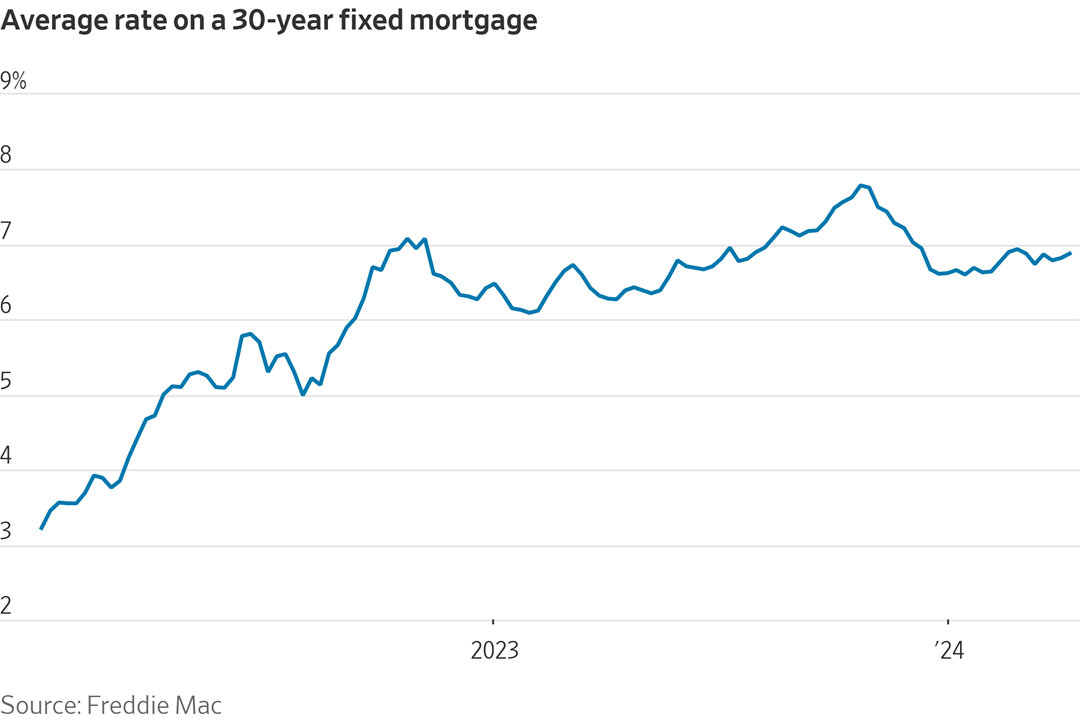

Vean, por ejemplo, el nivel de los tipos hipotecarios.

TIPOS HIPOTECARIOS EEUU.

Ayer las bolsas abrieron en calma y subiendo ligeramente pero en cuestión de minutos aparecieron las ventas y estuvieron presentes durante toda la jornada para finalmente dejar un saldo muy negativo.

Las presiones inflacionistas y alzas de la rentabilidad de la deuda del mercado secundario deterioran las previsiones de bajadas de tipos por parte de la Reserva Federal, cuestiones apenas descontadas por las bolsas.

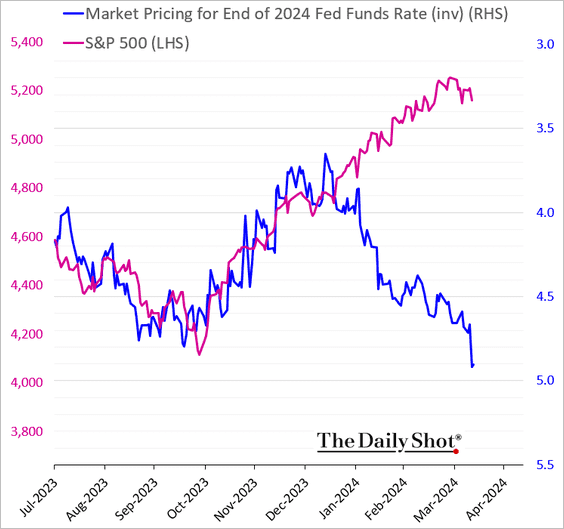

El gráfico siguiente compara la evolución del SP500 (trazo magenta) con las previsiones de bajadas de tipos (azul en escala invertida) y refleja la enorme divergencia que se ha abierto entre ambos desde que comenzó el año.

Recordemos que el año comenzó con expectativas de 6 ó 7 bajadas de tipos pero ahora se han reducido hasta 2 ó 3 pero mientras tanto, el SP500 ha continuado escalando posiciones y abriendo una importante brecha o divergencia con las expectativas de bajada de tipos.

Las previsiones de bajada de tipos se siguen enfriando por lo que para cerrar esta brecha el SP500 tendría que corregir:

PREVISIÓN BAJADA DE TIPOS FED vs S&P500

Los índices ayer perdieron niveles con una fuerza no habitual en los últimos tiempos, el Nasdaq se dejó un -1.79%, el SP500 un -1.2% y el Dow Jones -0.65%, aumentaron muy notablemente los valores que registraron nuevos mínimos (508 frente a sólo 77 haciendo nuevos máximos) así como el número de valores bajistas frente a alcistas o el volumen negociado a la baja.

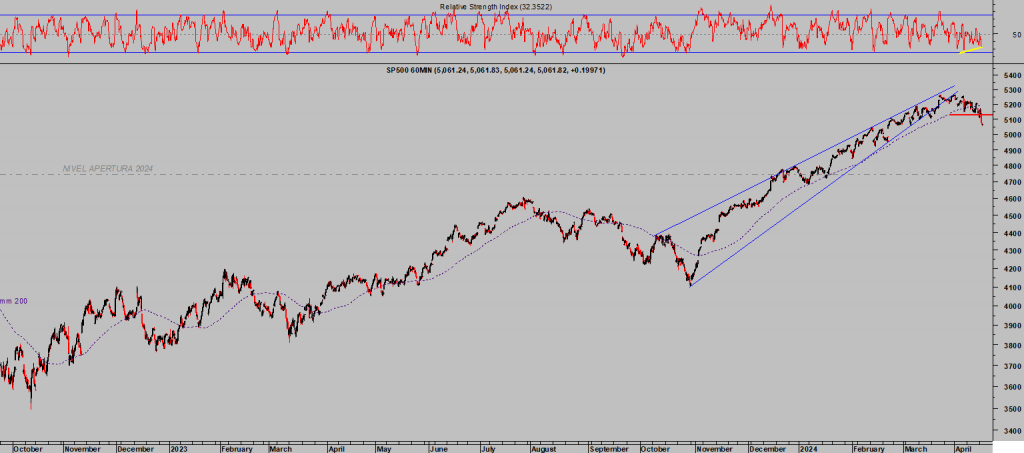

Las bajadas se intensificaron de manera precisa justamente al romper a la baja las referencias de control que venimos señalando en distintos posts:

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

La volatilidad subió empujando al alza la rentabilidad de las posiciones abiertas por nuestros lectores y sugeridas para aprovechar este escenario.

ETF VOLATILIDAD -LVO-, diario

La estacionalidad juega un papel importante en los ciclos de comportamiento de los mercados y aunque pronto comienza el periodo de mayor debilidad del año para las bolsas, mayo a octubre, origen del lema “sell in may and go away”, este año presumiblemente será diferente.

El post de mañana analizará el impacto estacional sobre los índices americanos que, atendiendo a la evidencia histórica de comportamiento del mercado durante años presidenciales, cabe esperar para próximas semanas y meses.

Stay Tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com