En este escenario teatral, llamado mercados, el papel protagonista suele ser para el gobernador del primer banco central del mundo. Conocido con el nombre de “Jerome”, soporta la responsabilidad de sus propias predicciones, que dicho sea de paso, llevan un tiempo jugando al escondite con la realidad. Lamentablemente, sus guiones y la realidad no coinciden. Pues con toda su erudición y buenas intenciones, interpretó mal el libreto de la inflación. Antes y ahora. Y con ello, erró en sus planes, y en sus decisiones.

En un inicio, Jerome y sus ayudantes declararon que “la inflación era temporal”. Comparable quizás a un resfriado en pleno verano. Pero el tiempo, que no conoce de pausas, reveló que ese «resfriado» resultó ser una fiebre persistente. Tal error de interpretación, allá por el 2021, y a pesar de una inflación en el 8%, lo llevó a dejar los tipos de interés bajos (en el 0%) demasiado tiempo, instalándose en el “lower for longer”, en donde se sentía tan cómodo. Sin embargo, pocos meses después, en marzo de 2022, tuvo que cambiar de planes. Sometió a los inversores a un ajuste sin precedentes en el coste del dinero, haciéndonos digerir más de 5 puntos porcentuales en la factura de nuestras vidas financieras, y en un tiempo récord. Nos sometió, en definitiva, al 2022. Lo recordarán, ¿no? Una rareza financiera digna de merecer un epílogo en las memorias de cualquier economista. Fruto de un error, igualmente digno de ser catalogado en las bibliotecas como uno de los fracasos ilustres.

Tras este tropiezo, nuestro protagonista y sus amigos de escena más dovish (Brainard, Evans o Kashkari), confiados en que sus drásticas decisiones monetarias de 2022 habrían solucionado el problema, y con ello, quizás, conmutado su error; danzaron y cantaron una nueva sinfonía de palabras en un renovado texto oracular con nuevas predicciones y vaticinios. Como si fueran augures en un templo, interpretando los vuelos de las aves bajo un cielo cambiante, en su renovada confianza nos regalaron una extraña nube de puntos, que no era otra cosa que sus planes para los tipos de interés-. Esa nube nos incitó a pensar que los recortes de tipos estaban a la vuelta de la esquina, y que serían de fácil materialización. Excitados por esos versos, los inversores vislumbraron siete bajadas. Y yo me pregunto: ¿Por qué siete? El siete es un número místico que ejerce una atracción invisible que hace que esté en todos los rincones de nuestras vidas; como las siete maravillas del mundo, los siete mares, antaño los siete reyes fundadores de Roma, o los siete días de la creación, los siete colores del arcoíris, incluso los siete “magníficos de Wall Street”. Por lo que sea, pero siete fueron los recortes que los inversores llegaron a ver, inducidos por las odas y sonetos cantados en el anfiteatro de la Fed no hace mucho, rimando al son de que la inflación “progresaba adecuadamente” o de que “estaba en retirada”. Casi dándonos a entender que podríamos despedirnos de ella como quien ve partir un barco en el horizonte.

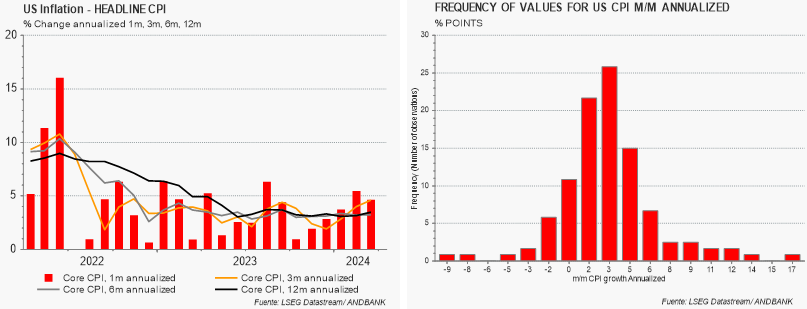

Sin embargo, la realidad nos mostró que la inflación no había empacado sus maletas. Ayer lo volvimos a comprobar. ¡Entren y miren! como diría el diría el pregonero de atracciones, y echen un vistazo al gráfico 1 que les he preparado. Comprueben como el dato mensual (% change M/M), medido por la barra roja, se sitúa cerca del 5% anualizado sin tratarse de algo puntual, pues desde el mediados de 2023 observo que dibuja una senda de aceleración. Observen ahora el gráfico 2 que les he preparado. Aquí les represento un histograma de frecuencia que me ayuda a responder si los datos de IPC mensual de los últimos meses (instalados entre el 4% y el 5% anualizado) son algo que se sitúan por encima o por debajo de lo normal (o más frecuente). Lo más frecuente en los últimos 30 años es un 3% anualizado, por lo que el 4-5% actual se sitúa por encima de lo más frecuente. Este pequeño análisis me ayuda a dos cosas: 1) A estar alerta. 2) A escribir el título de esta nota: “La Fed se encuentra en una posición muy complicada”. ¿Porqué complicada? Bueno, por lo pronto a Powell y a sus amigos les toca ahora interpretar el papel del meteorólogo confundido con el resultado de sus pronósticos. Primero nos dijeron que la inflación era una nube pasajera, pero la nube se instaló como una tormenta. Más recientemente, nos prometieron cielos despejados (2% de inflación hacia finales del 2024), pero el cielo sigue cubriéndose (ver de nuevo el gráfico 1). ¿Cuál es el problema de esto? Que los inversores planearon hacer un picnic confiando en el pronóstico de lluvia, y se encuentran ahora algo empapados.

¿Qué esperar ahora?

Primero la raíz del error. Y es que la Fed parece querer descifrar el misterio de la inflación sin hablar el lenguaje de la inflación. Digo esto porque en su política monetaria se habla Arameo, mientras que en la política fiscal se habla Sumerio, y así no vamos bien. Por ello preveo más disgustos como el de ayer.

Implicaciones para el mercado

Las implicaciones para el mercado ya las conocen, y riman mucho con lo visto ayer. No soy dramático, especialmente con el equity. Al fin y al cabo, el cuadrante uno en nuestro marco de cuatro cuadrantes: “Ciclo con inflación suave (del 3% yoy)”, es favorable para el equity.

Sí estoy más preocupado con los activos sensibles a tipos (deuda, etc…). Pero eso es algo que ya sabían.

Lección

El vaivén de predicciones de estos protagonistas destacados debe recordarnos que, en mercados, es mejor tomar las promesas de cambio con cautela. La moraleja de nuestra historia podría ser que, en el circo (ya no teatro) de la política monetaria, incluso los inversores más experimentados deben prepararse para que la obra no siempre siga el guion esperado. Por ello nunca hay que temer estar fuera del guion del consenso. Siempre y cuando estés en posición de presentar tu propia propuesta, y ésta sea cabal, austera y competitiva.

Alex Fusté

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.