Análisis de Porsche

2023 cierra con cifras ligeramente por encima de lo estimado, pero con guías débiles.

El aumento del volumen y un mix favorable, sesgado hacia modelos de mayor valor añadido, favorecen un buen desempeño. El aumento de precios (+3,4% año a año) amortigua el repunte de costes y el margen EBIT se mantiene inalterado en 18%.

La peor evolución en ventas se produce en China. Es la única región donde las ventas caen (-15% año a año) en un contexto marcado por la sobrecapacidad y la guerra de precios. Este ejercicio la situación seguirá siendo complicada y, por ello, Porsche optará por la solución que nos parece más adecuada. Reducirá la producción destinada al país. Su estrategia seguirá centrada en el valor versus el volumen y descarta rebajar precios en China. En su lugar, tratará de reducir cuota en el país en favor de otros mercados como India o países del Sudeste Asiático.

Por el lado del balance, la caja neta del negocio industrial cae (-13% año a año hasta 7.215 millones de euros), pero permanece en niveles elevados (19% de los ingresos del segmento autos versus objetivo 15%/20%). Con ello, el dividendo sorprende al alza. Propone un pago de 2,31 euros (versus 1,01 euros anterior; rentabilidad por dividendo 2,5%).

La preocupación llega con las guías para 2024. El coste asociado a los nuevos lanzamientos previstos en el año llevará al margen EBIT a quedar en el entorno de 15%/17% vs. 18% en 2023.

2024 será un año de transición marcado por el lanzamiento de 4 modelos nuevos (nuevas versiones del 911, Macan, Taycan y Panamera). Por eso, ajustamos a la baja nuestras previsiones para el año. Sin embargo, estas medidas impulsarán la rentabilidad a medio plazo. De hecho, tan pronto como en 2025 el margen EBIT retornará al rango 17%/19%, que es el objetivo de medio plazo. Así lo refleja nuestro modelo.

Un potencial catalizador a futuro podría ser el aumento de la liquidez (free float) de la Compañía. En su oferta pública de venta Porsche sacó a cotizar un 12,5% de su capital. Un free float reducido limita el atractivo para ciertos inversores institucionales (gestores de fondos, por ejemplo). De momento, no hay nada en firme, pero la compañía se muestra interesada en mejorar este aspecto.

Recomendación sobre las acciones de Porsche

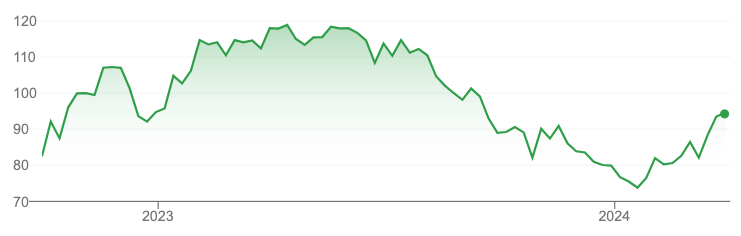

Tras estos ajustes, nuestro precio objetivo baja ligeramente, hasta 100,2 euros desde 103,5 euros anterior. El potencial de revalorización alcanza el +9% y nos lleva a mantener nuestra recomendación en comprar.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.