Sentimiento de los inversores (AAII)

– El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán durante los próximos seis meses, se encuentra en el 43,2% y sigue por encima de su promedio histórico del 37,5%.

– El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán durante los próximos seis meses, se encuentra en el 27,2% y sigue por debajo de su promedio histórico del 31%.

¿Por qué no estamos ante una burbuja especulativa?

El S&P 500 ha subido un +9,9% en los primeros 56 días hábiles de 2024. Esto supone el 15º mejor comienzo de año desde 1928.

A continuación te muestro esos años y cuánto subió los primeros 56 días:

- Año 1987: +24,4%

- Año 1975: +21,6%

- Año 1931: +16,6%

- Año 1998: +13,9%

- Año 1930: +13,2%

- Año 1943: +12,4%

- Año 1967: +12,3%

- Año 1936: +12%

- Año 2019: +11,7%

- Año 1976: +11,7%

- Año 1961: +11,3%

- Año 1991: +11%

- Año 2012: +10,7%

- Año 1986: +10,4%

- Actual año 2024: +9,9%

Lo interesante es que de esos 14 años, en 11 de ellos el S&P 500 subió desde el día siguiente (día 57 hábil) hasta el cierre del año. Sólo en 1987, 1931 y 1930 no subió. En el resto de años sí. Lo que menos subió fue un +2,4% (2012) y un +4,3% (1986) y lo máximo un +15,4% (2019) y un +14,8% (1936).

Todo esto nos lleva a la pregunta de si el mercado se encuentra inmerso en una burbuja o no, una cuestión que muchos inversores se plantean. Concretamente el temor se refiere a las 7 Magníficas (Apple), Microsoft, Meta, Amazon, Alphabet, Nvidia y Tesla.

Primero vamos a ver qué es y algunas famosas. Luego entro de lleno en la pregunta.

Una burbuja especulativa aparece cuando los precios del mercado suben de manera sustancial y fuerte durante un tiempo y bastante por encima del valor intrínseco de ese mercado. No significa que no tenga sentido la subida de los precios, sino la subida intensa.

Cuando la fuerte demanda finaliza, lo suele hacer de golpe, con lo que asistimos a lo que se conoce como estallido de la burbuja, y entonces el precio comienza a caer con mucha fuerza (cae con la misma intensidad que cuando subía) hasta tal punto que en la mayoría de las ocasiones se pierde todo lo acumulado.

Las burbujas se retroalimentan por el pensamiento erróneo del eterno crecimiento del precio, un pensamiento irracional que lleva a los inversores a realizar más y más compras que en otras circunstancias no harían.

Entre las famosas burbujas tenemos:

- – La burbuja de los tulipanes: en el siglo XVII se produjo una fiebre por la compra de tulipanes exóticos en Holanda. El precio llegó a niveles tan elevados que la gente comenzó a vender sus casas para poder comprar tulipanes.

- – La burbuja de los Mares del Sur: la Compañía de los Mares del Sur, a comienzos del siglo XVIII en Inglaterra, tenía el monopolio del comercio con las colonias españolas en América Latina. Esta empresa estableció su primera ruta comercial hacia la región y comenzó a difundir rumores sobre las ventajas de sus expediciones. El valor de sus acciones subió de 128 libras a 1.000 libras en apenas siete meses.

- – Las burbujas ferroviarias de la década de 1840.

- – La burbuja del 29: la mayor caída en la historia de Wall Street fue precedida por una burbuja especulativa que surgió durante los años 20 y que llevó a miles de personas a invertir en el mercado bursátil.

- – La burbuja de las punto com: entre 1997 y el 2000 se produjo un fuerte crecimiento de los valores relacionados con internet. Pero en marzo de 2000, el índice Nasdaq llegó a los 5132 puntos y desde ahí se hundió. Cerraron multitud de compañías, hubo quiebras y muchos inversores perdiendo todo su capital.

- – La crisis de las hipotecas subprime: la crisis económica mundial de 2008 tuvo su origen en las hipotecas subprime, créditos con altos intereses que entregaban los bancos estadounidenses a personas que no tenían la solvencia económica para asumir esas deudas. Las entidades agruparon varios de estos créditos dudosos en productos financieros poco claros que luego se vendían.

En muchas ocasiones los precios caen más de un 90% y rara vez se recuperan o pueden tardar décadas en recuperarse. Al Nikkei japonés le llevó 40 años volver a alcanzar nuevos máximos, mientras que muchas acciones de la burbuja tecnológica nunca recuperarán sus pérdidas.

El temor de muchos inversores se centra en las 7 Magníficas. La respuesta es no.

En la burbuja tecnológica las compañías añadían “punto.com” a sus nombres y el precio volaba al alza. No era un fundamento que justificase esas subidas y mucho menos comprar a precios tan elevados.

En cambio, en la actualidad con las 7 Magníficas, vemos que estas compañías están ganando mucho dinero, es decir, es normal la gran demanda que tienen sus acciones, ya que sus resultados corporativos son muy buenos.

Hay otro dato que refleja la realidad. Con la burbuja tecnológica había muchas compañías con un Price Earning Ratio (P/E) de 100. En el caso de las 7 Magníficas no llega a esos números.

A día de hoy, ese ratio a 12 meses para el S&P 500 es de 26. ¿Es mucho? Hombre, el promedio de 5 años es de 23 y el promedio de 10 años es de 21. Eso significa que el S&P 500 está un poco más caro de lo habitual, pero ni mucho menos una burbuja.

¿Miedo ante tanta subida? Cómo invertir defensivamente

Bien, acabamos de ver que el mercado no se encuentra inmerso en una burbuja especulativa, pero eso no quiere decir que no haya muchos inversores con miedo de comprar tan arriba.

No pasa nada, hay remedio para todo. Puedes operar a la defensiva. Te comento una forma clásica de hacerlo:

Puedes invertir en compañías que hayan incrementado su dividendo en los últimos 5 años. Este hecho refleja que les van bien las cosas y tienen fundamentales favorables. Como ejemplo tendríamos

- Microsoft

- Eli Lilly

- Visa

- UnitedHealth

- Mastercard

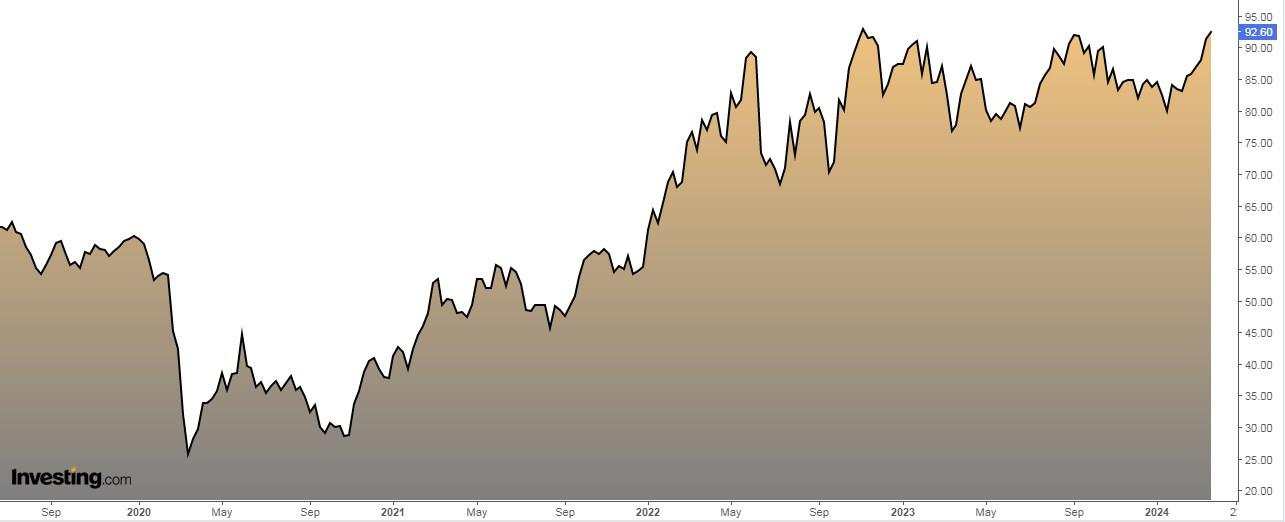

Abril es un mes muy bueno para las acciones de energía

Estamos muy cerca de entrar en el mes de abril, el mejor mes del año para las acciones energéticas estadounidenses.

Si cogemos los últimos 33 años, en abril este sector ha superado al S&P 500 en casi un +2% de promedio.

El segundo mejor mes del año es septiembre (+1%) y febrero (+0,75%).

Los peores meses son noviembre, julio y agosto.

¿Y cómo se puede invertir en este sector? Po ejemplo con el ETF Energy Select Sector SPDR Fund, el cual sigue al sector energético del índice S&P 500. Posee algunas de las compañías energéticas estadounidenses más grandes. Gestiona más de 26.000 millones de dólares.

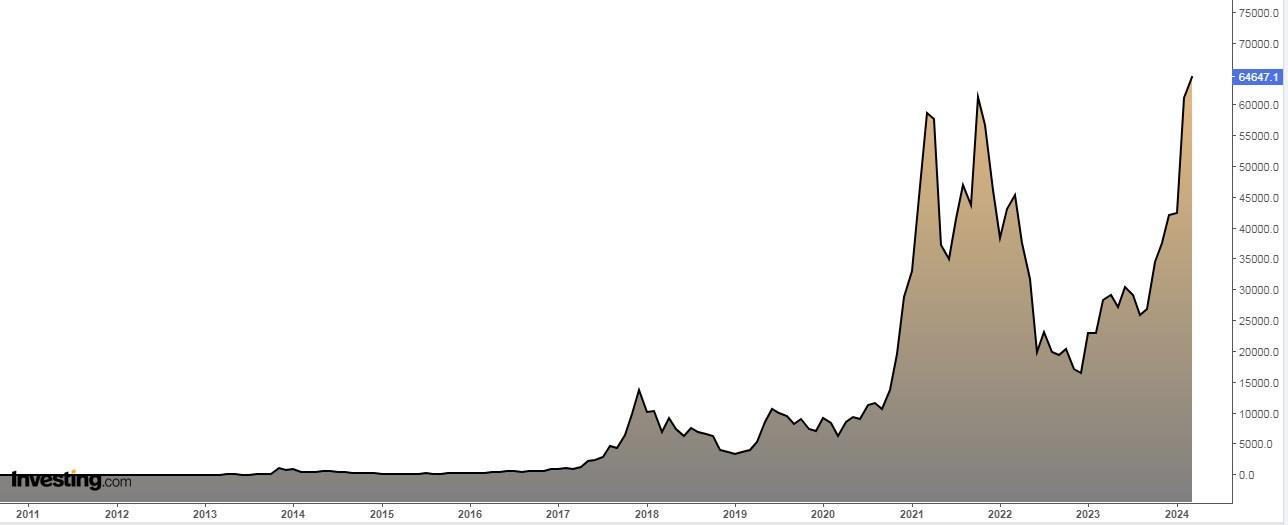

¿Hasta dónde podría subir el Bitcoin con el halving de abril?

Abril es el segundo mejor mes del año para el Bitcoin, tan solo superado por noviembre. Son con bastante diferencia los mejores meses, seguidos de mayo y febrero.

En cambio, los peores meses son agosto y septiembre con diferencia, seguidos de junio y de julio.

Pero en esta ocasión, abril viene con sorpresa, ya que tenemos el halving.

Hasta la fecha ha habido tres halvings:

-

Un año después del primero el Bitcoin subió de 12 dólares a casi 1.000 dólares.

-

Después del segundo subió hasta los 2.550 dólares.

-

Después del tercero pasó de 8.700 dólares a 19.700 dólares y después seguiría subiendo a 66.000 dólares.

¿Y después del cuarto halving que llega en breve? Si todo va bien (esto no es una ciencia exacta) podría subir a 90.000-100.000 dólares. Pero si nos ponemos optimistas podría subir de 100.000 a 200.000 dólares atendiendo al modelo Stock to Flow que ha pronosticado con cierta precisión los movimientos de la moneda digital en el pasado.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.