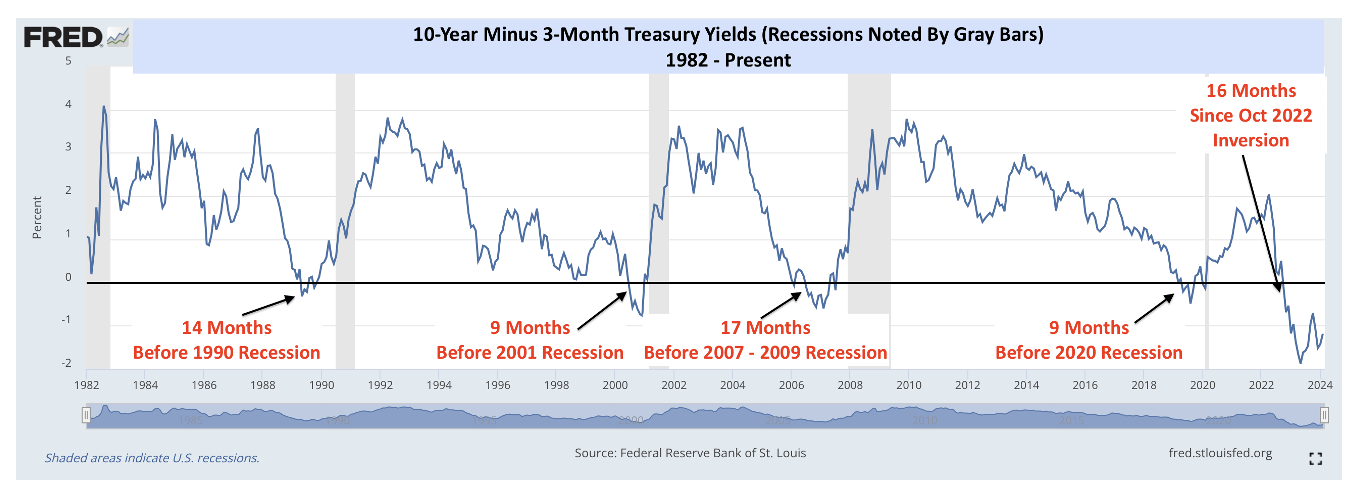

La curva de tipos de interés es un indicador de siempre favorito entre los expertos de Wall Street por su capacidad para anticipar recesiones económicas en Estados Unidos de manera certera.

Esa capacidad está siendo puesta en duda ahora que el diferencial entre los tipos a 3 meses y 10 años acumula 16 meses consecutivos desde que en octubre de 2022 pasa a negativo y la economía sigue al alza con el PIB presentando registros positivos.

Históricamente, la inversión de la curva ha anticipado recesiones con una antelación de entre 9 y 17 meses y a menos que surja un cisne negro o shock de consecuencias severas, la economía americana continuará creciendo durante la primavera, aunque perdiendo fuerza paulatinamente.

DIFERENCIAL ENTRE TIPOS A 3 MESES Y 10 AÑOS, EEUU.

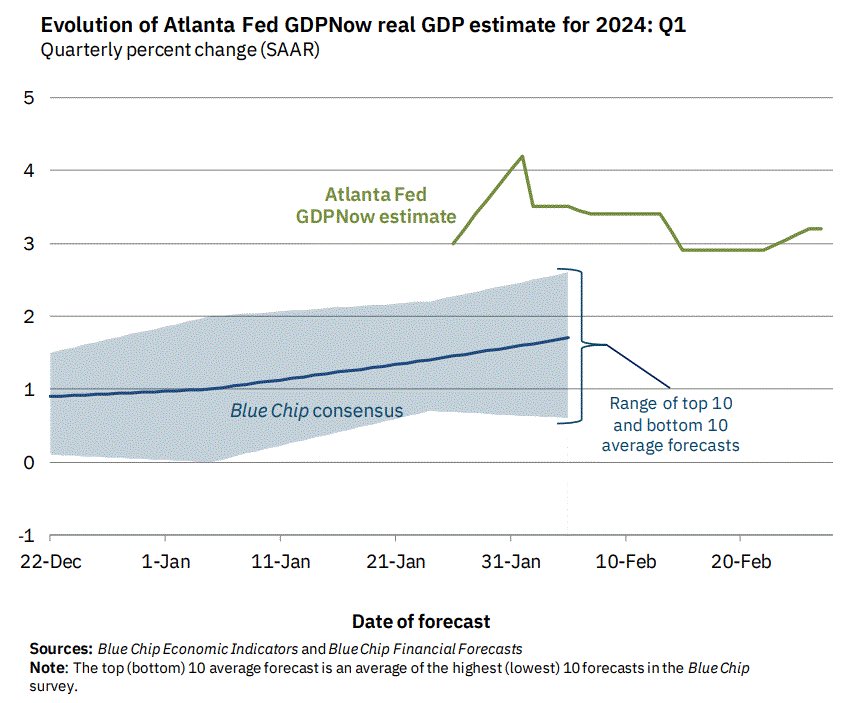

El consenso de mercado apunta a un crecimiento del PIB en este primer trimestre del +1.7%, mientras que el indicador de PIB en tiempo real de la FED de Atlanta -GDP-Now- apunta a tasas +3%.

MODELO CÁLCULO PIB TIEMPO REAL, FED ATALANTA -GDP NOW-

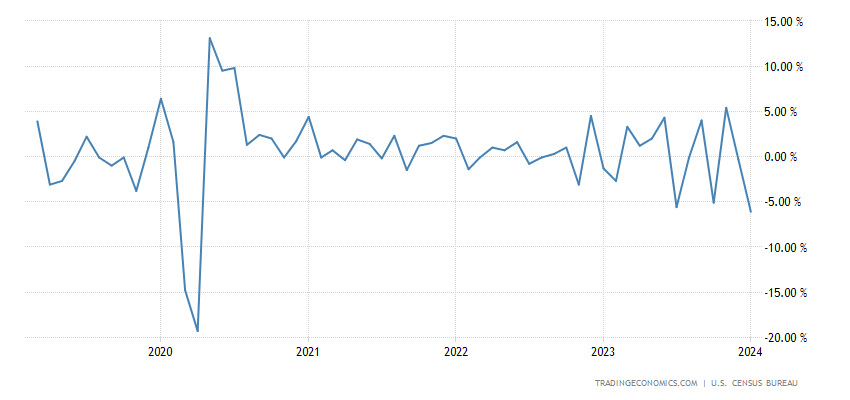

Un crecimiento inestable y dependiente de liquidez y estímulos, más que de consumo e inversión. Ayer el Census Bureau publicó unos decepcionantes Pedidos de Bienes Duraderos con una caída del -6,1% frente al -5% esperado y la caída más intensa registrada desde la pandemia:

PEDIDOS DE BIENES DURADEROS, EEUU.

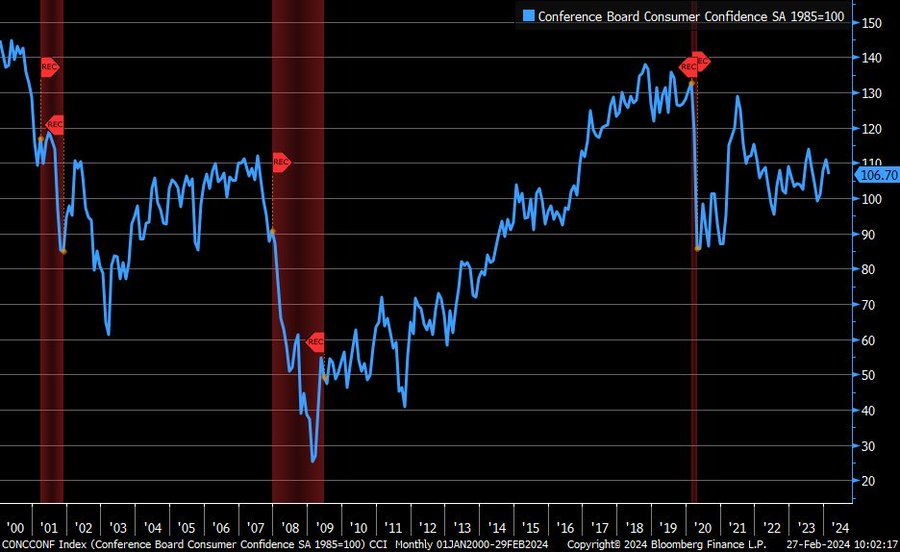

La Confianza del Consumidor, ayer publicada por el Conference Board, descendió también hasta 106,7 frente al 115 esperado y 110.9 anterior. El índice de sentimiento en las condiciones actuales descendió hasta 147.2 frente al 154 anterior y el de expectativas también a la baja dos puntos respecto al mes anterior hasta 78.5.

CONFIANZA DEL CONSUMIDOR EEUU

Las bolsas interpretaron esos datos en clave cuanto peor mejor, en la idea de que la Reserva Federal dispondría de margen para acometer el proceso de rebajad e tipos de interés, ignorando por completo las presiones inflacionistas, claro.

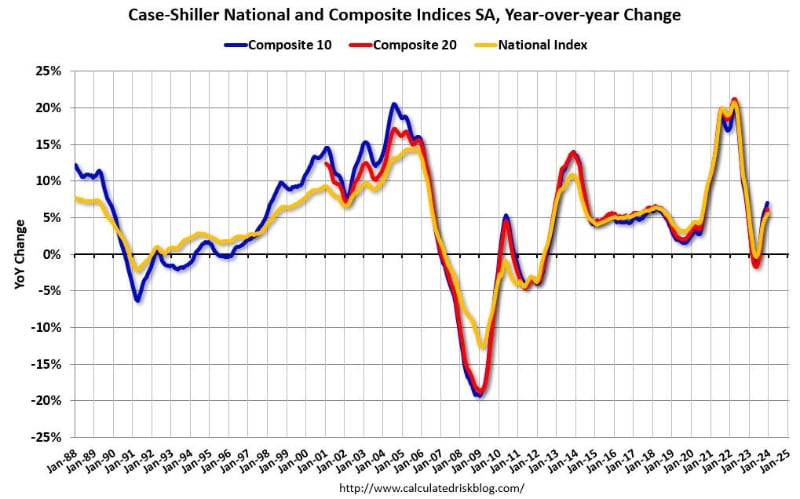

Ayer también se hicieron públicos los datos de precio de las viviendas en Estados unidos, repuntaron hasta el +6.3% en tasa interanual, ¿inflación?.

PRECIO VIVIENDA, CASE-SHILLER INDEX.

El CEO de Goldman Sachs, David Solomon, en una conferencia ayer organizada por UBS alertó a los inversores para que relajen sus expectativas de que la FED sea capaz de ingeniar un soft landing mientras que aumenta la incertidumbre sobre la inflación y a geopolítica:

- “the world is set up for a soft landing”, but there was a higher level uncertainty due to remaining inflationary pressure in the economy and geopolitical risks.»

INFLACIÓN?

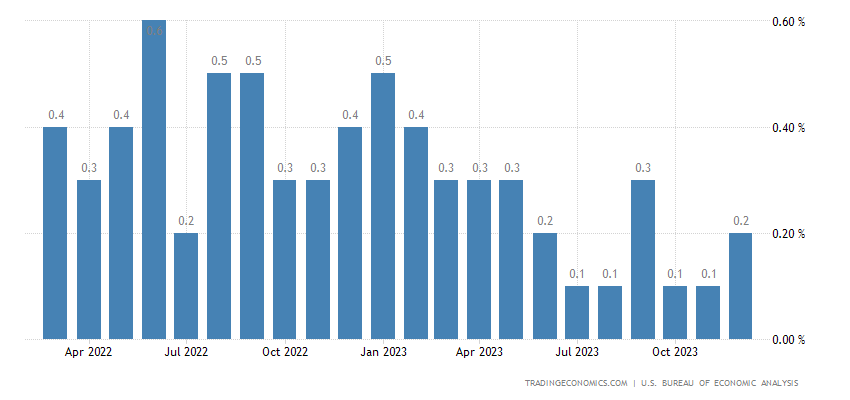

Recordemos que mañana se publica el dato de inflación preferido de la FED, el PCE y será elevado pero no debería tener gran impacto en los mercados por el hecho de haber sido anticipado convenientemente. se espera un aumento de 4 décimas.

El índice Personal Consumption Expenditures PCE no suele dar sorpresas o resultar muy alejado de expectativas ya que es un indicador determinado por información ya publicada y conocida, pero misteriosamente sigue siendo de alguna forma empleado para crear incertidumbre.

El rango estimado para el PCE de mañana está entre 0.36% y 0.42%.

Sería un dato negativo y el más alto desde enero de 2023, rompiendo con la tendencia a caer de los últimos meses.

El mercado ya está advertido, el PCE puede provocar o no fuertes variaciones de las cotizaciones, pero la lectura final de un PCE al alza 4 décimas invitará a la reflexión y reajuste de expectativas de rebaja de tipos de interés en favor del temido «Higher for longer».

PERSONAL CONSUMPTION EXPENDITURES, SUBYACENTE. EEUU

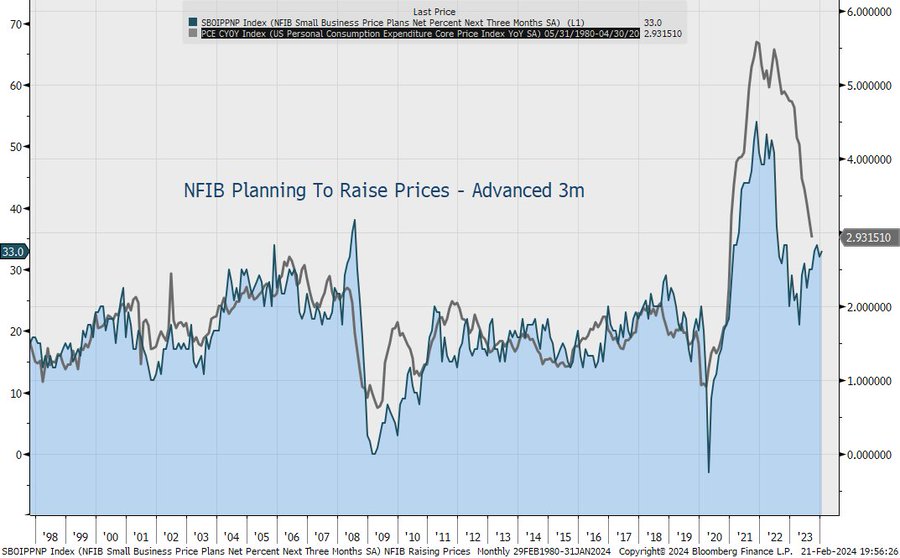

incidiendo adicionalmente sobre las presiones de precios esperadas, existe una interesante correlación entre la evolución del PCE y la de las expectativas de subidas de precios de las pequeñas y medianas empresas (NFIB), vean comparativa:

PCE vs EXPECTATIVA SUBIDAS DE PRECIOS NFIB.

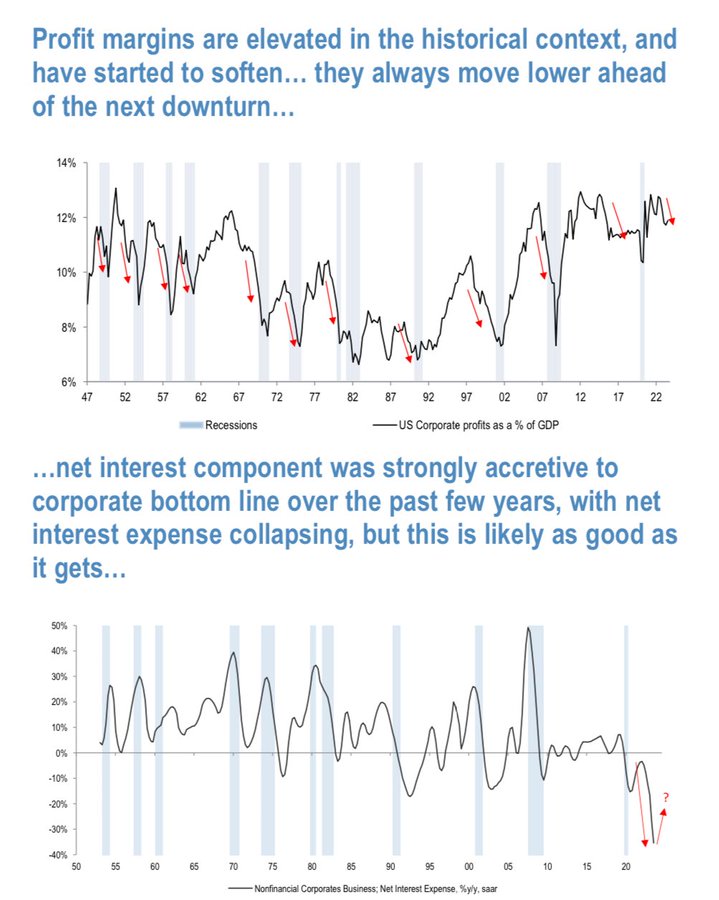

En otro orden de cosas, beneficios empresariales, analistas de JP MORGAN advierten sobre la situación esperada de los márgenes:

- «Robust corporate profit margins appear to be peaking out.”

- While many co’s have benefited from declining net interest expense, that is set to normalize. one might end up with a disappointing profits outcome even without… an outright recession.”

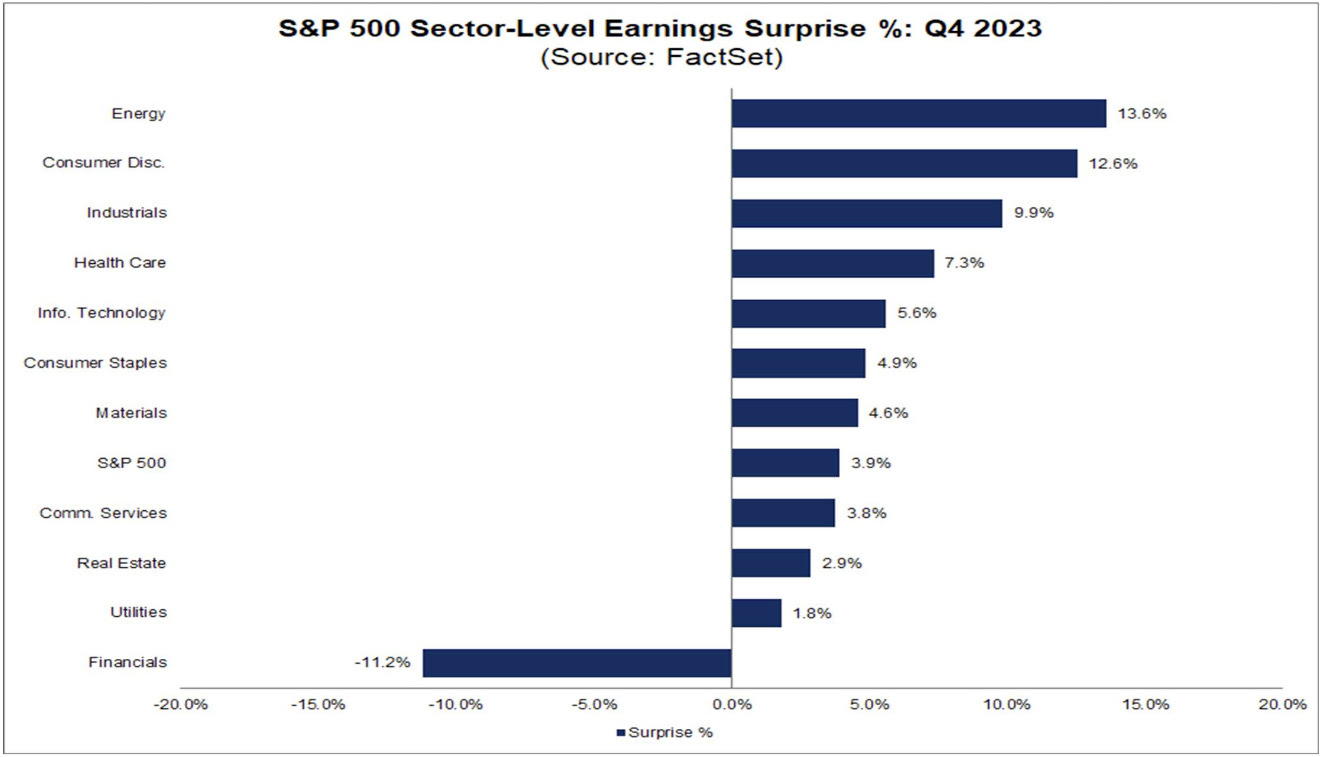

A falta de pocas empresas para publicar sus resultados del cuarto trimestre 2023, en agregado las empresas del SP500 han reportado beneficios un 4% por encima de estimaciones,.

Un porcentaje interesante pero habitual dentro del conocido juego de Wall Street (publican expectativas de beneficios intencionadamente inferiores a las que saben serán publicadas en resultados finales para generar buena respuesta de las cotizaciones), pero inferior a la media de los últimos 5 años del +8.5% o a la media de 10 años en el +6.7%

RESULTADOS EMPRESARIALES SP500 POR SECTORES

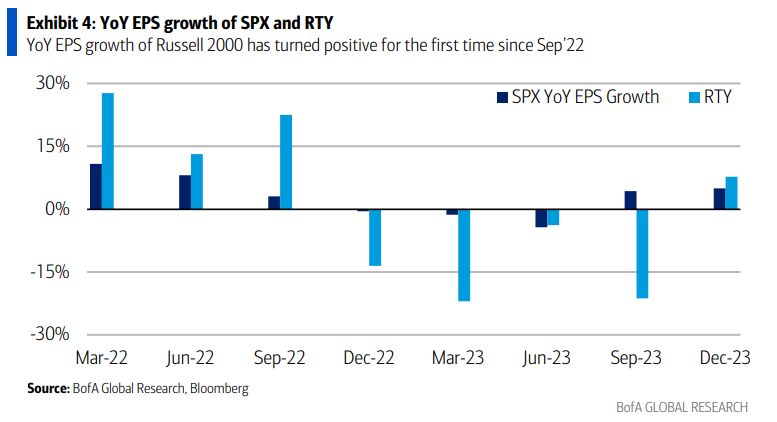

Una recuperación siempre bienvenida pero en un contexto de fuerte debilidad (los Beneficios por acción de los últimos trimestres habían sido negativos o neutros) que ha sido excesivamente premiada por las cotizaciones.

BENEFICIO POR ACCIÓN SP500 Y RUSSELL 2000.

Ayer las bolsas respondieron en clave «cuanto peor mejor» y consiguieron arañar leves porcentajes al alza, el SP500 y Nasdaq subieron sendos 0.17% y 0.37%, pero el Dow Jones quedó en terreno negativo un -0.25%.

S&P500, 15 minutos.

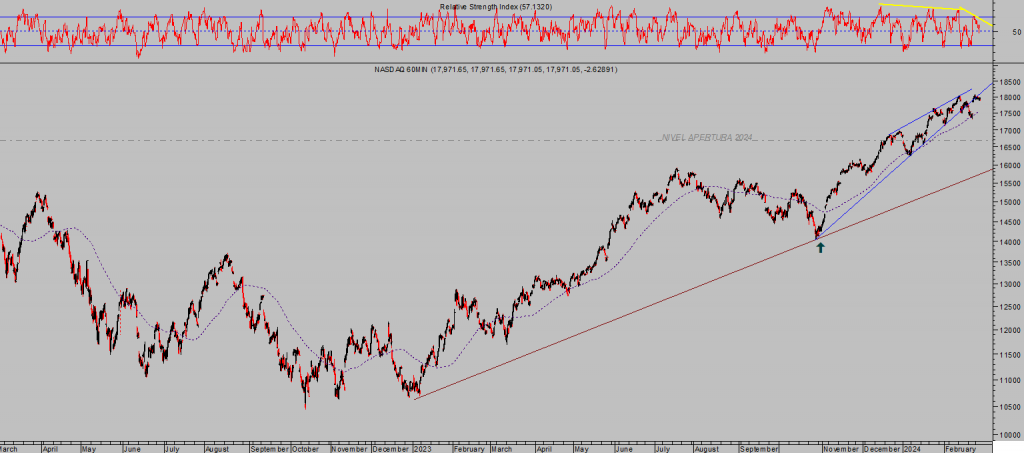

NASDAQ-100, 60 minutos.

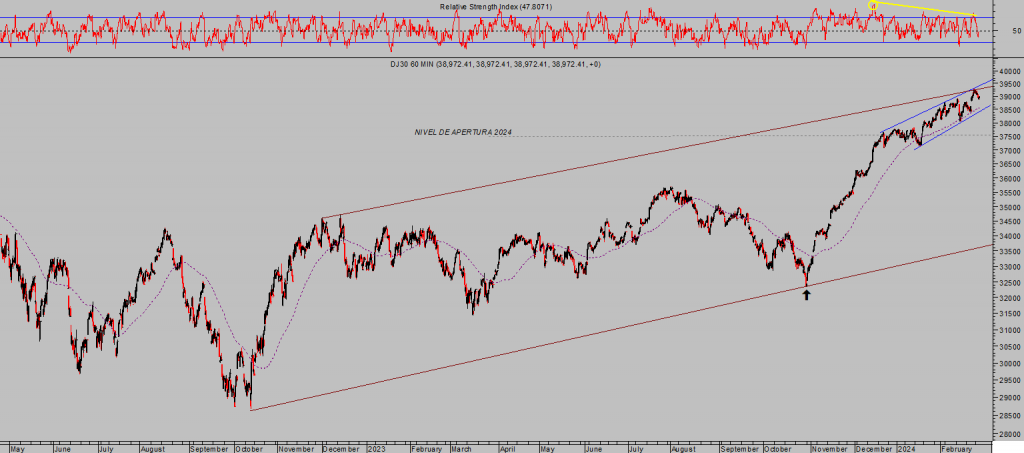

DOW JONES, 60 minutos.

Las bolsas se resisten a caer, de momento, y se mantienen en zona de máximos sin tampoco progresar de manera ostensible al alza.

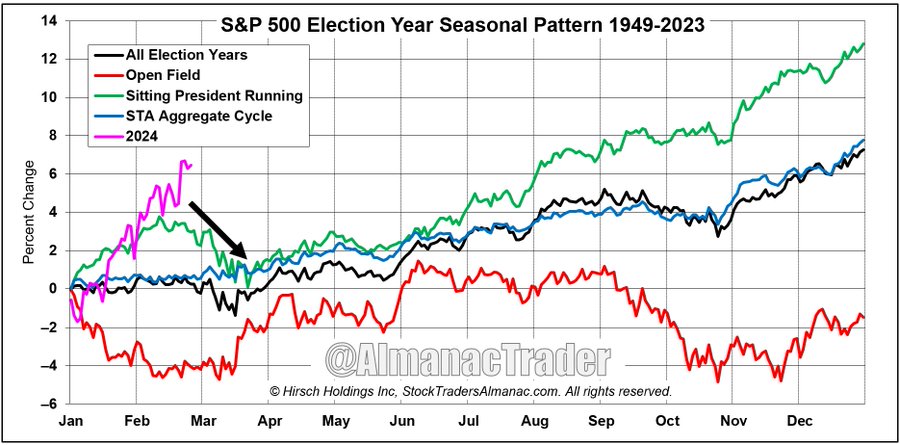

Las lecturas técnicas, de sentimiento o de posicionamiento continúan alertando peligro, la estacionalidad de los últimos 70 años dentro del ciclo presidencial también advierte un comportamiento excesivo de los índices:

ESTACIONALIDAD SP500 Y CICLO PRESIDENCIAL

Mantenemos estrategias de riesgo muy bajo y controlado (reservado suscriptores) para aprovechar alzas en distintas áreas de mercado con interesante potencial (como metales, China o utilities…) y también para capitalizar, cuandoquiera que comience, la esperada corrección de las cotizaciones (previsiblemente liderada por el sector tech) y brote de volatilidad asociado.

Una corrección que, en ausencia de algún shock inesperado que la agudice, previsiblemente sería sólo de corto plazo, una limpieza de posiciones de mercado y todavía no el techo definitivo del actual tramo alcista. Veremos!.

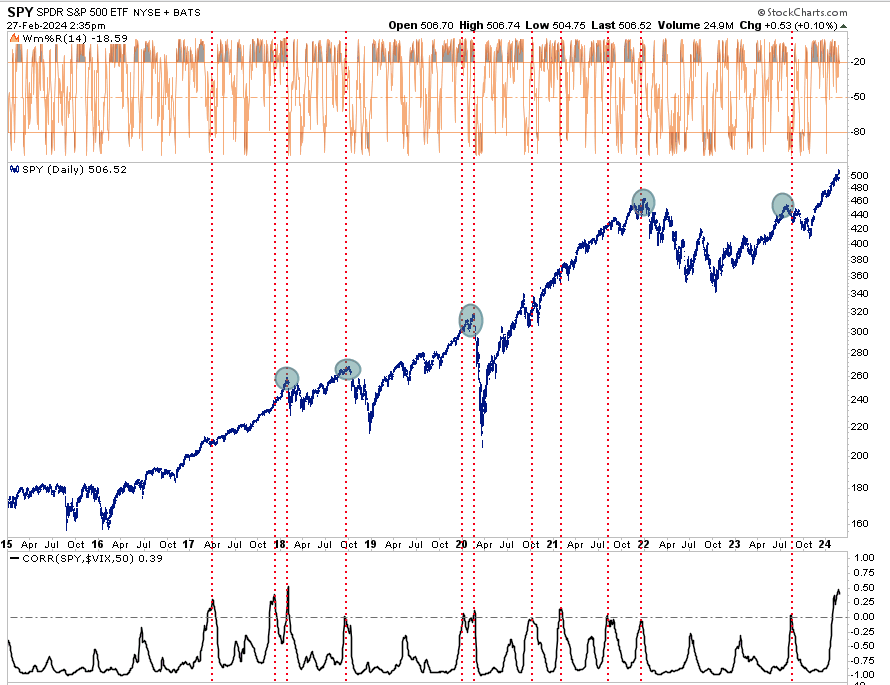

Por cierto la correlación entre el SP500 y el índice de volatilidad implícito -VIX- también advierte lectura extrema:

La curva de tipos pierde el duende aunque es previsible que sea sólo temporalmente, la recesión económica se pospone gracias a las políticas expansivas fiscales y monetarias, a la orquestación general de medidas en un contexto de año electoral.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com