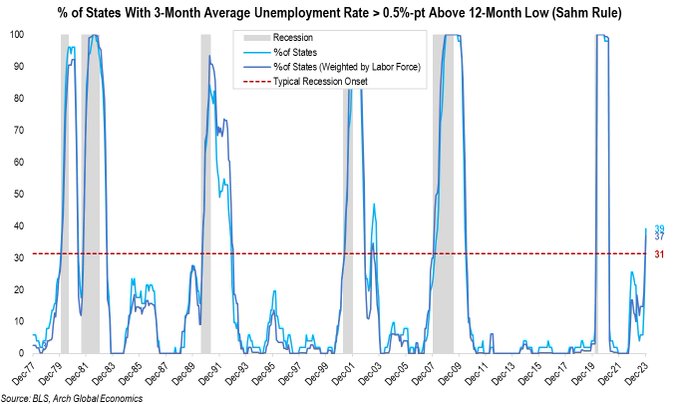

El indicador Sahm-Rule, fue creado por la Sra Claudia Sahm en 2019 (exmiembro del consejo de asesores de la Reserva Federal) en 2019 con objeto de tratar de anticipar recesiones económicas basadas en el comportamiento del empleo.

Cuando la media móvil de 3 meses de la tasa oficial de paro -U3- sube 0.50 puntos respecto de su último suelo de los últimos 12 meses, entonces se genera señal indiciaria de recesión económica en el horizonte.

De hecho, el indicador se ha activado y se encuentra sobre ese umbral de subida de +0.5 puntos desde sus mínimos, situación que ha anticipado cada recesión desde 1970.

El comportamiento del empleo en el 25% de los estados desencadenó la activación de la Regla Sahm el pasado mes de noviembre, poco a poco se van sumando más.

SAHM RULE.

El empleo observado en agregado todavía se muestra resistente (gracias en buena medida a la gran participación del gobierno contratando nuevos trabajadores, han sido casi 1 millón entre 2022 y 23 y al programa de estímulo fiscal de Biden) y las peticiones de subsidio al desempleo refrendan esa resistencia a empeorar.

Aunque van surgiendo datos internos del mercado laboral que invitan a la cautela y correlaciones desvirtuadas por la intervención de las políticas monetarias y fiscales pero en espera de ser retomadas. (El post de ayer contiene numerosas correlaciones rotas y también en espera, con implicaciones económicas y de mercado para la cautela,)

Datos como el más arriba comentado, Regla Sahm, o el importante aumento de los parados de largo plazo sugieren también analizar la evolución del empleo desde la desconfianza. Gradualmente se va haciendo más relevante analizar los informes de empleo, la semana próxima se publica el de enero.

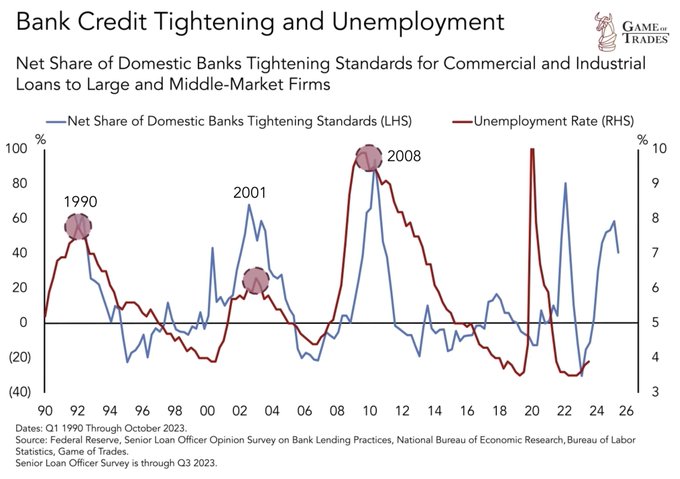

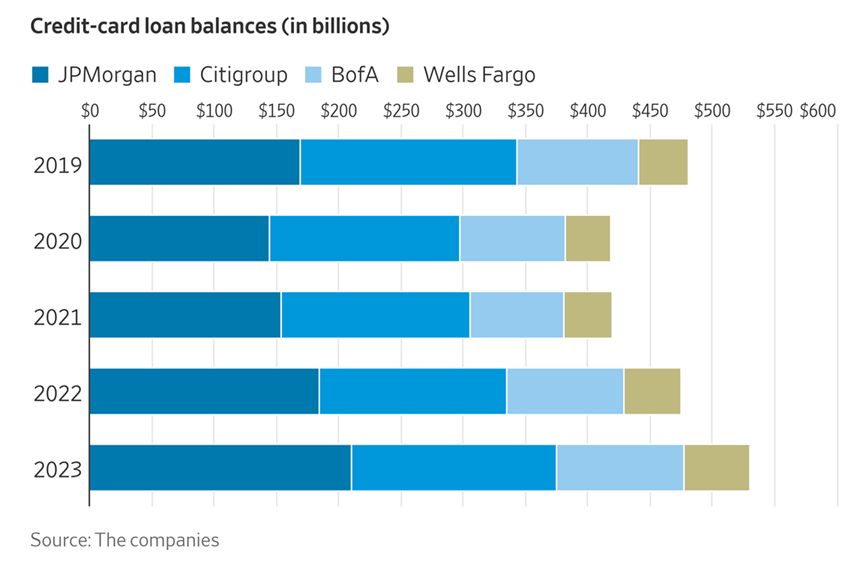

El endurecimiento de las condiciones crediticias no ha impedido que el endeudamiento a través de las tarjetas de crédito (arma de destrucción financiera) se haya disparado a máximos. Ahora la morosidad está subiendo significativamente y en la medida que aumente el paro, crecerán aún más los impagos.

VOLUMEN CRÉDITO VÍA TARJETAS

Pero antes de la publicación del informe, los mercados estarán muy centrados en una cita de importancia mayor y quizá la más relevante del mes. El día 29 el Tesoro anunciará las necesidades de financiación y calendario de emisiones, los días 30 y 31 se reúne el TBAC o Treasury Borrowing Advisory Committee y emitirá sus recomendaciones sobre la composición de las emisiones.

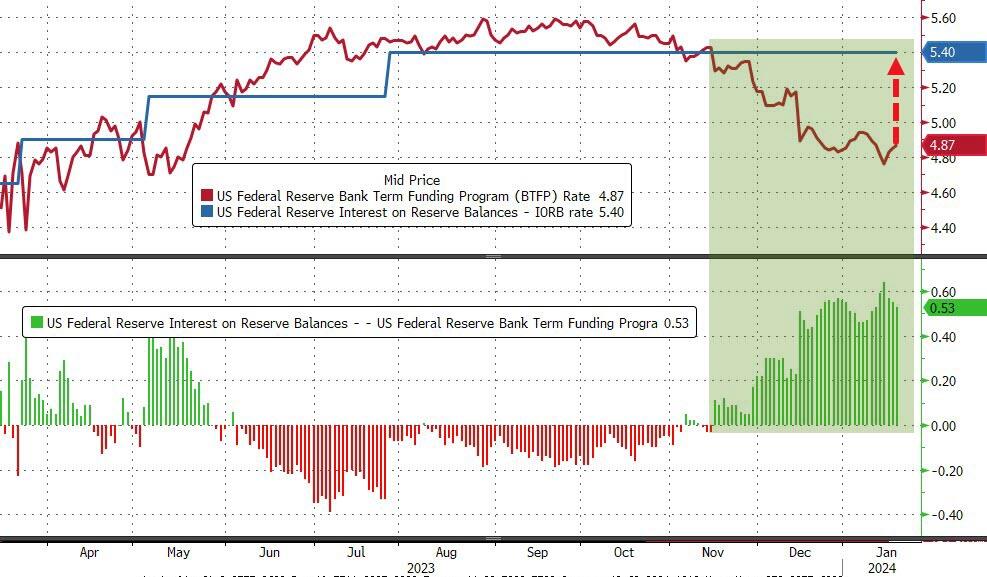

Coincidiendo en fecha con las discusiones del TBAC, la FED reúne también a su Comité de Mercados Abiertos -FOMC-, pocos días después de que ayer la Reserva Federal anunciase formalmente el final del programa de rescate bancario Banking Term Funding Program.

Programa con el que ha inventado ya más de $160.000 millones y que finalizará el próximo día 11 de marzo, por tanto, menos liquidez -savia- para los mercados.

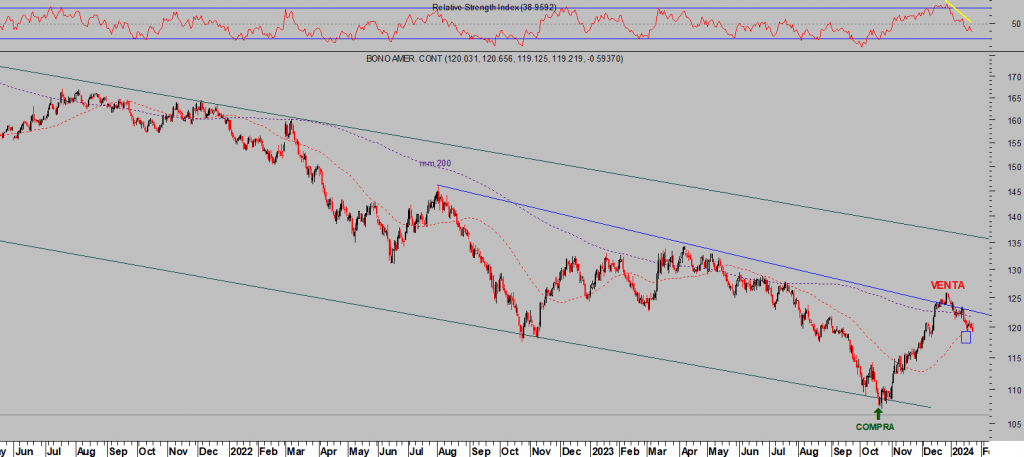

De momento, los mercados de deuda americanos continúan corrigiendo las alzas del pasado otoño, la rentabilidad está aumentando y el Bono a 10 años ha pasado del 3.8% hasta el 4.18% actual o el TBond que también ha aumentad su rentabilidad desde cerca del 4% de finales de diciembre hasta el 4.42% actual.

TBOND, diario.

También, la FED informó que ha ajustado el tipo de interés asignado a esos préstamos rescate de forma que ha eliminado una gran prebenda (arbitraje) que estaban disfrutando los bancos. La FED ha estado prestando ese dinero a tipos inferiores a los que remuneraba las reservas.

Antes de todo, hoy el BCE finaliza su reunión a las 14:15 hora española, es previsible que muestre una postura más hawkish (dura) y regrese el lema higher for longer, es decir, que se reduzcan las optimistas expectativas de las bajadas de tipos para este 2024.

Poco después, a las 14:30 se publica el PIB americano del cuarto trimestre, se espera un crecimiento del +2% y cualquier desviación se trasladará a las expectativas de bajadas de tipos de la FED.

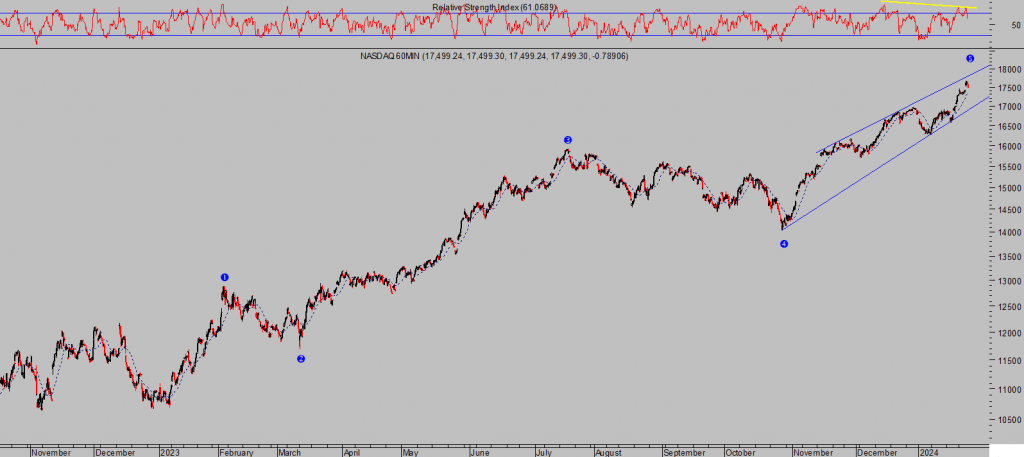

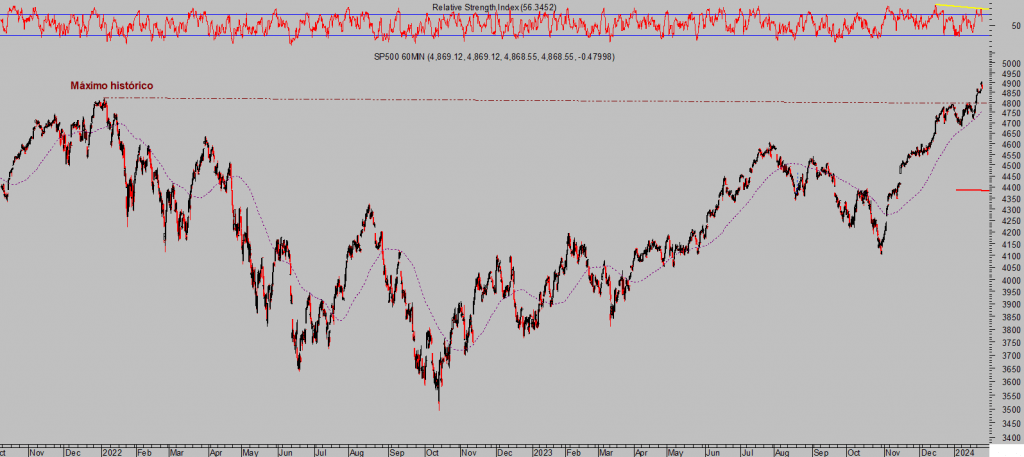

Las bolsas recuperaron niveles de nuevo en la sesión de ayer, lideradas por el Nasdaq que se anotó un +0.36% y quinta sesión consecutiva en verde, seguido del SP500 +0.08% y el Dow Jones que no pudo alcanzar el tono positivo al final de la sesión y se dejó un -0.26%.

NASDAQ-100, 60 minutos.

S&P500, 60 minutos,

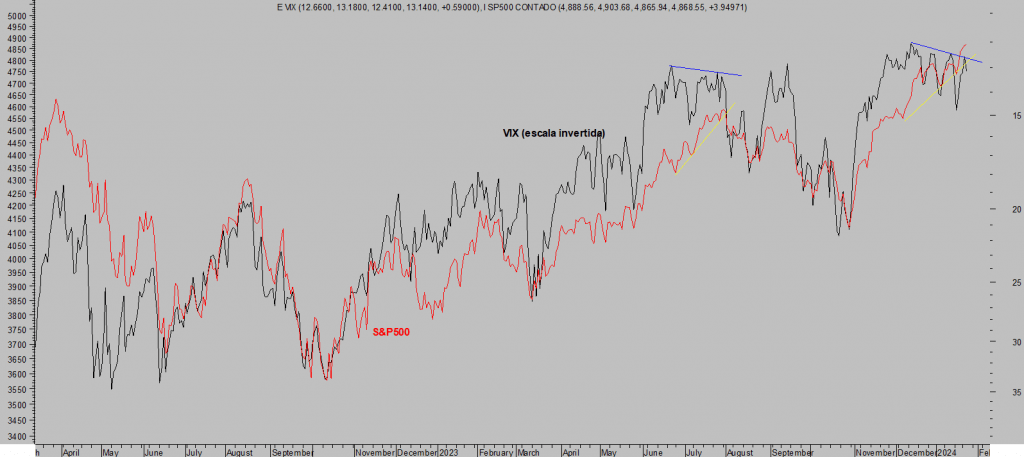

El SP500 está consiguiendo nuevos máximos históricos pero la volatilidad implícita sobre el índice no se está comportando de la manera esperada, no está bajando tanto como cabría esperar y, al contrario, cotiza por encima de sus mínimos de diciembre dibujando una divergencia técnica a considerar.

El pasado verano se produjo una situación similar, subía el SP500 pero no caída la volatilidad, y finalmente se resolvió con una corrección de las bolsas.

S&P500 vs VOLATILIDAD -VIX-

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com