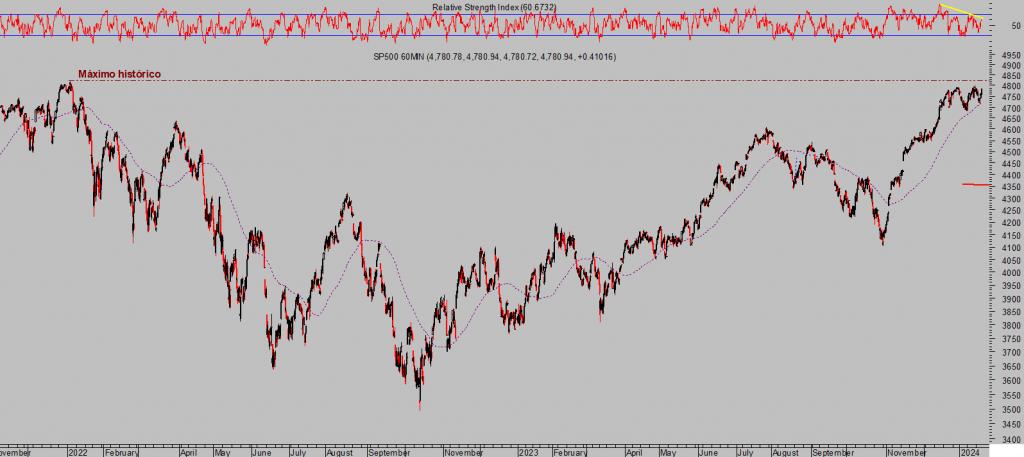

Nuevos máximos históricos y probable «blow off top» en el horizonte que pondría fin a todo el tramo alcista desplegado desde los mínimos de octubre de 2022

Las bolsas han entrado en una fase de desconcierto y despiste para los inversores después de unas subidas imponentes desde octubre, en diciembre alcanzaron techo y han dibujado rangos laterales durante alrededor de un mes.

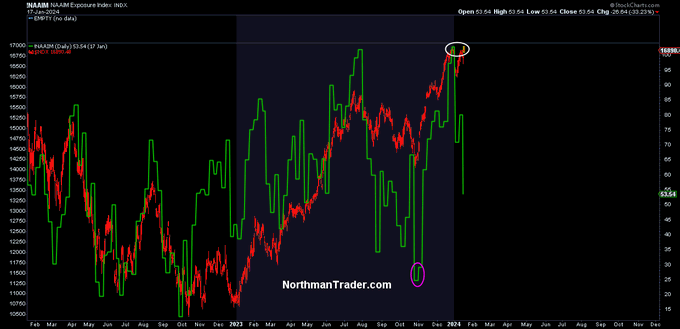

La velocidad y amplitud de las subidas de los índices en 2023 atrajo la atención de unos inversores que habiendo registrado niveles de sentimiento muy pesimistas en octubre, recuperaron la alegría y aumentaron el posicionamiento abruptamente durante las alzas de la recta de final de año.

Como es habitual, justamente en zona de máximos se despertó gran optimismo y muy elevado posicionamiento de parte de inversores de toda condición, grandes y pequeños.

Pero el parón de las alzas y amago de caídas de un mes de duración, tras lecturas de sobrecompra muy acusadas y divergencias técnicas bajistas bien visibles a principios de diciembre, han enfriado el entusiasmo y ha vuelto a dejar a muchos inversores fuera del mercado o con un posicionamiento menos agresivo.

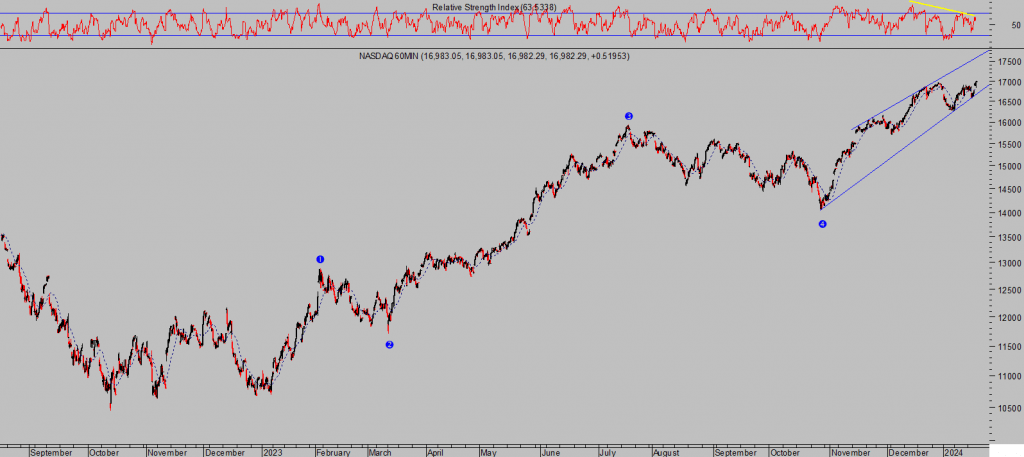

Momento de reducción de posiciones de riesgo de muchos inversores que el mercado ha aprovechado para reemprender las alzas, ayer el Nasdaq consiguió alcanzar nuevos máximos históricos.

Vean la relación entre el posicionamiento de los expertos y el comportamiento del Nasdaq.

POSICIONAMIENTO NAIIM vs NASDAQ.

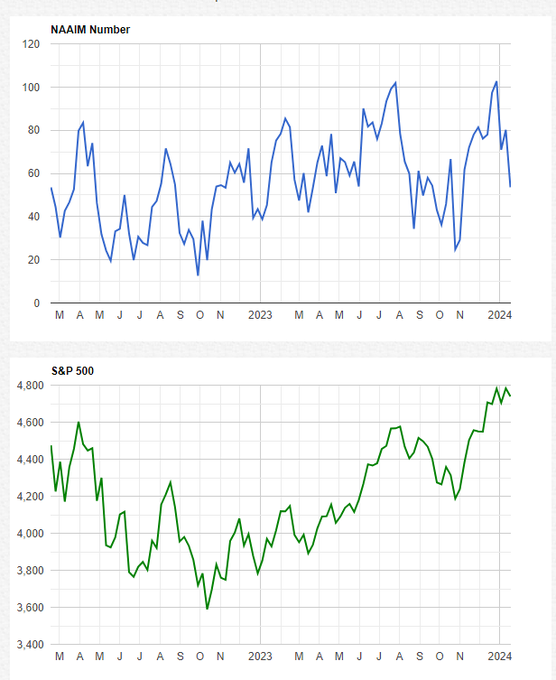

NAAIM vs S&P500.

El sentimiento de los pequeños inversores -AAII- también se ha reducido en las últimas semanas, la euforia ha desaparecido pero el sesgo continúa siendo alcista, vean :

ALCISTAS: 40.4%, abajo 8.2 puntos (media histórica en 37.5%).

NEUTRALES: 32.9%, arriba 5.6 puntos (media histórica 31.5%).

BAJISTAS: 26.8%, arriba 2.6 puntos (media histórica 31%).

Aún es pronto, quizá, para la siguiente predicción pero nunca es negativo incorporar hipótesis al matrix del análisis de posibilidades.

Los índices pueden continuar subiendo y, de hacerlo con la fuerza qua han demostrado en el rally de noviembre/diciembre, son susceptibles de desarrollar un tipo de pauta denominada «blow off top«, caracterizada por una escapada alcista intensa de las cotizaciones con participación masiva de los inversores, seguida de una corrección igualmente rápida y vertical.

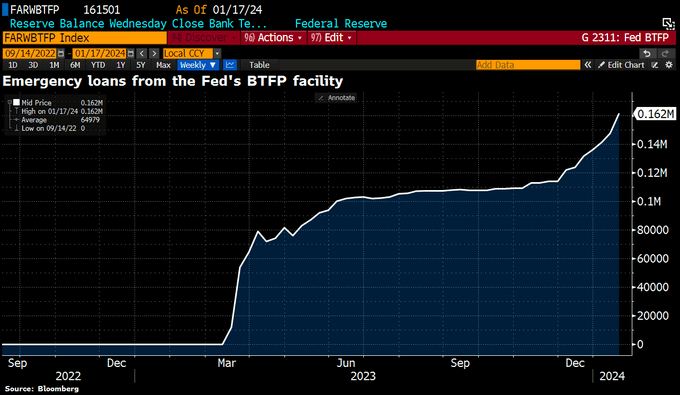

La sabia del mercado, liquidez, continúa obrando milagros y la recuperación de las últimas jornadas se presenta bien correlacionada con el aumento de los depósitos bancarios en las arcas de la Reserva Federal.

RESERVAS BANCARIAS vs CAPITALIZACIÓN BOLSA USA.

Además, la ventana de liquidez de la Reserva Federal habilitada a través el programa de rescate bancario Bank Term Funding Program el pasado mes de marzo, para evitar un cataclismo bancario mayor del que se produjo, ha vuelto a subir en las últimas jornadas escalando hasta niveles máximos. Más leña.

BANK TERM FUNDING PROGRAM

Y como suele ocurrir cuando la FED abre la espita de la liquidez, ayer las bolsas recuperaron posiciones de manera sostenida, el Nasdaq llegó a conquistar niveles record históricos al anotarse un +1.35%, el SPP500 subió un +0.88% y el Dow Jones +0.54%-

NASDAQ-100, 60 minutos.

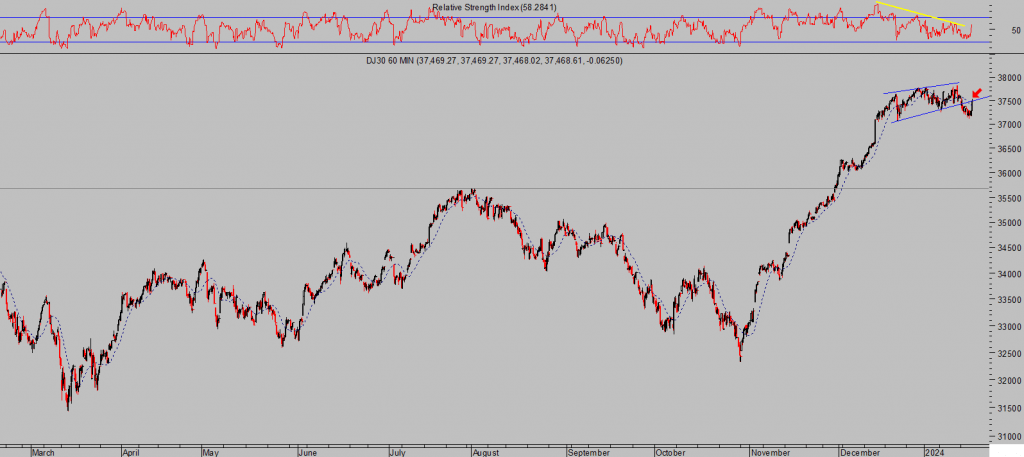

DOW JONES, 60 minutos.

El post de ayer titulado Testigo fiable advierte caída de volatilidad. Ajuste de estrategias, explicaba un muy interesante y confiable testigo que surgió en el comportamiento de la volatilidad implícita y que cuando aparece conviene esperar caída de volatilidad, es decir, alzas de las bolsas.

La subida de ayer se produjo a pesar de que la rentabilidad de la deuda aumentó, los precios de los bonos cayeron, y el 20 años se encuentra en el 4.14% desde el 3.8% de hace pocas jornadas o el 30 años (T-Bond) ha subido hasta el 4.32%.

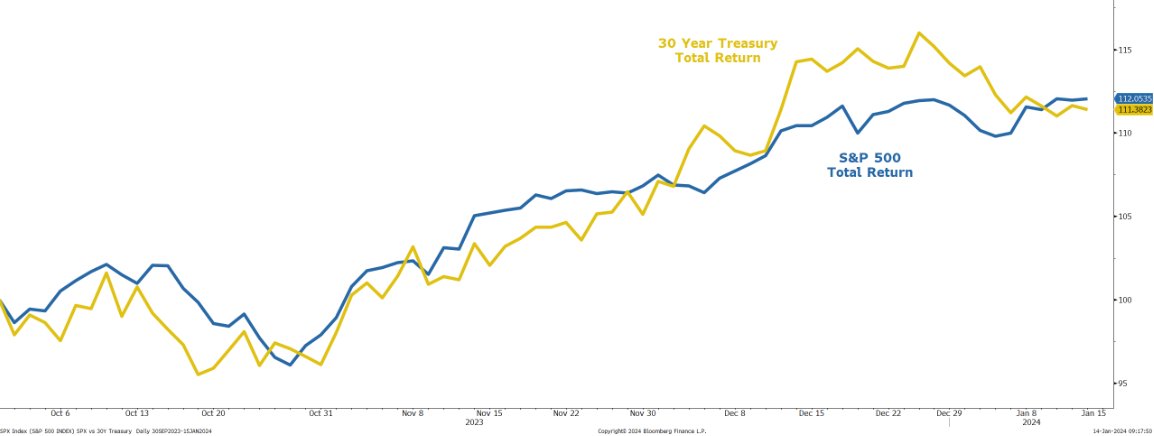

La correlación entre los bonos y las bolsas es estrecha, vean:

TBOND vs S&P500

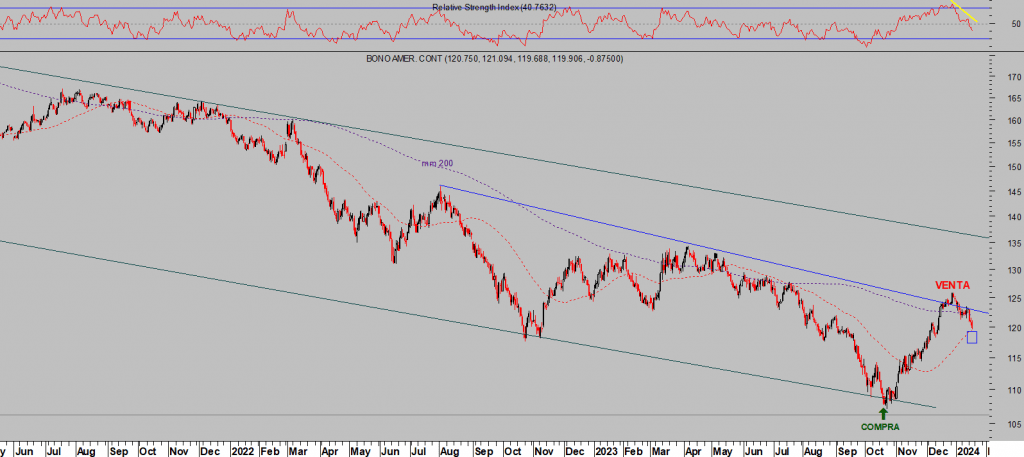

La caída de los bonos ha conducido el precio hasta la zona objetivo inicial (caja azul del gráfico siguiente) con que venimos trabajando desde hace días.

T-BOND, diario.

Si, efectivamente, el precio de los bonos encuentra suelo en la zona prevista y reacciona de nuevo al alza, como es probable que suceda, entonces, las bolsas encontrarán otro motivo para despreocuparse e intentar conducir a todos los grandes índices hacia niveles máximos históricos.

Para confirmar el asalto a máximos, el Dow Jones debe superar la zona de los 37.650 puntos a precios de cierre.

El SP500, por su parte, se encuentra a un paso de sus máximos históricos y no parece que vaya a dejar pasar la oportunidad de conquistarlos después de 24 meses cotizando por debajo.

S&P500, 60 minutos,

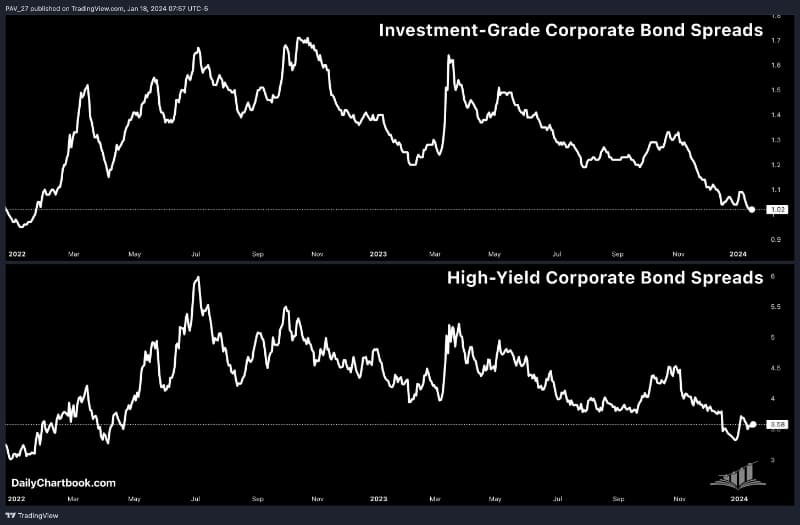

El mercado de deuda corporativa también se muestra en calma y los diferenciales de crédito en niveles mínimos, reflejando la confianza de los expertos sobre la evolución futura de los resultados y capacidad de generación de cash flows

DIFERENCIALES DE CRÉDITO CORPORATIVO,

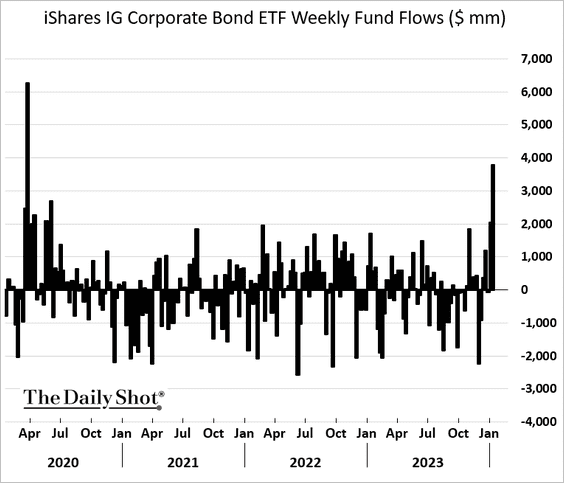

La sensación es tan positiva que se ha producido un gran flujo de compras de deuda corporativa con grado de inversión (Investment Grade -IG-).

FLUJOS DEUDA CORPORATIVA GRADO DE INVERSIÓN.

En pocas sesiones el mercado ha cambiado el semblante y las perspectivas, comportamiento que ha obligado a modificar las premisas y dirección de las inversiones. Se trata de un ajuste táctico con objeto de aprovechar tendencias en corto plazo pero las premisas básicas y estructurales de economía y mercados continúan y la vulnerabilidad de ambas terminará imperando.

De momento, el post de ayer detalla novedades estratégicas introducidas incluyendo nuevas estrategias largas, compradoras, en valores con un potencial de gran interés frente a riesgo limitado, bajo y controlado. Pronto habrá más.

También habrá más seguimiento de motivos y argumentaciones de carácter técnico y fundamental que aporten información sobre la posibilidad de asistir al temido «blow off top».

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com