El intervencionismo lastra economía y mercados en largo plazo, funciona en el corto plazo pero dejando una pesada factura para futuras generaciones.

El volumen de crédito vivo entre particulares continúa subiendo en Estados Unidos y las alzas de tipos causando estragos. La factura total de intereses de los particulares ha crecido muy fuertemente en los últimos meses y ha alcanzado nivel máximo histórico, superando los $550.000 millones.

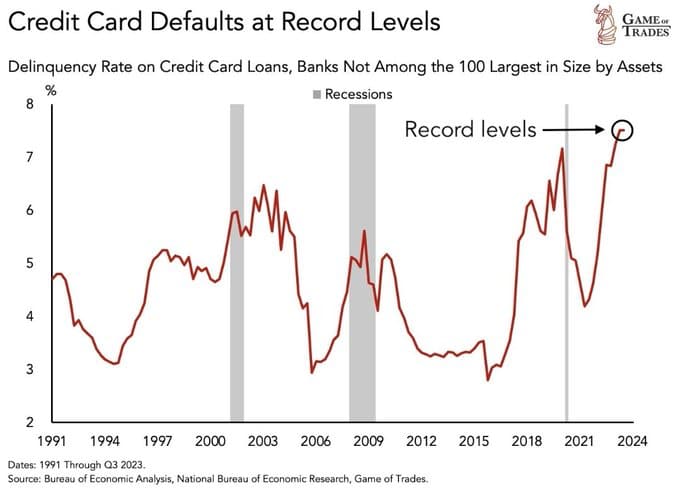

Así son cada vez más endeudados los que se ven obligados a dejar de atender sus obligaciones elevando la tasa de morosidad y de forma muy especial entre los deudores de menor calidad. Son quienes generalmente más se endeudan vía tarjetas de crédito, una herramienta de destrucción financiera asegurada.

El tipo de interés de las tarjetas ha subido a niveles de usura, supera el 20% y la morosidad ha alcanzado record entre los bancos más pequeños. También los defaults.

DEFAULTS TARJETAS DE CRÉDITO, EEUU.

La capacidad de consumo es gradualmente más débil y vulnerable, contrariamente a lo que se podría inferir del relato «soft landing.» Recordemos que el consumo aporta cerca del 70% al total del PIB.

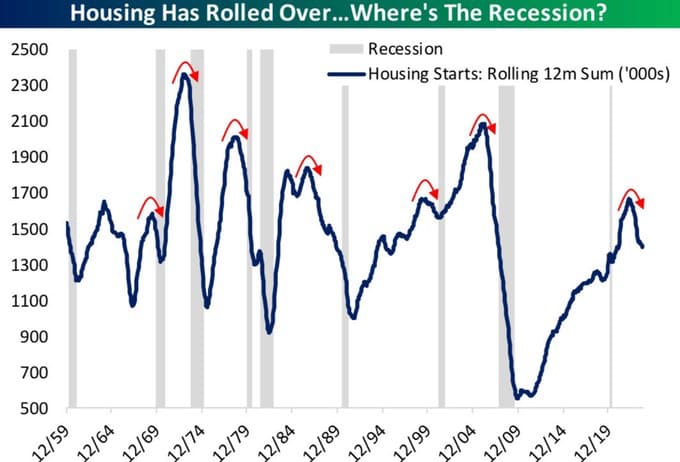

Por otra parte, uno de los pilares de la economía, el sector construcción, tampoco presenta mejor aspecto para argumentar en favor del «soft landing».

La caída desde el pico en la construcción de viviendas es un buen indicador adelantado de recesión económica.

INICIO DE VIVIENDAS NUEVAS, EEUU.

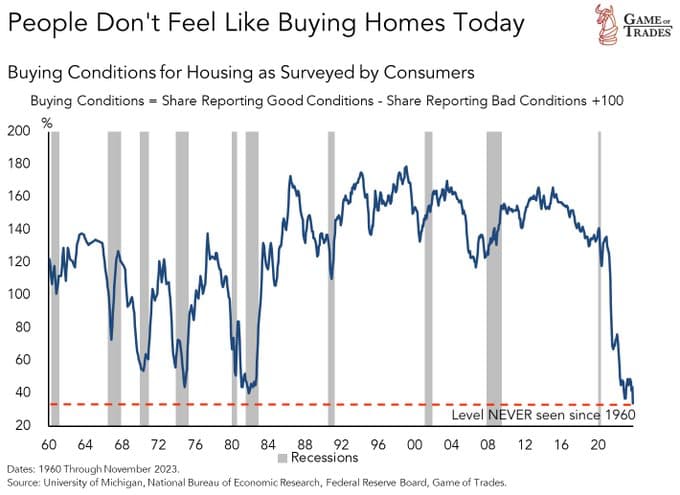

La predisposición de compra de vivienda de los ciudadanos americanos se ha desplomado como consecuencia del deterioro de las finanzas particulares, encarecimiento del precio de la vivienda y endurecimiento de las condiciones de financiación.

CONDICIONES COMPRA DE VIVIENDA EEUU.

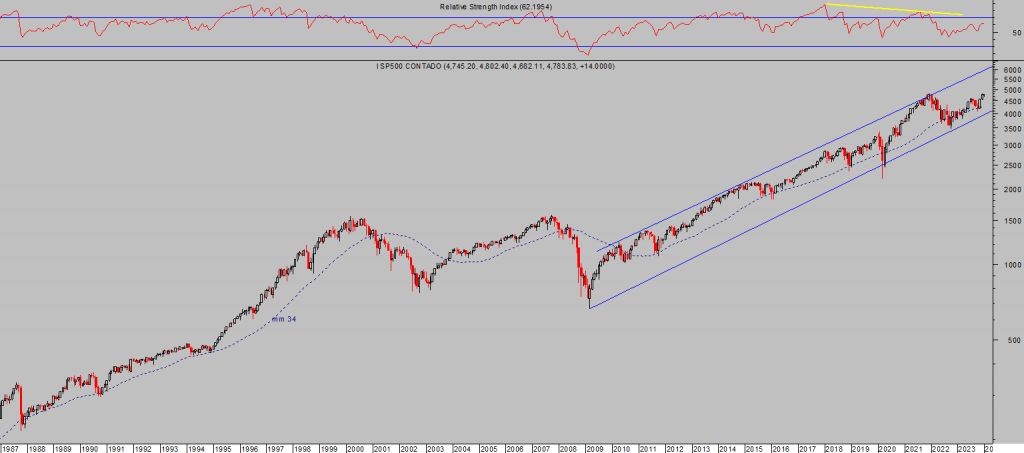

La intervención de las autoridades en la economía y mercados, a través de políticas fiscales ultra expansivas y de monetarias de liquidez a chorros, ha impedido el normal funcionamiento de ambos, evitando recesión económica y también un mercado bajista en las bolsas.

La intensidad de la manipulación de las bolsas,, lo llaman apuntalamiento, ha propiciado un verdadero boom de las cotizaciones y los índices cotizan en niveles máximos históricos.

SP500, mensual.

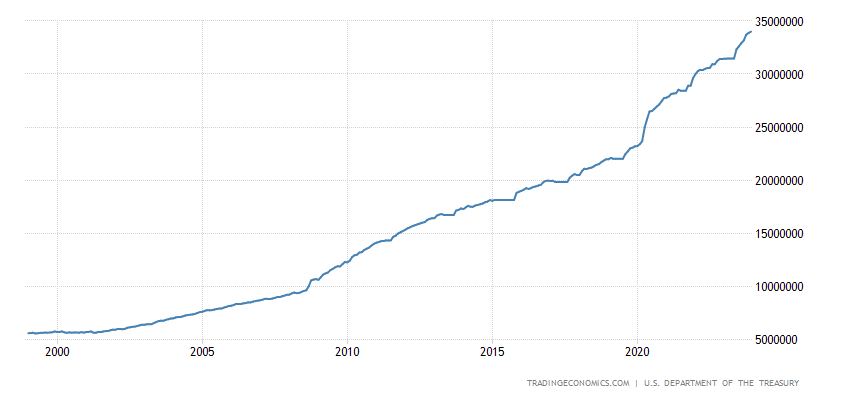

La intervención en los mercados no presenta síntomas de haber llegado a su fin, todavía, tampoco en economía con el gobierno incurriendo en unos déficit presupuestarios históricos mientras que dispara la deuda del Tesoro a superar los $34 billones.

La deuda ha aumentado en más de $2 billones desde junio, cuando las autoridades EEUU acordaron concederse un aplazamiento del techo de deuda hasta el 2025, sin límite alguno preestablecido, y subiendo hacia los $35 billones que previsiblemente serán alcanzados tan pronto como en abril.

DEUDA SOBERANA EEUU.

La Reserva Federal afronta una decisión delicada, «inflate or die» y presumiblemente se decantará por la primera, «inflate«, es decir, continuar inflando el balance para comprar deuda del Tesoro y evitar más subidas del coste de financiación (el Tesoro ya paga más de UN BILLÓN de dólares al año en intereses de la deuda).

El impulso fiscal es monstruoso y soporta a flote a la economía. El impulso monetario a través de inyecciones de liquidez (programa BTFP de rescate a los bancos o reducción de la cuenta de Repo Inversos) conduce, como decíamos más arriba, a las bolsas a máximos históricos.

Pero en marzo de este año finaliza el programa BTFP y el volumen de Repo inverso será demasiado bajo, la Reserva Federal se encontrará ante la tesitura de tener que inventar nuevos métodos o programas y formas de inyectar liquidez, ¿fin del QT?, ¿operación Twist?, ¿QE?.

El intervencionismo lastra economía y mercados en el largo plazo

El grave problema es que las maniobras de las autoridades para mantener artificialmente a flote la economía y sostenidos los mercados no son políticas de éxito de largo plazo, muy al contrario.

Desde que comenzó el siglo XXI, la deuda USA ha crecido en $29 billones sin con ello mejorar el ritmo medio de crecimiento del PIB, al contrario, y las bolsas se han multiplicado enriqueciendo más a los más ricos (aumento histórico de la brecha de desigualdad).

Durante los años de mayor impulso fiscal y monetario de la historia no se ha producido ningún estímulo económico real. En realidad, el promedio de crecimiento del PIB USA ha caído desde el 2.5% anual de la década de los ´90 hasta el 1.5% actual.

Y peor, la Ley de Retornos Decrecientes se ha instalado y cada vez son necesarias mayores unidades de deuda para generar igual unidad de mejora del PIB.

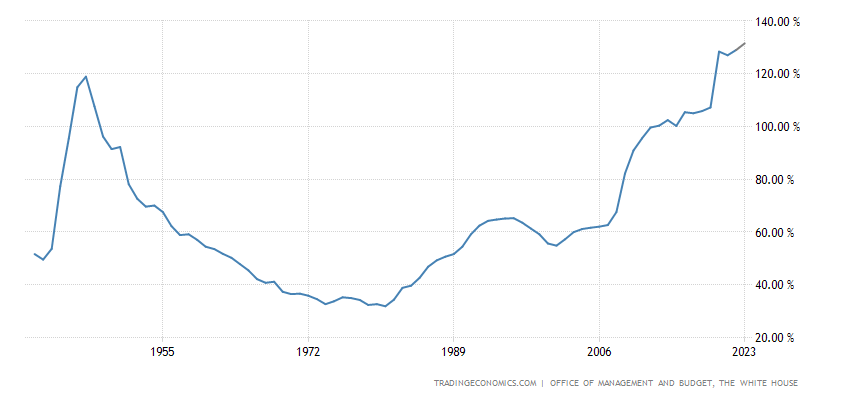

La deuda lastra el crecimiento de largo plazo, tal como documentan Carmen Reinhart y Kenneth Rogoff en su análisis de «8 siglos de locura financiera» publicado en 2008 en un interesante libro titulado «This time is different«.

Los economistas demuestran a través de su estudio de distintos países durante 8 siglos que cuando el ratio Deuda-PIB supera el 90%, el impacto sobre el crecimiento de largo plazo es negativo.

RATIO DEUDA-PIB, EEUU

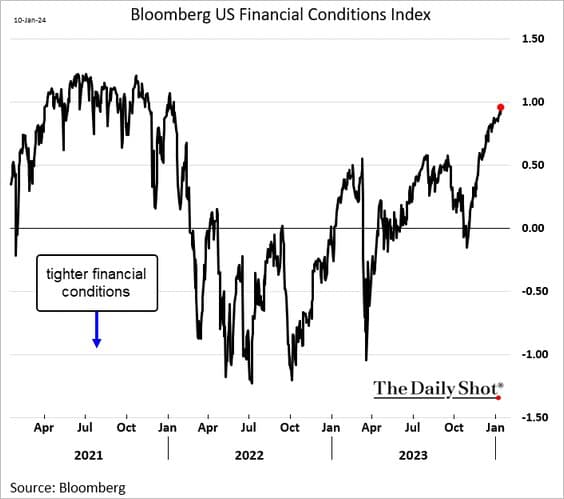

Ejemplos de falta de cordura de los mercados, originada por exceso de intervencionismo, se manifiestan en la gran expansión de múltiplos (sobrevaloración) o en el comportamiento de las condiciones financieras.

El índice de Condiciones Financieras ha mejorado verticalmente en las últimas semanas alcanzando niveles de 2021.

Entonces, en 2021, la FED mantenía los tipos al 0% y el programa de expansión cuantitativo estaba en marcha inyectando más de $40.000 millones cada mes, cuando hoy los FED FUNDS están en el 5.5% y la FED está en modo QT (aunque con ventanas de liquidez abiertas por la puerta de atrás -BTFP-).

ÍNDICE CONDICIONES FINANCIERAS, BLOOMBERG.

A principio del año pasado el consenso temía recesión y bolsas corrigiendo pero el devenir de economía y mercados estuvo marcado por la intervención. 2023 se saldó con mejoras económicas y bursátiles pero las previsiones para este año se presentan, en un entorno de confianza de Wall Street en el soft landing, más inciertas y peligrosas.

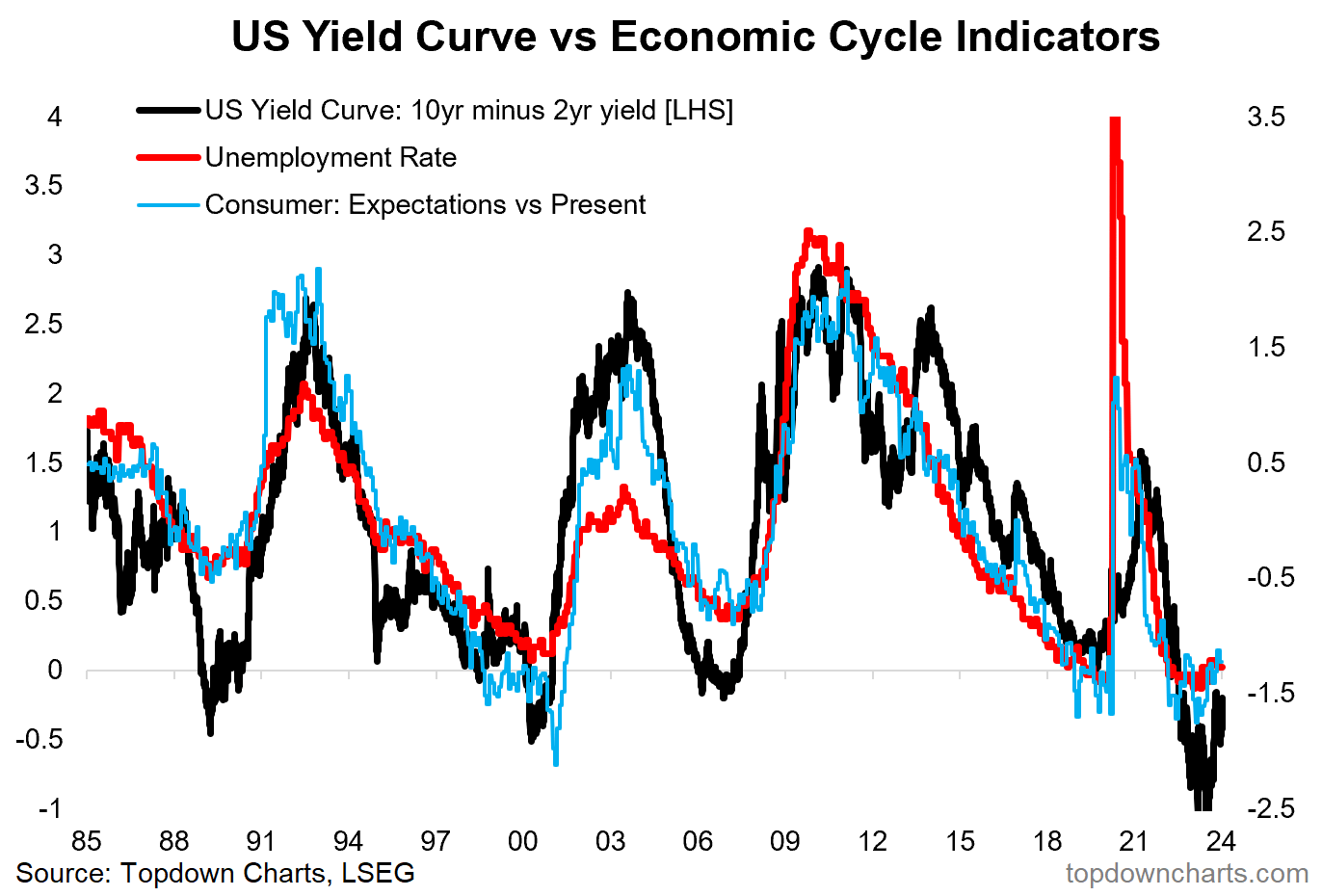

El hecho de que no se haya producido una corrección o una recesión económica no significa que no puedan suceder en el futuro y existen motivos para la precaución. La normalización de la curva de tipos, evolución de la tasa de paro o sentimiento del consumidor (diferencial entre expectativas y condiciones actuales) están en niveles coincidentes con las presentadas al inicio de las últimas recesiones.

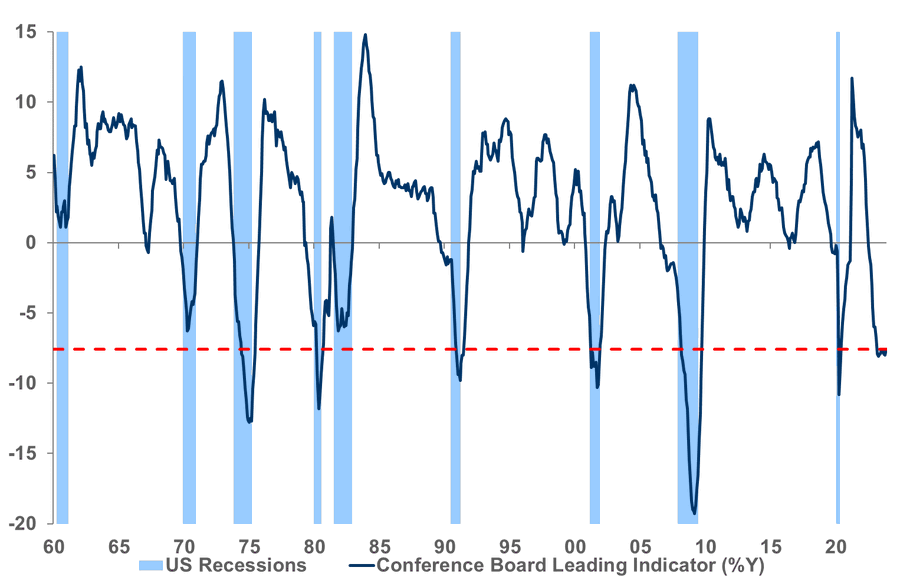

Los indicadores adelantados encadenan 14 meses consecutivos en negativo y su aspecto no es de los que suele anticipar «soft lading»,

INDICADORES ADELANTADOS EEUU

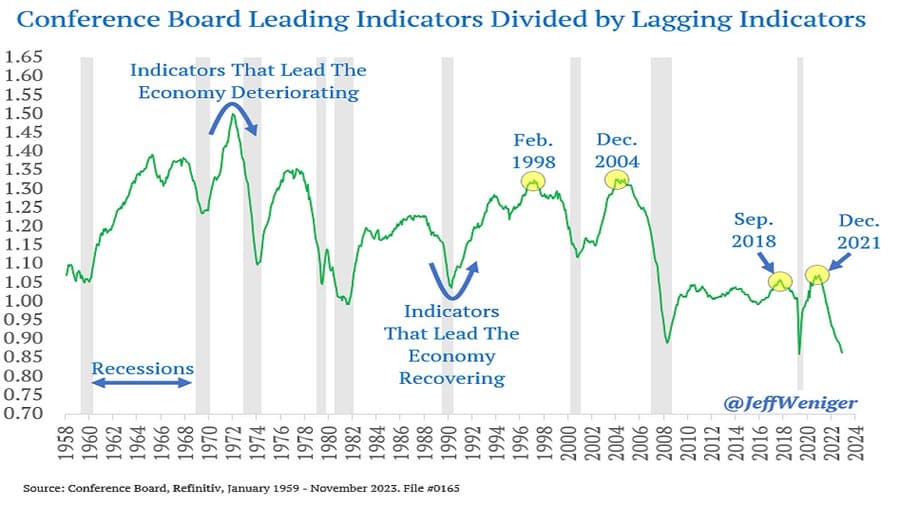

Además tal como desvela un interesante análisis de Jeff Weniger:

- «La relación de indicadores adelantados/retrasados alcanzó su punto máximo hace 25 meses…»

- «Si añadimos 25 meses a febrero de 1998 llegamos al pico del NASDAQ de marzo de 2000. Si sumamos 25 meses a diciembre de 2004, nos da enero de 2007. El discurso de Bernanke sobre la ‘contención de las hipotecas subprime’ fue en marzo de 2007»:

INDICADORES ADELANTADOS vs RETRASADOS.

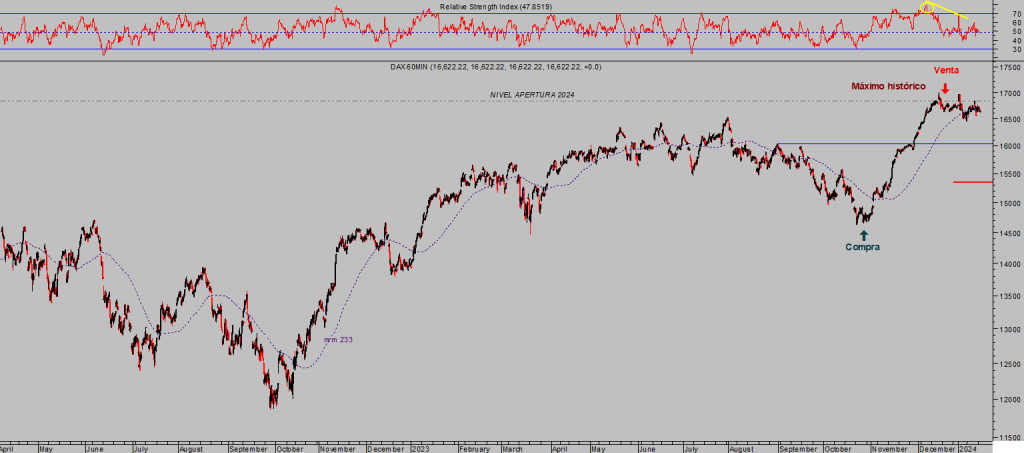

Las bolsas americanas estuvieron cerradas en la sesión de ayer pero las europeas abrieron, contrariamente a la estabilidad típica cuando el mercado USA está cerrado las europeas ayer perdieron posiciones y debilitaron adicionalmente el aspecto técnico.

DAX-40, 60 minutos

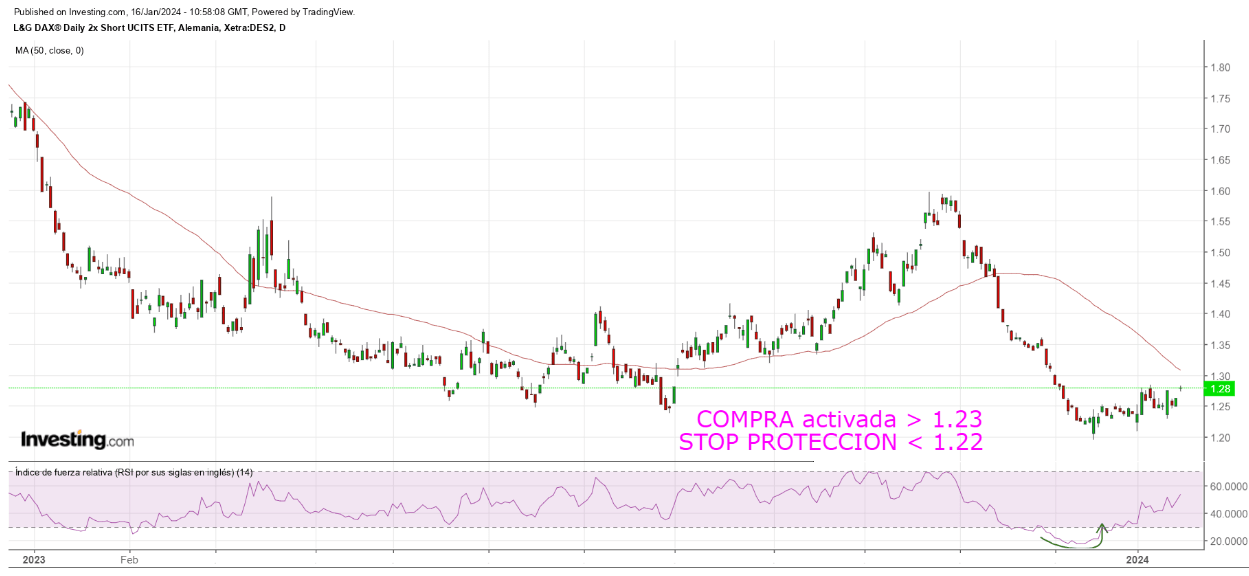

Hoy las bolsas también caen, un comportamiento esperado y argumentado en distintos post recientes, gracias al que nuestros lectores acumulan interesantes ganancias a través de la siguiente estrategia de muy sencilla aplicación vía ETF inverso x2 del DAX, estrategia sin apenas riesgo y con interesante potencial, vean:

DES2, diario

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com