Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, aumentaron 2,2 puntos porcentuales hasta el 48,6% y sigue por encima de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán durante los próximos seis meses, disminuyó 1,6 puntos porcentuales hasta el 23,5%. El sentimiento bajista está por debajo de su promedio histórico del 31%.

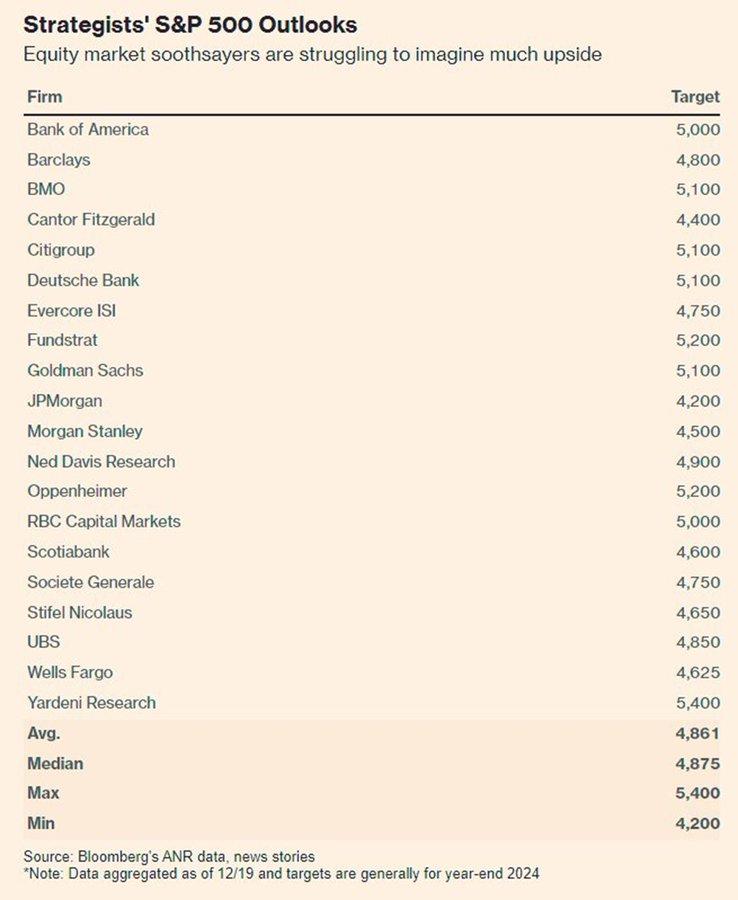

Las previsiones de las manos fuertes sobre el S&P 500 en 2024

El S&P 500 cayó por primera vez en 10 semanas, rompiendo la racha más larga de ganancias en casi 20 años. Y es que el informe de empleo conocido el viernes enfrió las perspectivas sobre recortes de tipos de interés más rápidos y profundos por parte de la Reserva Federal de Estados Unidos.

* Una lástima que Papá Noel no funcionase esta vez. Recordemos que es la pauta estacional que abarca los últimos 5 días hábiles del año y las dos primeras sesiones bursátiles del nuevo año y que suele ser un periodo alcista para la Bolsa la gran mayoría de las ocasiones. Pero esta vez no fue así, al menos para la mayoría y fue la peor pauta desde 2015-2016 dando al traste con 7 años seguidos funcionando muy bien.

En efecto, en ese periodo el S&P 500 cayó un -0,9%, el Nasdaq un -2,3% y al menos el Dow Jones subió aunque ligeramente (un +0,1%).

* También está la pauta de los 5 primeros días de Bolsa del año que se supone que indican cómo será el año. Puede parecer una tontería, pero fíjate que si cogemos los últimos 73 años, existe una correlación del 69% entre lo que hace el mercado las 5 primeras sesiones bursátiles del año y el resto del ejercicio, y si estamos en año electoral (como es el actual 2024) esa correlación aumenta al 83%. Es más, en 16 de los últimos años electorales se ha cumplido en 14 ocasiones.

La cuestión es que cuando el S&P 500 obtuvo ganancias esos 5 días su rentabilidad promedio en el año es de un +14,2%, y cuando esos 5 días la rentabilidad del índice fue negativa, el rendimiento promedio en el año fue del +0,3%.

Es bueno recordar que la corrección promedio de máximo a mínimo por año en el S&P 500 es del +14,2% desde los años 80 y que en 2023 tuvo una corrección del +10,3%, y aún así terminó el año subiendo más del +24%. Así pues, tranquilidad y paciencia.

¿Y qué se espera del S&P 500 para el 2024? Pues en el siguiente cuadro puedes ver lo que esperan las manos fuertes. El menos optimista es JP Morgan que lo ve en 4200 puntos. El más optimista es Yardeni Research en 5400 puntos. Como verás entre el más optimista y el menos, la diferencia es nada más y nada menos que de 1400 puntos.

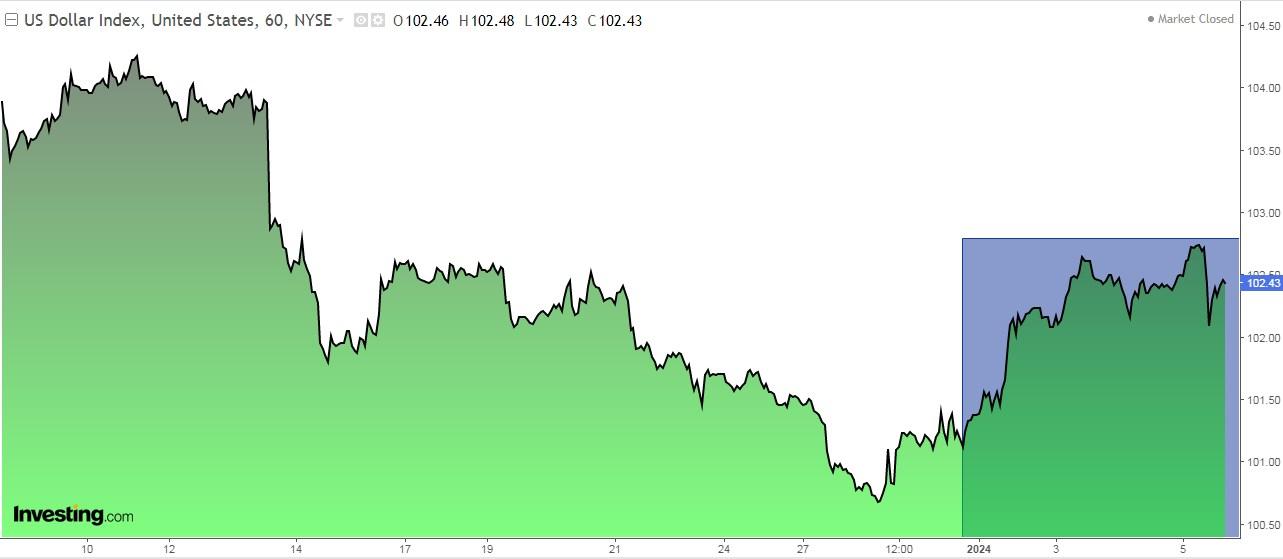

El mejor comienzo del dólar desde 2015

El índice del dólar estadounidense (DXY) subió un +0,7% a 102,3 el viernes, lo que le permitió lograr su mejor rendimiento durante los primeros cuatro días de un año desde 2015, cuando subió un +1,9%.

-

2015: +1,9%

-

1991: +2%

-

2011: +2,2%

-

1988: +2,8%

-

2005: +2,9%

Y eso no es todo, fue su mejor semana desde el pasado 10 de noviembre.

Las ganancias de la primera semana se producen tras un año decepcionante para el dólar, que se desplomó a finales de 2023 cuando la Reserva Federal planeaba tres recortes de tipos de interés el próximo año, y los inversores descontaron más.

El índice, que tiene una mayor ponderación frente al euro, cayó un -2,1% el año pasado después de subir un +7,9% en 2022.

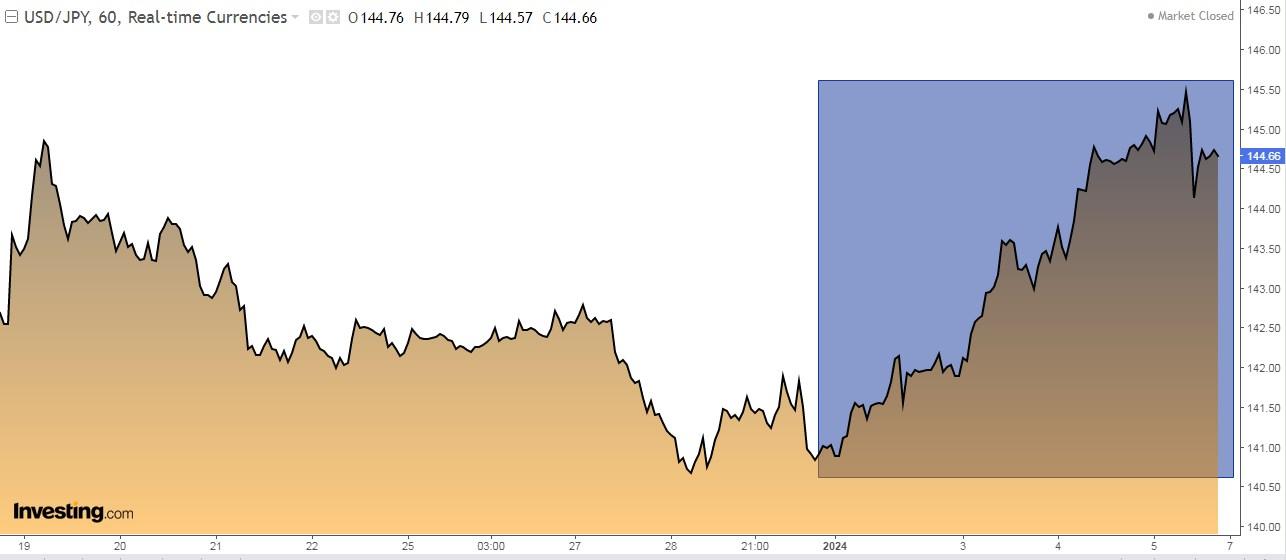

El terremoto hunde el yen

El yen terminó su peor semana frente al dólar estadounidense en 16 meses, ya que las consecuencias económicas del tremendo terremoto que asoló el país limitaron la probabilidad de que el Banco de Japón pronto elimine las tasas de interés negativas.

El par dólar/yen subió un +2,6% en la semana al nivel más alto en más de tres semanas.

Anteriormente, los mercados estaban reflexionando sobre la posibilidad de que las tasas negativas pudieran eliminarse este mismo mes. Ahora se da por descontado que no será así.

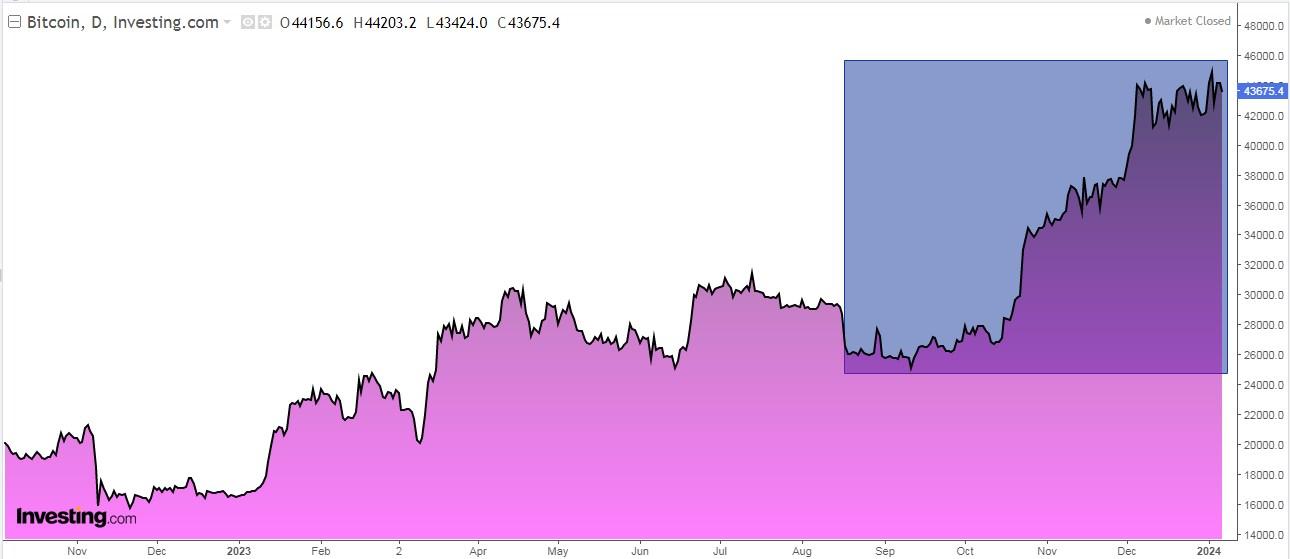

Las comisiones que cobrarán los nuevos fondos sobre el Bitcoin

Bitcoin podría alcanzar un máximo histórico en 2024, con el potencial de terminar el año en alrededor de 80.000 dólares. Es lo que espera Wall Street. El precio de la criptomoneda probablemente aumentará este año por las siguientes razones:

-

La posible aprobación de un fondo cotizado en bolsa que invierta directamente en bitcoin. El mercado espera que la SEC lo permita y de luz verde tan pronto como el 10 de enero.

-

El halving en abril, hecho que siempre ha hecho subir con fuerza al Bitcoin.

-

La creciente demanda.

El Bitcoin se recuperó más del +150% en 2023 y comenzó 2024 llegando a su nivel más alto desde abril de 2022. Aun así, todavía está lejos de su máximo histórico de 68.990 dólares fijado en 2021.

Pues bien, empezamos a conocer las comisiones que tendrán esos nuevos ETFs del Bitcoin…

Fidelity dijo que su ETF Wise Origin Bitcoin cobrará un +0,39% anual. Invesco planean cobrar un +0,59% por su ETF Invesco Galaxy Bitcoin, aunque la tarifa no se aplicará durante seis meses sobre los primeros 5.000 millones de dólares en activos.

En el siguiente cuadro puedes ver el listado de fondos con su correspondiente ticker.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.