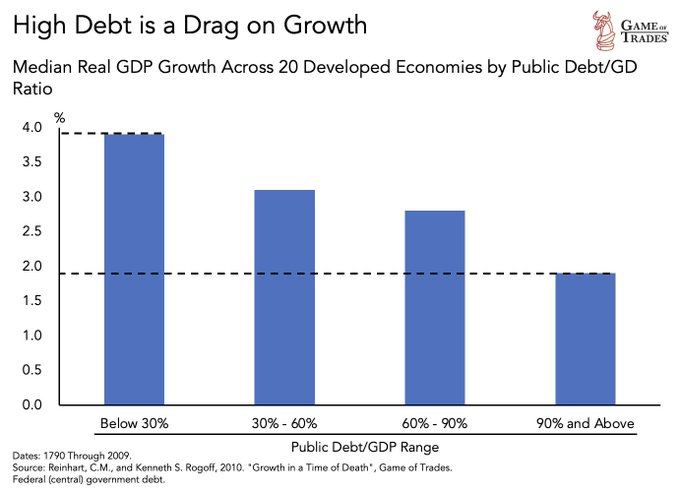

La Deuda elevada lastra el crecimiento…

… entre otras cuestiones porque el coste de esa deuda es dinero que se paga y no se puede emplear para menesteres productivos, invertir y crecer, sino para pagar decisiones del pasado muchas cuestionables y erróneas.

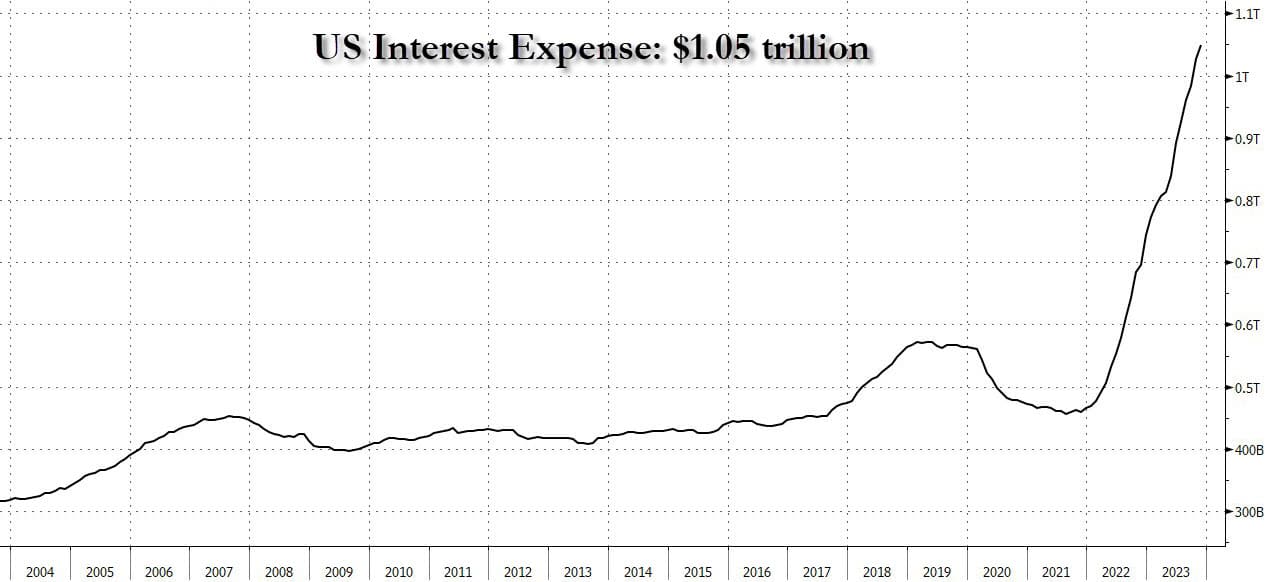

De momento, la factura anual de intereses que afronta el Tesoro americano ha rebasado el billón de dólares, cada año y sólo en intereses, el principal se mantiene!.

GASTO ANUAL EN INTERESES DE DEUDA EEUU.

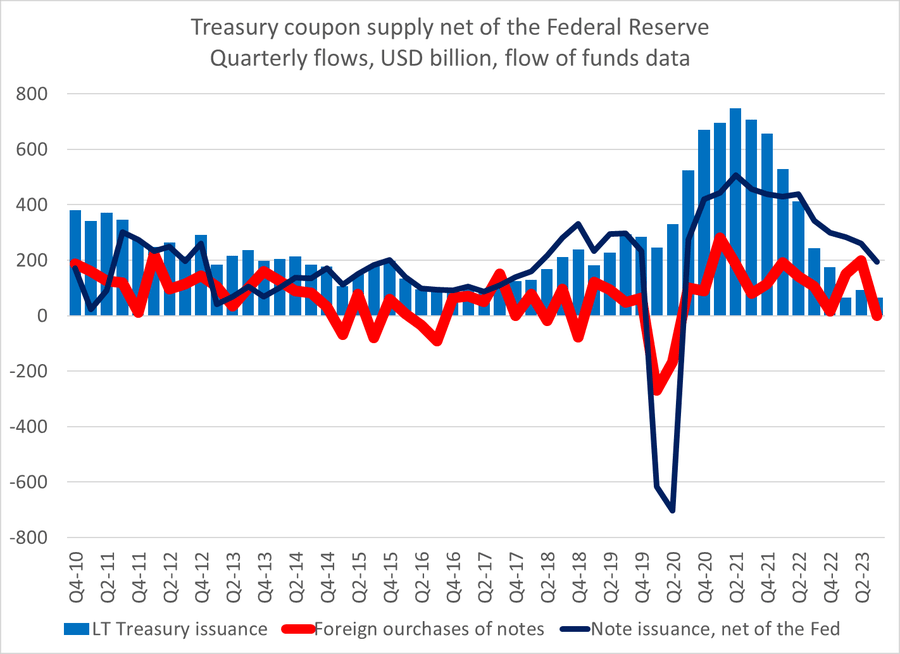

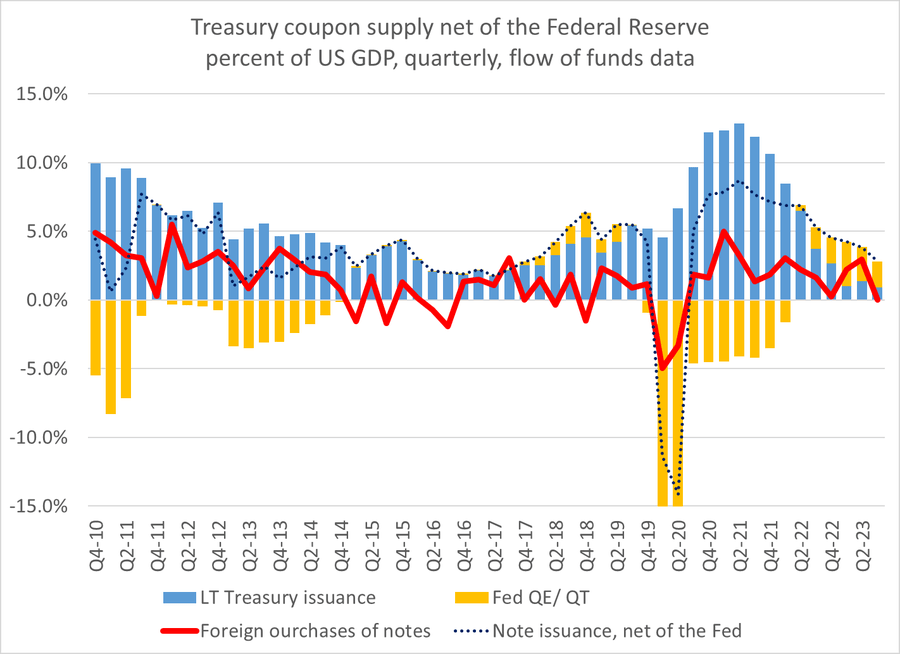

El Tesoro americano afronta un periodo histórico de necesidades de financiación (captación de dinero) para cubrir sus abultados déficits, y en vista de la caída del interés inversor por comprar deuda americana de plazos largos…

EMISIONES NETAS DE BONOS Y COMPRA DE EXTRANJEROS.

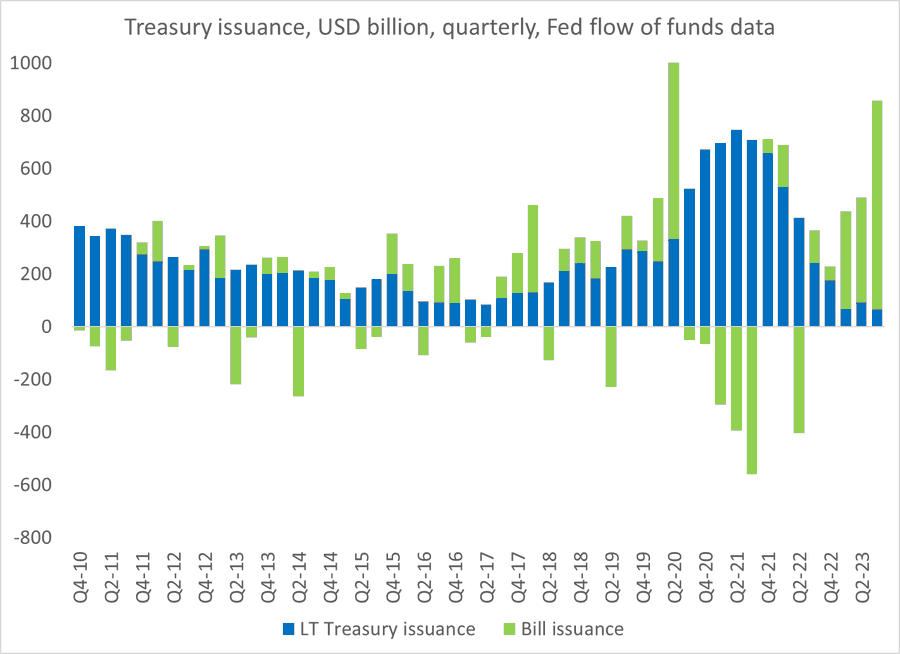

… han decidido aumentar las emisiones de títulos de corto plazo (Treasury Bills) o letras.

Recordemos que Bills se refiere a letras o títulos de corto plazo con vencimiento en 1 año, Notes son bonos con vencimiento hasta los 7-10 años y se consideran Bonos a los de plazos superiores a los 10 años.

EMISIONES DE LETRAS (verde) Y BONOS (azul)

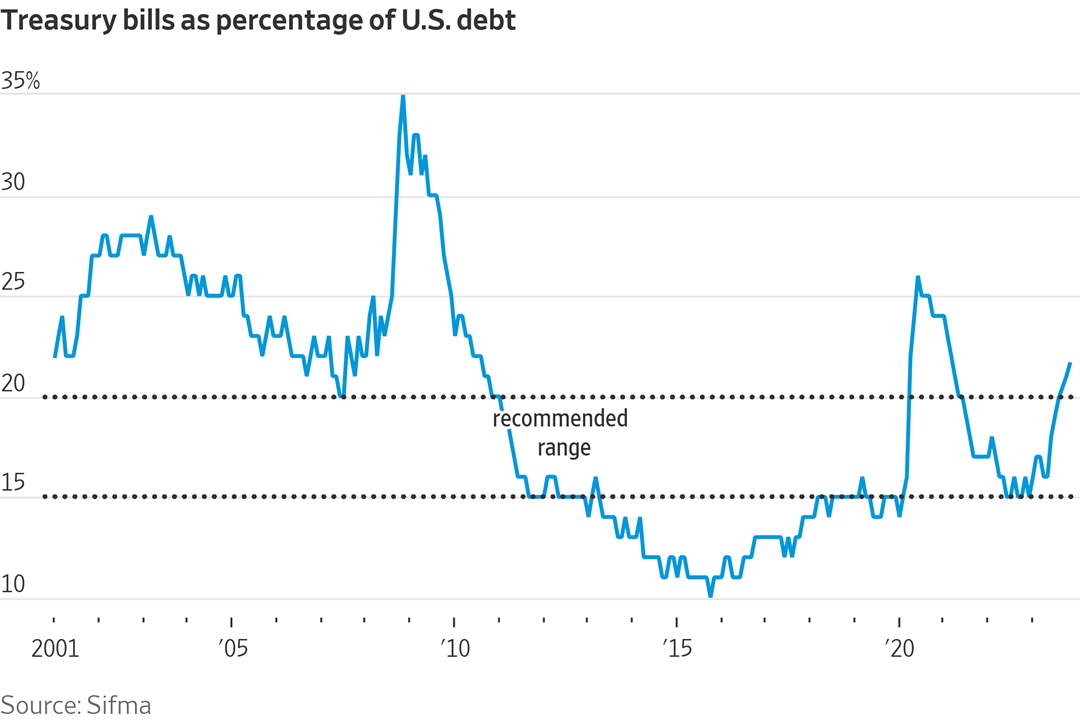

Pero emitir tanta deuda a cortísimo plazo ha generado un equilibrio descompensado entre emisiones a corto y largo plazo que ha salido del considerado rango recomendable.

LETRAS EMITIDAS COMO % DEL TOTAL

Por distintos motivos, las letras -Bills- tienden a ser absorbidas domésticamente ya que, por ejemplo, los bancos centrales o grandes instituciones prefieren ingresos recurrentes vía cupones, es decir, vía deuda a más largo plazo.

Gracias a la fuerte subida del tipo de interés de las letras ha aumentado significativamente el interés por comprarlas.

Entretanto, la Reserva Federal continúa con su programa de reducción de balance o «quantitative easing» en un momento que la oferta neta de títulos de deuda de medio y largo plazo está aumentando más deprisa que las emisiones netas.

La demanda de deuda parte de inversores extranjeros en el Q3 resultó débil después de unos razonables niveles de demanda en el Q1 y Q2.

OFERTA NETA DE CUPONES TESORO EEUU, DEMANDA Y FED.

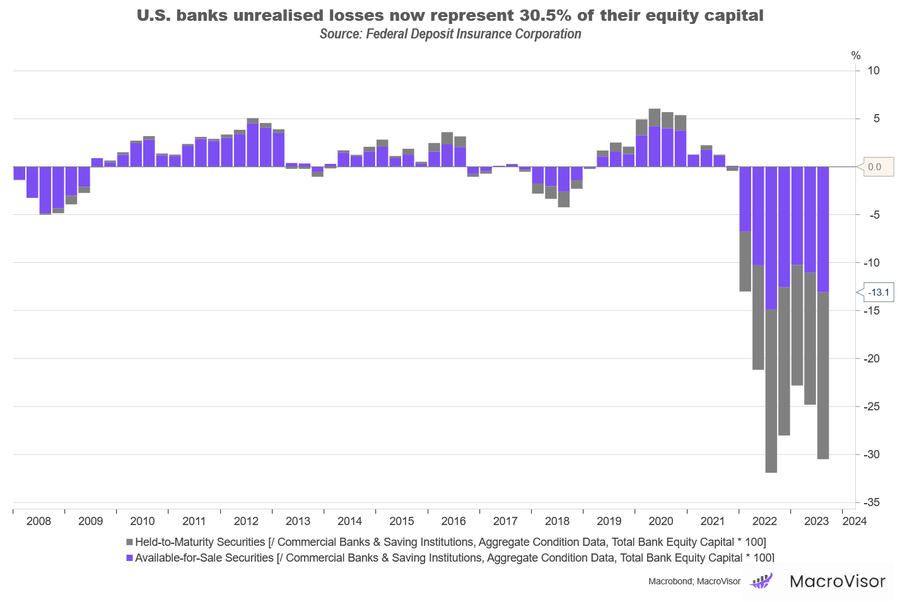

Los bancos acaparan buena parte de la deuda emitida por el Tesoro pero el batacazo de la deuda en los últimos dos años y medio, histórico, ha generado unas minusvalías en las carteras de los bancos de más de $600.000 millones que representan algo más del 30% de su capital en activos.

Los bancos no muestran gran inquietud con semejante agujero, afirmando que son inversiones a largo plazo y si se mantienen a vencimiento no ocasionarán pérdidas.

Pero los cupones que están recibiendo por esas inversiones son muy bajos, los de antes de las subidas de tipos, y además se trara de dinero cautivo hasta vencimiento y que no se puede utilizar para fines operativos, inversión u otros más lucrativos.

Por otra parte, el programa lanzado por la FED en marzo para salvar a los bancos, Bank Term Funding Program -BTFP- finalizará este próximo mes de marzo y será muy interesante observar que sucederá a continuación.

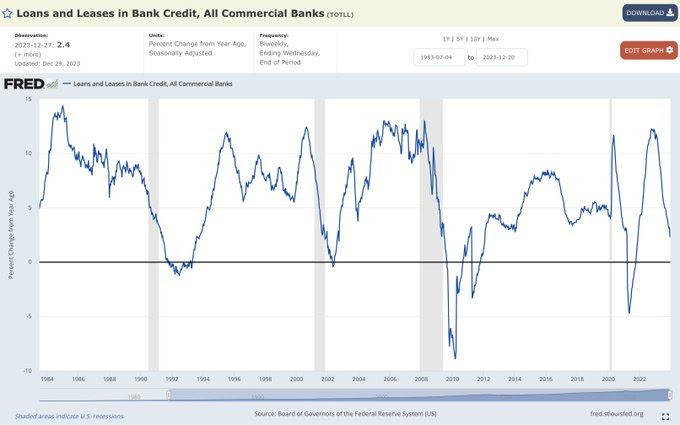

Los bancos afrontan, por tanto, una situación comprometida y si la economía se enfría se producirá un escenario de morosidad creciente, justo cuando el colchón de capital está debilitado y su actividad de crédito y concesión de préstamos continúa enfriándose.

Además, la morosidad ya ha comenzado a subir entre particulares y empresas, así como los defaults. Asunto que repasaremos en próximos post.

Ayer el mercado de bonos se giró con cierta intensidad, tal como indicamos en post de ayer que sucedería, y la rentabilidad del Bono a 10 años pasó del 3.8% hasta el 3.95%, el T-Bond ha regresado por encima del 4%.

T-BOND, diario.

El temor al calendario cargado de emisiones y sobretodo de emisiones de deuda corporativa previsto para próximos días inquietó a los inversores y provocó ventas y giro en precio de la deuda, que pronto se trasladó al mercado de renta variable.

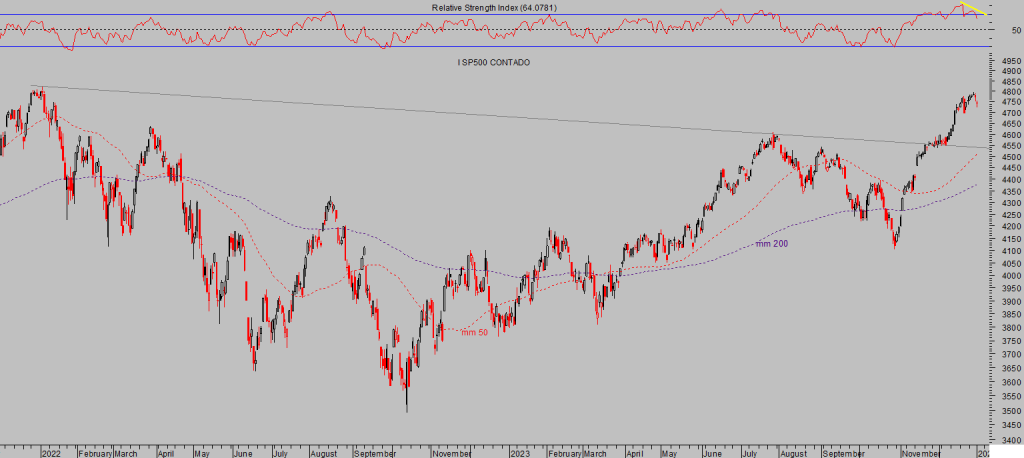

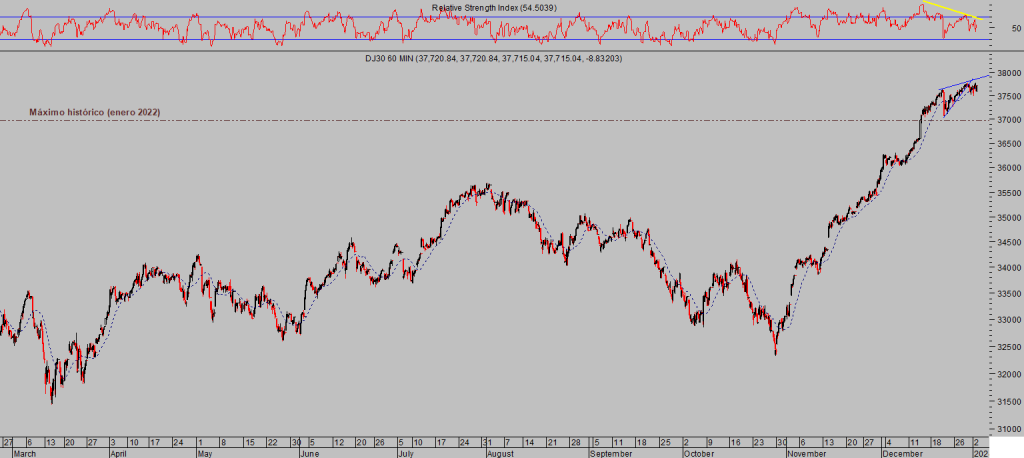

Así, mirando de reojo al mercado de deuda, la bolsa también comenzó el año en tono negativo con el Nasdaq abajo un -1.63%, el SP500 cayendo un más tímido -0.59% y el Dow Jones actuando de refugio consiguió salvar la jornada y cerrar en verde un leve +0.07%.

NASDAQ-100, diario.

S&P500, diario

DOW JONES, 60 minutos

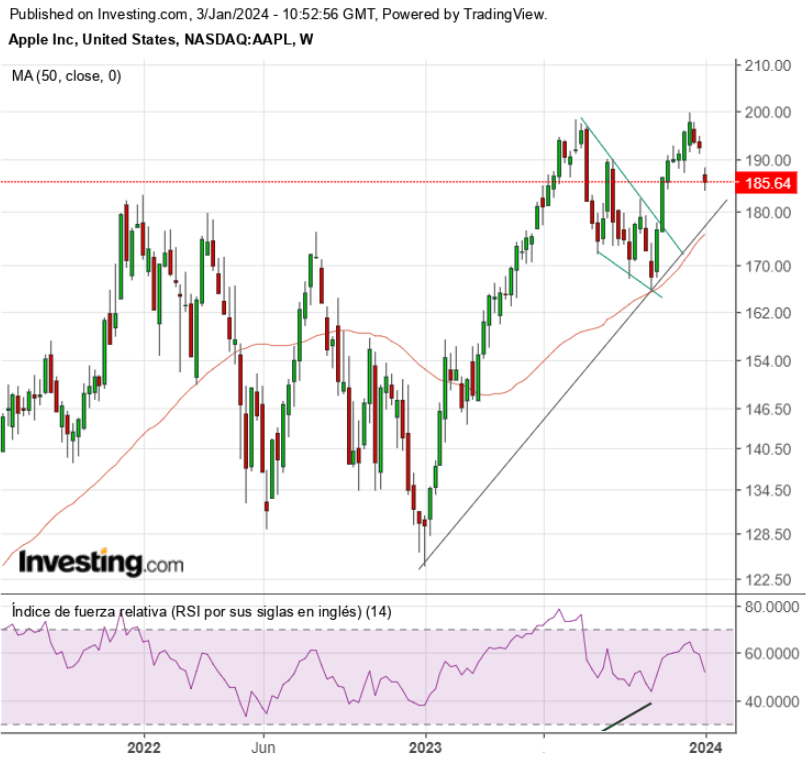

La fuerte presión vendedora se centró principalmente en los grandes valores tecnlógicos, con caídas generalizadas entre los 7 Magníficos y lideradas por el gigante Apple, que se dejó un -3.5%.

APPLE, semana.

Si los grandes pierden el «duende» los índices y particularmente el Nasdaq tendrán problemas para sostener el nivel de cotización actual y esquivar una corrección.

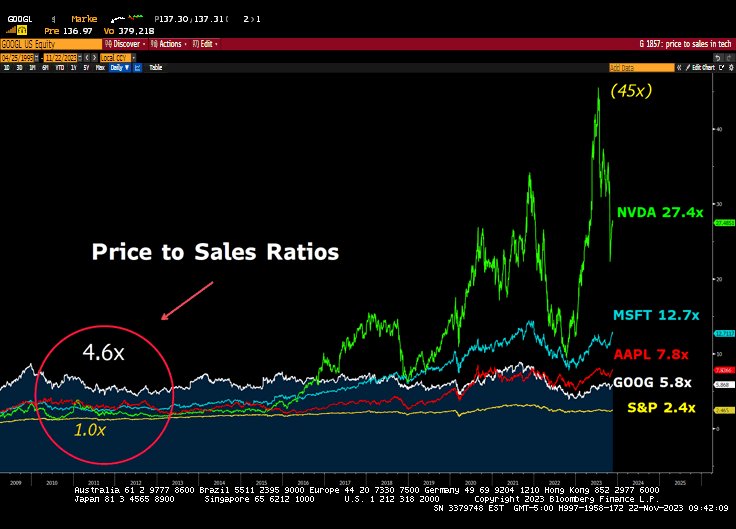

Las valoraciones de los grandes valores tecnológicos son excesivas.

RATIO PRECIO-VENTAS

Las bolsas europeas se comportaron mejor que sus homólogas americanas en la primera jornada del año pero su aspecto técnico es delicado y sugiere prudencia.

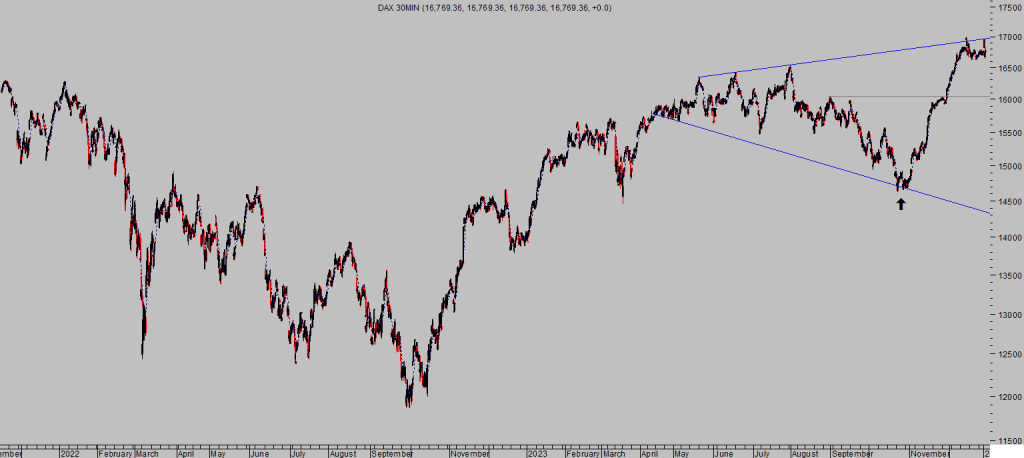

Si el desarrollo de pauta del DAX-40 es efectivamente el anticipado en el post de 12 de octubre, un megáfono, y hasta la fecha es el aspecto que muestra, entonces se recomienda mucha prudencia!…

DAX-40, 60 minutos.

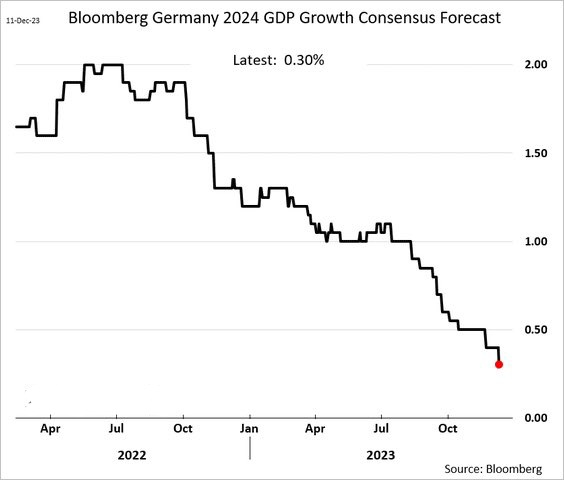

… no sólo el aspecto técnico del mercado alemán, las perspectivas económicas son realmente sombrías y podrían comenzar a impactar en el índice bursátil en cualquier momento.

PREVISIONES PIB ALEMANIA. BLOOMBERG

Mantenemos abiertas diversas posiciones, 8estrategias de bajísimo riesgo y gran potencial compartida con suscriptores), para aprovechar el escenario de mayor probabilidad que se vislumbra para las bolsas.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com