Los espíritus animales han mejorado mucho con la subida de las bolsas a máximos históricos.

Un detalle acerca de la salud del consumidor ha surgido con motivo del final del periodo de gracia concedido por el gobierno para el pago de las cuotas de los préstamos a los estudiantes.

La medida finalizó el pasado mes de octubre y alrededor de 22 millones de personas se beneficiaron y el pasado mes recibieron la primera carta de pago en meses.

Alrededor del 40% equivalente a unos 8,8 millones de endeudados no han tenido capacidad para hacer frente al pago de las cuotas.

La morosidad está creciendo significativamente, tanto entre particulares como empresas, el encarecimiento del coste de la deuda combinado con las subidas de precios y costes son letales para las finanzas.

Como consecuencia de la baja calidad crediticia, los bancos llevan meses a la defensiva y contrayendo la concesión de préstamos.

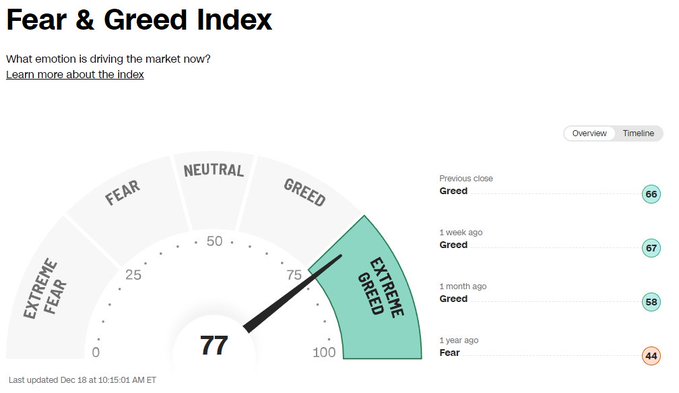

Eso sí, independientemente de la realidad económica, el sentimiento de los inversores particulares se ha disparado al alza y según encuestas de la AAII –American Association of Individual Investors– el nivel de optimismo es el más alto del año y los inversores con predisposición bajista han caído hasta mínimos del 19% desde el 27% de la semana anterior.

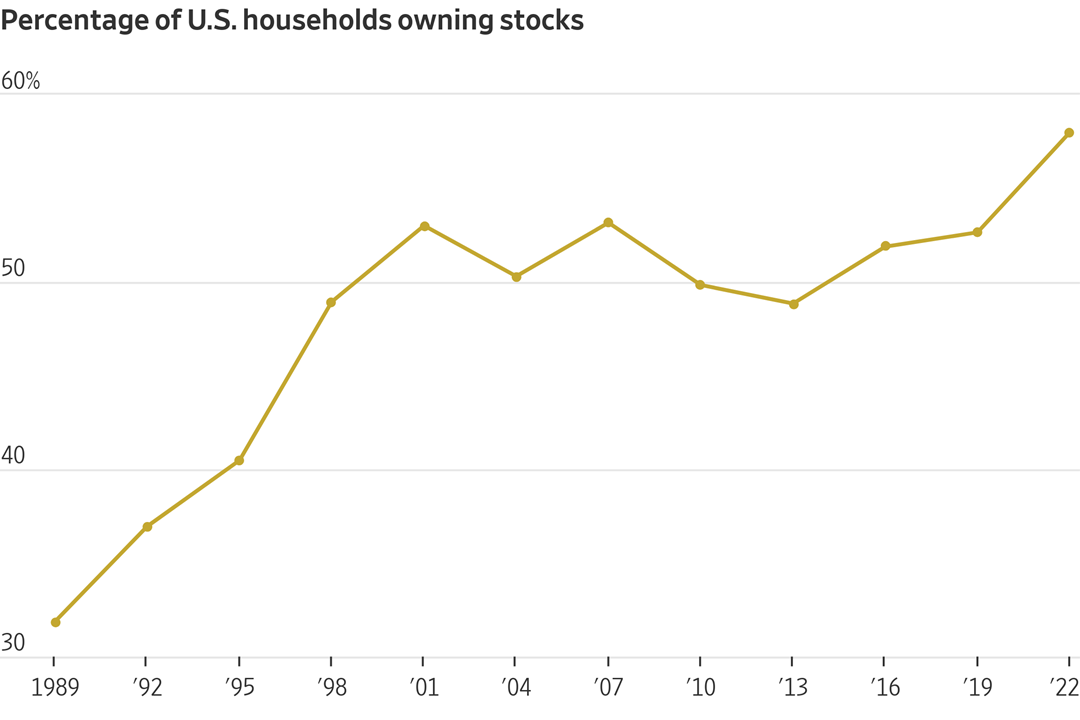

Antiguamente la condición de la economía marcaba el estado emocional del consumidor y también del inversor pero ahora que cerca del 60% de la población tiene acciones de una u otra forma (acciones, fondos de inversión, de pensiones, ETFs…) se han invertido los términos.

El 58% de la población americana tiene acciones, nivel máximo nunca antes registrado y parece tener más relevancia el ánimo de los inversores que el de los consumidores.

PORCENTAJE DE POBLACIÓN CON ACCIONES.

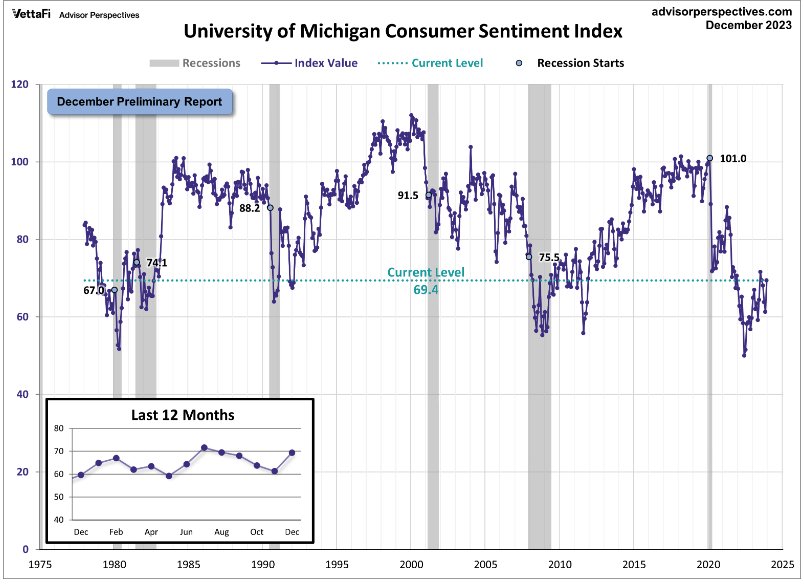

Sin embargo, el sentimiento del consumidor (Universidad de Michigan) se encuentra en niveles muy alejados de los máximos de optimismo que reflejan los inversores.

SENTIMIENTO CONSUMIDOR UNIVERSIDAD DE MICHIGAN.

El sentimiento de inversores particulares -AAII- ha mejorado con la espantada alcista de las bolsas así como también el del conjunto del mercado.

Según datos del índice Fear & Greed que hace sólo 7 semanas mostraba lecturas completamente deprimidas en el nivel 24 (extreme fear) pero ahora está en 77 (extreme greed):

Espíritus animales y bolsas en máximos históricos

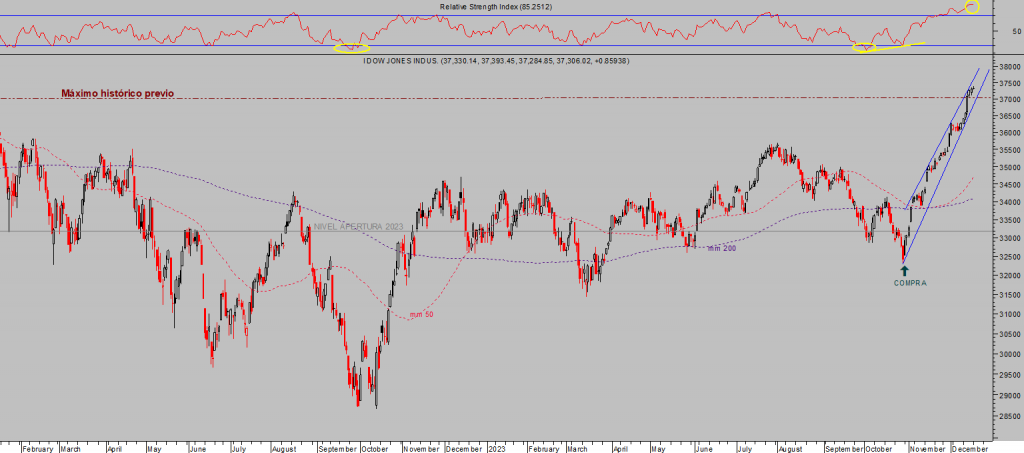

La espectacular subida de las bolsas en las últimas semanas, nuevos máximos históricos del Dow y del Nasdaq, mejora de datos internos, etc… han atraído el interés de los inversores e incidido muy positivamente en su psique y «espíritu animal» (término acuñado por Keynes para definir la inclinación, emociones e instintos que influyen en la toma de decisiones económicas y financieras).

DOW JONES diario.

Con este telón de fondo técnico de las bolsas y bonos, y con la Reserva Federal anunciando un año 2024 cargado de bajadas de tipos de interés y reafirmando el escenario «soft landing«, el modo Risk On se ha instalado en el mercado.

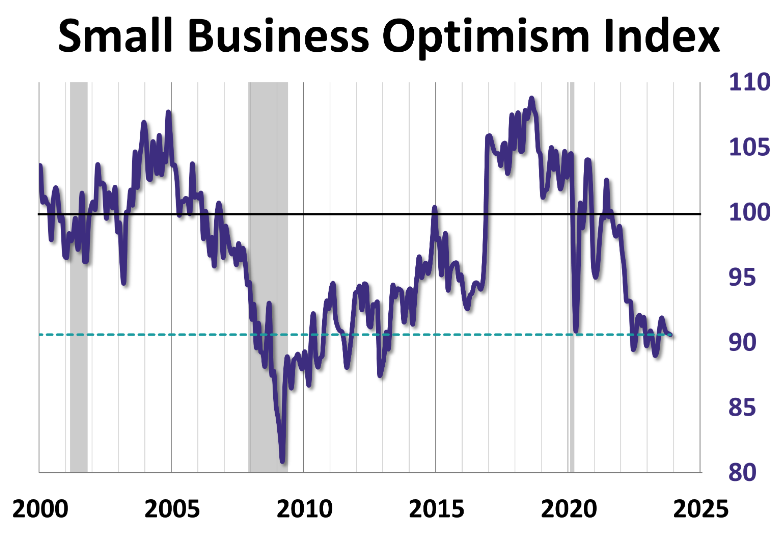

Modo Risk On que tampoco comparten los pequeños empresarios, cuyo sentimiento continúa en zona deprimida:

SENTIMIENTO PEQUEÑOS EMPRESARIOS, EEUU.

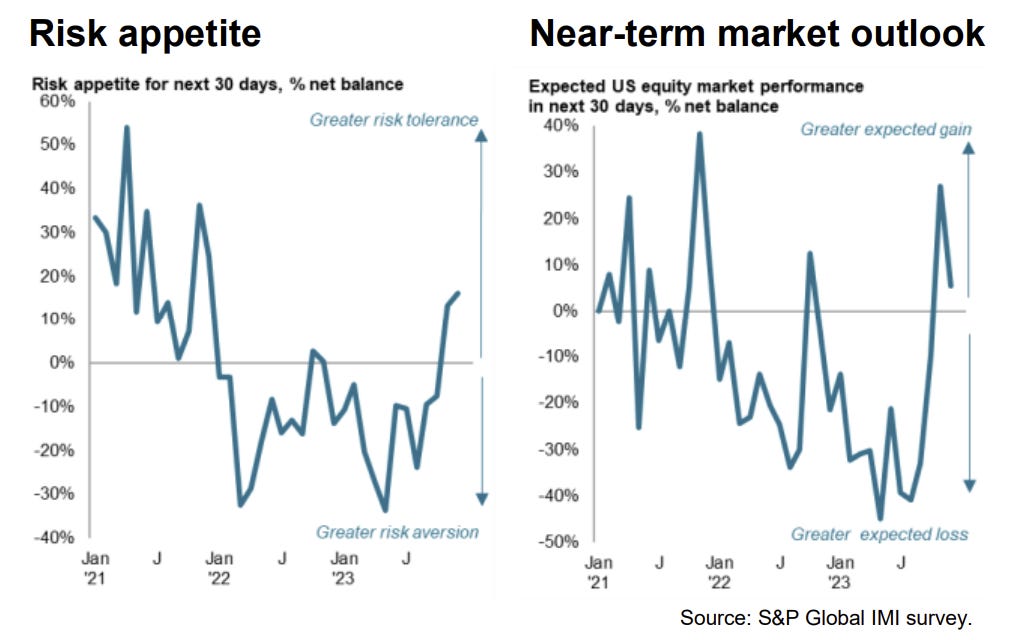

Los inversores han optado por el optimismo y «apetito por el riesgo», aunque también reflejan cierta cautela respecto al comportamiento esperado del mercado en el corto plazo.

APETITO POR EL RIESGO Y PREVISION CORTO PLAZO.

Para que el rally sea sostenible y pueda continuar, vean post de ayer, el mercado debe corregir excesos primero y después implicar a cada vez más valores en la tendencia alcista, confirmando la naturaleza interna de un mercado fuerte y capaz de aventurarse al alza.

No sólo eso, además es necesario que la inflación se comporte de acuerdo con las optimistas expectativas de los expertos, dudoso, y la FED continuar con su relato soft landing y de rebaja inminente de los tipos de interés para continuar con hasta 3 recortes en 2024 tal como apuntó el Sr Powell tras la reunión de la semana pasada (también dudoso).

La coyuntura de mercado es, por tanto, delicada e incierta. No conviene dar por hecho ningún escenario. Recordemos la máxima expresada por Keynes después de prácticamente arruinarse con sus inversiones: «el mercado puede permanecer irracional durante más tiempo que el inversor mantenerse solvente».

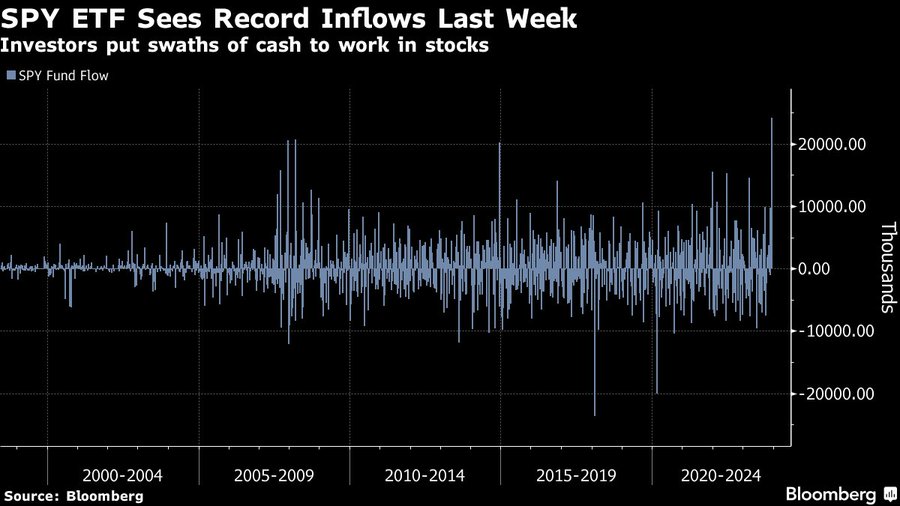

El mercado es más peligroso cuando el sentimiento es extremadamente alcista y también cuando el posicionamiento aumenta con fuerza, especialmente después de semanas de alzas ininterrumpidas y con los índices en máximos.

En términos de posicionamiento, la semana pasada se observó record histórico de compras de ETF que replica el comportamiento del SP500, cuidado con la opinión contraria!.

FLUJOS DEMANDA ETF SP500

La Reserva Federal ha creado de nuevo una ceremonia de la confusión, con el presidente Powell anunciando tres bajadas de tipos para 2024 y después distintos miembros (Goolsbee, Williams, Bostic o Daly) matizando las palabras, reduciendo el número de recortes previstos de tipos e incluso poniendo en duda esa posibilidad.

- Williams: «We aren’t really talking about rate cuts»

- Bostic: «2 rate cuts Mester: Markets are a bit ahead on rate cuts»

- Goolsbee: «Fed is not precommiting to cutting rates soon»

- Daly: «we must make sure that we don’t give people price stability but take away jobs«

Las bolsas de momento optan por ignorar la confusión y han preferido otorgar más credibilidad a las palabras de Powell que a las del resto de miembros, han continuado al alza después de la reunión del FOMC del pasado miércoles.

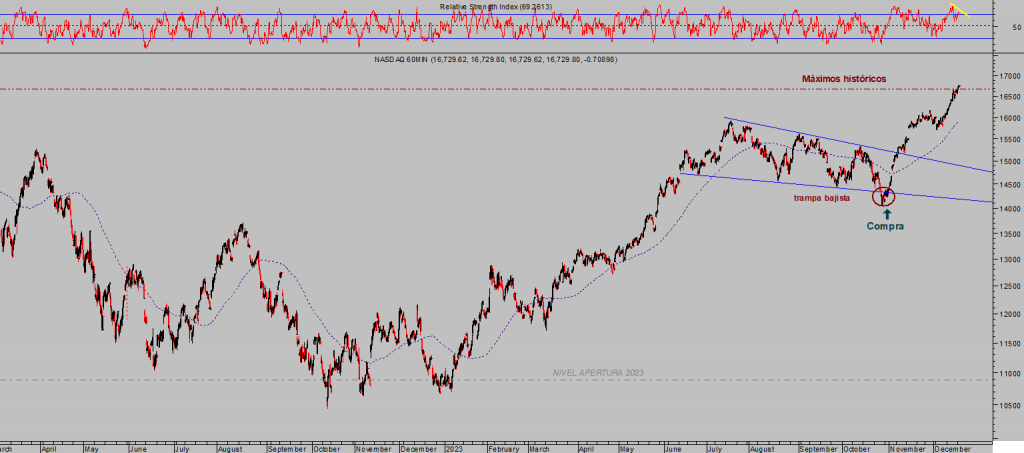

Ayer volvieron a recuperar posiciones, el Nasdaq lideró la sesión subiendo un +0.60%, el S&P500 +0.45% y el Dow Jones cerró plano.

NASDAQ-100, 60 minutos.

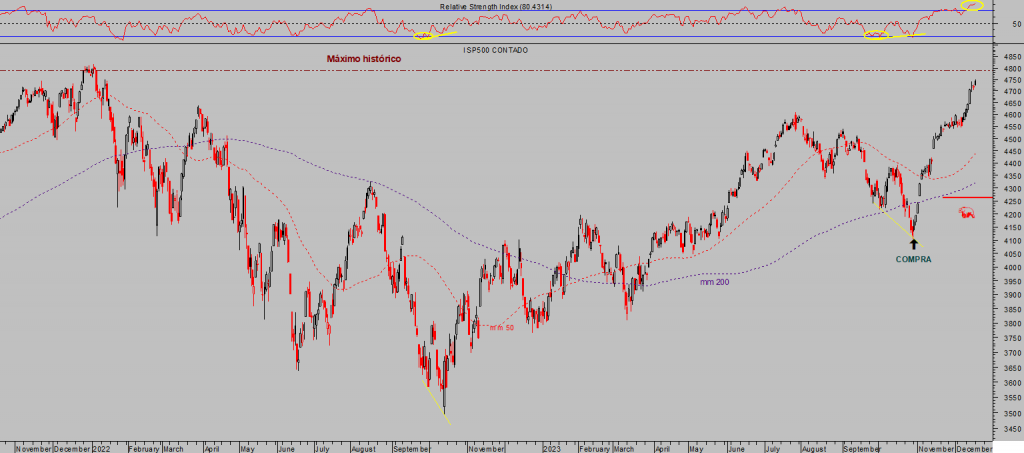

S&P500, diario.

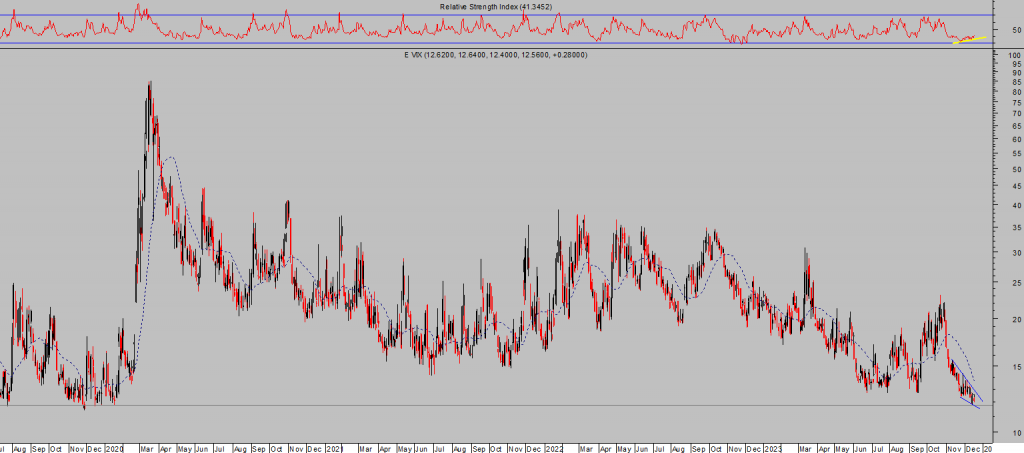

La volatilidad implícita del S&P500, índice VIX, se encuentra en zona de mínimos plurianuales y presenta una imagen técnica de gran interés que ha invitado a elaborar una estrategia de riesgo casi inexistente y potencial elevado (recién compartida con suscriptores).

VIX, diario

Entre otras estrategias también hemos abierto recientemente una posición compradora de petróleo, a través de un ETF o fondo cotizado de muy sencilla contratación, de riesgo también muy bajo y controlado y gran potencial (de momento acumula una rentabilidad del +14.8%).

3OIL, diario

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com