Carátula frente a trasfondo. Bolsas y megáfono DAX. La economía y mercados muestran imágenes esperanzadoras, en su foto fija, pero la realidad en su interior es bastante más complicada.

Hoy se publica el dato de inflación en Estados Unidos y los mercados estarán muy pendientes de su evolución.

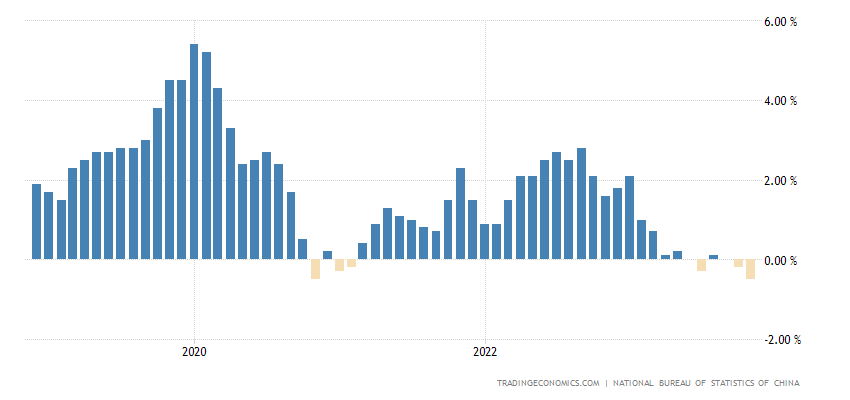

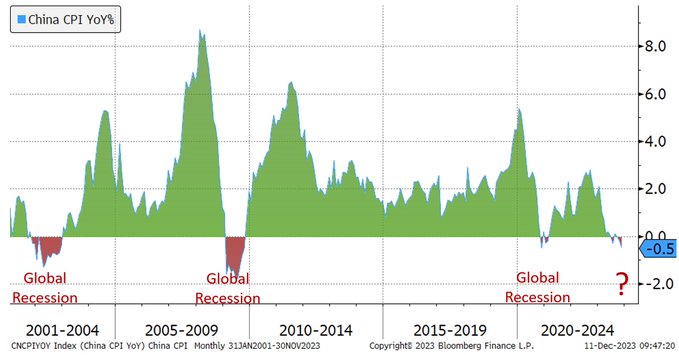

El IPC ha caído muy fuertemente en China, entrando en deflación y asunto de importancia capital que los mercados apenas han cotizado, todavía.

Cada vez que la inflación china ha pasado a terreno negativo…

IPC INTERANUAL, CHINA

… ha anticipado o sucedido durante periodos de recesiones económicas globales.

IPC CHINA vs PIB GLOBAL.

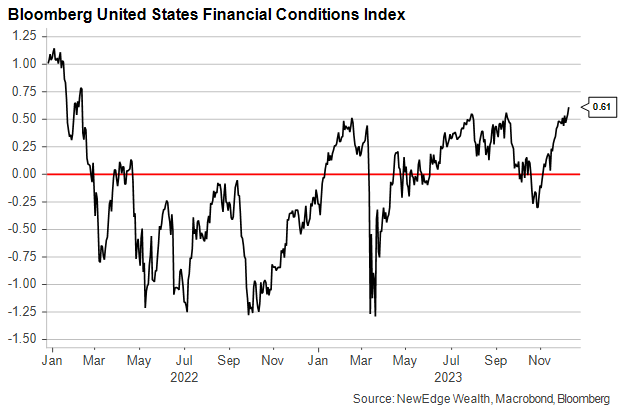

En estas condiciones, el índice de Condiciones Financieras de Bloomberg ha alcanzado el nivel más alto desde principios de 2022, momento en que las bolsas americanas registraron sus niveles máximos históricos.

La caída de la rentabilidad de la deuda, estrechamiento de los diferenciales de crédito, caída del precio del petróleo, caída del Dólar y subida de las cotizaciones bursátiles ha procurado la fuerte mejora del índice de condiciones financieras.

Será de gran interés observar las decisiones y comunicación de la Reserva Federal (comunicado y rueda de prensa de Powell) en su reunión de hoy y mañana. No se esperan cambios de tipos de interés pero se teme que el Sr Powell pueda lanzar un discurso de carácter hawkish, enfriando el entusiasmo de los inversores y los excesos de mercado.

ÍNDICE CONDICIONES FINANCIERAS BLOOMBERG

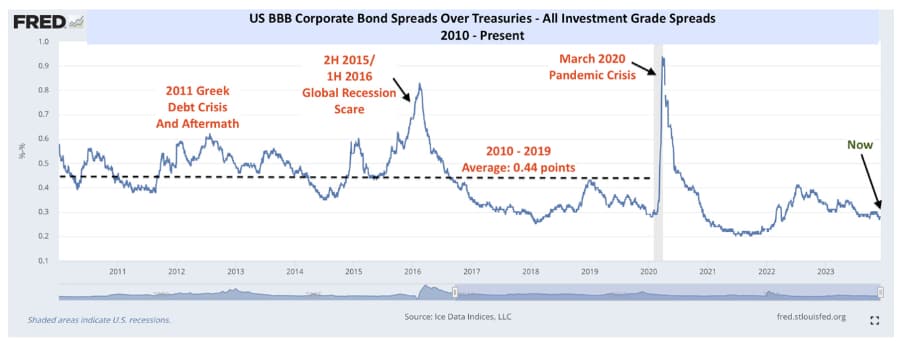

Los diferenciales de crédito entre la deuda corporativa y la soberana permanecen inalterados y en zona de complacencia total.

Mientras que los diferenciales de crédito y el comportamiento de la deuda corporativa de baja calificación (junk bonds o bonos basura vistos en post reciente) permanezcan en calma, cualquier caída de las cotizaciones bursátiles tenderá a tratarse de una mera corrección para relajar las lecturas de sobre compra y tomar impulso de cara a un probable asalto posterior a máximos históricos.

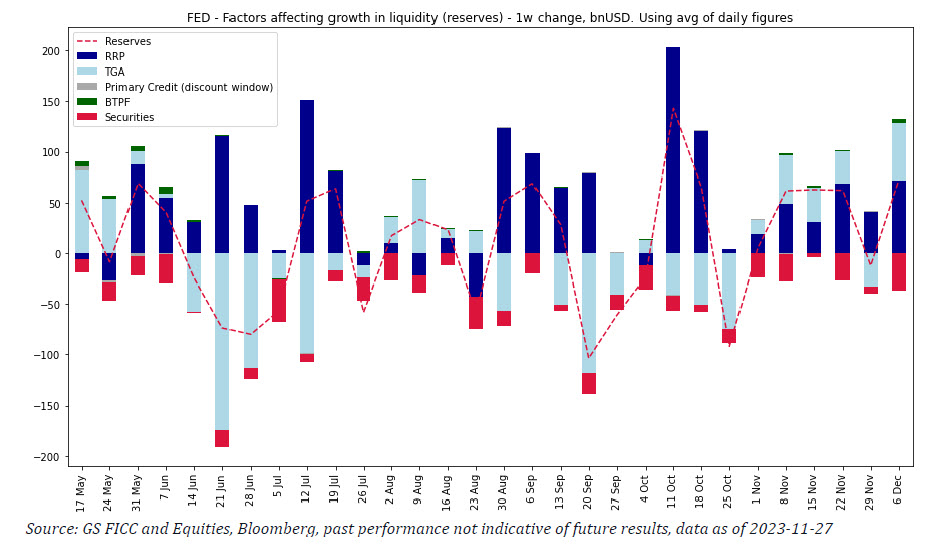

También, muy relacionado con lo anterior, mientras que la Reserva Federal continúe regando de liquidez el sistema la deuda se comportará de manera razonablemente sostenida y las bolsas tenderán un soporte de gran ayuda para mantenerse fuertes.

El aumento de liquidez desde el mes de octubre ha coincidido con el suelo de las bolsas y techo de los bonos y ha acompañado el rally de los índices hasta la fecha.

El post de ayer ¿Por qué las bolsas celebran retraso del pivot? señala cómo ha aumentado la liquidez en tandem con las cotizaciones en las últimas fechas, la FED ha continuado bombeando liquidez también semana pasada.

Durante los primeros días de este mes de diciembre se produjo un aumento de la liquidez procedente de la línea de crédito RRP (Reverse Repurchase Agreements -Repo inverso-) y de las subastas del Tesoro.

LIQUIDEZ RESERVA FEDERAL.

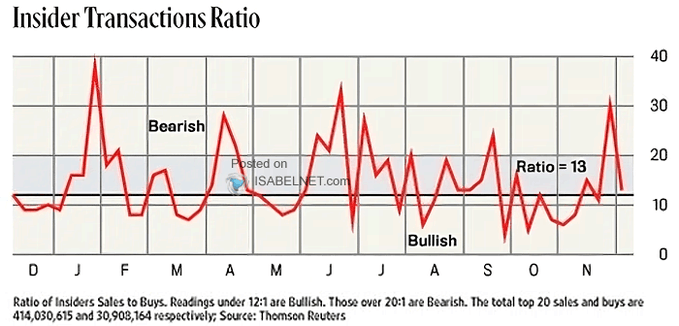

Con este panorama de bolsas muy extendidas y autoridades bombeando liquidez, los insiders están optando por la prudencia y han rebajado significativamente sus compras de acciones en las últimas dos semanas.

Carátula frente a trasfondo. Bolsas y megáfono DAX

Un vistazo a la carátula de los mercados justificaría el entusiasmo renovado del sentimiento de los inversores y se podría inferir que la economía se encuentra en una fase de expansión clara, avanzando fuerte y sostenida. Nada más lejos de la realidad.

La economía, en realidad, avanza a trompicones y apuntalada de manera artificial por las políticas monetarias y programas fiscales ultra expansivos.

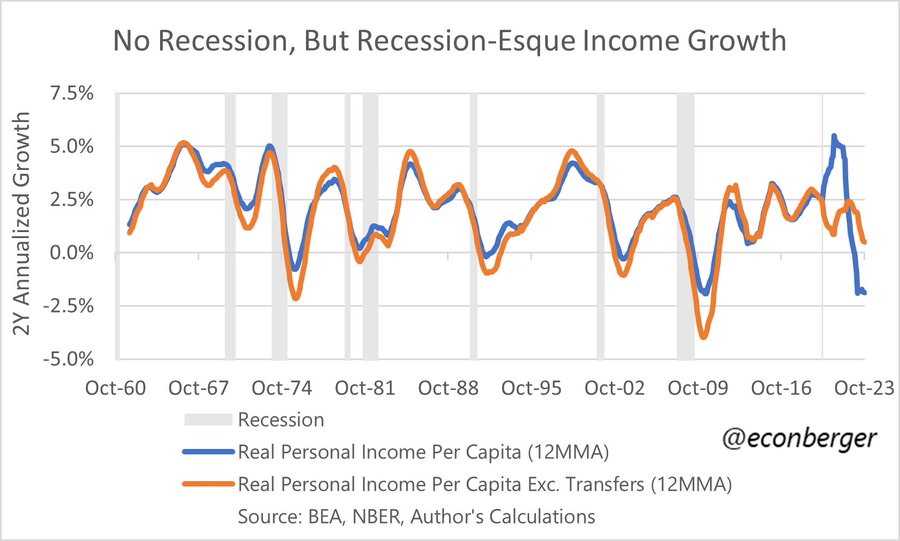

El consumidor (70% del PIB) está ahogado en deudas y asediado por la inflación, sus ingresos reales no paran de caer. Los ingresos ajustados por inflación se comportan como anteriormente han hecho en fases de contracción de la economía.

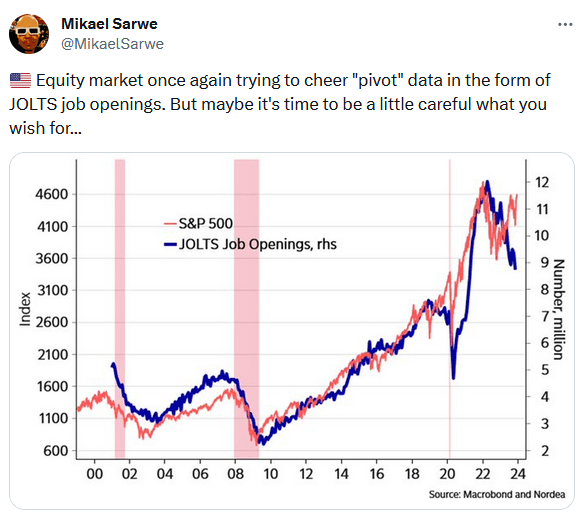

La creación de empleo registrada en la encuesta JOLTS (Job Openings and Labor Turnover Survey) no se está comportando de la manera que cabría esperar observando una tasa de desempleo en mínimos del 3.7% y su correlación con el SP500 se ha quebrado de manera llamativa.

El comportamiento del Dow Jones de Industriales comparado con el de Transportes está dibujando una divergencia reseñable y que suele surgir en fases previas a correcciones de mercado de grado intermedio.

DOW INDUSTRIALES vs TRANSPORTES.

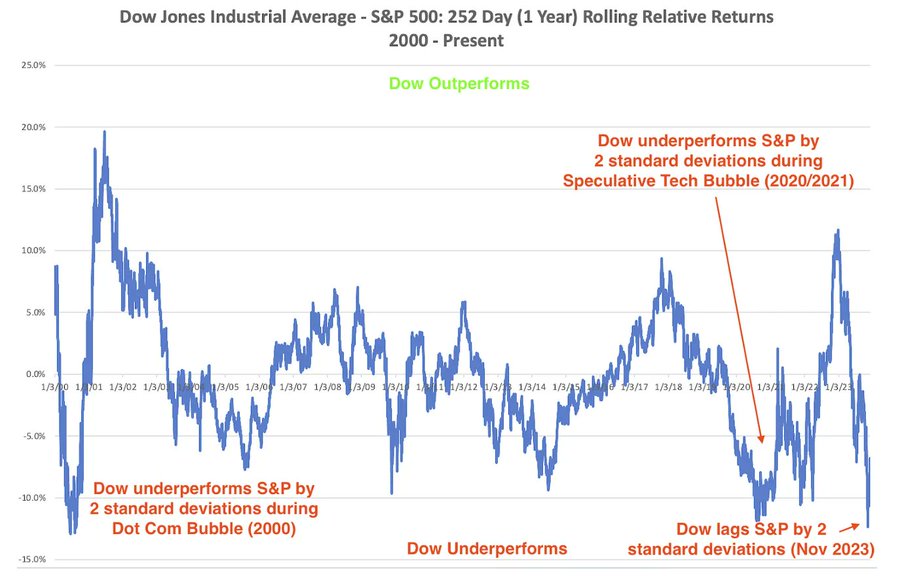

El SP500 está superando por mucho en rentabilidad al Dow Jones, el diferencial ha caído y la última vez que se observó un diferencial tan amplio fue en el año 2000, poco antes del pinchazo de la burbuja tecnológica (también lecturas similares se visualizaron antes de la pandemia)

Uno de los aspectos que ha ayudado al mercado a subir ha sido el descenso de la inflación y perspectivas de que la FED dejaría de elevar los tipos y que, además comenzaría a rebajarlos tan pronto como el próximo mes de mayo.. Pero no será tan fácil.

Hoy se publica el dato de IPC en Estados unidos y aunque el consenso de expertos espera que la tasa permanezca inalterada, la subyacente podría ascender unas 3 décimas, reflejando la resistencia de los precios a seguir cayendo y dirigirse hacia la zona objetivo de la FED del 2%.

Se espera que la tasa interanual caiga una décima, hasta +3,1%, y la Subyacente repita en el 4%. y cualquier desviación al alza puede ser tomada con ventas de acciones y bonos.

La inflación americana muy probablemente rebotará desde los niveles actuales y el relato de complacencia monetaria podría sucumbir. En tal caso, el lema «higher for longer» sería reactivado pronto y la rentabilidad de la deuda soberna USA responder al alza. Veremos!

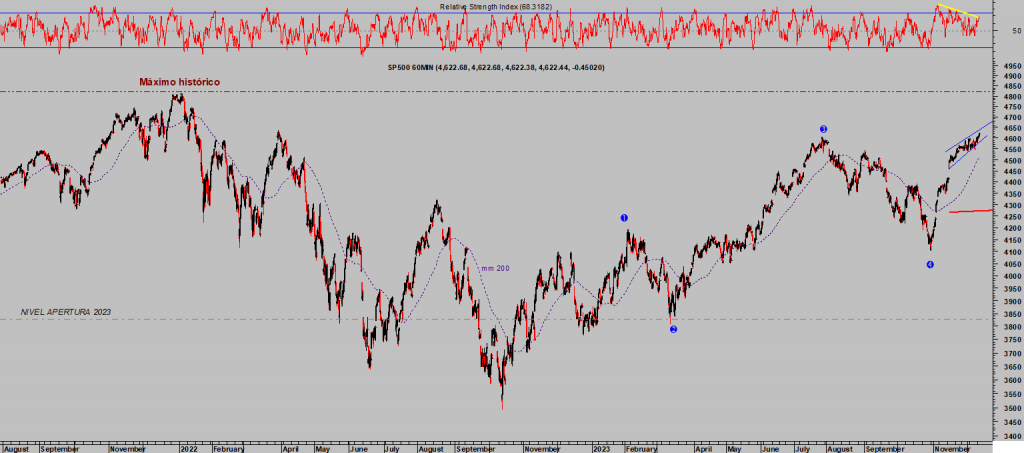

Mientras, las bolsas viven su particular mundo idílico y se acercan a zona de máximos históricos

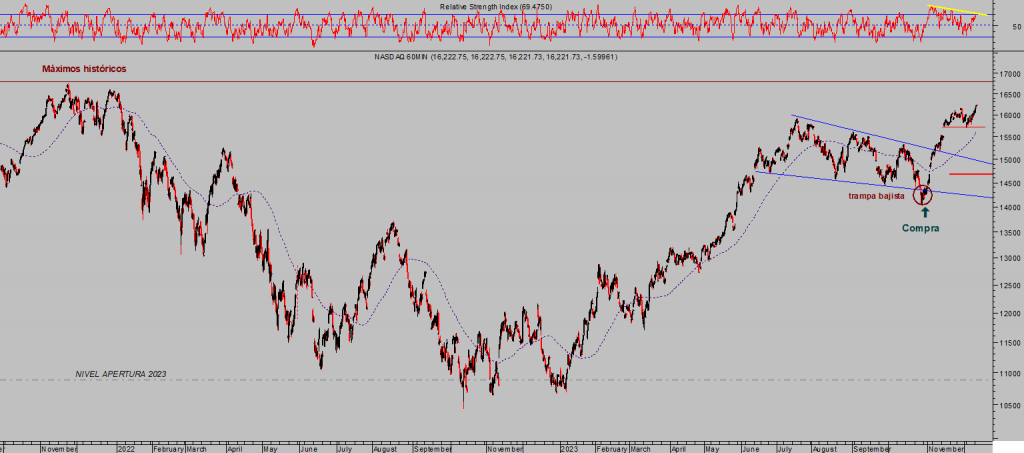

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

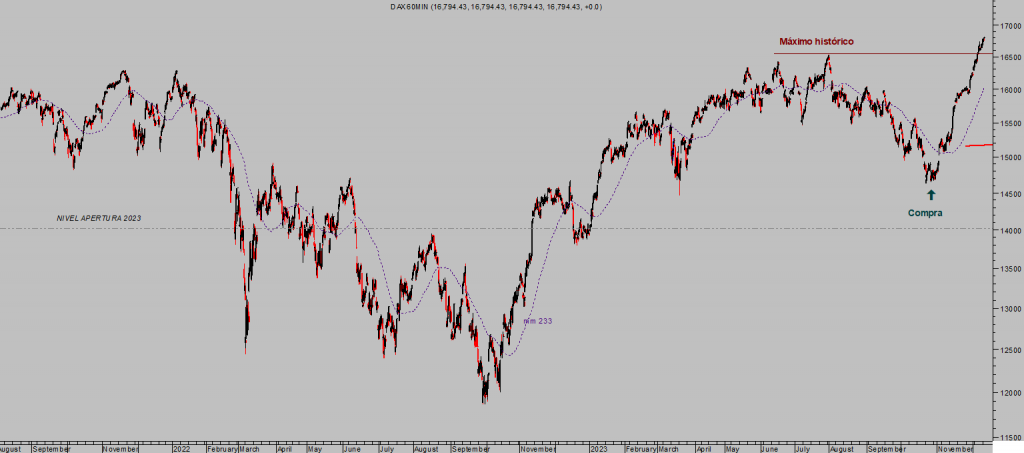

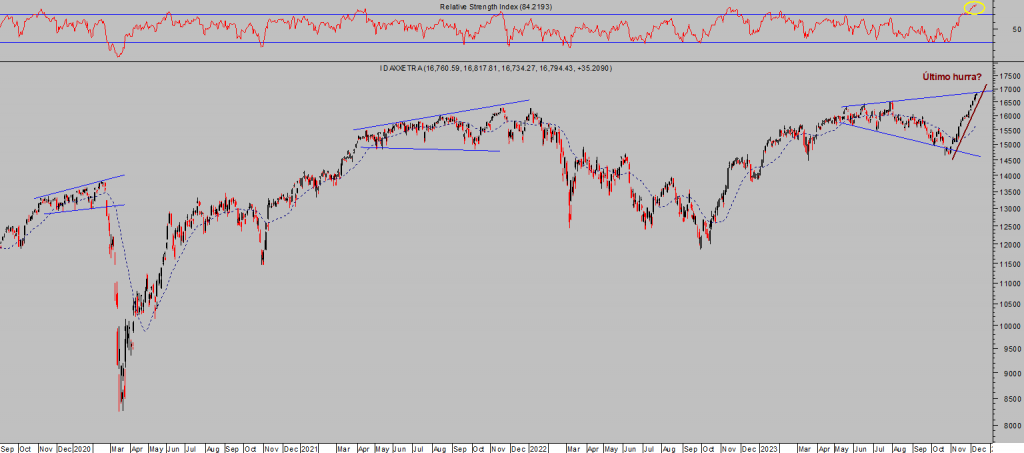

El DAX, en plena contracción de su economía alemana ha aprovechado para liderar el asalto a máximos históricos y, acumulando una rentabilidad cercana al 15% en sólo 6 semanas, se ha encaramado sobre los niveles record históricos que había conseguido el índice el pasado verano.

DAX-40, 60 minutos

Se tratará del último hurra?.

El post del pasado día 12 de octubre INFLACIÓN, FED Y CEREMONIA DE LA CONFUSIÓN. MEGÁFONO DAX anticipaba un escenario muy interesante y por aquel entonces parecía imposible de cumplirse, la negatividad inundaba la mente de los inversores y las cotizaciones estaban en proceso correctivo claro que aún perduró algunas sesiones.

Comentábamos la posibilidad de formación en curso de una pauta técnica denominada «megáfono», que respaldaba un asalto a máximos. La sorpresa del asalto ha venido marcada por la verticalidad del movimiento, más que por el hecho de haber conquistado máximos.

DAX-40, diario, megáfono.

Esa verticalidad del movimiento es insostenible pero venimos indicando esta idea desde hace días y el índice no muestra intenciones correctivas, aún (deben estar esperando al vencimiento de derivados trimestral para dejar masacrados a los cortos –DIP Bears-, a partir de mañana y sobre todo del viernes esta tendencia al alza es susceptible de cambiar radicalmente).

Al contrario de la corrección esperada, el índice ha continuado arañando posiciones al alza día tras día, acumulando rentabilidad también para las estrategias abiertas por nuestros lectores desde los mínimos de octubre, vean una de ellas compradora del índice DAX y apalancada dos veces:

DEL2, diario.

Vean la gran divergencia dibujada entre el comportamiento del DAX y el Euro, tradicionalmente en tandem pero recientemente muy desvinculados, dado el impresionante rally +15% del DAX en las últimas 6 semanas.

DAX vs EURO.

La situación técnica del DAX no es sostenible.

La carátula económica y de mercados es positiva pero no obedece al delicado trasfondo. La imagen técnica de las bolsas en general y concretamente el megáfono DAX sugieren prudencia máxima.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com