Microsoft (MSFT.US) fue fundada en 1975 por Bill Gates y actualmente ya es la segunda mayor empresa del mundo por capitalización bursátil. Pero no todo ha sido un camino de rosas, sino que la empresa pasó por un periodo en el que las cosas no les iban tan bien, de hecho, las acciones cayeron un 40% en el periodo 2000-2014. Sin embargo, tras la llegada de Satya Nadella como CEO de la compañía, las cosas han cambiado mucho. ¿En qué situación se encuentra actualmente y qué podemos esperar de ella?

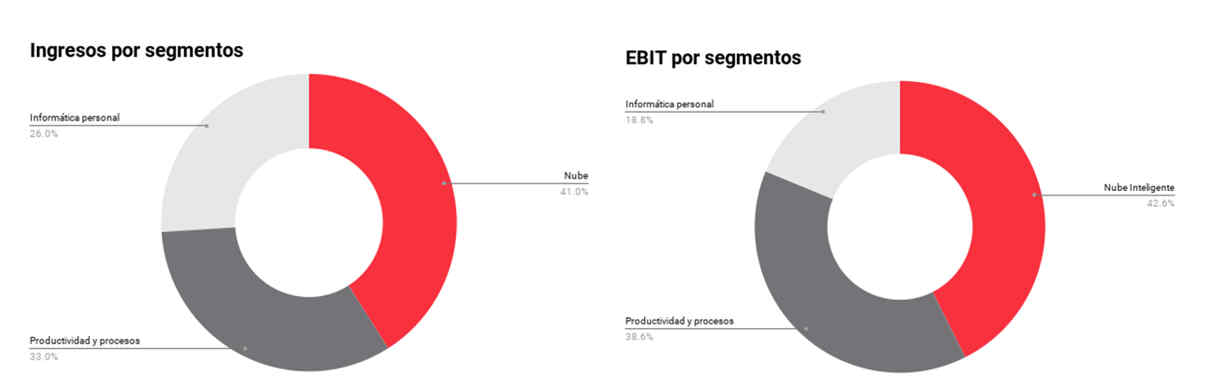

La compañía divide sus líneas de negocios en tres:

- Productividad y procesos empresariales: se centra en ofrecer productos y servicios orientados a mejorar la productividad y comunicación de los usuarios. Proporcionan servicios tanto para empresas como para personas. Podemos encontrar productos como Office, Linkedin o Dynamic 365.

- Nube Inteligente: consiste en proporcionar servicios de cloud, ya sea pública, mixta o privada. Entre las funcionalidades que ofrece la nube está el almacenamiento o el tratamiento de datos, así como el desarrollo de aplicaciones propias o proporcionadas por Microsoft. Azure es su producto estrella y la clave es que suponen un ahorro de costes muy alto para las compañías y les ayudan a generar informes, analizar datos y compartirlos de manera más fácil. Además, la seguridad también es mayor.

- Informática personal: Se centra en servicios orientados al cliente minorista. Dentro de este segmento se incluyen productos como Windows, Surface o la Xbox. También engloba a su buscador Bing, que está consiguiendo mejorar sus cifras recientemente.

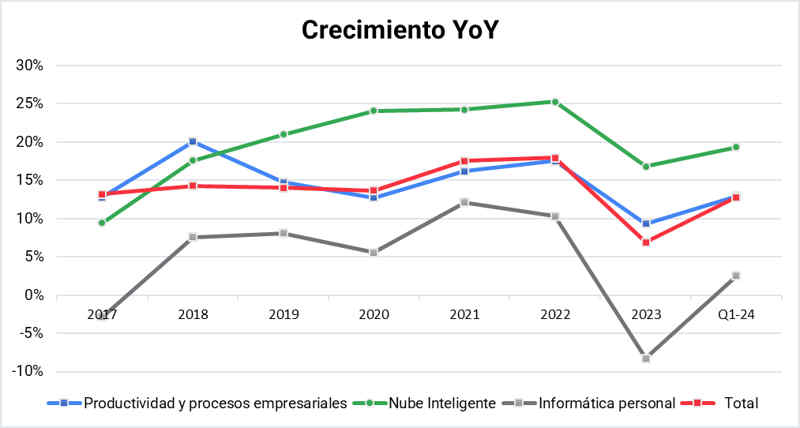

Fuente: Elaboración propia con datos extraídos de la compañía.

Sin embargo, la Nube es el segmento que más crece con diferencia, a pesar de que se ha ralentizado durante los últimos trimestres como consecuencia del tamaño ya alcanzado. Sin embargo, sigue creciendo cerca del 20% anual.

Fuente: Elaboración propia con datos extraídos de la compañía.

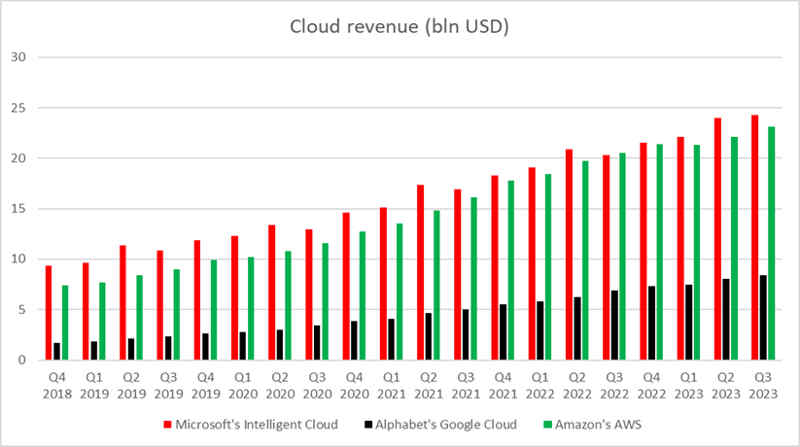

De hecho, Microsoft es la más eficiente del mercado y la que mayores ingresos reporta de la Nube si lo comparamos con los otros dos grandes jugadores, como son Amazon con AWS y Alphabet con Google Cloud. Tanto es así, que cuenta con un margen EBIT del 44% frente al 30% de AWS y el 3% de Google Cloud.

Fuente: Elaboración XTB, datos extraídos de Bloomberg

Pero esto no pasa solo en el segmento de la Nube, sino que la compañía carece de competidores naturales. Tiene cierta competencia en cada segmento, donde normalmente Microsoft es mejor. El buscador y el gaming podrían ser su punto débil, pero la compañía está trabajando sobre ello y tanto Bing con la funcionalidad Copilot, como el gaming con la adquisición de Activision Blizzard se verán impulsadas en el futuro.

Además, la compañía ha conseguido de manera consistente unos retornos sobre el capital empleado mayores a los de sus competidores, superando el 20% mientras que el resto apenas superan el 10%. ¿A qué se debe todo esto?

Ventajas competitivas, un foso inquebrantable

La clave de Microsoft son sus ventajas competitivas, esas características que le permiten obtener mayores retornos que su competencia y defenderse de ella. A diferencia de la mayoría de empresas, que no suelen tener ventajas competitivas, Microsoft tiene al menos tres, las cuales son:

- Efecto Red: En su negocio de Productividad tiene un importante efecto red, ya que el uso mundial de Windows y el paquete Office (Word,Excel…) hace que los usuarios utilicen sus productos sin la preocupación de que su destinatario no pueda leer sus archivos. Mientras más usuarios usen estos productos, más difícil será que se dejen de usar y más consumidores atraerán. Lo mismo ocurre con Linkedin.

- Costes de Cambio: En el negocio de Productividad también vemos cierto coste de cambio, ya que los fabricantes de hardware se ven obligados a comprar el software de Microsoft o se arriesgan a que sus productos no los demande nadie. Sin embargo, principalmente vemos esta ventaja competitiva en su servicio de Cloud, donde el que quiera dejar de usarlo tendrá que asumir unos altísimos costes además del riesgo que el cambio conlleva en cuanto a pérdidas de datos y pérdida de tiempo en aprender a usar otra nube. En Excel también cuenta con este moat.

- Economías de escala: Sus costes fijos se mantienen relativamente estables frente al incremento de los ingresos, lo que permite a la empresa bajar el coste medio por unidad y aumentar márgenes.

Gracias a ellas, la compañía ha conseguido aumentar sus beneficios a una tasa del 29,7% en el periodo 2016-2023.

¿Cuánto vale Microsoft?

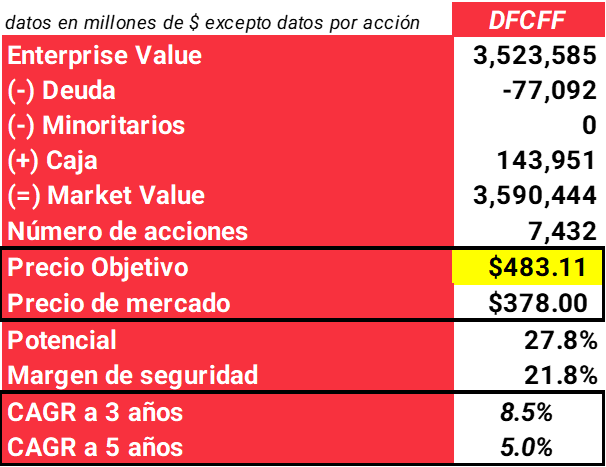

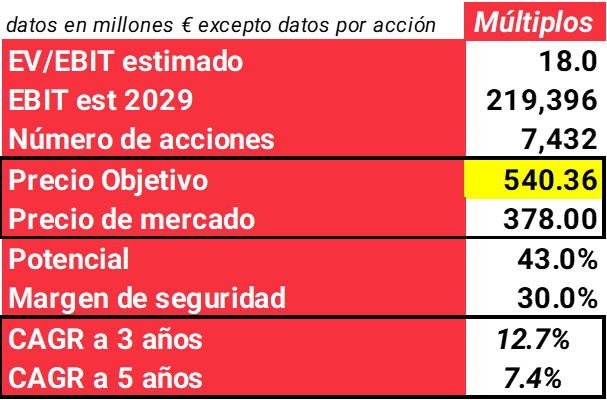

Para ver más en detalle nuestros supuestos puedes descargar el informe completo, pero para que os hagáis una idea hemos asumido que los ingresos crecerán un 12% durante los próximos años y su EBIT un 16%. De hecho, es bastante conservador, teniendo en cuenta que en su capex si que viene recogido parte del gasto en IA pero no el rendimiento que esta podría darle a la empresa, más teniendo en cuenta la rápida evolución de Chat GPT.

Nuestro precio objetivo usando el descuento de flujos es de 483$ por acción, lo que nos daría un potencial del 27,8%, mientras que si usamos el múltiplo EV/EBIT para el año 2029 (2028 año natural) nos daría un precio objetivo de 540$ y un potencial del 43% a 5 años.

Todo ello, con la opcionalidad de estar en un negocio que compone a doble dígito y que tiene todas las papeletas para superar con creces las cifras estimadas.

Análisis realizado por los analistas de XTB