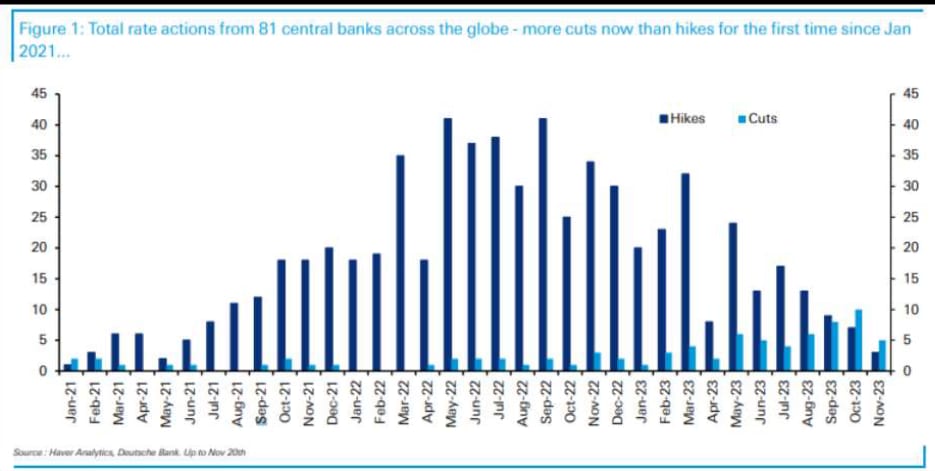

A nivel económico, encontramos motivos para celebrar este final de 2023. El principal es que la recesión más esperada de la historia no ha querido llegar, a pesar del aumento de tipos más agresivo en décadas. A nivel global, las subidas de tipos se han detenido y en octubre, y por primera vez en casi 3 años, hay más recortes que subidas. La inflación da muestras de agotamiento y entra en una zona de mayor control (tipos de interés reales positivos), tendencia que esperamos se mantenga en 2024.

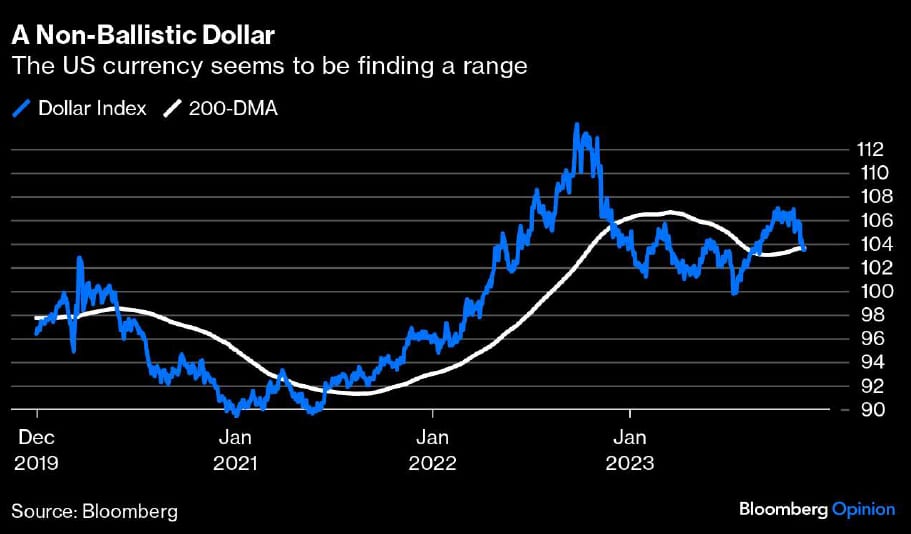

El dólar frena frena su fuerte revalorización del 2022, quitando presión al resto de divisas (importarán menos inflación), y a la deuda en divisa fuerte para los emergentes.

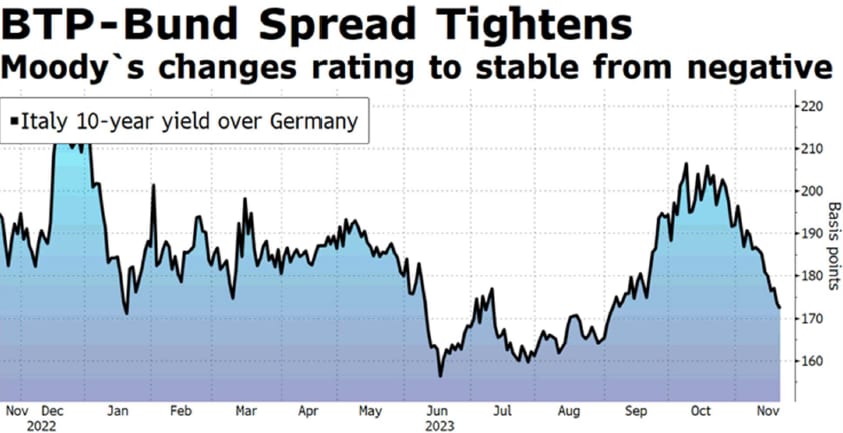

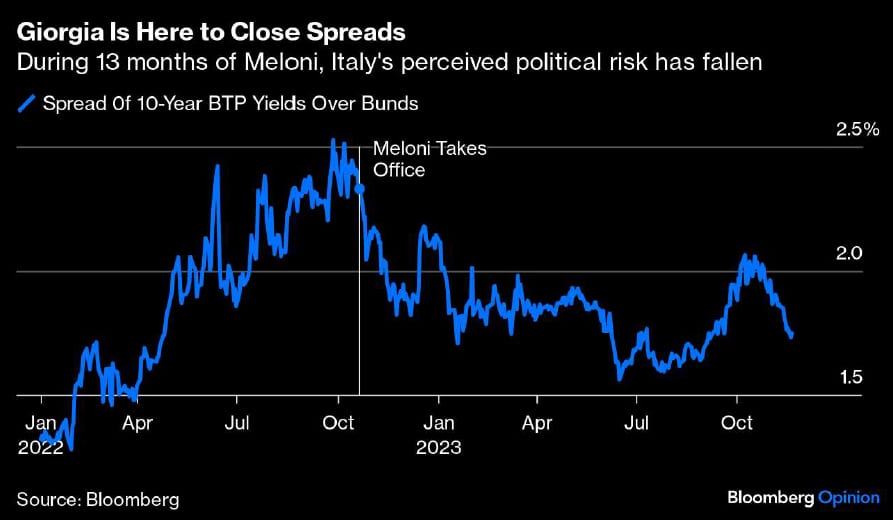

Por su parte la Italia de Meloni, ve rebajar su prima de riesgo significativamente, esquivando un par de balas importantes; la mejora de la agencia de calificación Moody’s, y la venta de Monte Paschi di Siena.

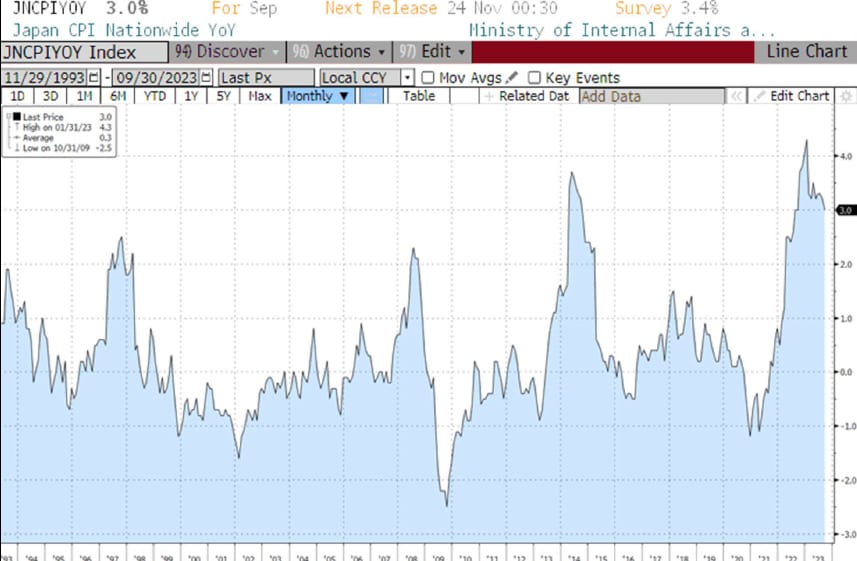

Hasta Japón abandona tres décadas de deflación. Una japonificación que sumió al país durante más de 30 años en un pantano deflacionario del que no lograba salir.

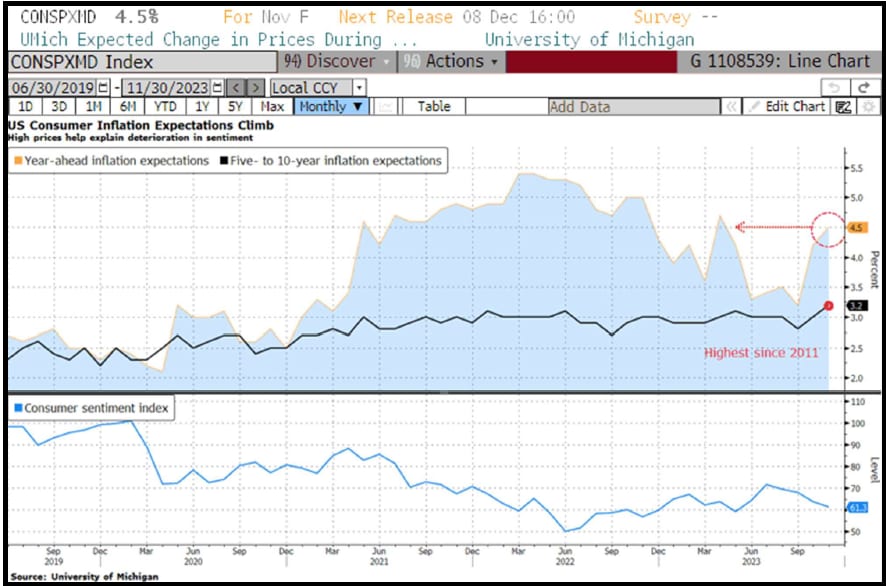

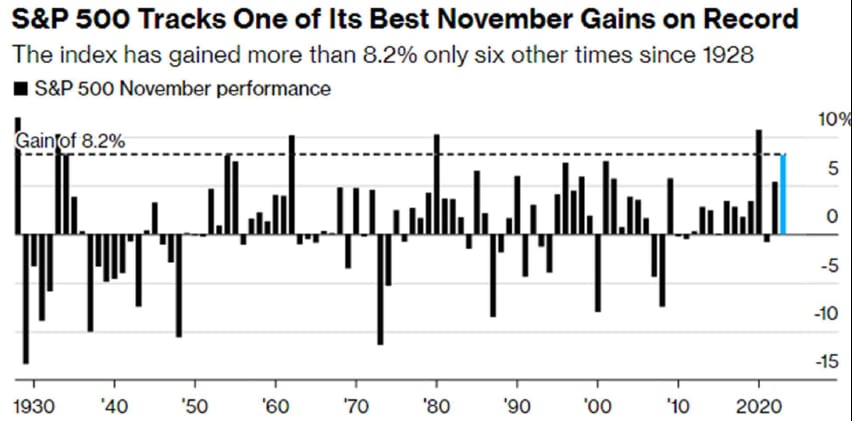

Con una probabilidad de recorte de tipos que descuenta cerca de 4 recortes en 2024, no podemos obviar que no será ni fácil, ni rápida. El mercado da un vuelco al posicionarse en el mejor de los escenarios, pero ni el débil crecimiento, ni las altas expectativas de inflación nos abandonarán tan rápidamente.

Los mercados han comprado el escenario benigno, provocando un intenso cierre de cortos en renta variable, tercera semana consecutiva de rebotes, para uno de los mejores noviembres de la historia. Acompañado por un mercado de crédito que sigue fuerte, sin descontar escenario adverso.

Así, encontramos rallye en las curvas de Europa, provocando un risk on en activos de riesgo. Las primas de riesgo se relajan, Italia ve como su rendimiento de bono a 10 años cae del 5% al 4,3% en menos de un mes (-70 pbs).

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.