Los datos Macro y Micro son contrarios al rally de las bolsas pero la tendencia alcista estructural de los mercados es fuerte, de momento.

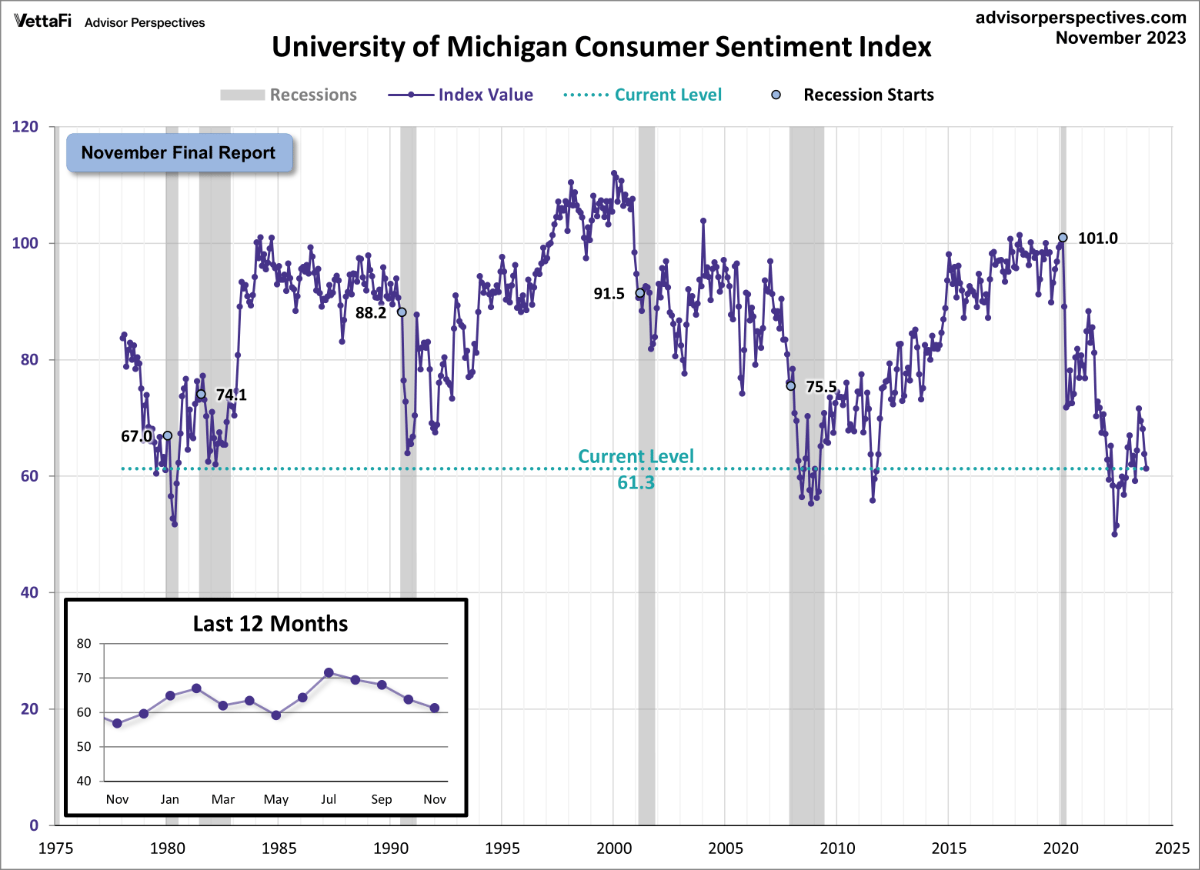

El Sentimiento del Consumidor de la Universidad de Michigan cayó en octubre por cuarto mes consecutivo, vean informe, el índex queda en 61.3, 2.5 puntos por debajo del mes anterior aunque 9 décimas por encima de las expectativas del consenso.

SENTIMIENTO DEL CONSUMIDOR UNIVERSIDAD MICHIGAN.

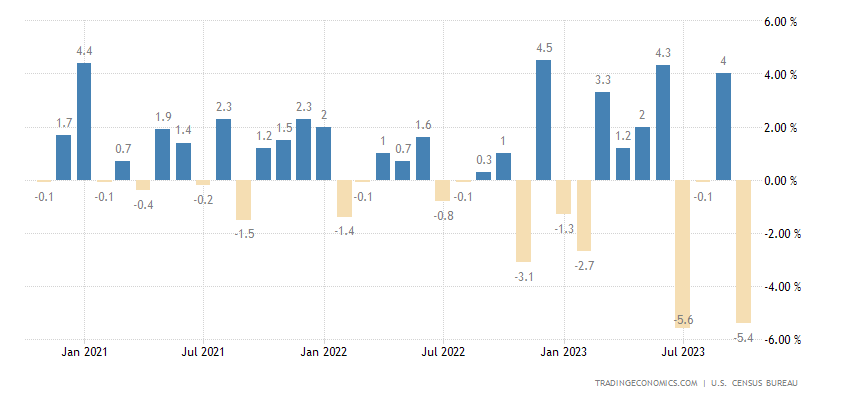

También el miércoles se publicó el dato de Bienes Duraderos, informe, registrando una caída del -5.4% en el mes, junto con la caída del mes de julio la peor lectura observada desde la pandemia.

PEDIDOS DE BIENES DURADEROS, intermensual, EEUU.

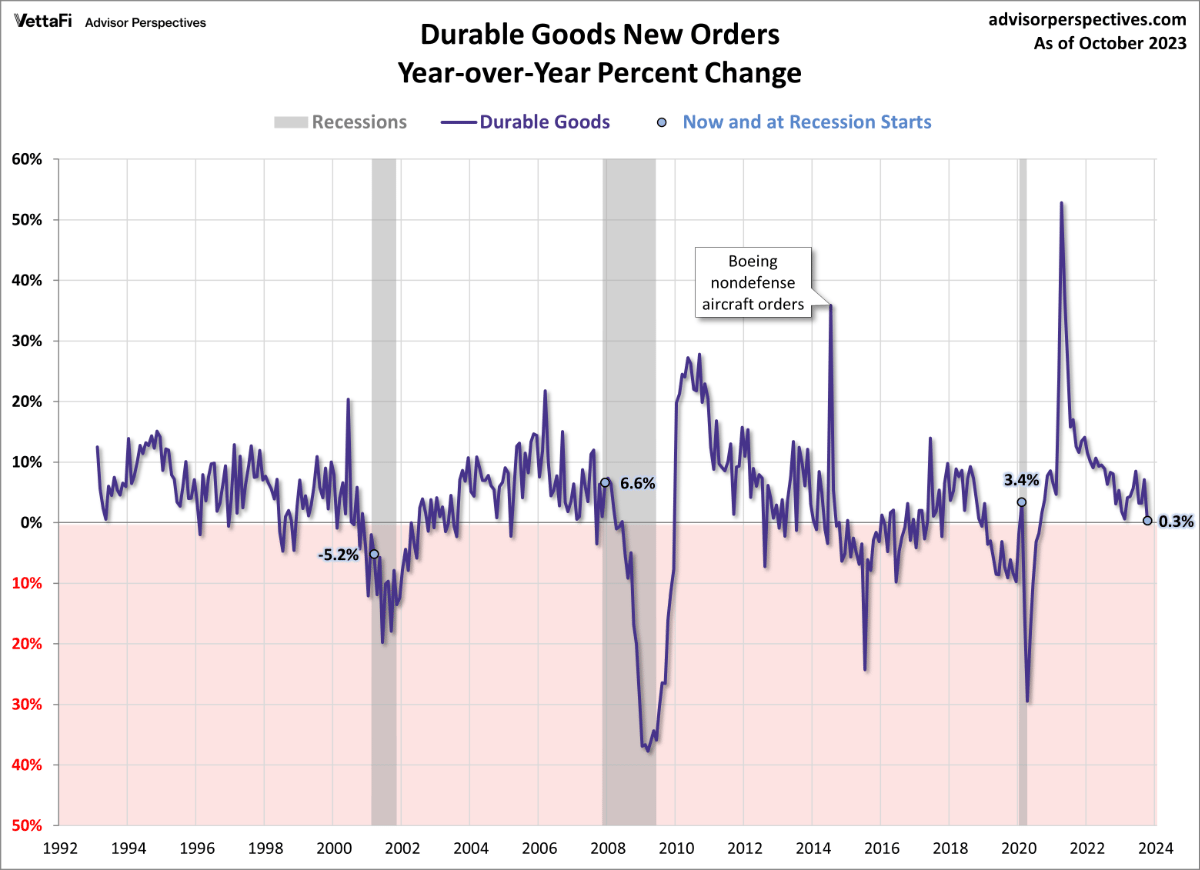

Lo más inquietante del dato de Bienes Duraderos se revela en la evolución interanual, ha caído hasta casi 0, concretamente hasta 0.35%.

PEDIDOS DE BIENES DURADEROS, interanual, EEUU

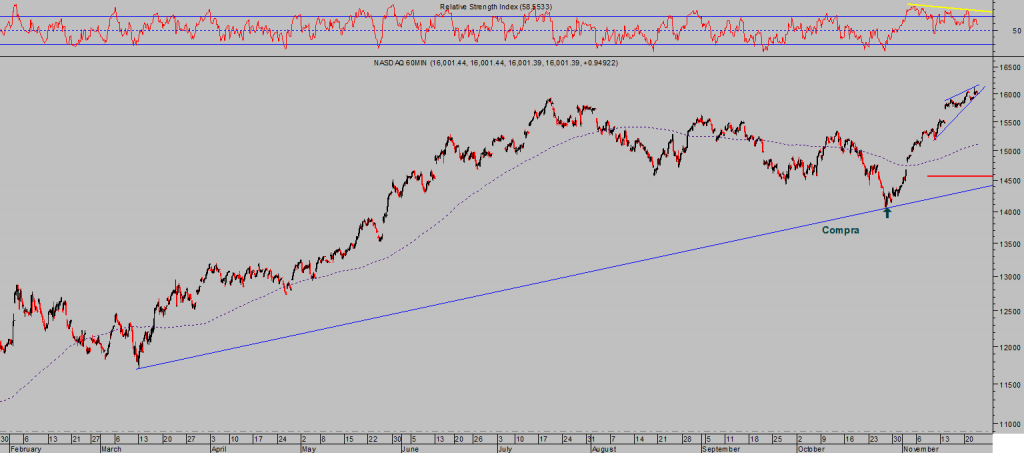

Los mercados hicieron caso omiso a las noticias, como suelen cuando están en movimientos tendenciales bien definidos, y cerraron la sesión en positivo con el Nasdaq arriba un +0.46%, el SP500 un +0.41% y el Dow Jones un +0.53%.

NASDAQ-100, 60 minutos,

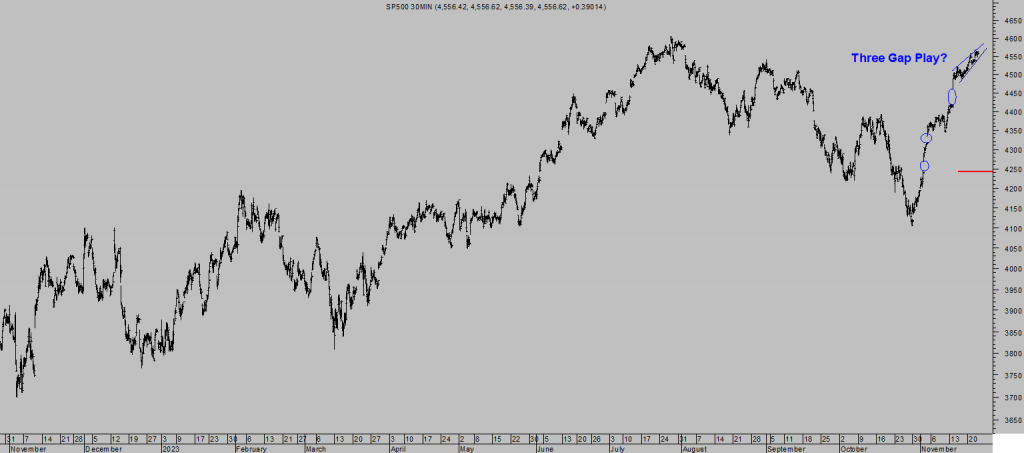

S&P500, 30 minutos.

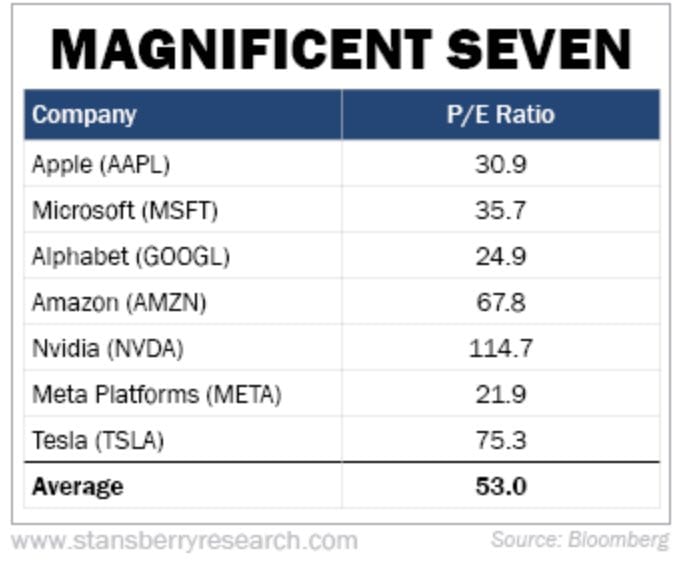

Los inversores continúan entusiasmados con el comportamiento y perspectivas de los grandes 7 valores tecnológicos, los denominados 7 Magníficos o FANGMAN, y comprando el sector en zona de máximos sin atender a los niveles de valoración, vean:

RATIO PER 7 MAGNÍFICOS.

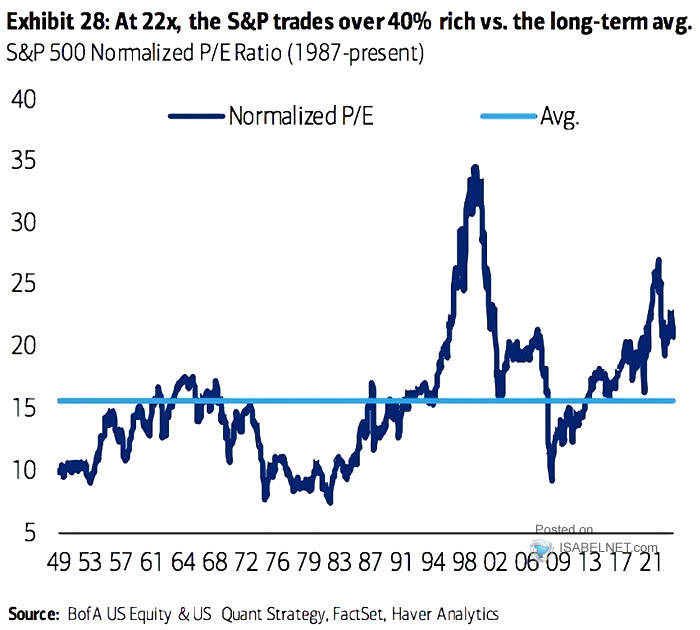

Las ricas valoraciones no sólo se presentan entre las 7 grandes empresas ni en el conjunto del sector tecnológico, el SP500 cotiza con una sobre valoración superior al 40%, de acuerdo con el ratio PER medio histórico de 15 veces y la cotización actual en la zona 22x.

EVOLUCIÓN HISTÓRICA RATIO PER, NASDAQ

El mercado se mueve por criterios de valoración en el largo plazo, pero moviéndose arriba y abajo alrededor de su media histórica de valoraciones en plazos intermedios.

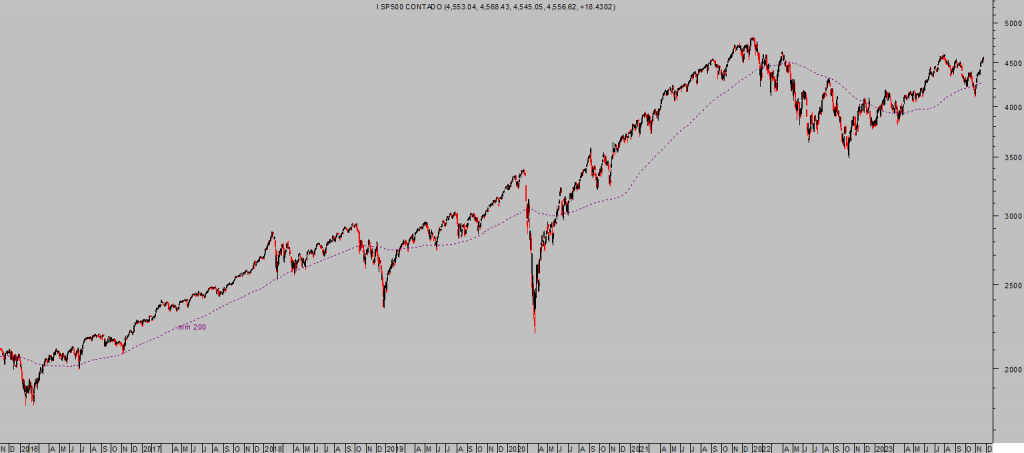

De igual manera que cotiza alrededor de su media móvil de 200 sesiones y, como un péndulo, se aleja de la media para después pasar al lado contrario con fuerza similar a la del movimiento precedente en la dirección opuesta.

S&P500, diario

De momento las dinámicas internas del mercado son indiscutiblemente alcistas pero se van acumulando motivos para la cautela, a pesar de que las cotizaciones puedan continuar sostenidas por un tiempo e incluso intentar escalar hacia zona de máximos históricos.

Antes, en el más corto plazo, es más probable y sería saludable asistir a una corrección de corto plazo y relajar las lecturas de sobre compra además de ajustar las divergencias bajistas que se han formado en numerosos activos.

Una corrección esperada que, en principio, se intuye no sería profunda y sugiere mantener las posiciones abiertas desde los mínimos del 28 de octubre, con la vigilancia necesaria para actuar en caso de que la corrección termine siendo más severa de lo esperado, bien se trate del inicio de algo peor.

Por tanto, la coyuntura invita a ajustar los niveles de Stop de Protección para las posiciones abiertas, vean dos ejemplos (estrategias compartidas con lectores para aprovechar las subidas del DAX y del Nasdaq a través de dos sencillos fondos cotizados o ETF)

ETF DAX-40 -DEL2-, diario

ETF NASDAQ-100 -QQQ3, diario

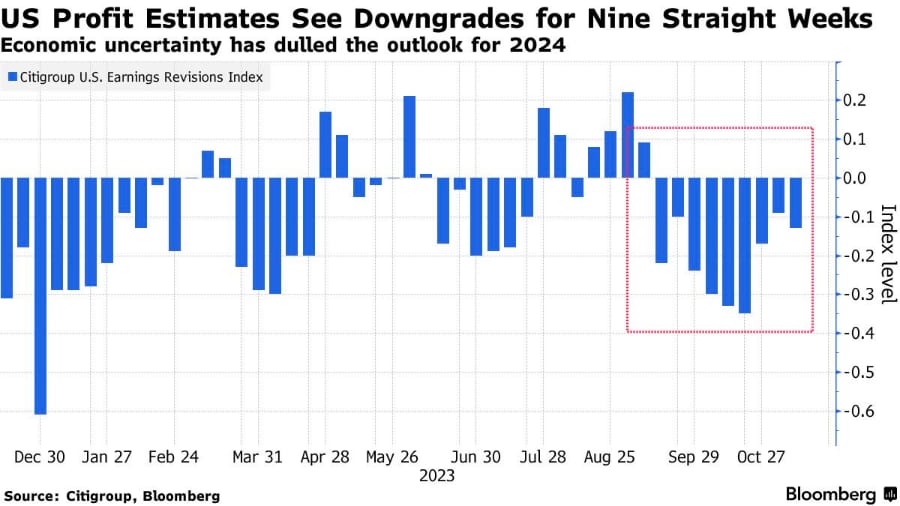

Excusas/motivos para corregir no faltan y la evolución de los beneficios empresariales, aunque en recuperación después de la recesión de beneficios y márgenes de los últimos trimestres, es candidata a provocar una pausa necesaria.

Las revisiones a la baja de las estimaciones de beneficio han superado a las revisiones al alza durante nueve semanas consecutivas.

REVISIONES BENEFICIOS EMPRESARIALES, EEUU.

Valoraciones.

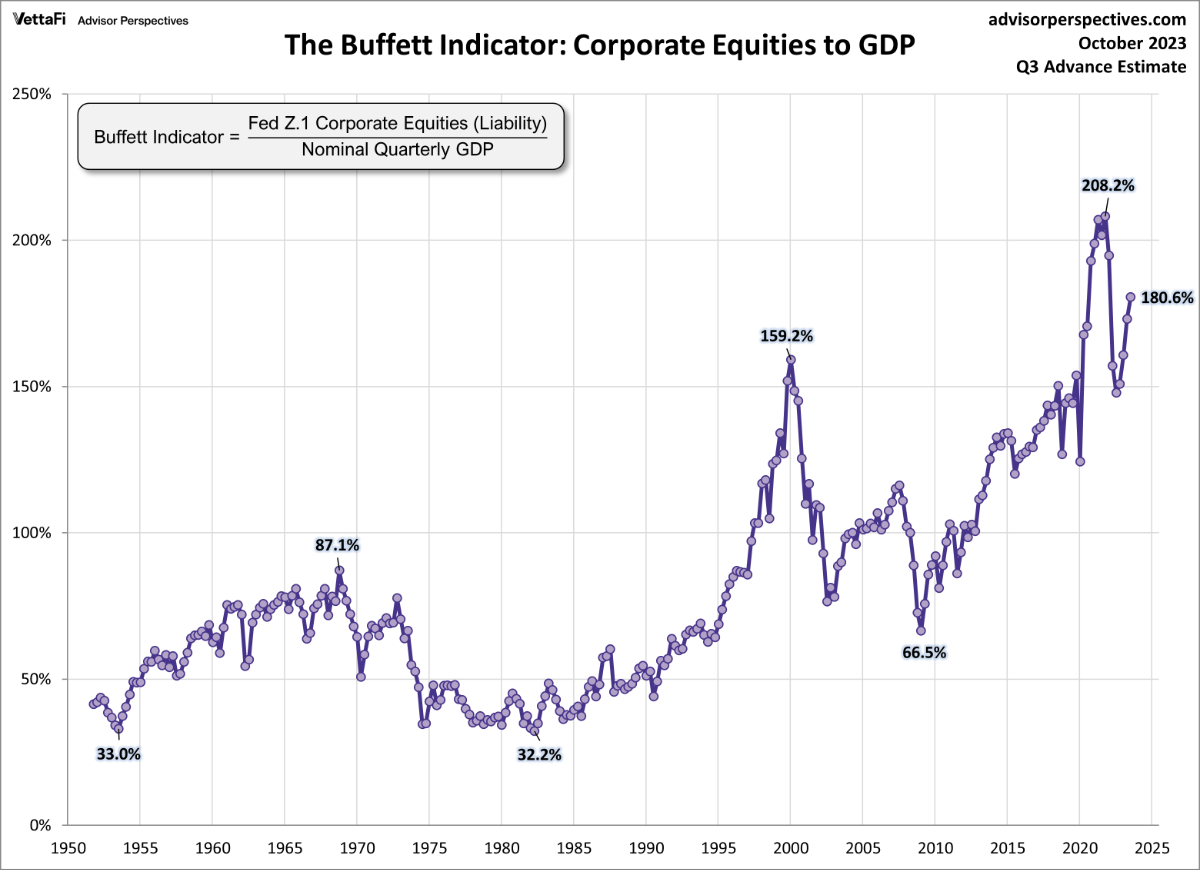

El indicador de valoración denominado Buffett Ratio, o sencilla relación entre la capitalización del mercado de acciones y PIB, se sitúa en niveles muy altos y superiores a los alcanzados en la burbuja tecnológica del año 2000.

La capitalización es algo superior a los $45 billones y el PIB ronda los $25.6 billones, por lo que el Ratio Buffett alcanza el 180%.

RATIO BUFFETT

El Sr Buffett, coherente con estas lecturas mantiene cierta desconfianza frente al mercado, a tenor del nivel de efectivo de la cartera total de su vehículo de inversión Berkshire Hathaway, en zona de máximos y próximo a los $160.000 millones. Importante suma que, ante la falta de oportunidades.

Buffett y su equipo prefieren tener en dinero efectivo antes que invertidos en acciones caras.

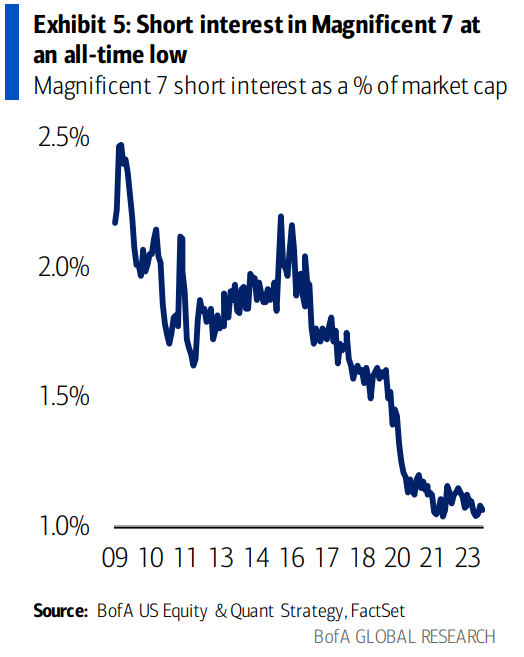

El sentimiento de los inversores es de una complacencia clara y visible en el volumen de posiciones cortas abiertas, concretamente contra los 7 Magníficos, en zona de mínimos históricos.

POSICIONES CORTAS ABIERTAS CONTRA FANGMAN.

Es muy importante seguir de cerca todo lo que suceda en este subsector, su ponderación en los índices es disparada y el día que corrijan estos grandes intocables el conjunto del mercado sufrirá las consecuencias. Y viceversa.

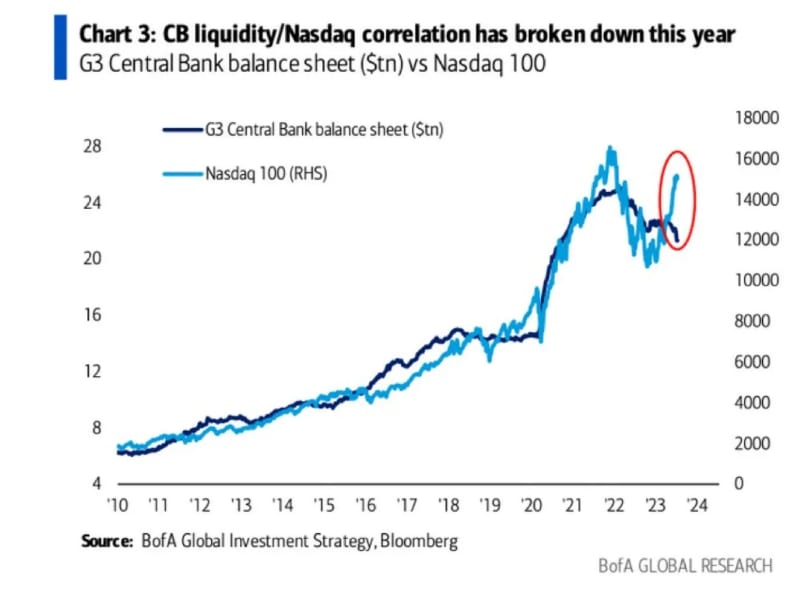

Otra imagen para la prudencia es la de la liquidez de los bancos centrales, aunque puede cambiar en un abrir y cerrar de ojos cuando la Reserva Federal estime necesario acudir de nuevo al rescate del Tesoro, para evitar subastas desiertas o las consecuencias de baja demanda, lo hará (inflate or die).

Inflate or die es un concepto que venimos explicando desde hace meses, el enlace conduce a un post del pasado mes de abril.

La relación entre la liquidez de los bancos centrales y la evolución del mercado (Nasdaq) presenta un comportamiento muy divergente y terminará siendo corregido.

En próximos posts continuaremos explorando las condiciones de fondo de los mercados y las posibilidades para próximas fechas y también para los siguientes meses, con especial atención a las correlaciones entre mercados y posición de la Reserva Federal respecto a su ciclo de tipos de interés oficiales, muy interesante, por cierto.

En próximos posts continuaremos explorando las condiciones de fondo de los mercados y las posibilidades para próximos meses, con especial atención a las correlaciones entre mercados y posición de la Reserva Federal respecto a su ciclo de tipos de interés oficiales, muy interesante, por cierto.

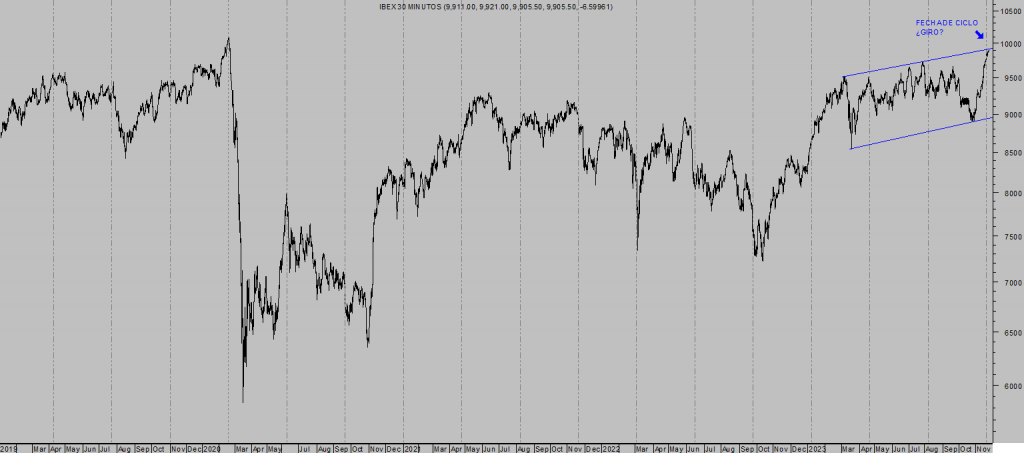

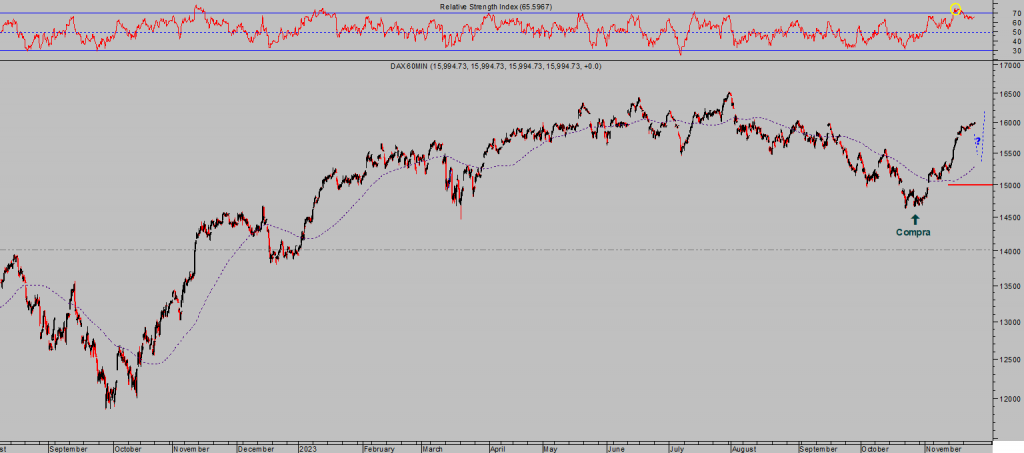

Las bolsas europeas han disfrutado un rally muy fulgurante en las últimas semanas y, también presentan unas posibilidades limitadas de continuar subiendo sin antes tomar un respiro.

IBEX-35, 30 minutos.

DAX-40, 60 minutos.

Teoría de Opinión Contraria

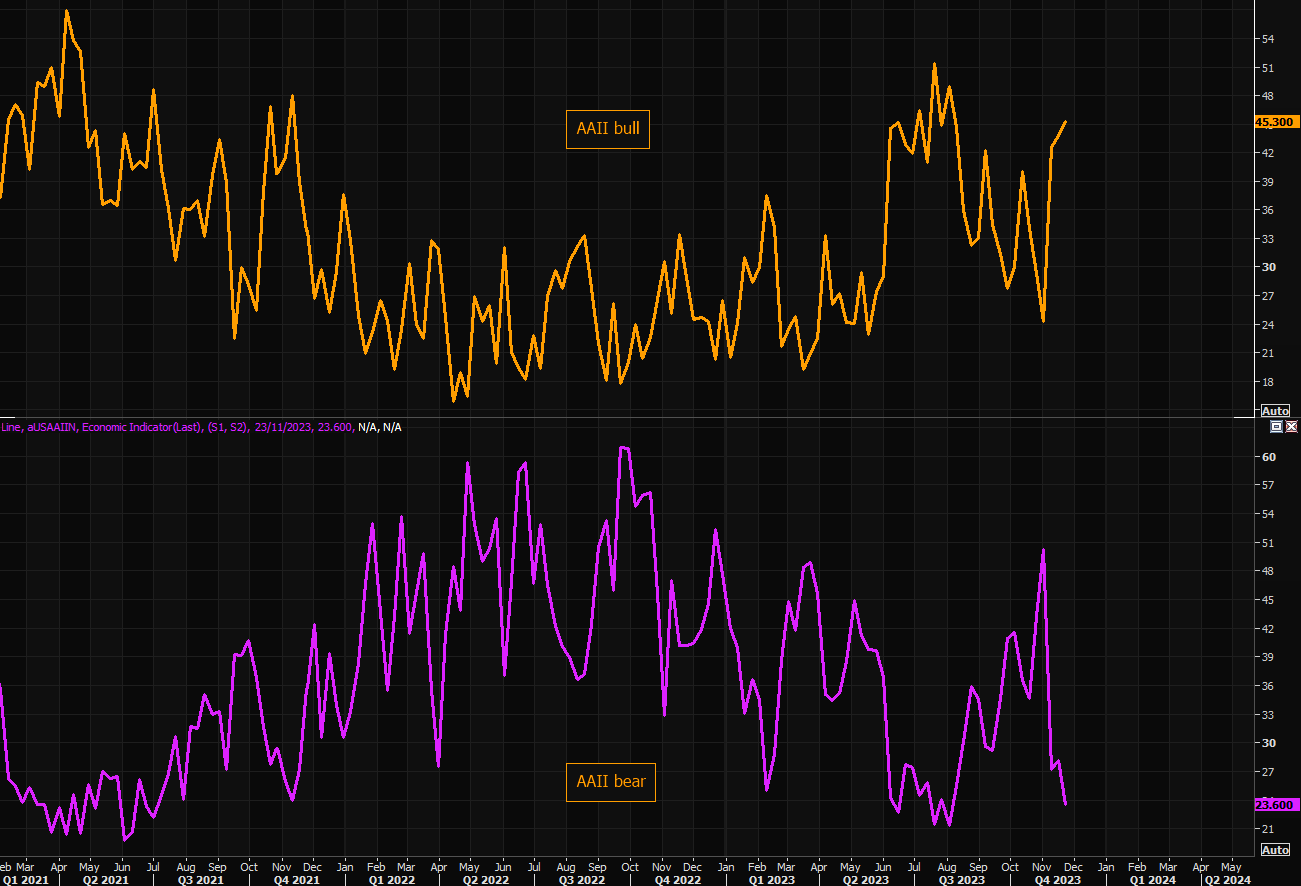

Los inversores de carácter más especulativo han sufrido un severo revés durante este mes de noviembre, el comportamiento de los índices ha sido estelar gracias al extremo pesimismo y enorme volumen de posiciones cortas (bajistas) abiertas a finales de octubre.

Fueron condiciones idóneas para que la Teoría de Opinión Contraria entrase en vigor y ha sucedido, una vez más la Teoría de Opinión Contraria se ha demostrado eficaz a la hora de marcar el paso de los índices y advertir cambio de tendencia.

El Nasdaq ha recuperado casi un +14% desde los mínimos del 27 de octubre, en parte provocado por el excesivo volumen de posiciones cortas que se han visto forzadas a cerrar (short squeeze).

Pero el panorama de más corto plazo ha cambiado, los índices se muestran muy extendidos y en sobre compra, mientras que el sentimiento de los inversores ha pasado del miedo al optimismo en cuestión de tres semanas, según datos de la American Association of Individual Investors -AAII-.

Los inversores con predisposición alcista se han disparado y los bajistas han caído hasta niveles desde los que las bolsas han reaccionado a la baja en el pasado.

SENTIMIENTO INVERSORES PARTICULARES -AAII-.

Los datos Macro y Micro son contrarios al rally de las bolsas y habrá ajustes previsiblemente de corto plazo para después… continuará.

Buen fin de semana a todos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com