Informe: Análisis de los resultados de Fluidra

Resultados 3T23 débiles, en línea con el resto del año. Mantiene guidance

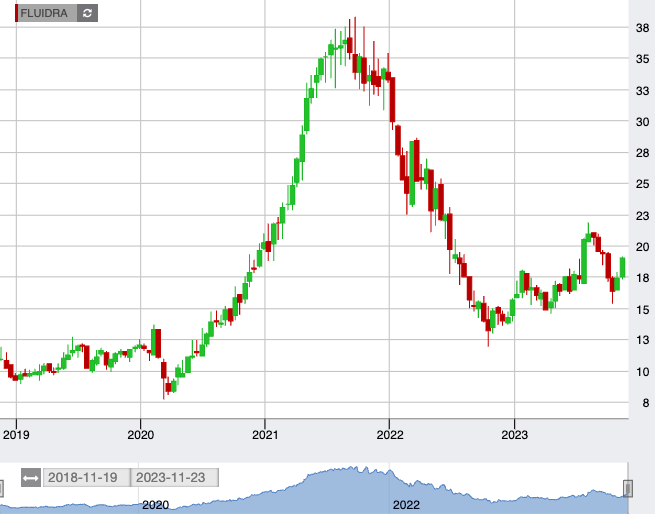

Las ventas se sitúan en 437M€ (-16% a/a). Siguen impactadas por la caída de volúmenes por menor demanda y corrección de inventarios en el canal. Las subidas de precio no compensan estos factores. En términos de márgenes, la recuperación del Margen bruto (52,2% vs 51,4% en 3T 2022 y 52,4% en 3T 2021) es más sólida, ya que el Margen EBITDA ajustado (17,9% vs 18,2% en 3T 2022 y 23,3% en 3T 2021) no consigue recuperarse de forma estable y se queda por debajo del 3T 2022. Sin dichos ajustes, se situaría en 15,6%, lo que compara con un margen de 16,8% en 3T 2023 y 21,5% en 3T 2021. El BNA reportado se sitúa en 4M€ (-69%) mientras que el ajustado asciende a 29M€ (-21%). Mantiene el guidance de cara a 2023: Ventas 2.000M€/2.100M€, EBITDA ajustado 410M€/450M€ y beneficio de caja neto por acción 0,95€/1,15€. Nuestras estimaciones para 2023 se sitúan en la parte media/baja del rango.

El 2024 debería ser un punto de inflexión positivo para la compañía

Fluidra afronta un 2024 en el que deja atrás el proceso de normalización tras el fuerte crecimiento ventas/márgenes en 2020/2021 en el cual se ha visto afectada por la corrección de inventarios en el canal. Por tanto, deberíamos volver a ver un ligero crecimiento en ventas el próximo año (+2% estimado). En cuanto a los márgenes, uno de los aspectos clave ya que la valoración es muy sensible a los márgenes, estimamos una ligera mejora del margen EBITDA ajustado (21,0% 2024e vs 20,8% 2023e) soportada por el plan de simplificación de costes que está realizando la compañía. En paralelo, deberá seguir reduciendo progresivamente su deuda/EBITDA (actual 2,9x) hasta niveles cercanos a niveles objetivos marcados con anterioridad (~2,0x), lo que dificulta grandes operaciones corporativas. Por tanto, el aspecto fundamental mejora de cara a 2024.

El binomio rentabilidad/riesgo no es atractivo

De cara a 2024, subimos el Precio Objetivo y, en consecuencia, la recomendación

Nuestras estimaciones, que ya recogen una mejora de perspectivas razonable, nos conducen a un Precio Objetivo de 19,5€/acc. En línea con el último informe publicado. Este Precio Objetivo implica un potencial de +2%, el cual no nos parece atractivo en términos absolutos ni en términos relativos frente a otras oportunidades que ofrece el mercado. Como explicamos en anteriores informes, para mejorar nuestra valoración la Compañía debería expandir sus márgenes por encima de nuestras estimaciones. Nuestras estimaciones asumen un crecimiento de ventas (TAMI 2023/2028 +4,6%) y una expansión de margen EBITDA ajustado desde 20,8% 2023e hasta 22,7% 2028e, que compara con una media en el periodo 2019-2022 de ~22%. Dado el insuficiente potencial, situamos la recomendación en Vender, donde se mantendrá hasta el momento en el que consideremos que el binomio rentabilidad/riesgo vuelve a ser atractivo.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.