Las acciones baratas o infravaloradas son compañías cotizadas cuyo precio es inferior al que se considera justo en relación al sector o a empresas semejantes. Estas compañías, por tanto, tienen un potencial alcista, al menos en teoría.

Algunos ratios como el PER, el PVC o el ROE nos ofrecen pistas sobre si una compañía está infravalorada y, por tanto, puede tener recorrido al alza.

* El PER (Price earnings ratio, P/E) es el número de veces que la capitalización de una empresa está incluida en su beneficio previsto. Por ejemplo, imaginemos que las acciones de una empresa cotizan en 50 euros y que su beneficio anual por acción es de 5 euros. Pues el PER sería 10, de manera que nos está indicando que si todos los años tuviese 5 euros de ganancia, necesitaríamos 10 años para recuperar nuestra inversión.

Por tanto, el PER mide la relación entre el precio en bolsa de una acción y los beneficios que obtiene.

Se obtiene dividiendo la capitalización bursátil de una compañía por su beneficio neto.

La fórmula del PER sería la siguiente:

PER = Capitalización bursátil / Beneficio neto

La idea si lo reducimos y simplificamos mucho sería que las empresas con un PER más bajo son baratas y aquellas que tienen un PER más alto están caras.

Lo ideal es utilizar el PER para compararlo con el PER histórico de la compañía, con el PER histórico medio del mercado y con el PER del sector.

A favor tiene que aporta información sobre el futuro de la compañía (suele calcularse sobre BPA o beneficio por acción estimado).

En contra tiene que no es válido para compañías en pérdidas.

Un PER alto (mayor de 20) implicaría que hay grandes expectativas de crecimiento o una sobrevaloración de la empresa. Por otro lado, un PER bajo (entre 0 y 10) implica que el crecimiento de la empresa se ha desacelerado o que la acción está infravalorada.

Bien, pues veamos 4 acciones españolas cuyo PER es bajo y las hace atractivas para los inversores…

1. Repsol

La petrolera había logrado remontar el vuelo a comienzos del último trimestre, coincidiendo con el comienzo de la guerra entre Israel y Hamás, pero la caída del precio del barril de petróleo le está perjudicando. Y es que el crudo cae porque el crecimiento de la producción es mayor de lo que se esperaba en Estados Unidos y en Brasil, mientras que la demanda en China sigue reduciéndose.

Presenta un PER de 4,7x y una rentabilidad por dividendo en torno al 5%.

El 15 de febrero presentará sus cuentas del trimestre.

Sus acciones en los últimos 12 meses suben un +0,54% y caen un -0,57% en los últimos 3 meses.

El mercado le da potencial a los 17,62 euros, mientras que los modelos de InvestingPro lo elevan hasta los 18,97 euros. Y entre las Casas tenemos a BNP Paribas con 17 euros y Alantra con 17,35 euros.

2. IAG

Lleva un buen ejercicio tras los buenos resultados del primer semestre y las favorables perspectivas que marca la compañía para el resto del año.

Presenta un PER de 5,50x.

El 23 de febrero presentará sus resultados del trimestre, esperándose un aumento del +26,8% en lo que se refiere a los ingresos en el cómputo del 2023.

Presenta 13 calificaciones, de las cuales 8 son de compra, 5 de mantener y ninguna de venta.

Sus acciones suben un +17,89% en el último año y caen un -5,19% en los últimos 3 meses.

El mercado le da potencial a los 2,44 euros, mientras que los modelos de InvestingPro lo elevan hasta los 2,31 euros. Entre las Casas destacar el optimismo de JP Morgan en 2,80 euros y la prudencia de RBC Capital en 1,95 euros.

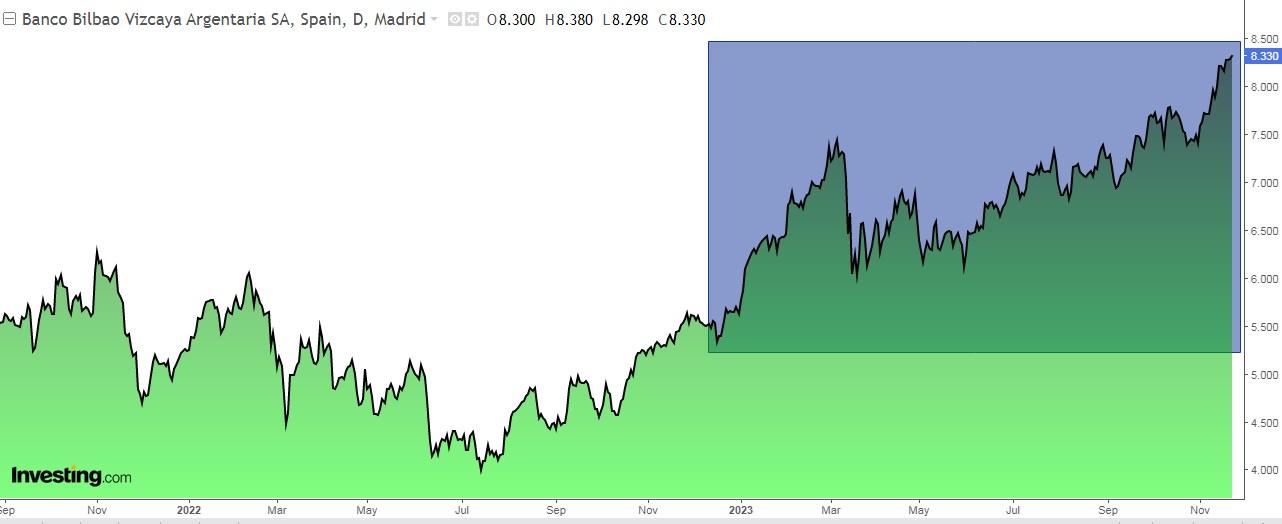

3. BBVA

Intenta recuperar terreno tras las fuertes caídas acumuladas a finales de julio y principios de agosto que le llevaron a perder más de un 6,5%.

Presenta un PER de 6,4x y un +4,2% de rentabilidad por dividendo.

El 30 de enero presenta sus resultados trimestrales y se espera un aumento de los ingresos del +13,51% y del beneficio por acción (BPA) del +45,45%.

Sus acciones suben un +60,31% en el último año y un +19,38% en los últimos 3 meses.

El mercado le ve potencial a los 9,44 euros, prácticamente igual que los modelos de InvestingPro que lo sitúan en 9,36 euros. Entre las Casas, tenemos a JP Morgan con 8,90 euros y Goldman Sachs con 9,50 euros.

4. Acerinox

Su Per es de 6x y la rentabilidad de su dividendo es de casi un +5%.

Presentará sus resultados trimestrales el 26 de febrero. Cerró el primer semestre con un EBITDA un +39% superior al último de 2022.

La gestora Invesco ha emergido en el capital de Acerinox con una participación del 1,191%, erigiéndose en el cuarto principal accionista del grupo siderúrgico. En concreto, la firma ostenta un paquete de 2,97 millones de títulos.

Sus acciones suben un +11,78% en el último año y un +11% en los últimos 3 meses.

El mercado le ve potencial a los 13,28 euros, prácticamente igual que los modelos de InvestingPro que lo sitúan en 13 euros.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.