El mercado continúa sin visos de digerir el abrupto rally de las acciones y caída de rentabilidad de la deuda de las últimas tres semanas, desarrollado sin apenas consolidar posiciones y, por tanto, castigando masivamente a tantas posiciones cortas (bajistas) abiertas a finales de octubre y dejando fuera del rally a quienes esperan un recorte para comprar. Los datos internos y el Breath serán esenciales para conseguir nuevos máximos históricos, aunque cada vez surge un nuevo argumento para subir…

NASDAQ-100, 15 minutos

El Tesoro americano celebró ayer una subasta de deuda a 20 años que resultó sólida y con demanda suficiente para mantener los temores a raya, al contrario de la de 30 años de hace dos semanas, un hecho que provocó nueva caída de la rentabilidad de la deuda e impulsó nuevo optimismo en las bolsas.

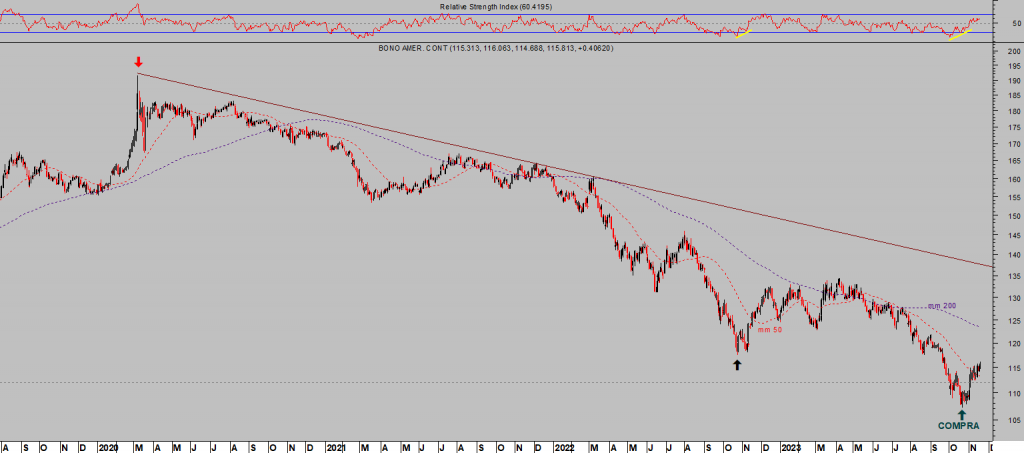

TBOND, diario

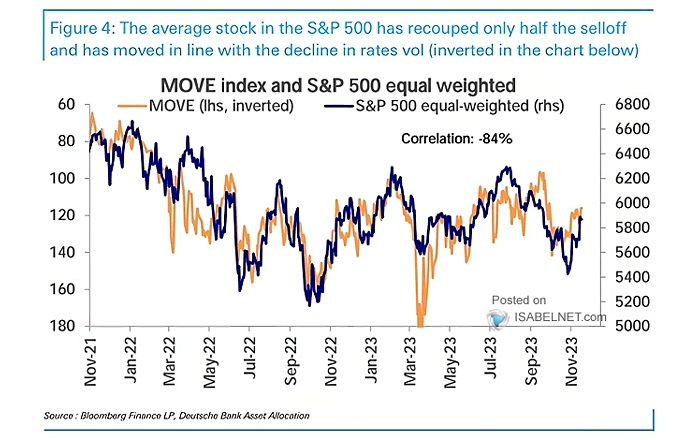

La volatilidad de los bonos (índice de volatilidad MOVE) es inversamente proporcional al comportamiento de las bolsas y si sube el precio de los bonos (cae la volatilidad) las bolsas pueden continuar al alza. Vean comparativa del índice MOVE (escala invertida) y el SP500.

VOLATILIDAD DEUDA vs S&P500

Cuando quiera que se produzca una consolidación de niveles se trataría, en principio, de una mera corrección menor y siempre que los índices respeten sus referencias de control las bolsas mantienen una disposición alcista de cara a fin de año y principio del mes de enero, al menos, y presumiblemente las alzas serán de nuevo lideradas por los grandes valores tecnológicos, FANGMAN o 7 Magníficos.

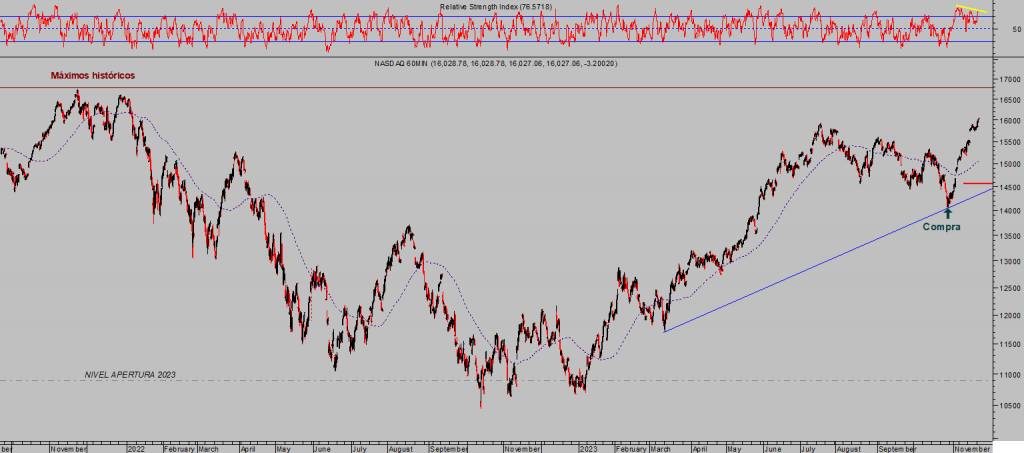

El Nasdaq ha subido algo más de un 14% desde los mínimos del 28 de octubre, ha alcanzado nuevos niveles máximos del año y queda a sólo un 4% de conquistar nuevos máximos históricos.

NASDAQ-100, 60 minutos.

Estas alzas sorprenden por la fuerza y también por la ausencia de correcciones intermedias pero no por el recorrido, desde hace varias semanas venimos sugiriendo esta como la posibilidad más probable.

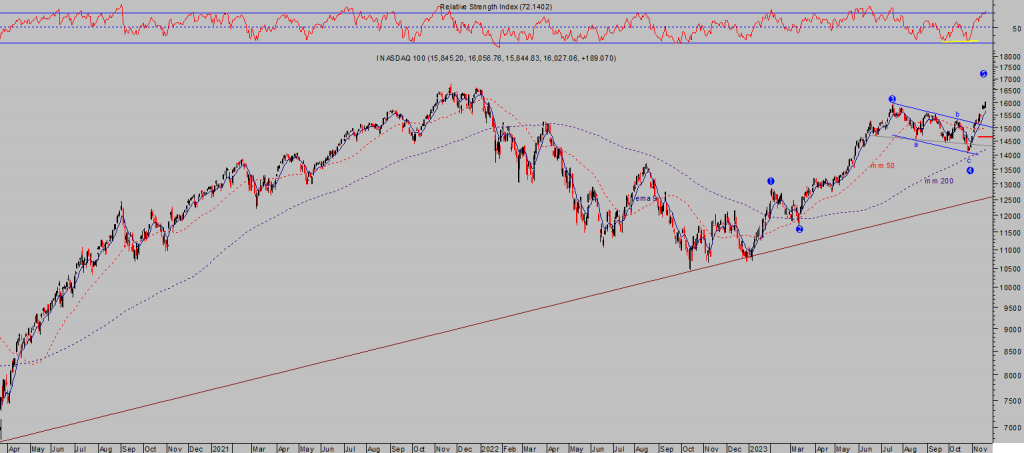

Vean el post de 10 de octubre titulado Subirá el Nasdaq a máximos históricos, que incluía el siguiente gráfico del Nasdaq con el correspondiente recuento de Onda.

NASDAQ-100, diario

A partir de enero cambian las dinámicas de mercado y comenzará una publicación de resultados de este cuarto trimestre 2023 una temporada que será clave ya que las expectativas están situadas muy arriba y los «forward guidances» de las empresas no han sido tan positivos como esperaban los expertos.

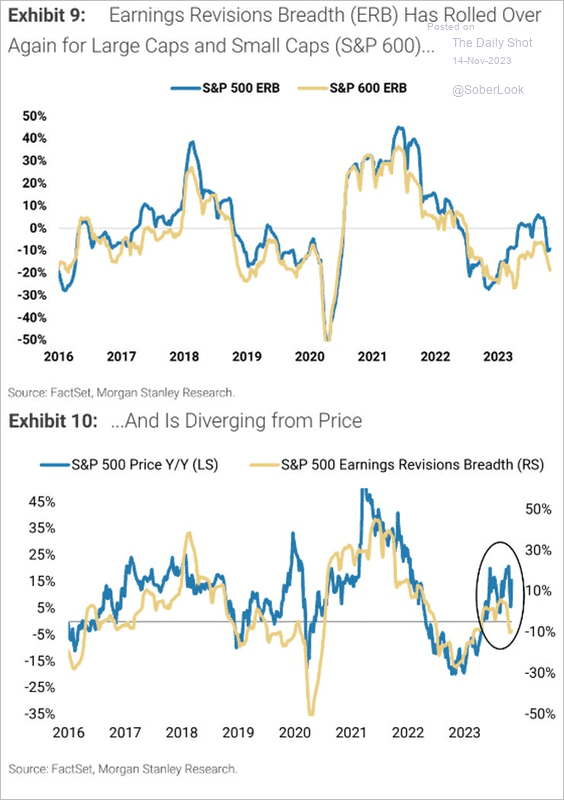

Así, las revisiones de los analistas durante la presentación de los resultados del tercer trimestre han sido mayoritariamente a la baja.

REVISIÓN RESULTADOS EMPRESARIALES EEUU.

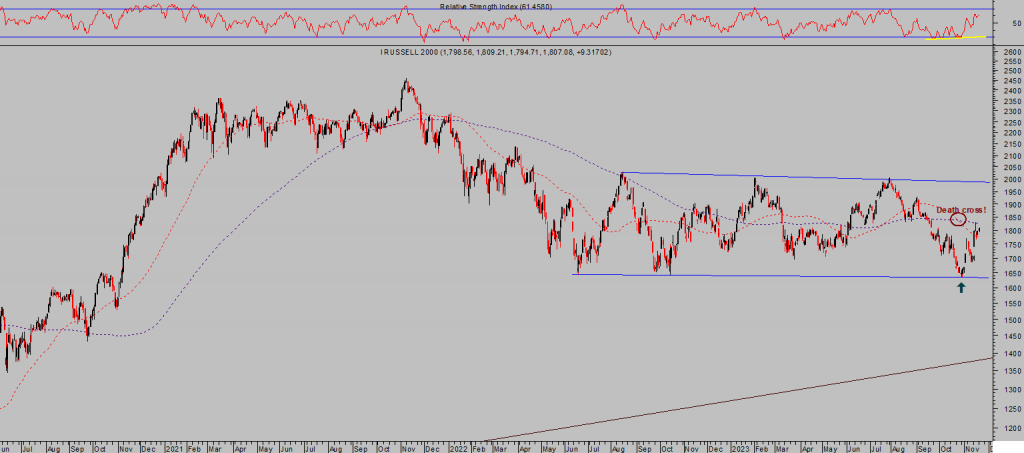

El universo de pequeñas y medianas empresas parece estar recobrando fuerza y alejándose del peligro de perforar sus zonas de soporte de medio plazo.

Datos internos y Breath esenciales para conseguir nuevos máximos históricos

Sería muy positivo que el eventual repunte de las bolsas (una vez que la corrección esperada llegue a su fin y eventualmente el mercado gire a alza) venga acompañado de cada vez más valores, más allá de los 7 FANGMAN, para otorgar solidez al movimiento.

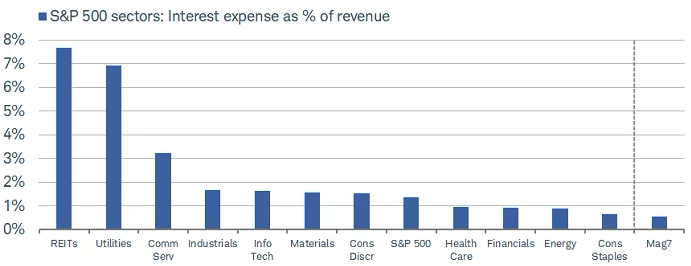

Los 7 magníficos cotizan con múltiplos elevados, están sobrevalorados pero al contrario que las empresas más pequeñas y sobre todo que las del Russell 2000 y las zombis, tienen unos niveles de deuda muy asumibles en comparación con el tamaño de su actividad.

Motivo que seguramente continuará aportando cierta seguridad a los inversores y un trasfondo de robustez para que estas 7 empresas puedan continuar subiendo en el medio plazo.

Hoy será un día de interés con Wall Street pendiente de la presentación de resultados de Nvidia, uno de los valores estrella del año que ha subido un +28% en las últimas tres semanas y más de un +230% desde que comenzó el año.

Las expectativas son demasiado elevadas y la empresa debe confirmar su capacidad para crecer y justificar que la cotización puede subir exponencialmente.

Cualquier signo que no agrade a los analistas puede provocar una rápida corrección.

De vuelta con el conjunto del mercado, la relación entre los ingresos y el coste de la deuda de los distintos sectores, y del subsector 7-Mag en particular supone un argumento clave de fortaleza del sub sector.

COSTE DE INTERESES vs INGRESOS.

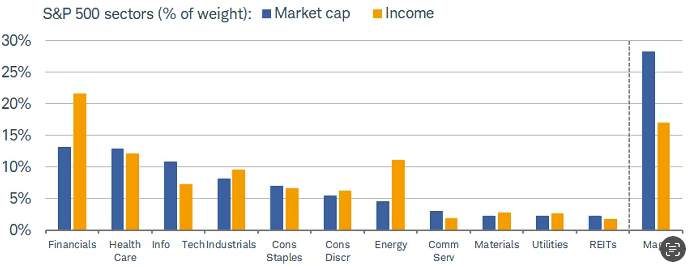

Otro factor positivo para favorecer a las grandes tecnológicas es su capacidad de generar ganancias, aunque el enorme peso que supone su ponderación en el mercado, concretamente en el índice S&P500 no es sano ni suele ser sostenible en el tiempo, veremos:

CAPITALIZACIÓN Y GANANCIAS

Si eventualmente las bolsas suben, como esperamos, los datos internos y el «breath» del mercado tendrán que acompañar para confirmar la fortaleza y facilitar la posibilidad de asistir a ulteriores alzas.

En caso contrario, si los datos internos no acompañan, se ampliarían las divergencias y las subidas de los índices serían más limitadas además de vulnerables.

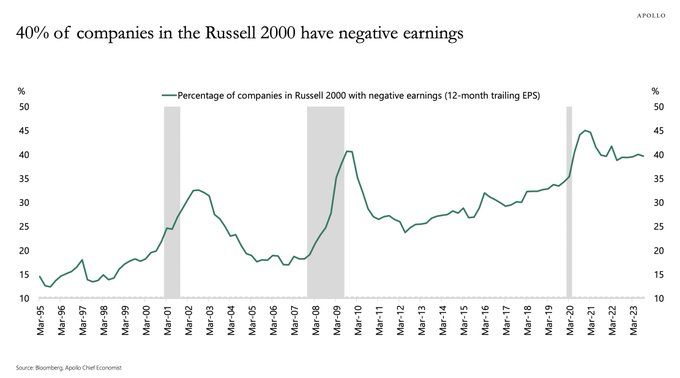

El problema para que acompañen en las subidas las empresas más pequeñas es que alrededor del 40% de las cotizadas en el Russell 2000 pierde dinero.

No es un contexto precisamente prudente comprar acciones de empresas incapaces de generar cash flow positivos.

% DE EMPRESAS RUSSELL SIN CREAR BENEFICIOS.

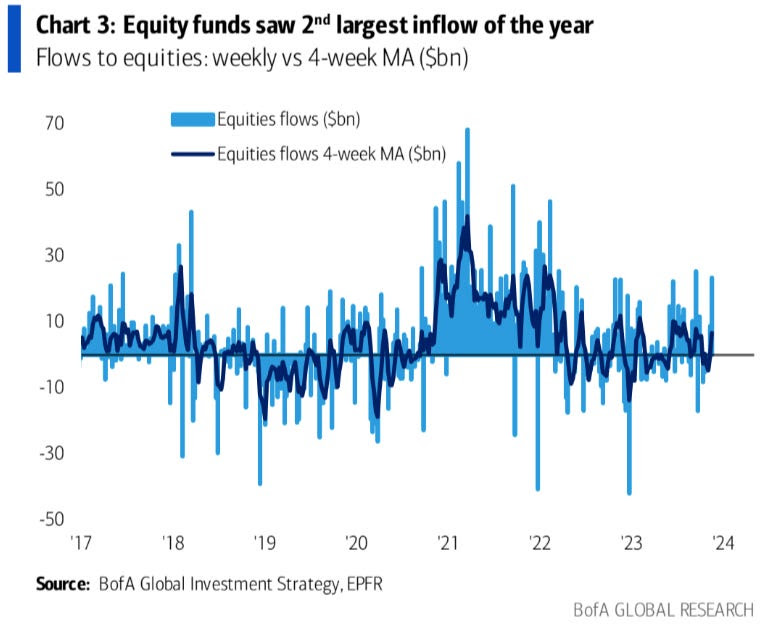

De momento, el rally de este mes de noviembre ha alterado por completo la predisposición de los inversores que han pasado del miedo de octubre y la reducción de posiciones de riesgo a comprar acciones con alegría.

Vean los flujos de compra de acciones.

FLUJOS DE FONDOS BOLSAS USA.

El índice de empresa pequeñas Russell-2000 ha conseguido respetar importantes referencias de soporte de medio plazo y en tanto que sean respetadas el índice tendrá margen para recuperar.

Puede continuar rebotando y subir hacia la zona alta del rango dibujado en el gráfico siguiente pero el entorno técnico y fundamental no es para apostar mucho en favor de este índice.

RUSSELL-2000, diario,

El buen resultado de la subasta de deuda de ayer generó optimismo renovado e impulsó al alza las bolsas y bonos, la rentabilidad de las estrategias abiertas por nuestros lectores (reservado suscriptores) hace 3 semanas.

Estrategias abiertas que acumulan más de un 30% en el caso del Nasdaq y del 4.5% en la renta fija, vean ejemplos:

QQQ3, diario

3TYL, diario

Esperamos por tanto que el rally vaya acumulando más empresas al pelotón de las subidas y restando protagonismo a las 7-Mag, que los datos internos también mejoren para poder confiar en la posibilidad de un asalto a máximos históricos.

No será fácil y de estos factores dependerá en buena medida la sostenibilidad del eventual rally y la capacidad del mercado para continuar subiendo.

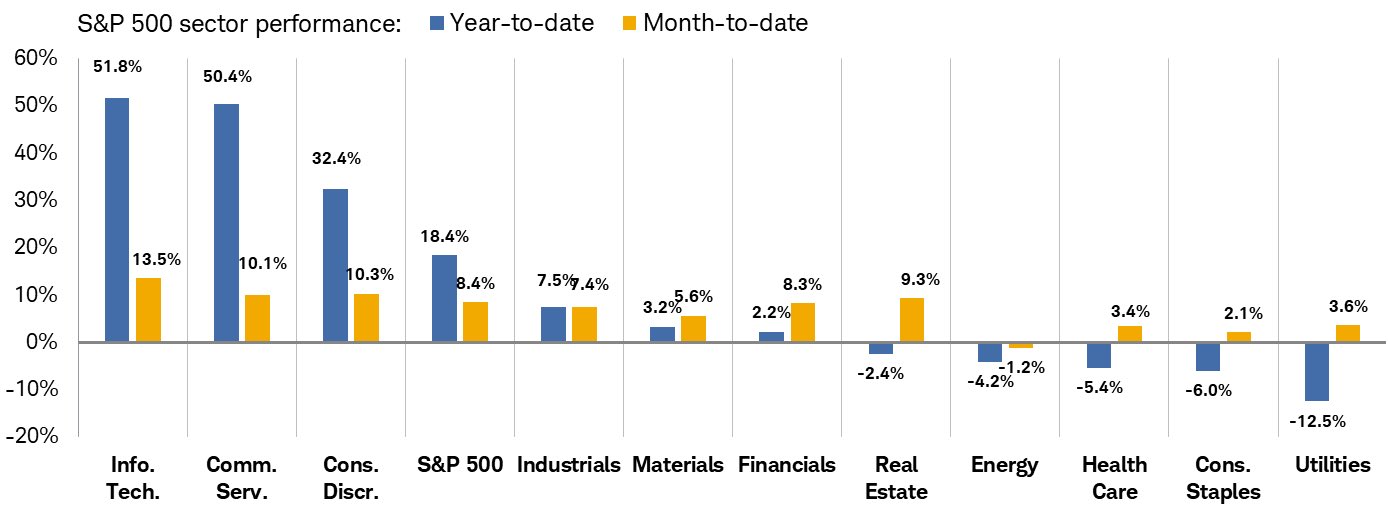

Vean el comportamiento de los distintos índices y sectores durante el año en curso, exceptuando tecnología y el sector de consumo discrecional, el mercado estaría prácticamente plano.

RENTABILIDAD ANUAL ÍNDICES Y SECTORES EEUU

Las próximas sesiones serán de gran importancia técnica para el devenir de las cotizaciones en próximas semanas y de especial interés para los inversores vigilar el comportamiento de los Datos internos y Breath, tan esenciales para conseguir nuevos máximos históricos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com