Los recortes que sufrió el mercado el pasado mes de octubre hicieron que algunas acciones se presentaran interesantes en base al precio de su cotización, resultados esperados y el potencial que le otorga el mercado.

Vamos a ver a continuación algunas de ellas utilizando los modelos de InvestingPro de cara a obtener datos e información valiosa.

1. PayPal

Empresa estadounidense de medios de pago como alternativa electrónica a los métodos de pago tradicionales. Se fundó en 1998 y tuvo su OPV en 2002. Su sede principal se encuentra en San José, California y el centro de operaciones para la Unión Europea se encuentra en Dublín (Irlanda).

El 30 de enero presenta resultados. La previsión para el conjunto del año en lo que respecta a los ingresos es de un +7,6% y para 2024 de un +8,7%.

El nuevo consejero delegado de PayPal causa una gran impresión por su claridad estratégica y sus planes de un crecimiento rentable. Es un punto a favor de la compañía.

Sus acciones caen en los últimos 3 meses un -5%.

El 80% de las calificaciones que tiene son de compra, el 18% de mantener y el 2% de vender.

El mercado le da potencial a los 77,58 dólares, y los modelos de InvestingPro a los 79,89 dólares.

2. Chevron

Es una empresa petrolera estadounidense constituida en 1911 en California, tras la disolución del trust Standard Oil, bajo el nombre de Standard Oil of California. En un período de más de cuarenta años, John D. Rockefeller llevó la Standard Oil a ser la compañía más grande del mundo. Dispone de importantes yacimientos petrolíferos y de gas natural.

El 2 de febrero presenta resultados. Para el cómputo del 2024 se espera un aumento del beneficio por acción del +5,2%.

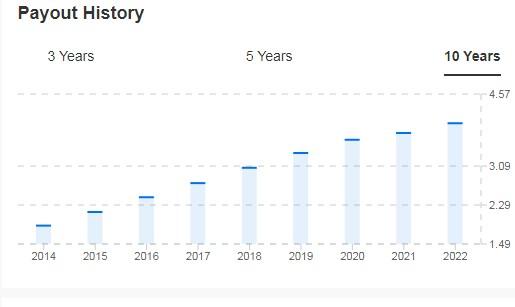

La rentabilidad de su dividendo es de un +4,18%. No ha recortado el dividendo desde 2014, lo que demuestra un compromiso continuo con la rentabilidad a lo largo del ciclo.

El castigo sufrido por la petrolera tras su acuerdo con Hess ha sido excesivo.

Sus acciones caen en los últimos 3 meses un -8,5%.

El 67% de las calificaciones son de compra, el 33% son de mantener y no tiene ninguna de venta.

El mercado le ve potencial a los 181,19 dólares.

3. Boeing

Es una empresa estadounidense que diseña, fabrica y vende aviones, helicópteros, misiles y satélites. Es el segundo mayor fabricante de aeronaves comerciales del mundo detrás de Airbus y el segundo contratista de defensa del mundo. La sede central se encuentra en Chicago.

El 31 de enero presenta sus resultados trimestrales. Se espera que en 2023 obtenga un aumento de los ingresos del +15% y en 2024 del +18,2%.

Cuenta a favor con la entrega de pedidos en diciembre, un mes de temporada alta, además de que la demanda supera la oferta.

Sus acciones caen en los últimos 3 meses un -8,44%.

El 77% de las calificaciones que tiene son de compra, el 33% de mantener y ninguna de venta.

El mercado le otorga un potencial a los 241,04 dólares.

4. Honeywell

Es una empresa estadounidense que ofrece una amplia variedad de productos de consumo y servicios de seguridad para todo tipo de clientes, desde compradores particulares hasta grandes corporaciones y gobiernos. Tiene su sede en Morristown (Nueva Jersey).

La rentabilidad de su dividendo es de un +2,26%.

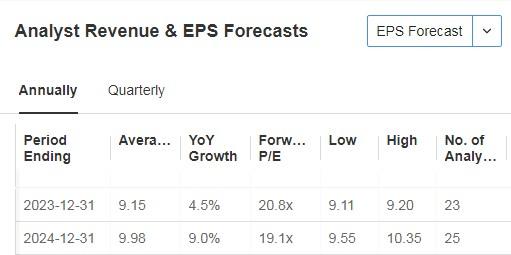

Presenta sus cuentas del trimestre el 2 de febrero. Se espera que en 2023 el beneficio por acción (BPA) aumente un +4,5% y en 2024 un +9%.

Sus acciones suben un +2,90% en los últimos 3 meses.

El 60% de sus calificaciones son de compra, el 37% son de mantener y el 3% de vender.

Tanto el mercado como los modelos de InvestingPro coindicen a la hora de dictaminar su potencial. En el primer caso a 213,16 dólares y en el segundo caso a 213,98 dólares.

5. Nike

Es una empresa estadounidense dedicada al diseño, desarrollo, fabricación y comercialización de equipamiento deportivo como calzado, ropa, equipos, accesorios y otros artículos. Es uno de los mayores proveedores de material deportivo del mundo junto con Adidas. La empresa fue fundada el 25 de enero de 1964 como Blue Ribbons Sports y se convirtió oficialmente en Nike el 30 de mayo de 1971.

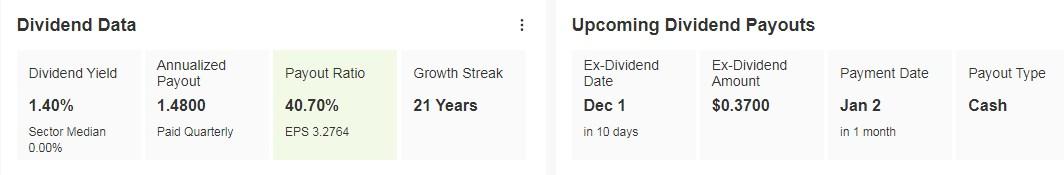

Reparte dividendo el 2 de enero, concretamente 0,37 euros por acción. Para recibirlo hay que tener acciones antes del 1 de diciembre. La rentabilidad anual del dividendo es de un +1,40%.

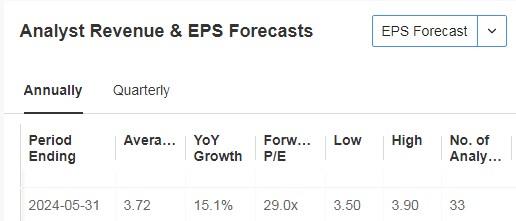

El 21 de diciembre presenta las cuentas trimestrales. Se espera un aumento del beneficio por acción (BPA) para el 2024 del +15,1%.

Sus acciones suben un +3,36% en los últimos 3 meses.

Presenta un 60% de calificaciones de compra, un 36% de mantener y un 4% de venta.

El mercado cree que tiene potencial a los 121,40 dólares.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.