Ranking de las Bolsas en 2023

El ranking de las principales Bolsas en lo que va de año es el siguiente:

Nasdaq +34,96%

Nikkei japonés +28,71%

FTSE MIB italiano +24,43%

Ibex 35 español +18,62%

S&P 500 +17,57%

Dax alemán +14,73%

Euro Stoxx 50 +14,42%

Cac francés +11,74%

Dow Jones +5,43%

FTSE 100 británico +0,70%

Hang Seng chino -11,76%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, aumentó 1,2 puntos porcentuales hasta el 43,8%. El optimismo está por encima de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, se encuentra en el 28,1%. El pesimismo está por debajo de su promedio histórico del 31%.

4 Datos a favor de subidas el resto del año

Las acciones tecnológicas de los «Siete Magníficos», como son Apple, Alphabet, Microsoft, Amazon, Meta, Tesla y Nvidia representan el 29% de la capitalización total del índice S&P 500. Esto representa el porcentaje mayor de siete acciones en toda la historia. La rentabilidad este año de este grupo de acciones es de un +71,2% frente al +6,5% del resto de acciones. Es por ello que en 2023 el rendimiento del S&P 500 Equal Weighted (todas las acciones tienen el mismo peso en el índice) es muchísimo más bajo que el del S&P 500 clásico (cada acción tiene un peso diferente).

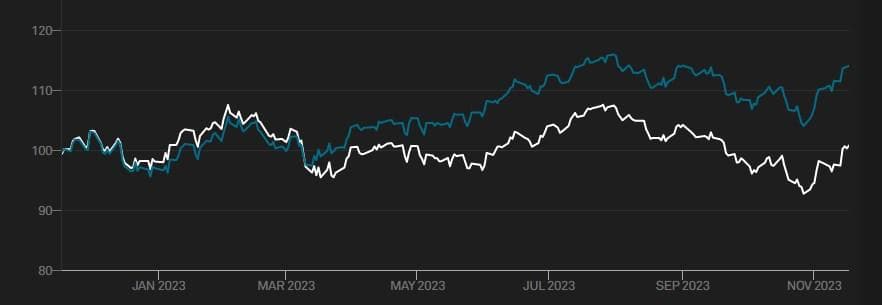

En este gráfico podemos ver la evolución comparativa este año. La línea azul es el S&P 500 clásico y la línea blanca es el S&P 500 equal weighted.

Mientras, el S&P 500 lleva ya más de 470 días de negociación sin alcanzar un nuevo máximo histórico, su racha más larga sin un nuevo máximo desde marzo de 2013 que llevaba 1.375 días.

1) Los fondos de acciones globales atrajeron 23.500 millones de dólares en la semana hasta el 15 de noviembre, siendo de esta manera la segunda entrada con mayor entrada de efectivo del año. Por otro lado, los fondos de acciones estadounidenses atrajeron alrededor de 9.330 millones de dólares. Regresó la confianza a la renta variable (si es que en algún momento se fue, porque realmente siempre estuvo ahí) en parte gracias a que el mercado cree que con los últimos datos macro la Reserva Federal no subirá más los tipos de interés y que en 2024 procederá a recortarlos.

2) Falta menos de un año para el día de las elecciones presidenciales en Estados Unidos. En el año previo a las últimas 20 elecciones presidenciales desde el año 1944, el S&P 500 registró ganancias 18 de las 20 veces con una subida media del +9%. El mejor sector fue el de consumo discrecional con un alza del +12% y el peor sector fue el de materiales con una subida del +1,4%.

3) Hace días vimos cómo el número de acciones que subieron superó en nueve veces el número de acciones que cayeron. Esta enorme proporción no es algo ni mucho menos habitual de ver, basta saber que desde el año 1996 tan sólo sucedió 16 veces y el S&P 500 subió posteriormente de media:

- 1 mes después un +1%

- 6 meses después un +14%

- 12 meses después un +22%

4) El pasado lunes fue el día número 218 de negociación bursátil en 2023. Los años anteriores en los que el S&P 500 iba subiendo más de un +10% llegado a esta fecha (como sucede este año), el resto del año subió con una rentabilidad media del +3,4%. Concretamente desde el año 1950 sucedió en 32 ocasiones (sin contar este año 2023), de las cuales en 29 subió el resto del año y sólo en 3 ocasiones no subió (año 1964 -0,1%, año 1982 -0,4%, año 1986 -1,6%).

La duración ideal de las inversiones para ganar

Bank of America sacó un informe en el que se explica que si se hubiese invertido 1 dólar (revirtiendo los dividendos) en el año 1824 en acciones de elevada capitalización bursátil, se habría convertido en 16 millones de dólares.

Pero 200 años es mucho tiempo, vayamos a algo más realista, porque el número ideal son 20 años. Desde el año 1945 podemos ver que no existe ningún periodo mayor de 20 años consecutivos en el que la Bolsa no haya generado ganancia a los inversores.

Evidentemente no todos los periodos de 20 años son iguales. Por ejemplo:

-

Periodo que terminó en 1.961: +13,3%

-

Periodo que terminó en 1.999: +13,7%

-

Periodo que terminó en 1.982: +0,9%

-

Periodo que terminó en 2.018 +3,4%

El subidón del petróleo el viernes

El petróleo subió con fuerza el viernes ya que los operadores creen que la OPEP y sus aliados trabajarán para contrarrestar la caída de los precios en las últimas cuatro semanas.

El West Texas Intermediate subió hasta un +4% para cotizar cerca de 76 dólares el barril después de que Goldman Sachs dijera que esperan que la OPEP actuará para respaldar los precios cuando se reúna la próxima semana. Por su parte, el petróleo Brent avanzó hasta un +4,3% para superar los 80 dólares.

Arabia Saudí y Rusia, los mayores productores del grupo, ya se han comprometido a mantener restricciones adicionales a la producción hasta final de año, aunque las exportaciones de crudo de Rusia han aumentado en las últimas semanas.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.