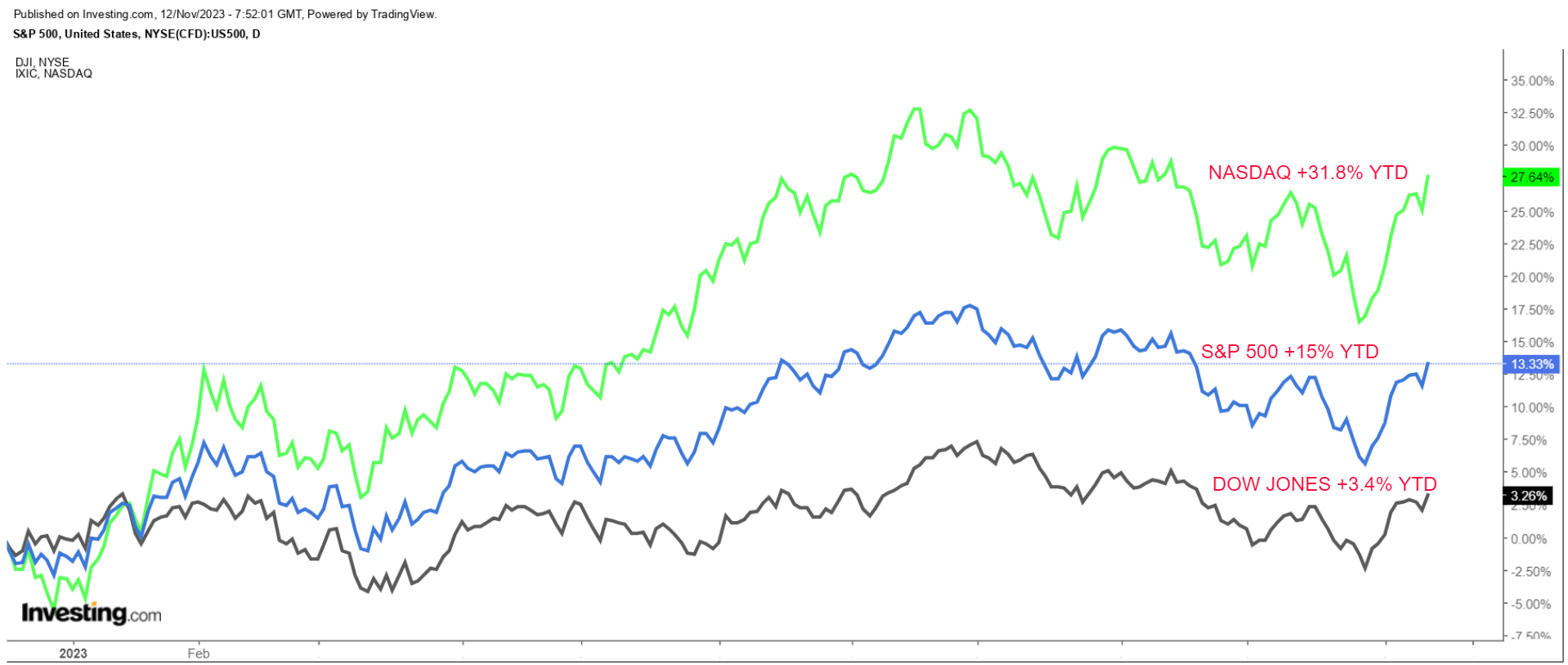

Wall Street subió el viernes, y el índice Nasdaq Composite de tecnológicas registró su mayor subida porcentual intradía desde el 26 de mayo, ante las crecientes dudas sobre que la Reserva Federal vuelva a subir los tipos de interés.

En el conjunto de la semana, el índice Dow Jones de Industriales subió un 0,7%, el índice S&P 500 de referencia un 1,3% y el Nasdaq un 2,4%.

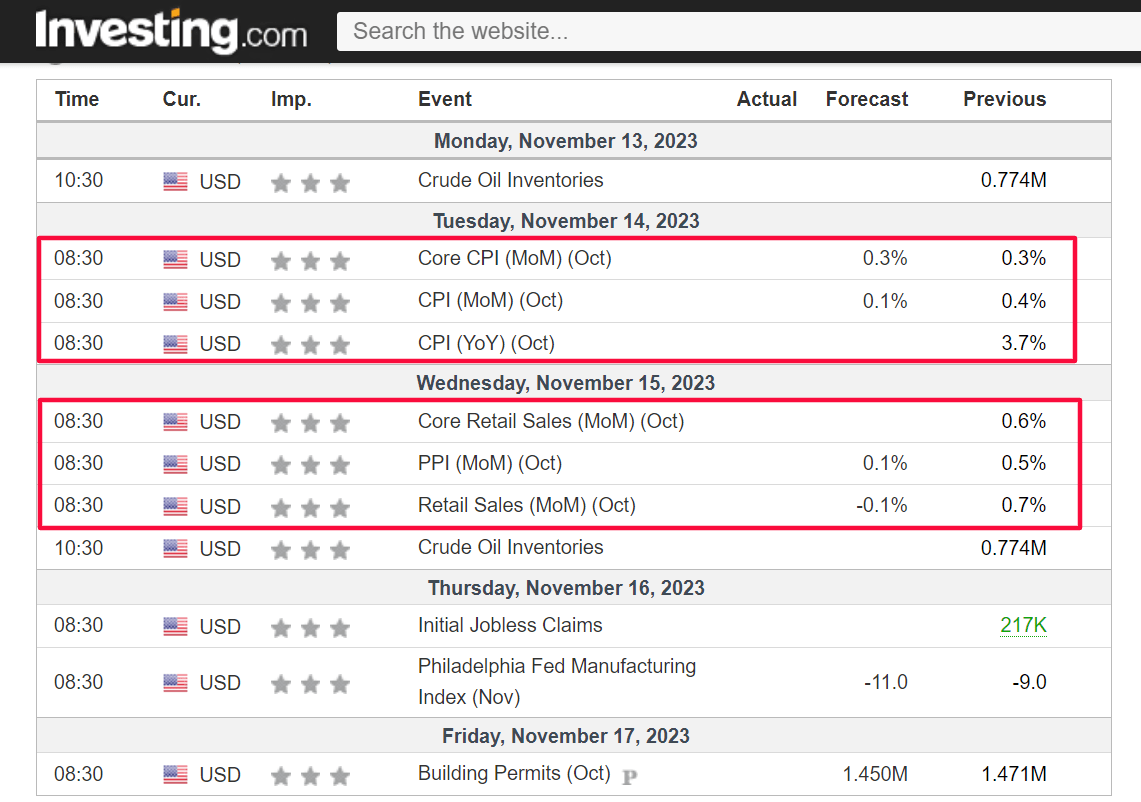

Esta semana se prevé ajetreada, mientras los inversores siguen calibrando si la Fed podría haber puesto fin a las subidas de los tipos para controlar la inflación y cuándo podría empezar a recortarlos el banco central.

En la agenda económica, lo más destacado será el informe de inflación de precios al consumo de Estados Unidos correspondiente a octubre que se publicará el martes, que se espera muestre un enfriamiento del IPC anual general hasta el 3,3% frente al aumento del 3,7% registrado en septiembre.

Los datos del IPC irán acompañados de la publicación de las últimas cifras de ventas minoristas, así como de un informe sobre los precios al productor, que ayudarán a completar el panorama de la inflación.

En la mañana del domingo, los mercados financieros estimaban que había un 90% de probabilidades de que la Fed mantuviera los tipos en los niveles actuales en su reunión de diciembre, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com y sólo un 10% de probabilidades de una subida de los tipos de un cuarto de punto porcentual.

Mientras tanto, la última gran semana de la temporada de resultados se caracteriza por las ganancias de varios minoristas como Walmart, Home Depot, Target, Macy’s, TJX Companies y Ross Stores. Otras empresas destacadas son Cisco, Palo Alto Networks, Alibaba, JD.com, Tencent Holdings y Xpeng.

Independientemente del rumbo que tome el mercado la semana que viene, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían experimentar nuevas caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo la semana que viene, del lunes 13 al viernes 17 de noviembre.

Acciones a comprar: Walmart

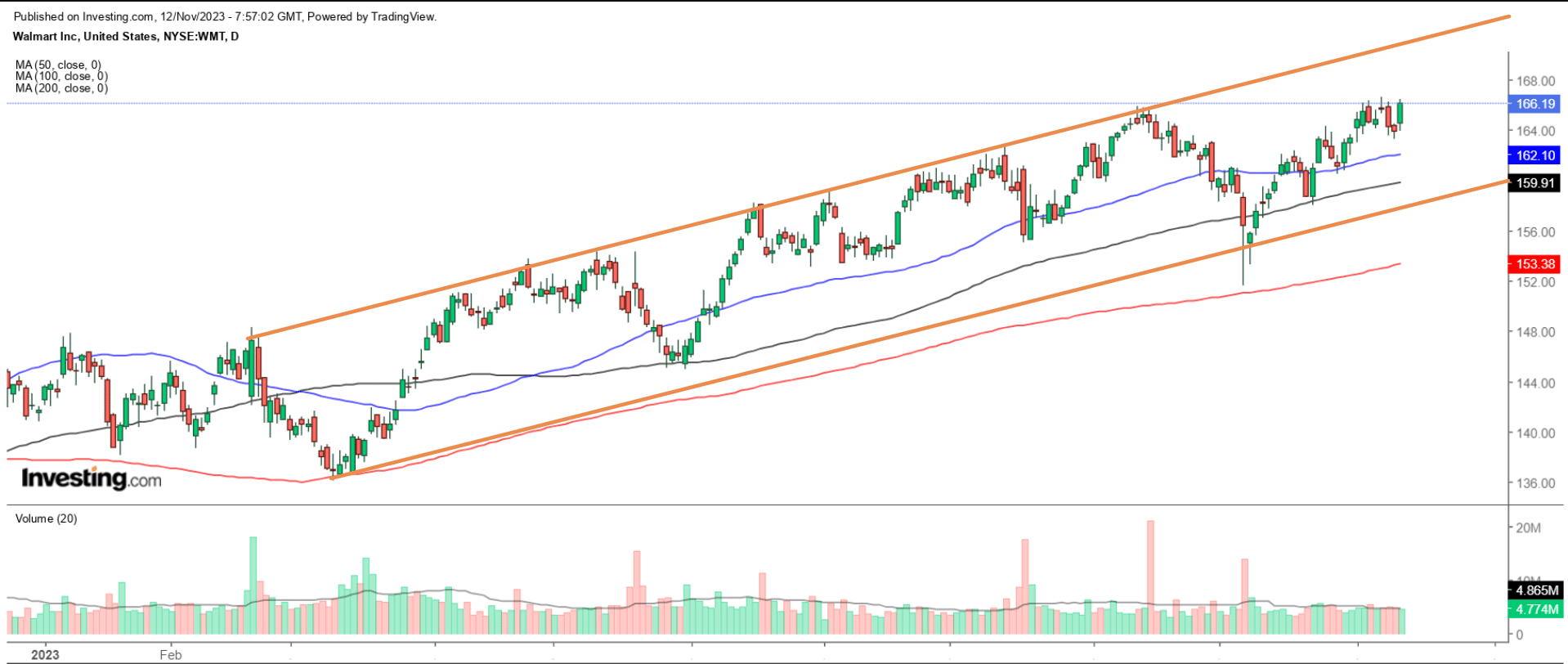

Tras cerrar el viernes en nuevos máximos históricos, creo que las acciones de Walmart obtendrán mejores resultados esta semana ya que, en mi opinión, los beneficios e ingresos del tercer trimestre del minorista de grandes almacenes superarán holgadamente las estimaciones gracias a las tendencias favorables de la demanda de los consumidores.

A pesar de un entorno complicado para los minoristas, creo que Walmart también publicará unas previsiones optimistas, ya que sigue beneficiándose de los cambios en el comportamiento frugal de los consumidores en el actual contexto económico de inflación persistentemente elevada y temores de recesión.

El minorista de descuento con sede en Bentonville, Arkansas, que opera más de 5.000 tiendas en Estados Unidos presentará su informe del tercer trimestre antes de la apertura del mercado estadounidense el jueves a las 13:00 horas (CET).

Según el mercado de opciones, los traders barajan una oscilación de alrededor del 4% en cualquier dirección para las acciones de Walmart tras la publicación del informe.

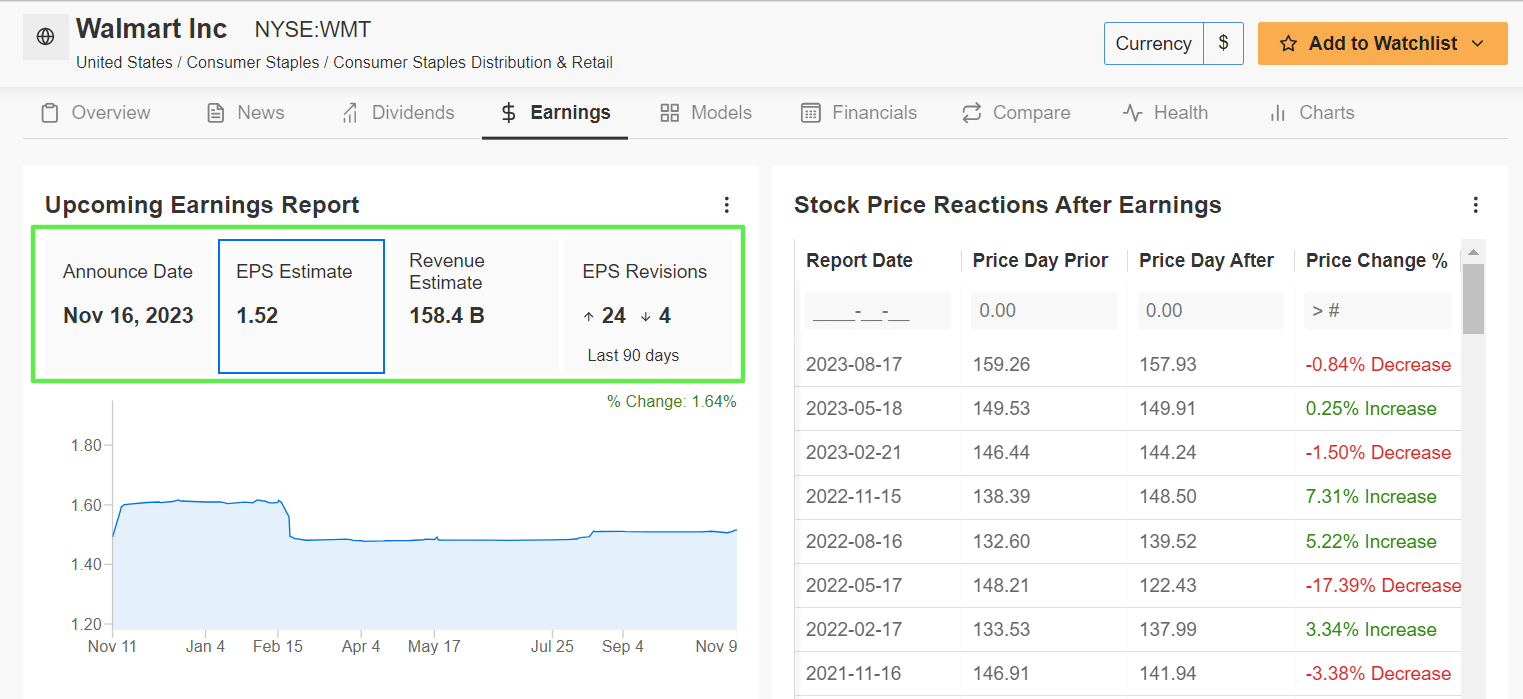

Todo apunta a que Walmart registrará un beneficio por acción de 1,52 dólares, ligeramente por encima del beneficio por acción de 1,50 dólares del año anterior. Según una encuesta de InvestingPro, los analistas han elevado sus estimaciones de beneficios por acción 24 veces en los últimos 90 días, frente a sólo cuatro revisiones a la baja.

Mientras tanto, se prevé que los ingresos aumenten un 3,7% anual, hasta 159.000 millones de dólares, como reflejo de las sólidas ventas de comestibles y del aumento del número de compradores que se inscriben en su programa de socios Walmart+.

Las ventas en tiendas comparables del tercer trimestre, así como el gasto en comercio electrónico, que crecieron un 6,4% y un 24% respectivamente el trimestre pasado, probablemente superarán las expectativas, ya que los consumidores estadounidenses acuden en masa a sus tiendas y a su web para hacer más pedidos con recogida y entrega en tienda.

Por ello, creo que Doug McMillion, director ejecutivo de Walmart, ofrecerá unas sólidas orientaciones de cara a los próximos meses, ya que el minorista de descuento sigue ganando cuota de mercado en el negocio de la alimentación y los comestibles.

Walmart ha superado las expectativas de Wall Street 14 trimestres consecutivos, desde el primer trimestre de 2020, mientras que las ha incumplido las estimaciones de beneficios solo dos veces en ese lapso, lo que demuestra la fortaleza y resistencia de su negocio.

Las acciones de WMT cerraron la jornada del viernes en 166,19 dólares, el precio de cierre más alto de su historia. Con una capitalización de mercado de 447.000 millones de dólares, Walmart es el minorista físico más valioso del mundo y la decimotercera mayor empresa que cotiza en la bolsa estadounidense.

Walmart se ha desmarcado de otros minoristas, y sus acciones han subido un 17,2% en lo que va de año. Esto contrasta con el descenso del 1% registrado por el ETF SPDR® S&P Retail, que sigue al S&P 500, un índice general y de igual ponderación de empresas minoristas estadounidenses.

Acciones a vender: Home Depot

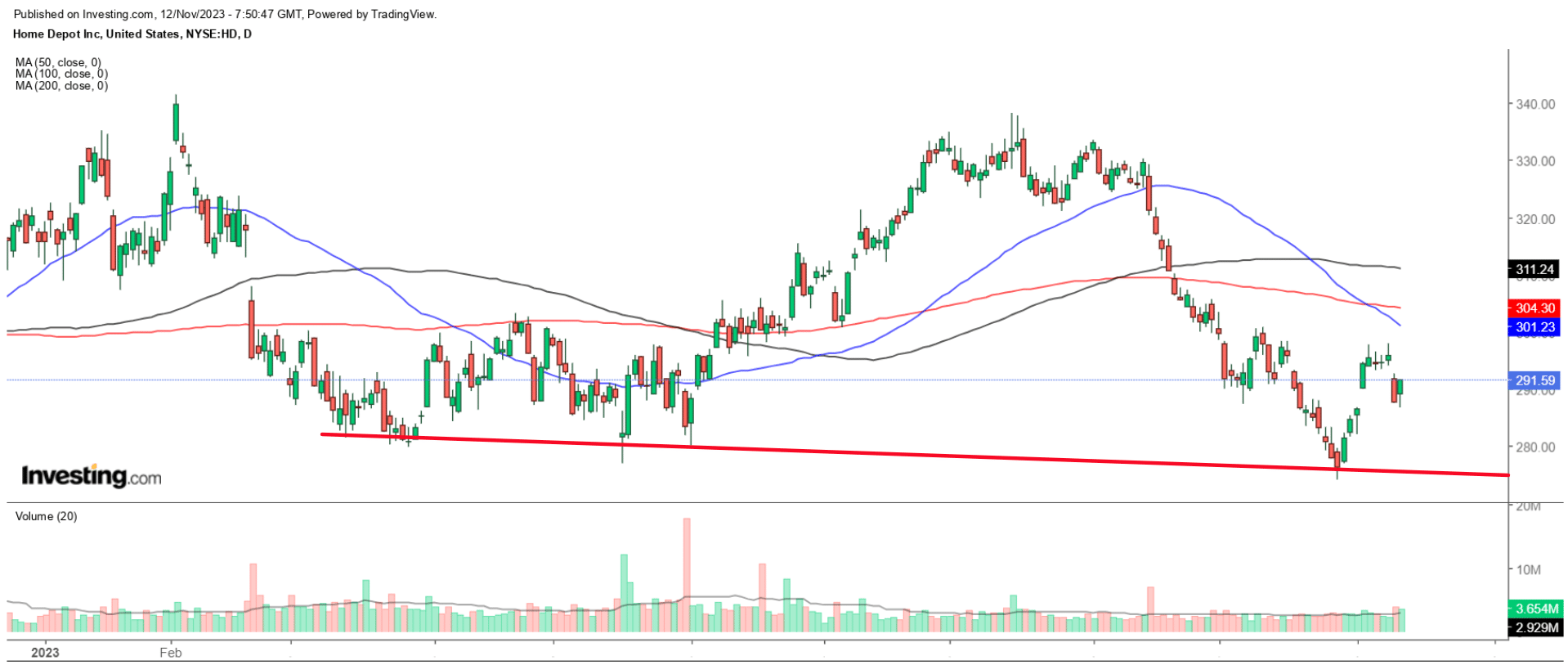

Siguiendo con el sector minorista, creo que las acciones de Home Depot sufrirán una semana decepcionante, con una posible revisión de los recientes mínimos, ya que los últimos resultados del minorista de reformas para el hogar probablemente revelarán una fuerte desaceleración del crecimiento tanto de los beneficios como de las ventas debido al incierto entorno económico.

Los resultados financieros del tercer trimestre de Home Depot se publicarán antes de la apertura del mercado del martes a las 12:00 horas (CET), y es probable que se vean afectados por el debilitamiento de la demanda de su surtido de materiales y productos de construcción, tanto por parte de los clientes profesionales como de los aficionados al bricolaje.

Los participantes del mercado esperan una oscilación considerable de las acciones de Home Depot tras la publicación del informe, según el mercado de opciones, con un posible movimiento implícito de aproximadamente el 5% en cualquier dirección.

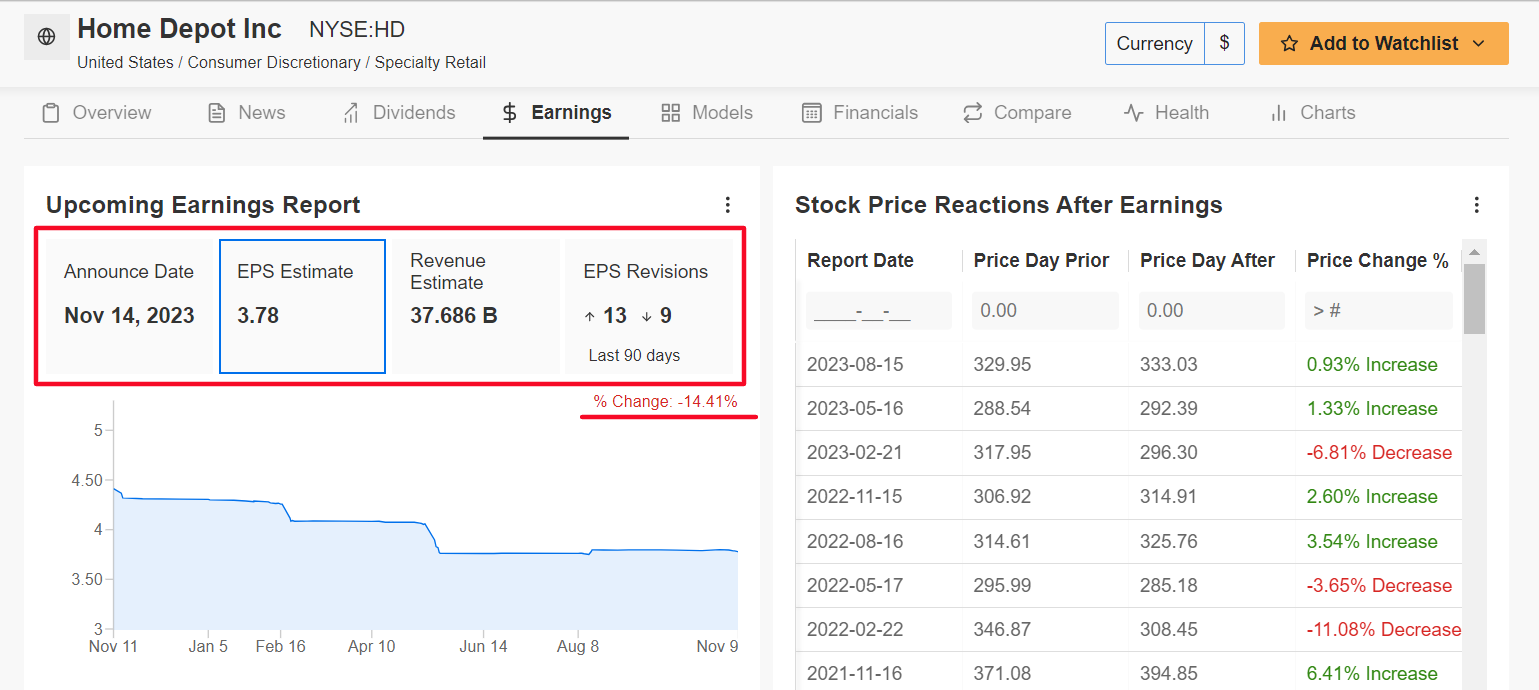

Los analistas han recortado nueve veces sus estimaciones de beneficios por acción en los tres meses anteriores a la publicación de los resultados, según una encuesta de InvestingPro, lo que supone una caída del 14% con respecto a sus previsiones iniciales.

Wall Street considera que el peso pesado del comercio minorista con sede en Atlanta, Georgia, ganará 3,78 dólares por acción, un 10,9% por debajo del BPA de 4,24 dólares del trimestre anterior, debido al negativo impacto del aumento de los gastos de explotación y el aumento de la presión de los costes.

Mientras tanto, todo apunta a que los ingresos disminuirán un 3,2% interanual, hasta 37.700 millones de dólares, como reflejo de un tráfico más débil a lo largo del trimestre y un menor gasto de los consumidores en bienes y productos discrecionales más caros.

Las ventas en tiendas comparables de Estados Unidos, que disminuyeron un 2% en el segundo trimestre, probablemente vuelvan a no cumplir las expectativas, ya que los estadounidenses recortan el gasto en reformas y mejoras del hogar ante las subidas de los tipos de interés, la elevada inflación y el persistente temor a una recesión. De ser así, sería el cuarto trimestre consecutivo de descenso de las ventas en tiendas comparables de Estados Unidos.

De cara al futuro, creo que los directivos de Home Depot mantendrán un tono prudente en sus previsiones, dada la actual desaceleración del mercado inmobiliario, que es un motor clave del gasto en el sector de las reformas del hogar.

Las acciones de Home Depot cerraron la jornada del viernes a 291,59 dólares, no muy apartados de los mínimos de 2023 de 274,26 dólares registrados a finales del mes pasado. Con las valoraciones actuales, la capitalización de mercado de Home Depot asciende a 291.600 millones de dólares, lo que le convierte en el mayor minorista estadounidense de reformas para el hogar.

En lo que va de 2023, las acciones han quedado muy por detrás de la evolución del mercado en general, con una caída del 7,7%, frente a la subida del 15% del S&P 500.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF. Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.