Las acciones en Wall Street se dispararon el viernes, y los principales índices registraron su mejor semana de 2023, después de que los débiles datos de empleo alimentaran las esperanzas de que la Reserva Federal pudiera haber concluido su campaña de subida de tipos de interés.

En el conjunto de la semana, el índice Dow Jones de Industriales ha subido un 5,1%, registrando su mayor subida semanal desde octubre de 2022.

El índice de referencia S&P 500 y el Nasdaq Composite de tecnológicas subieron un 5,9% y un 6,6% respectivamente. Ha sido la mejor semana para ambos índices desde noviembre de 2022. Por su parte, el índice de pequeña capitalización Russell 2000 subió un 7,6%, su mejor semana desde febrero de 2021.

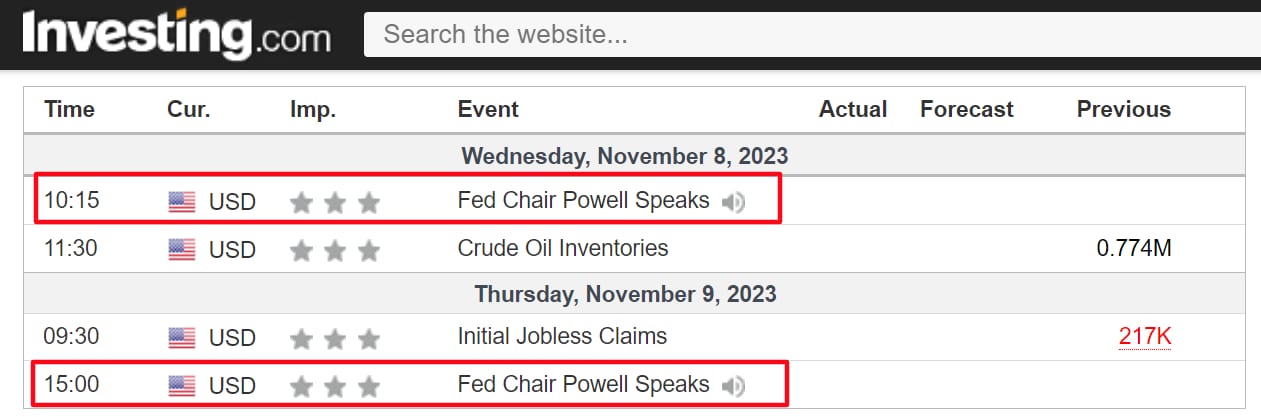

Se espera que esta semana sea bastante movida, ya que los inversores seguirán pendientes de las perspectivas de la economía y los tipos de interés.

Los inversores analizarán con lupa el discurso del presidente de la Fed, Jerome Powell, que intervendrá en un panel de la conferencia anual de investigación del FMI.

Aparte de eso, la agenda económica estará bastante despejada, con la publicación de las últimas cifras de solicitudes de subsidio por desempleo que probablemente acapararán la mayor parte de la atención.

Mientras tanto, el ritmo la temporada de presentación de resultados se ralentiza, aunque se publicarán los informes trimestrales de empresas notables como AMC Entertainment, Wynn Resorts, Roblox, Datadog, Twilio, Trade Desk, Rivian y Li Auto .

Independientemente del rumbo que tome el mercado esta semana, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del lunes 6 al viernes 10 de noviembre.

Acciones a comprar: Uber Technologies

Auguro un fuerte rendimiento a las acciones de Uber Technologies esta semana, que podría culminar en una ruptura y un impulso hacia nuevos máximos de 52 semanas, tras la publicación del informe de resultados del tercer trimestre del gigante de los viajes compartidos.

Uber presentará sus resultados del tercer trimestre antes de la apertura del mercado estadounidense el martes 7 de noviembre a las 12:55 horas (CET), y se espera que bata su récord de ventas pues cada vez más personas utilizan sus servicios de transporte y entrega de comida.

Los participantes del mercado esperan una oscilación considerable en las acciones de UBER tras el informe, según el mercado de opciones, con un posible movimiento implícito de alrededor del 9% en cualquier dirección.

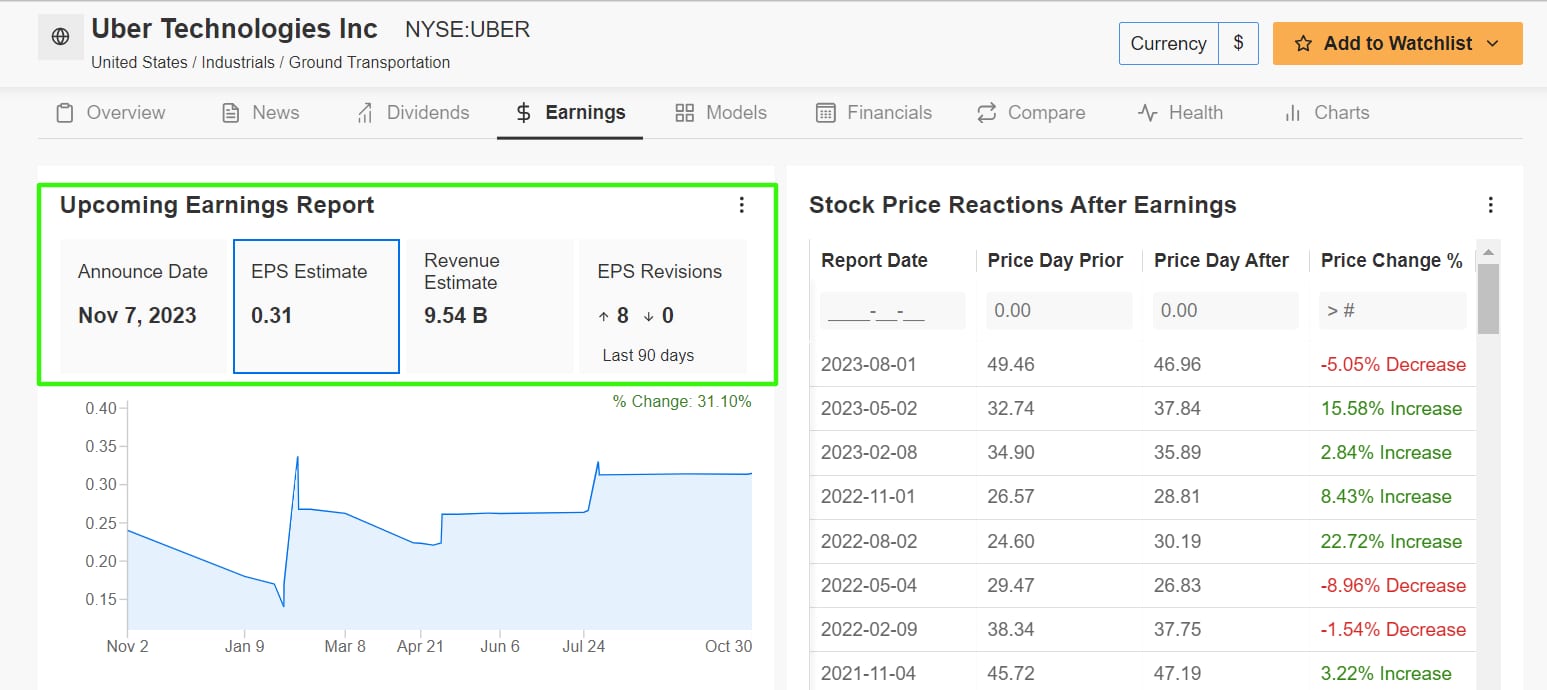

No es de extrañar que una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunte a un creciente optimismo a la espera de los resultados, pues los analistas cada vez son más optimistas sobre el especialista en transporte y entrega de comida a domicilio.

Las estimaciones de beneficios se han revisado al alza ocho veces en los últimos tres meses, mientras que 46 analistas asignan a las acciones una calificación equivalente a Compra frente a dos calificaciones equivalentes a Retención y cero calificaciones equivalentes a Venta.

Todo apunta a que Uber habrá ganado 0,31 dólares por acción, lo que supone una mejora considerable con respecto a la pérdida de 0,61 dólares por acción del año anterior, gracias al positivo impacto de las actuales medidas de recorte de costes y a la mejora de las tendencias de movilidad.

Por su parte, se espera que los ingresos hayan aumentado casi un 15% anual, hasta 9.540 millones de dólares. Si esto se confirma, supondría el mayor total de ventas trimestrales de la historia de Uber, gracias a la fuerte demanda de los clientes, que han seguido pidiendo viajes y comida para llevar durante el trimestre.

De cara al futuro, creo que el director ejecutivo de Uber, Dara Khosrowshahi, ofrecerá unas sólidas previsiones de beneficios y ventas para el resto del año, ya que la empresa sigue bien posicionada para prosperar a pesar del incierto clima económico.

Las acciones de Uber cerraron la jornada del viernes en 47,75 dólares, no muy apartado de sus máximos de 2023 de 49,49 dólares registrados el 31 de julio. Con su valoración actual, la capitalización de mercado de la empresa de movilidad como servicio, con sede en San Francisco, California, asciende a 97.600 millones de dólares.

Las acciones se han disparado un 93% en 2023, superando con creces el rendimiento comparable de su principal homólogo del sector, Lyft, cuyas acciones han bajado un 3% en el mismo periodo, ante los indicios de que Uber está arrebatando cuota de mercado a su competidor.

Acciones a vender: Disney

Creo que las acciones de Disney tienen una semana complicada por delante, pues hay una posible revisita de los recientes mínimos en el horizonte, ya que los últimos resultados financieros del gigante del entretenimiento probablemente incumplirán las expectativas ante el débil desempeño en sus negocios clave de streaming y televisión tradicional.

Los resultados del cuarto trimestre fiscal de Disney se conocerán el miércoles 8 de noviembre a las 22.05 horas (CET). La negociación de opciones sugiere una oscilación de aproximadamente el 7% para las acciones de Disney tras la publicación del informe, que sería el cuarto desde que el director ejecutivo Bob Iger recuperara el mando de la compañía en noviembre de 2022.

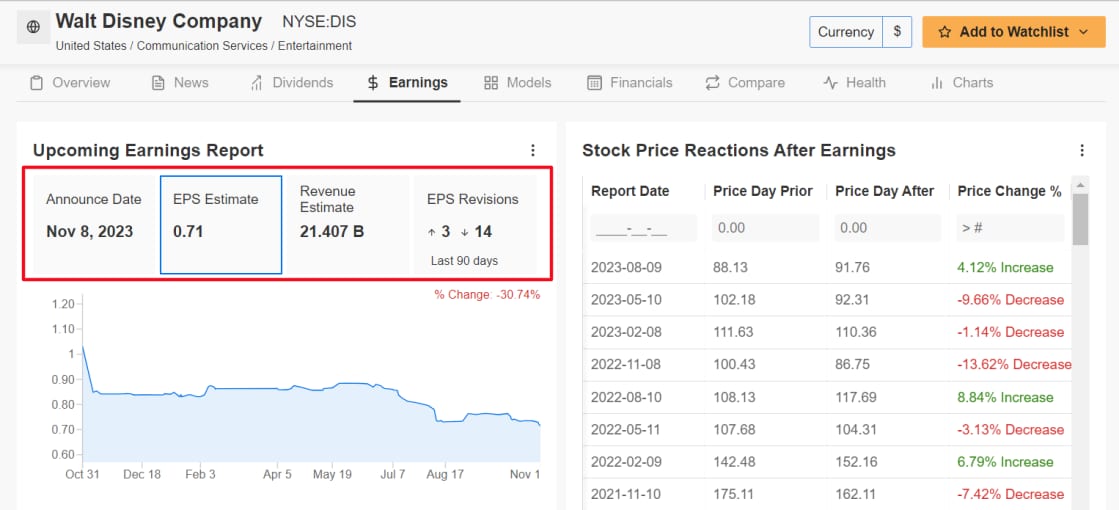

Subrayando varios obstáculos a los que se enfrenta Disney en el actual entorno macroeconómico, una encuesta de InvestingPro de revisiones de ganancias por parte de los analistas apunta a un creciente pesimismo a la espera del informe del 4T fiscal, pues 14 de 17 analistas han rebajado sus previsiones de BPA en los últimos 90 días.

Wall Street prevé que la Casa de Mickey Mouse habrá ganado 0,71 dólares por acción en el periodo de tres meses que concluía el pasado 1 de octubre, lo que supone un desplome del 31% con respecto a los 1,03 dólares del trimestre anterior, debido al aumento de los gastos relacionados con el servicio de streaming Disney+, así como al incremento de los costes de programación deportiva y producción.

Mientras tanto, todo apunta a que los ingresos habrán aumentado un 6,2% interanual hasta los 21.400 millones de dólares, gracias a lo que espero que sea un rendimiento global relativamente fuerte de su icónica división de parques temáticos.

Cabe señalar que Disney no ha cumplido las expectativas de resultados de Wall Street en cuatro de los últimos ocho trimestres, mientras que ha superado las estimaciones de ingresos en tres ocasiones en ese periodo.

Como siempre, todas las miradas se dirigen a las cifras de suscriptores a sus servicios de streaming Disney+ y ESPN+, que se espera hayan disminuido ligeramente durante el trimestre pues los consumidores cada vez son más conscientes de sus hábitos de gasto en medios de comunicación.

Más allá de las operaciones del día a día, creo que Iger abordará varios retos a los que se enfrenta actualmente la compañía durante la teleconferencia tras la presentación de resultados, incluyendo más detalles sobre sus planes para encontrar posibles inversores estratégicos para ESPN mientras la compañía se somete a una amplia revisión estratégica de su combinación de activos.

Las acciones de Disney —que el 4 de octubre registraron mínimos de 2023 en 78,73 dólares— cerraron el viernes en 85,07 dólares. A los niveles actuales, la capitalización de mercado de la empresa con sede en Burbank, California, asciende a 155.600 millones de dólares.

Las acciones de la empresa de entretenimiento han ofrecido un rendimiento inferior al del mercado en general por un amplio margen en 2023, bajando las acciones de Disney un 2,1% en lo que va de año.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF. Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.