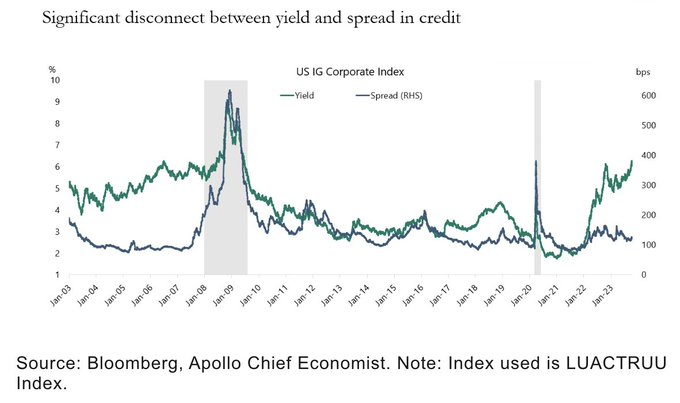

Los diferenciales de crédito se han desvinculado completamente del comportamiento de los tipos de crédito, apenas se han movido mientras que los tipos han subido con fuerza. Los diferenciales de crédito están estancados y las bolsas previsiblemente conformando pautas de suelo.

En condiciones normales cuando sube la rentabilidad de la deuda se incrementan los costes financieros de las compañías, de manera que se producen tensiones en los resultados así como en los ratios de cobertura. Cuando los ratios de cobertura caen y caen también los márgenes y los beneficios lo normal es que los diferenciales de crédito crezcan.

No es esto lo que está ocurriendo estos días y suben los tipos de crédito mientras que los diferenciales han quedado estancados abajo.

TIPOS DE CRÉDITO Y DIFERENCIALES.

Las políticas de enfriamiento de la economía promovidas desde las autoridades monetarias (endurecimiento de las políticas monetarias, subida de tipos y reducción de liquidez) terminarán consiguiendo su objetivo, reducir la inflación vía contracción económica, aumentará el desempleo y con la subida mantenida de los tipos de crédito previsiblemente será cuando los diferenciales comiencen a saltar al alza.

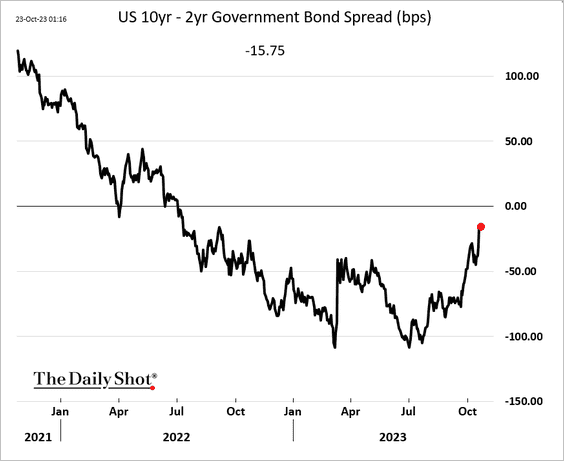

La curva de tipos americana continúa su proceso de aplanamiento debido al aumento de la rentabilidad de los plazos más largos.

DIFERENCIAL TIPOS A 2 Y 10 AÑOS, EEUU

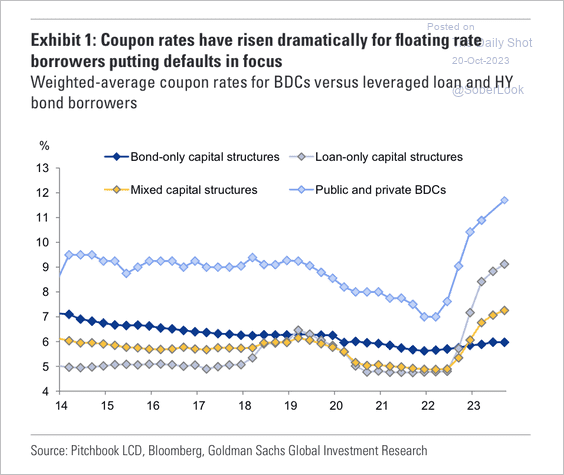

Así, las alzas del coste de financiación de las empresas no muestran síntomas de aliviarse en el próximo futuro.

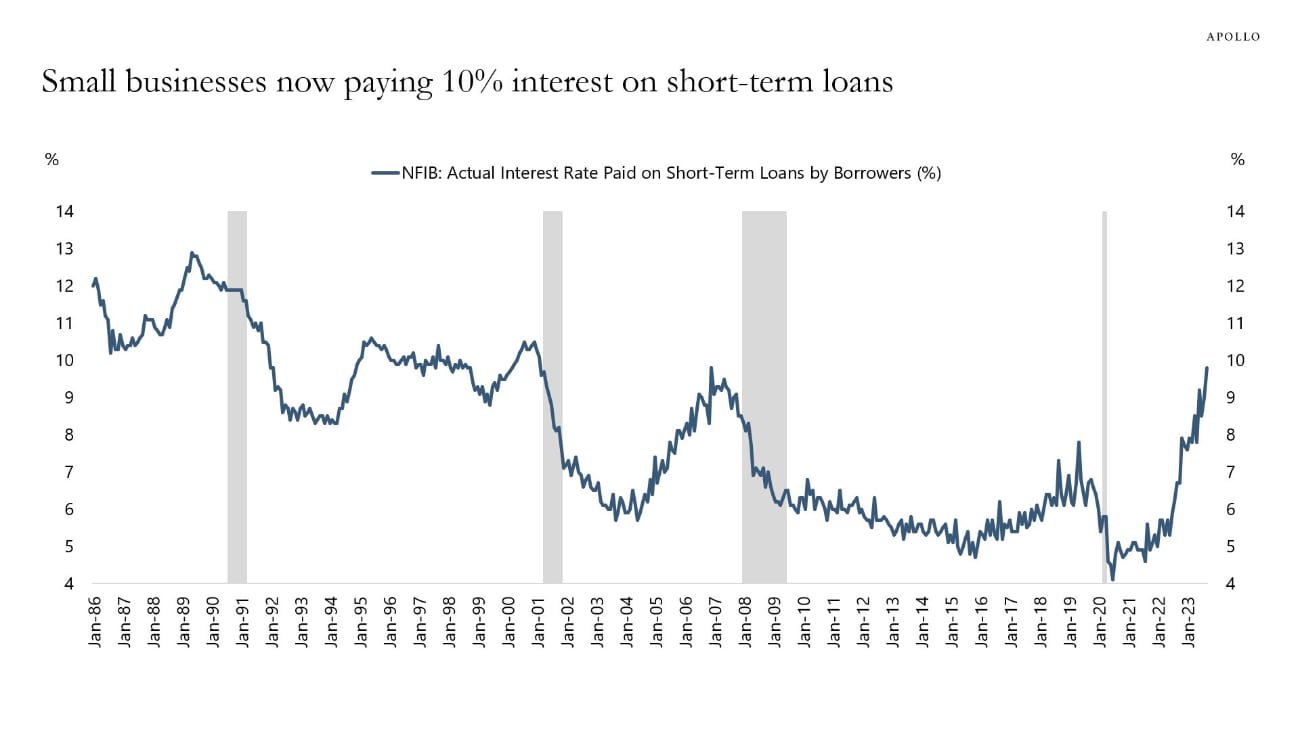

Las pequeñas empresas están pagando alrededor del 10% en sus operaciones de financiación a corto plazo, lo que irremediablemente se traducirá en menor inversión, (caída del CAPEX) y menor contratación de personal.

TIPO DE INTERÉS A PEQUEÑAS EMPRESAS, EEUU.

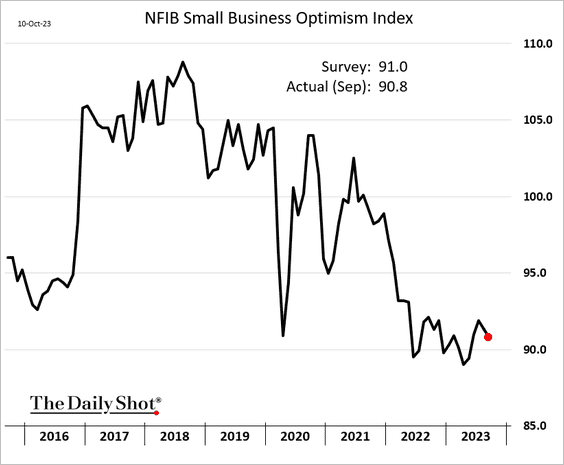

Combinado con lo anterior, la demanda se está enfriando y las empresas afrontan un entorno de caída de ingresos (menor demanda) y aumento de los gastos (inflación de costes y encarecimiento financiero). El sentimiento de lo pequeños empresarios refleja preocupación:

NFIB ÍNDICE DE SENTIMIENTO PEQUEÑAS EMPRESAS, EEUU.

El índice de pequeñas y medianas empresas Russell 2000 ya ha acusado esta situación de debilidad y ha caído a plomo desde los máximos de agosto perdiendo un -17%.

RUSSELL-2000, semana.

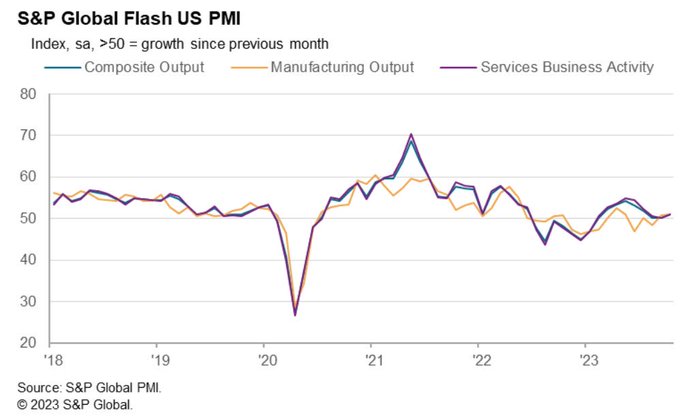

La actividad del conjunto de la economía medida a través de los índices PMI (Purchasing Managers Index) ayer publicado en EEUU se mantiene sobre el umbral 50. El PMI de servicios ha quedado en octubre en 50.9 frente al 50.1 de septiembre, el PMI manufacturero queda justamente en 50 y el PMI Compuesto en 51, todos bordeando la peligrosa barrera o umbral 50 que distingue entre situaciones de expansión y contracción.

En la nota que acompaña al informe, el economista jefe de S&P Global Market Intelligence, Sr. Chris Williamson, recordó la importancia de la escalada de tensiones en Oriente Medio por la posibilidad de que pueda terminar impactando adversamente sobre los preciso y el crecimiento:

- “The survey’s selling price gauge is now close to its prepandemic long-run average and consistent with headline inflation dropping close to the Fed’s 2% target in the coming months, something which looks likely to be achieved without output falling into contraction. That said, the tensions in the Middle East pose downside risks to growth and upside risks to inflation, adding fresh uncertainty to the outlook«

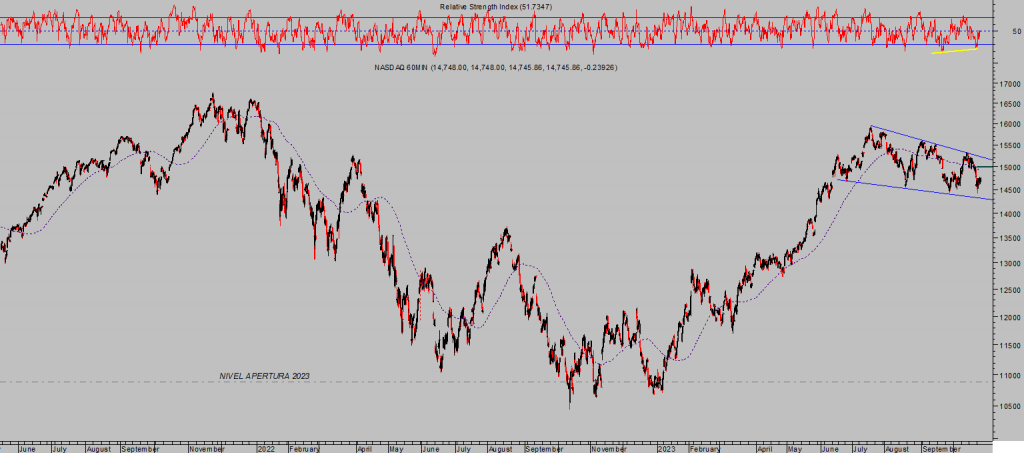

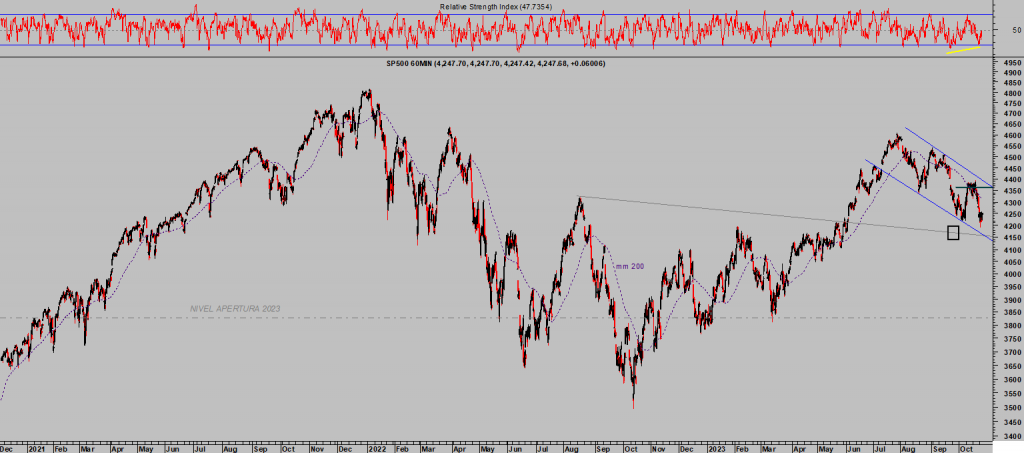

Los bonos se han estabilizado después de las declaraciones de Bill Ackman, detalles de su operativa comentados en post de ayer, ayudando a que las bolsas se calmasen también. El Nasdaq subió casi un punto porcentual, mientras que el SP500 y Dow Jones repuntaron sendos 0.73% y 0.62%.

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

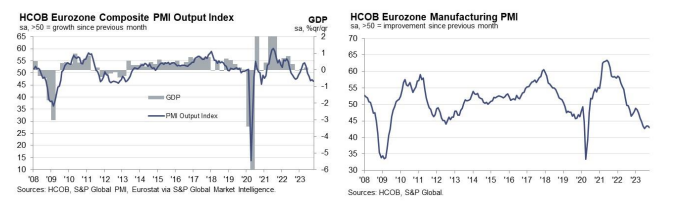

La actividad económica en Estados Unidos está batallando con el umbral 50 (PMIs), del no crecimiento, entre la expansión y contracción, pero los datos de actividad globales se están resistiendo con China y Europa mostrando unos datos de evolución flojos. EE.UU. en la única economía del G-4 cuyo PMI compuesto se sitúa actualmente por encima de 50.

Esta mañana se ha publicado el PMI europeo, desastroso en una palabra, el PMI Compuesto ha caído de nuevo hasta el nivel 46.5, con el PMI de Servicios en contracción también, en 47.8, y el Manufacturero en un muy bajo 43.1.

La amenaza de recesión económica en la Unión Europea es cada vez mayor y, en este contexto, el BCE previsiblemente no se atreverá a subir tipos en su reunión de mañana.

El enfriamiento de la actividad global incide sobre las previsiones de demanda mundial de crudo, ayer corrigió con fuerza después del temor avivado la semana pasada por motivo del conflicto israelí y la posibilidad de una escalada que pudiese conducir hacia un escenario de recortes de oferta.

El West Texas corrigió ayer de manera contundente, tal como esperamos por motivos explicados en distintos posts (pauta, estacionalidad o posicionamiento favorecen este escenario), y caben más descensos en dirección a la barrera psicológica y zona en la que cotiza hoy su media móvil de 200 sesiones, de los $80 por barril.

WEST TEXAS, diario.

Este post del 29 de septiembre exponía que los 3 factores que activaron el modo Risk Off en verano dejan de actuar, y tanto la evolución reciente del precio del crudo, como del dólar o la deuda parecen estar alineándose de acuerdo con lo esperado y para configurar un entorno Risk On en las bolsas.

Los diferenciales de crédito son un indicador interesante de eventos de inestabilidad en los mercados de renta variable y junto con otros factores ampliamente explorados en distintos posts, de momento, apoyan la tesis de recuperación de los índices.

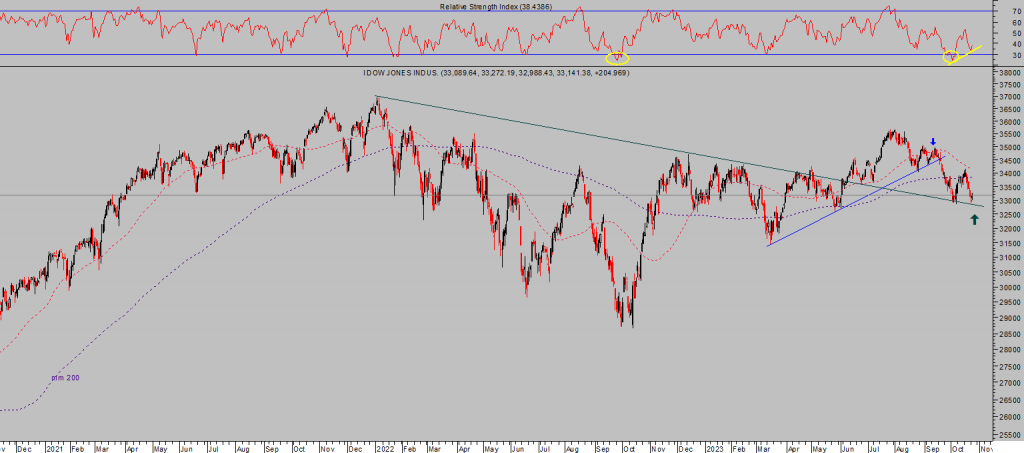

DOW JONES, diario.

En tanto que los índices respeten sus referencias técnicas de control (compartidas con suscriptores), la probabilidad de resolución alcista en próximas fechas es superior a la de caídas sostenidas.

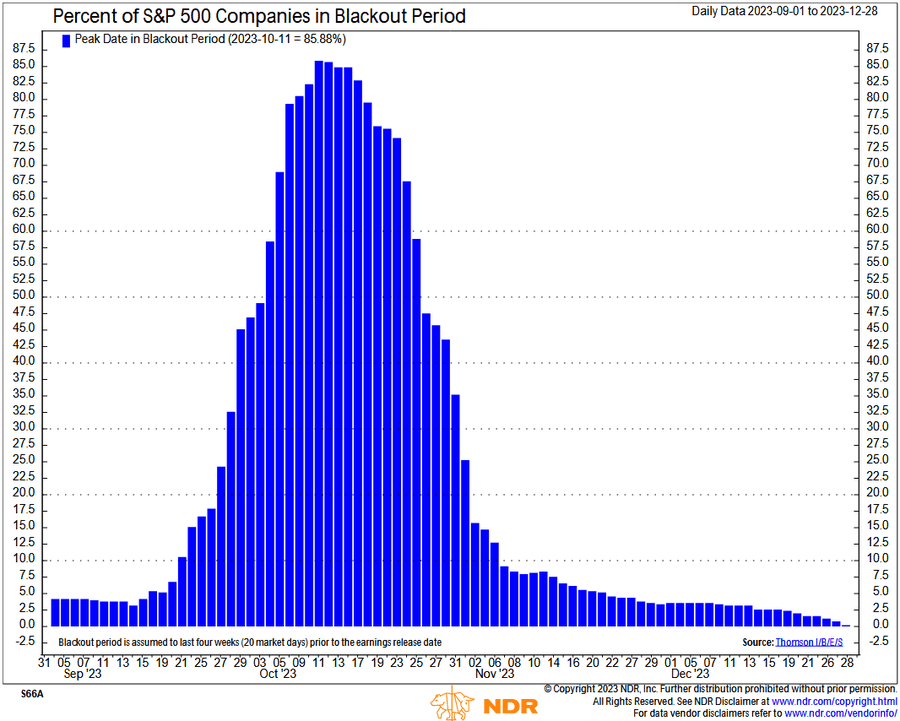

Un factor de importancia para la marcha de las cotizaciones es la actividad de recompra de acciones por parte de las empresas. Muy pronto finaliza el plazo durante el que las empresas no pueden aumentar autocartera «blackout» y…

… según las autorizaciones ya conseguidas en los consejos para aumentar la compra de acciones propias, las últimas semanas del año serán muy activas, un factor de demanda de acciones que previsiblemente actuará como soporte de las cotizaciones y viento en favor del escenario de recuperación que se vislumbra para próximas semanas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com