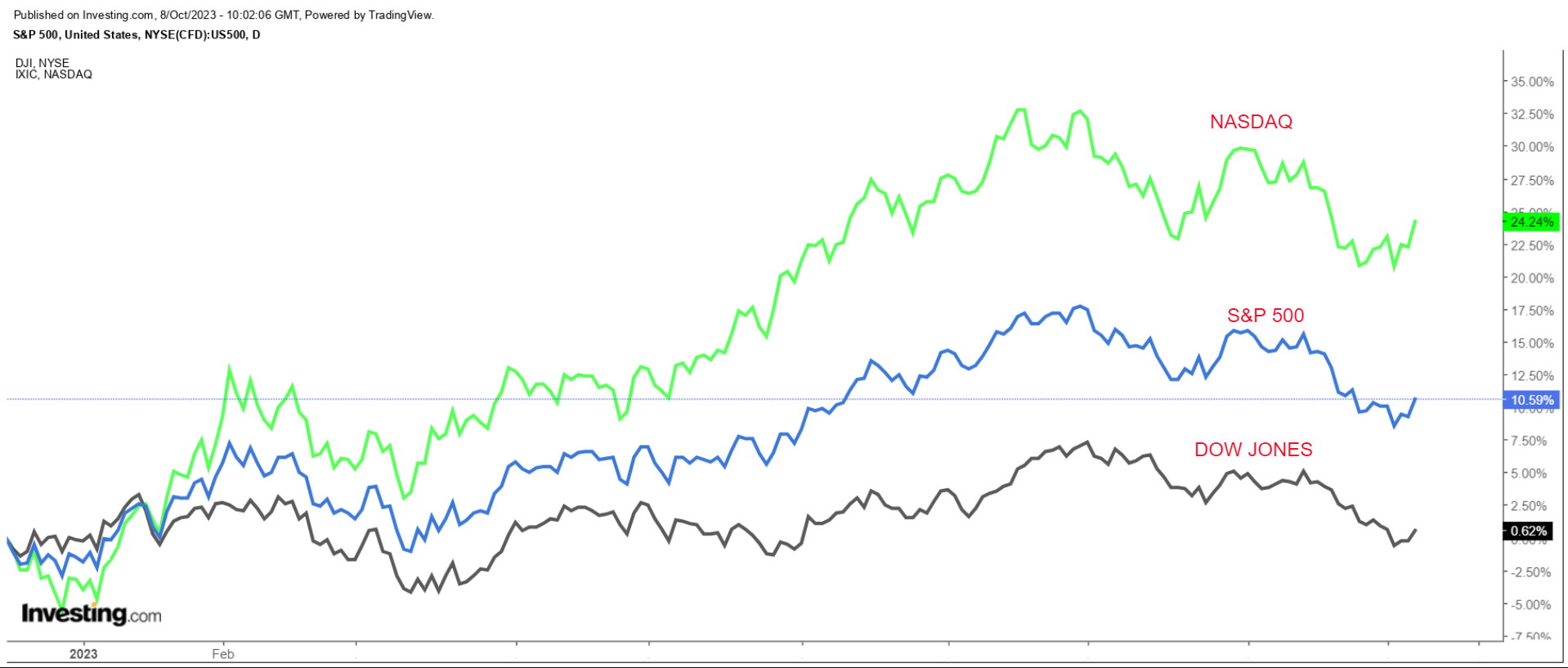

Las bolsas estadounidenses se dispararon el viernes, y el S&P 500 y el Nasdaq registraron sus mayores ganancias porcentuales diarias desde finales de agosto, mientras los inversores asimilan el informe de empleo en Estados Unidos, que mostró que la contratación aumentó en general en septiembre, mientras que el crecimiento salarial se ralentizó.

En el conjunto de la semana, el índice S&P 500 y el Nasdaq Composite de tecnológicas subieron un 0,5% y un 1,6%, respectivamente, interrumpiendo una racha de cuatro semanas de pérdidas. El índice Dow Jones de Industriales se quedó rezagado, con una caída del 0,3%.

La semana que comienza se prevé agitada, ya que los inversores seguirán sopesando las perspectivas económicas, de inflación y sobre los tipos de interés.

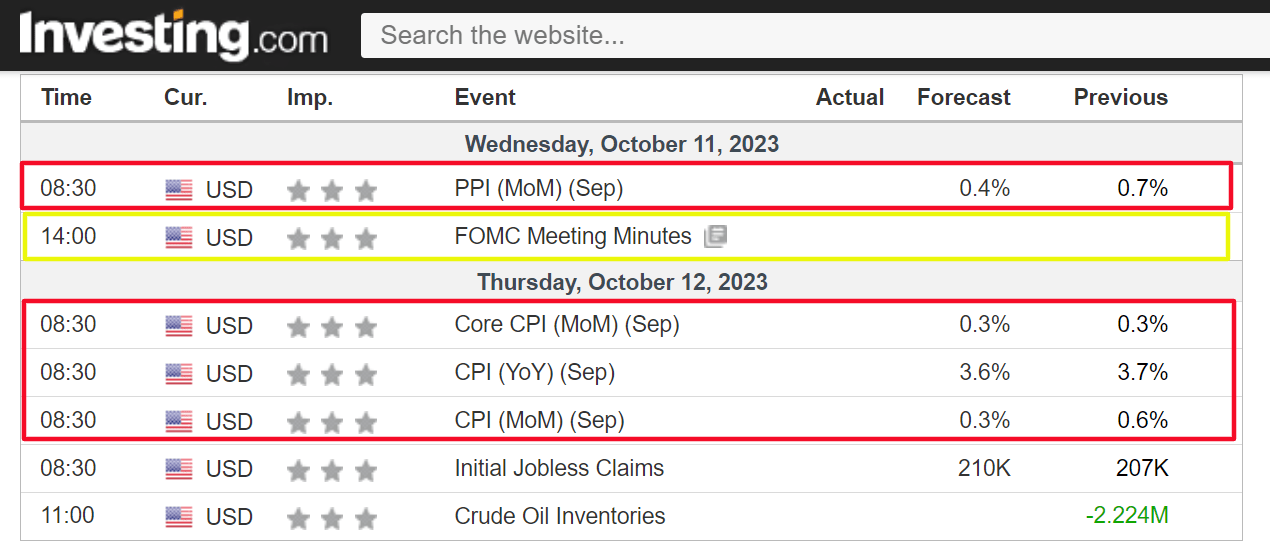

En el calendario económico, lo más importante será el informe de inflación de los precios al consumo de Estados Unidos correspondiente a septiembre que se publicará el jueves, que se prevé muestre un descenso del IPC anual general al 3,6% frente al aumento del 3,7% registrado en agosto.

Los datos del IPC irán acompañados de la publicación de las actas de la última reunión de septiembre de la Reserva Federal, que sin duda contribuirán al debate sobre el próximo movimiento del banco central estadounidense.

Hasta el domingo por la mañana, los mercados financieros estimaban un 73% de probabilidades de que la Fed mantuviera los tipos anclados en los niveles actuales en su reunión de noviembre, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com, y un 27% de probabilidades de una subida de tipos de un cuarto de punto porcentual.

Mientras tanto, la temporada de presentación de resultados comienza oficialmente este viernes, cuando JPMorgan Chase, Wells Fargo, Citigroup BlackRock, Delta Air Lines, PepsiCo, UnitedHealth Group y Walgreens Boots Alliance publicarán sus resultados trimestrales.

Independientemente del rumbo que tome el mercado esta semana, a continuación destaco unas acciones que probablemente estén al alza y otras que podrían sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del lunes 9 al viernes 13 de octubre.

Acciones a comprar: JPMorgan Chase

Creo que las acciones de JPMorgan Chase publicarán unos resultados mejores de lo previsto esta semana, y que los beneficios del tercer trimestre del gigante de los servicios financieros sorprenderán al alza, gracias a los positivos resultados en sus principales segmentos de negocio.

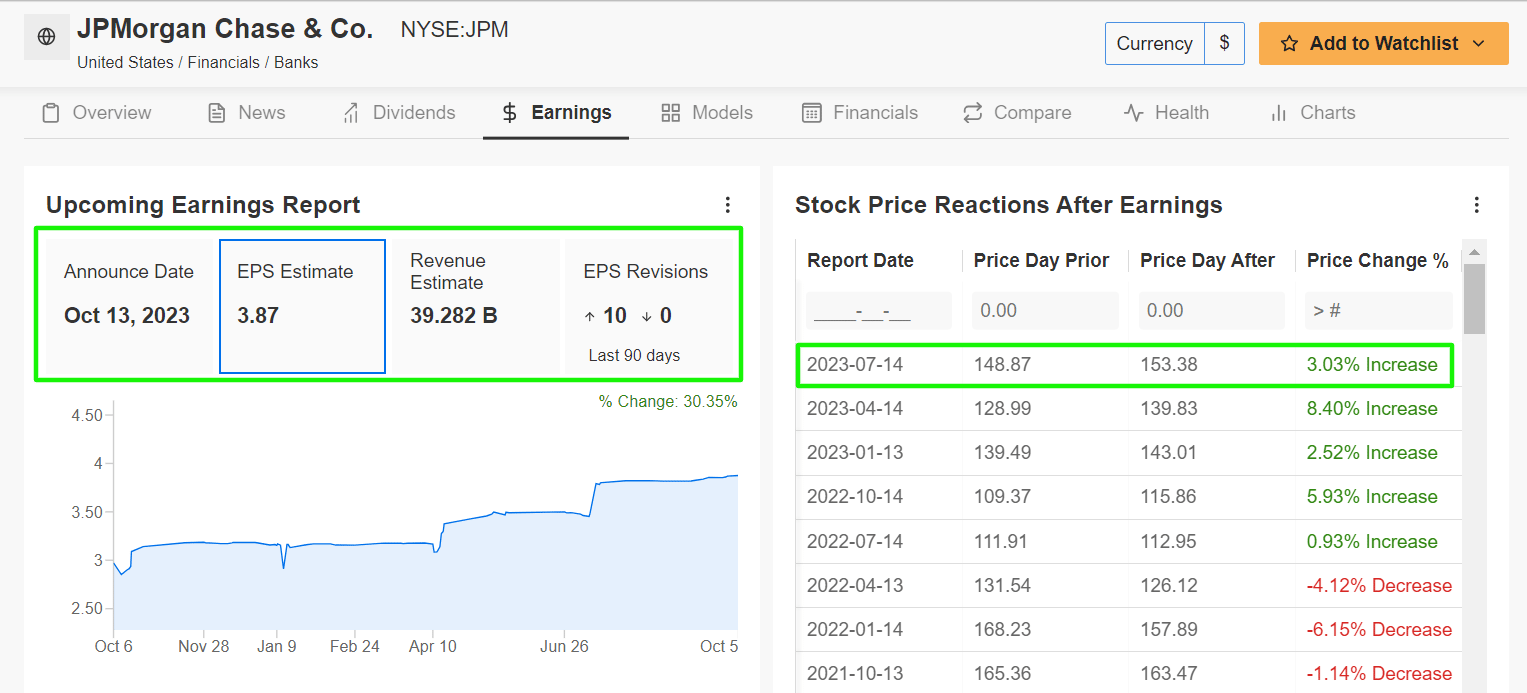

JPMorgan presentará sus últimos resultados financieros antes de la apertura del mercado del viernes 13 de octubre a las 12:50 horas (CET), y tanto analistas como inversores son cada vez más optimistas con respecto a las perspectivas del gigante bancario.

Las estimaciones de beneficios se han revisado al alza 10 veces en los últimos 90 días, según una encuesta de InvestingPro, frente a cero revisiones a la baja.

Las expectativas de consenso apuntan a un beneficio por acción de 3,87 dólares, un 24% por encima del año anterior. Mientras tanto, se prevé que los ingresos aumenten un 20% con respecto al año pasado, hasta 39.300 millones de dólares, lo que refleja el sólido crecimiento de su división de banca minorista.

Además, preveo que los ingresos por negociación de renta fija, renta variable y banca de inversión superarán las estimaciones, beneficiándose de la subida de los tipos de interés, la volatilidad del mercado y un mercado de OPV más fuerte.

Los participantes del mercado esperan una oscilación considerable de las acciones de JPM tras la publicación del informe, según el mercado de opciones, con un posible movimiento implícito de aproximadamente el 5% en cualquier dirección. Las acciones subieron un 3% tras su anterior informe de resultados publicado en julio.

A pesar el difícil entorno para el sector financiero, el banco dirigido por Jamie Dimon ha superado las estimaciones de beneficios y pérdidas de Wall Street durante cuatro trimestres consecutivos, lo que pone de relieve la fortaleza de su negocio y la buena ejecución de toda la empresa.

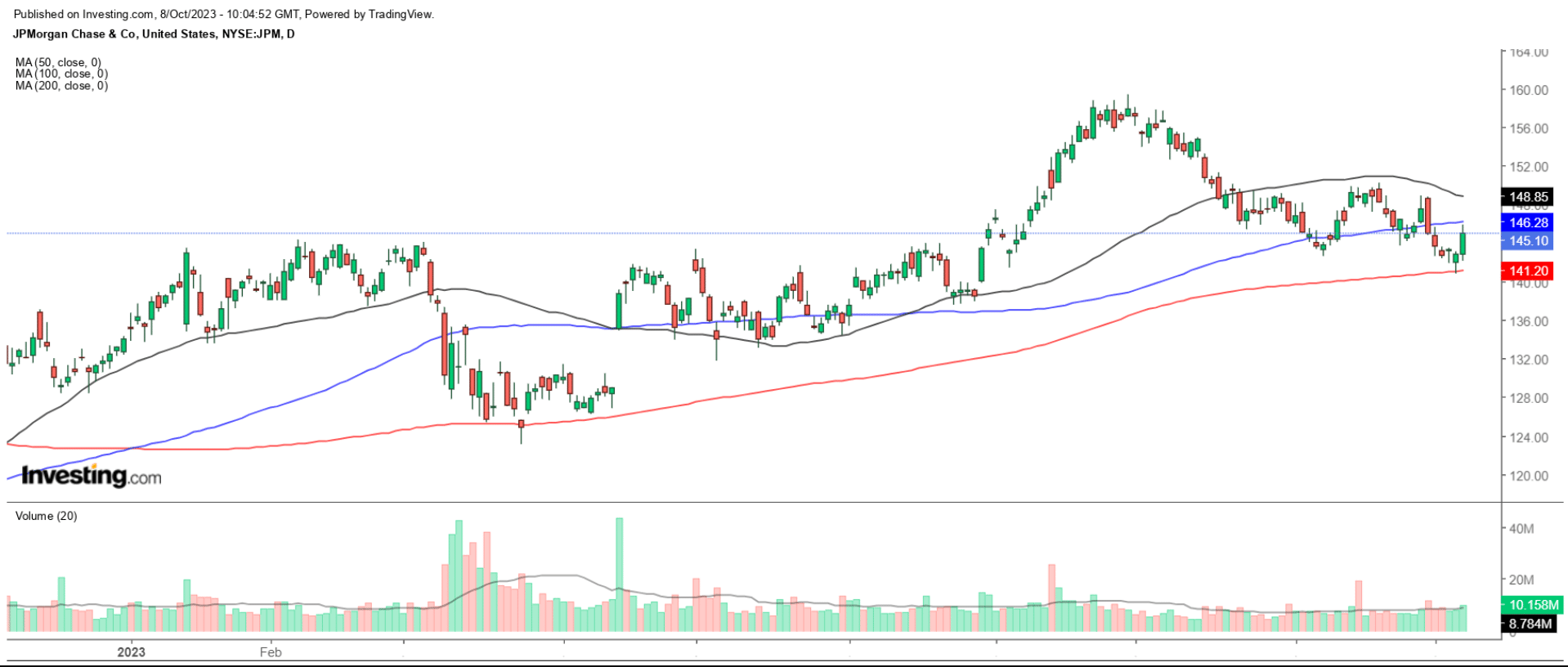

Las acciones de JPM cerraron la jornada del viernes en 145,10 dólares, tras caer un día antes a mínimos de más de tres meses de 140,83 dólares. En los niveles actuales, la capitalización de mercado del prestamista con sede en Nueva York asciende a unos 422.000 millones de dólares, lo que le otorga el estatus de banco más valioso del mundo.

En lo que va de año, las acciones de JPM han subido un +8,2%, superando considerablemente las de sus homólogos del sector, como Bank of America (-21,3%), Wells Fargo (-3,9%), Morgan Stanley (-5,5%), Goldman Sachs (-9%) y Citigroup (-10,3%).

Cabe señalar que JPM sigue infravalorado según los modelos cuantitativos de InvestingPro, y podría experimentar una subida de alrededor del 6% desde el precio de cierre del viernes hasta su objetivo de valor razonable» de aproximadamente 153 dólares.

Acciones a vender: Citigroup

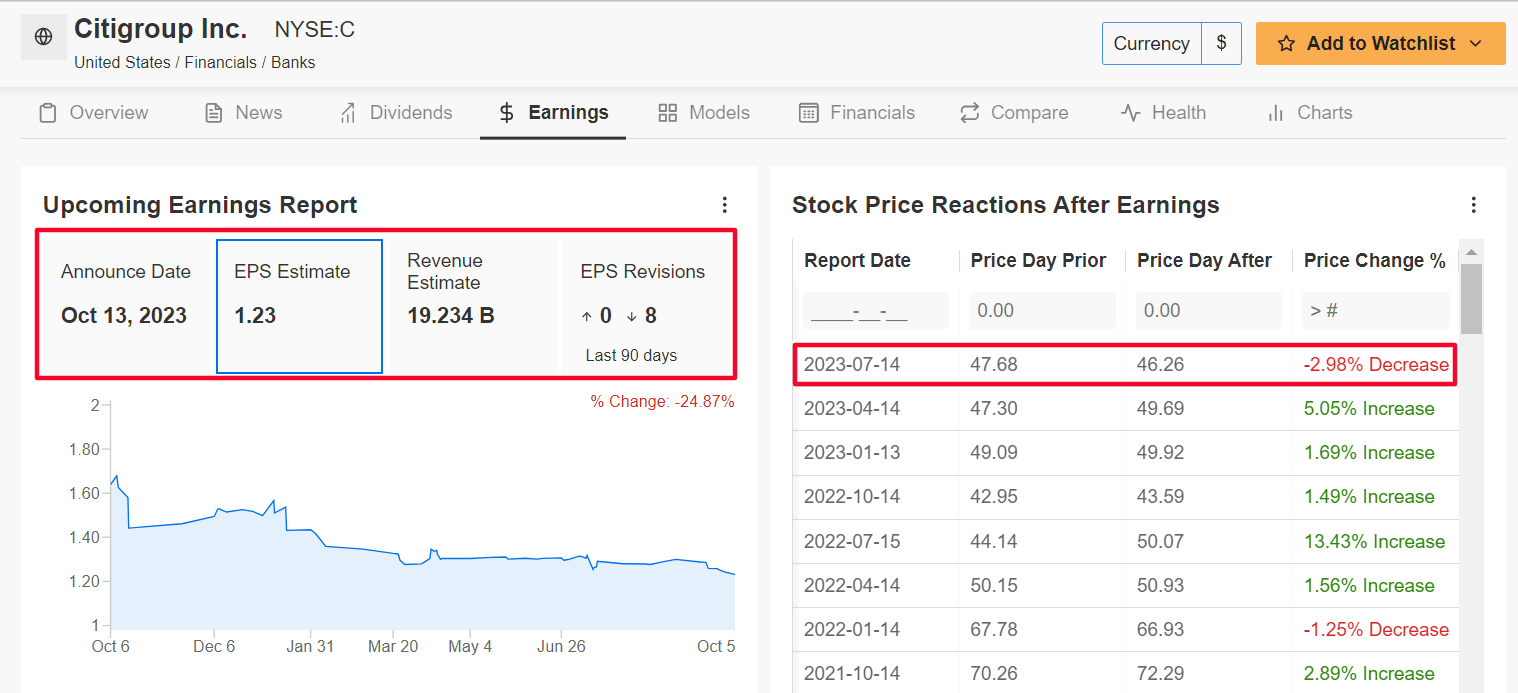

Siguiendo en el sector financiero, creo que las acciones de Citigroup sufrirán una semana de pérdidas, ya que el último informe de resultados del megabanco probablemente revele otra fuerte desaceleración del crecimiento de los beneficios debido al difícil entorno económico.

Los resultados financieros de Citi correspondientes al tercer trimestre se publicarán antes de la apertura del mercado del viernes 13 de octubre a las 14:00 horas (CET), y es probable que se vean lastrados una vez más por la ralentización de su negocio de banca de consumo.

La negociación de opciones implica una oscilación de aproximadamente el 6% para las acciones de Citi tras la publicación del informe. Las acciones cayeron un 3% tras la publicación del informe de resultados del trimestre pasado a mediados de julio.

Un sondeo de InvestingPro sobre las revisiones de los beneficios por parte de los analistas apunta a un pesimismo cada vez mayor de cara a la publicación del informe, ya que los analistas han recortado sus estimaciones de beneficios por acción ocho veces en los últimos 90 días, frente a las cero revisiones al alza.

Wall Street considera que el beneficio por acción de la empresa de servicios financieros con sede en Nueva York ascenderá a 1,23 dólares, lo que supone un descenso del 24,5% con respecto al beneficio por acción de 1,63 dólares del trimestre anterior.

Las expectativas de ingresos son igualmente preocupantes, con una previsión de crecimiento de las ventas de sólo el 3,9% interanual, hasta 19.230 millones de dólares, debido a la actual ralentización de su unidad de banca de consumo.

Aparte de las cifras, las declaraciones de la directora ejecutiva, Jane Fraser, deberían ofrecer más orientación sobre cómo espera que se comporte el banco de cara al resto del año ante los persistentes obstáculos macroeconómicos y las preocupaciones en torno a la estabilidad de los depósitos.

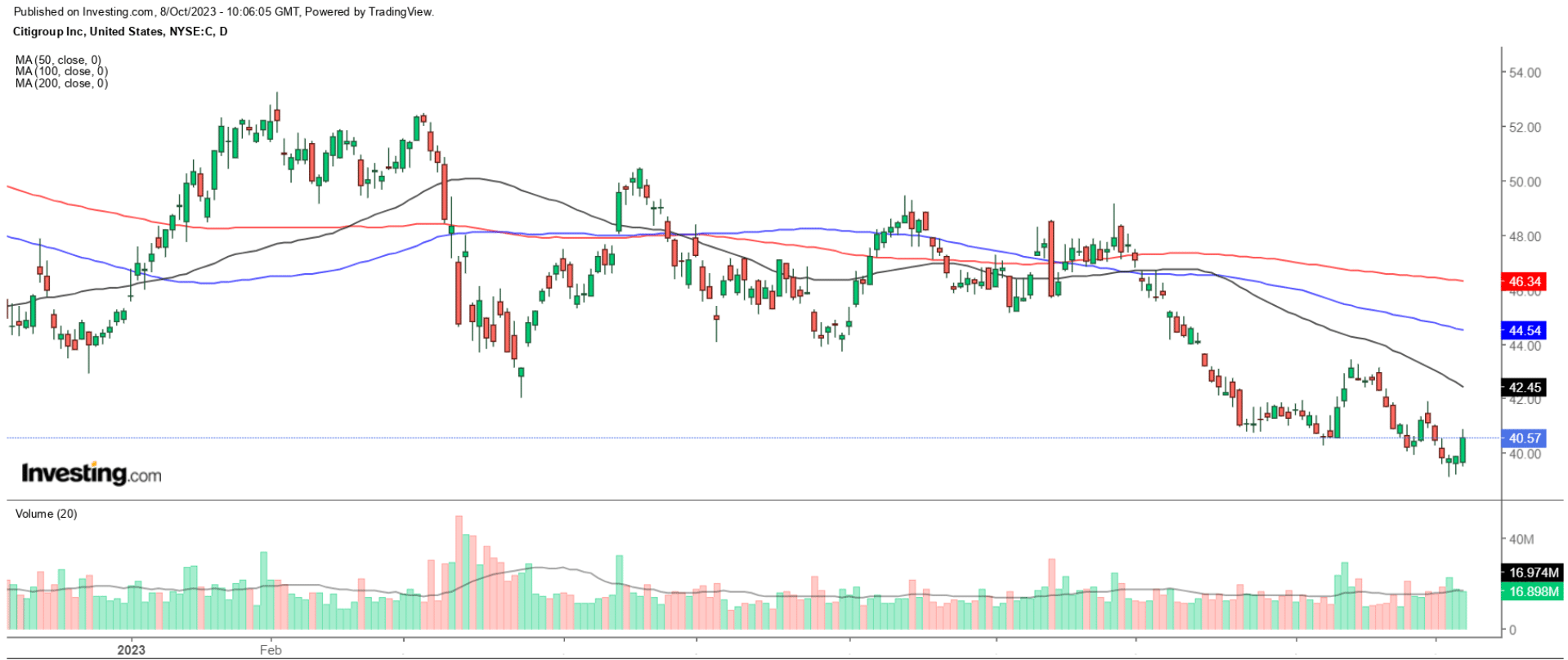

Las acciones de Citi cerraron la jornada del viernes en 40,57 dólares. Las acciones se desplomaron el miércoles hasta registrar mínimos de 52 semanas en 39,14 dólares, su cota más baja desde mayo de 2020. Con una valoración actual de 78 billones de dólares, Citigroup es la cuarta mayor entidad bancaria de Estados Unidos, por detrás de JPMorgan Chase, Bank of America y Wells Fargo.

Las acciones de Citigroup han ofrecido un rendimiento inferior al de los otros grandes bancos este año, con una caída del 10,3% de 2023, ante las persistentes preocupaciones en torno a la salud del sector financiero tras la crisis bancaria regional.

Vale la pena mencionar que InvestingPro asigna actualmente a Citi una puntuación de Salud Financiera por debajo de la media de 1,98/5,00 debido a las preocupaciones en torno a la rentabilidad, el crecimiento y el flujo de caja libre.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500, el {{0|Nasdaq 100}, y el Russell 2000 a través del ETF ProShares Short S&P 500 (SH), el ETF ProShares Short QQQ (PSQ) y el ETF ProShares Short Russell 2000 (RWM). Además, estoy posicionado en largo en el ETF Energy Select Sector SPDR (NYSE:XLE) y el ETF Health Care Select Sector SPDR (NYSE:XLV). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.