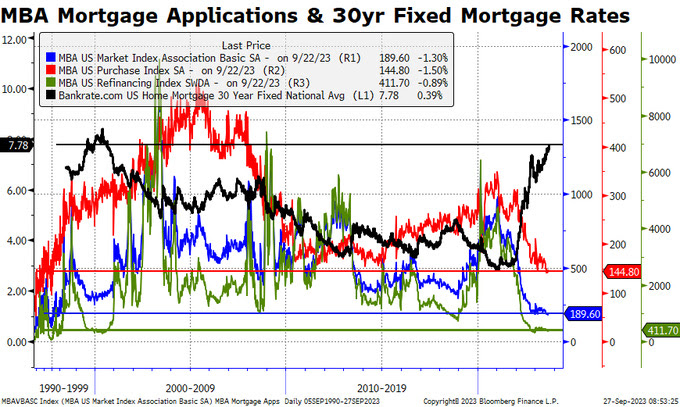

La subida de la rentabilidad de la deuda no parece tener fin, está empezando a causar problemas y arrastrando al alza el tipo de interés hipotecario, de camino al 8% (ayer alcanzó el 7.8%), un nivel que está ahuyentando la demanda de nuevas hipotecas y consecuentemente la de compra de viviendas.

La actividad hipotecaria está deprimida…

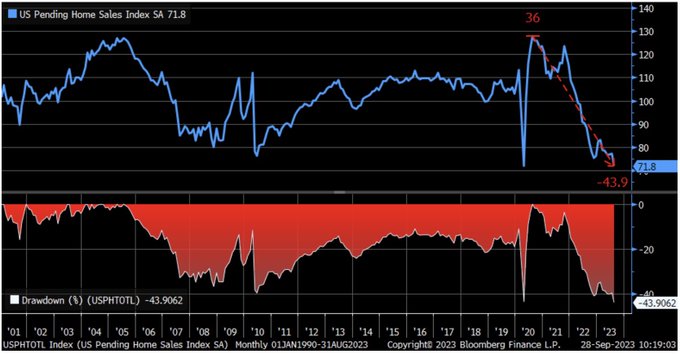

… la de compra de vivienda también.

Ayer se publicaron los datos de ventas de casas pendientes de escriturar, registraron nueva caída en agosto del -7.1% llevando la tasa interanual abajo un contundente 44%, la peor caída desde la crisis subprime (salvando la pandemia).

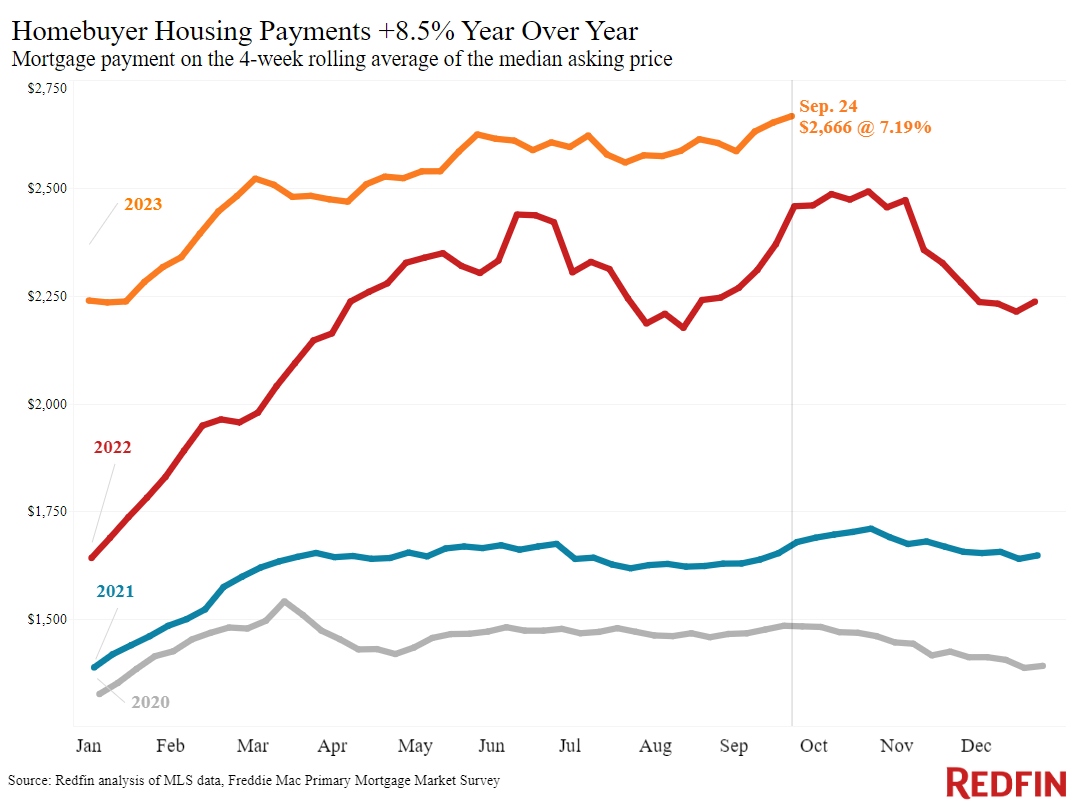

Con los tipos hipotecarios en el 7.2%, aún 0.60 puntos por debajo se su cotización actual, la mediana de cuotas de los pagos de hipoteca se ha disparado hasta los $2.666 al mes.

El relato de recuperación del sector inmobiliario ha perdido todo momentum en el área residencial, el sector comercial está ganando momentum pero de problemas, morosidad, oficinas, locales y centros comerciales perdiendo ocupación, costes financieros disparados, etc…

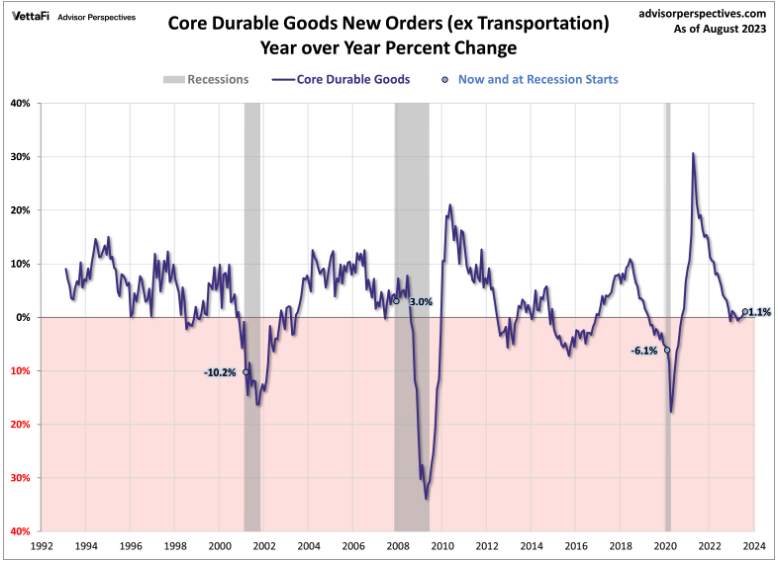

Además, no sólo caen las ventas de casas.

Los pedidos de bienes duraderos, que mejoraron ligeramente el pasado mes, sin embargo, están muy débiles en tasa interanual y, excluyendo la partida de transportes (tasa subyacente), la interanual queda en un 1.1% después de una caída sin apenas descanso desde la fuerte mejora ocasionada con motivo de la apertura tras el confinamiento durante los últimos compases de la pandemia.

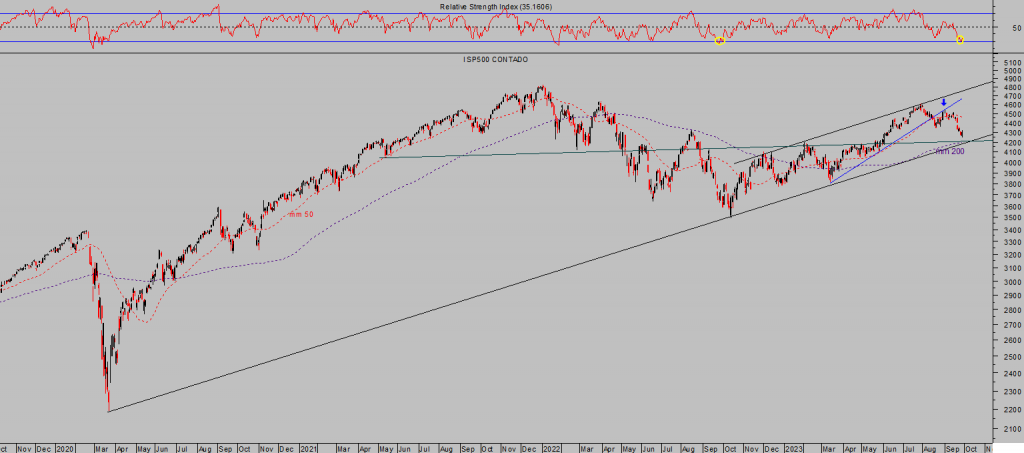

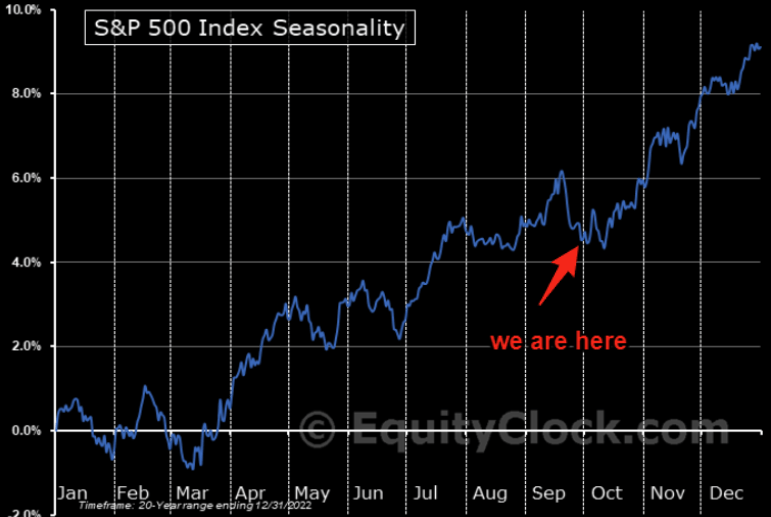

Las bolsas han alcanzado los niveles de sobre-venta más acusados desde hace justamente un año, cuando en octubre de 2022 registraron suelo y comenzó el potente rally de las cotizaciones que ha finalizado, hasta la fecha al menos, a principios de agosto.

S&P500, diario.

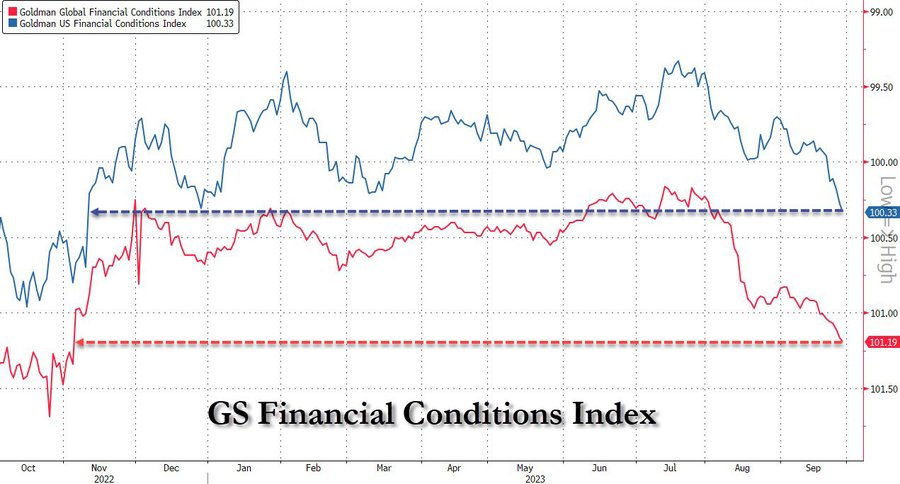

También en la zona de mínimos de octubre de 2022 se encuentran las condiciones financieras, después de haberse endurecido significativamente desde el pasado mes de julio, según informa el indicador Goldman Sachs Financial Conditions Index:

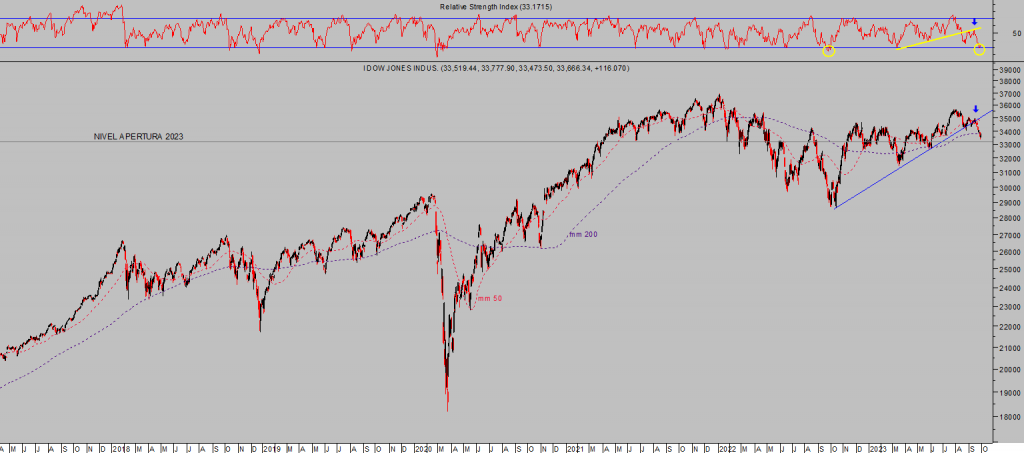

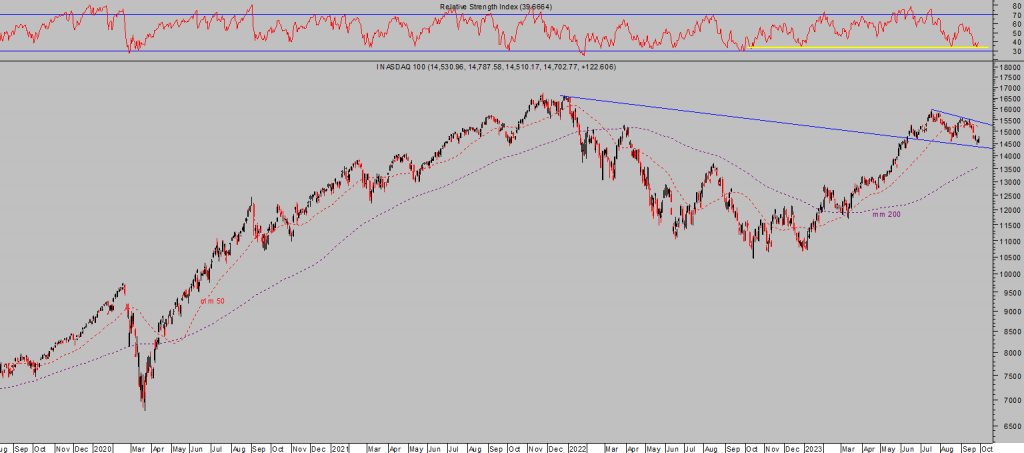

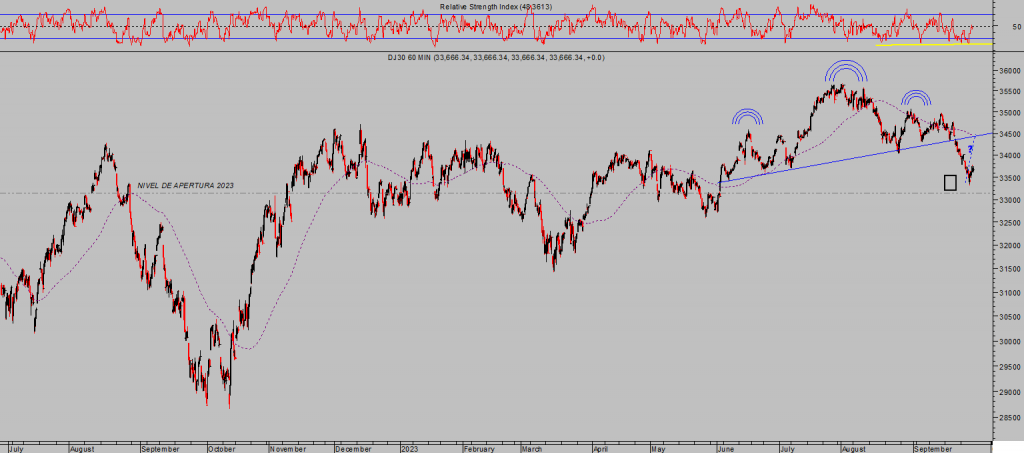

El Dow Jones y el Nasdaq también han alcanzado niveles de sobre-venta, no muy acusados, que fueron alcanzados por última vez en octubre de 2022.

DOW JONES, diario.

NASDAQ-100, diario.

«sentimiento demasiado pesimista combinado con indicadores técnicos en sobreventa y con las cotizaciones alrededor del nivel objetivo inicial de las caídas, en un momento estacional que abre una ventana de oportunidad alcista importante, elevan mucho las posibilidades de giro al alza», decíamos en este post de este pasado miércoles.

Cuestión que sumada a la pauta estacional de fin de mes y trimestre, sesgo alcista, y también citada en post recientes, o al hecho de que los índices hayan alcanzado la zona objetivo de las caídas que venimos proyectando desde agosto, han obrado milagros y generado un interesante suelo justamente en la sesión del miércoles.

DOW JONES, 60 minutos,

El mercado rebotó en la sesión de ayer un +0.83% el Nasdaq, un +0.59 el SP500 y el Dow Jones +0.35% y los futuros globex hoy vienen rebotando de nuevo, bien por encima de medio punto porcentual. La precisión del impacto de las pautas temporales es en ocasiones milimétrica, muy interesante desde la perspectiva operativa.

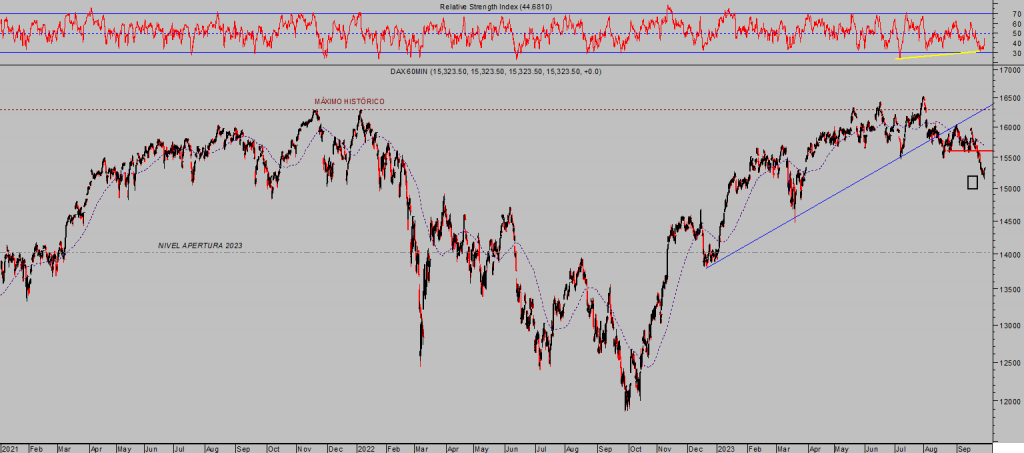

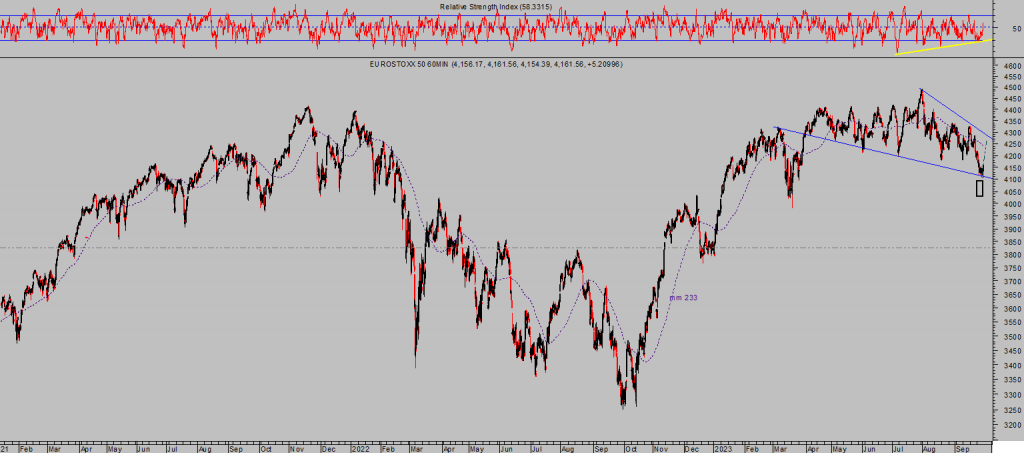

Las bolsas europeas también están siguiendo el mismo guión, rebotando desde mínimos coincidentes de manera precisa con las zonas de proyección, en sobreventa y mostrando ciertas divergencias alcistas de corto plazo y con la estacionalidad a su favor.

El DAX recuperó ayer cerca del 0.7% y hoy se anota otro +0.90%

DAX-40, 60 minutos,

EUROSTOXX-50, 60 minutos.

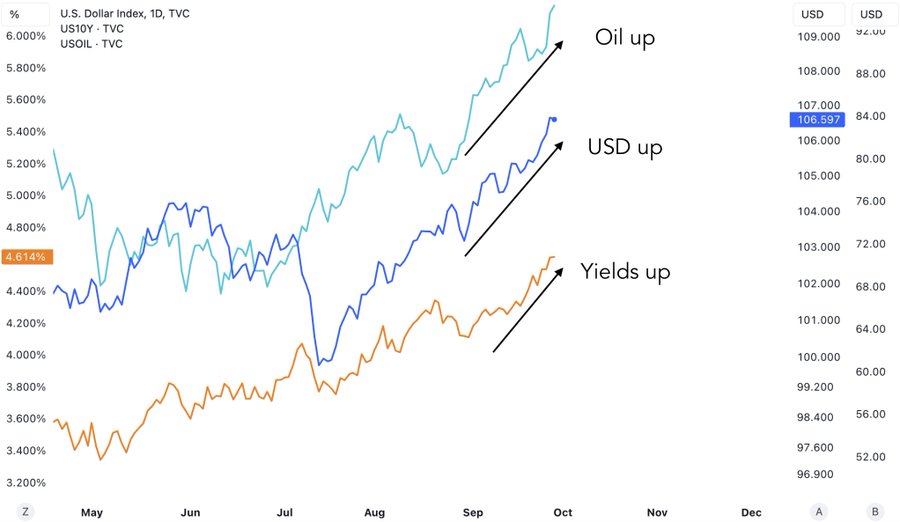

Además de todo lo anterior, los factores que han propiciado el entorno Risk Off o correctivo de los mercados en las últimas semanas, que son principalmente la subida de los tipos de interés del mercado secundario, subida del precio del petróleo y subidas del Dólar, también parecen haber alcanzado cotas elevadas y zonas de interés desde la que muy probablemente tenderán a corregir, al menos en el corto plazo.

En tal caso el mercado tendrá más motivos para recuperar niveles. Veremos!.

Las posiciones cortas, bajistas, abiertas semanas atrás para aprovechar las caídas producidas han arrojado muy interesante rentabilidad y se están cerrando por activación de órdenes de control de riesgo y beneficio o stop dinámico. A

Simultáneamente, mantenemos posiciones largas, alcistas, abiertas en sectores fuertes como el de la energía y estamos sugiriendo (reservado suscriptores) nuevas operaciones para aprovechas el contexto y expectativa del mercado para próximas semanas.

SUNCOR ENERGY, semana.

Buen fin de semana a todos!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com