Tras el mantenimiento de los tipos de interés por parte de la Reserva Federal en su reunión de este miércoles, un complicado mantenimiento con advertencia «hawkish» de posibles subidas posteriores, los mercados no han dejado de acusar la incertidumbre y han caído con fuerza, ampliando el deterioro técnico dejando ruptura de pautas y confirmación de patrones bajistas.

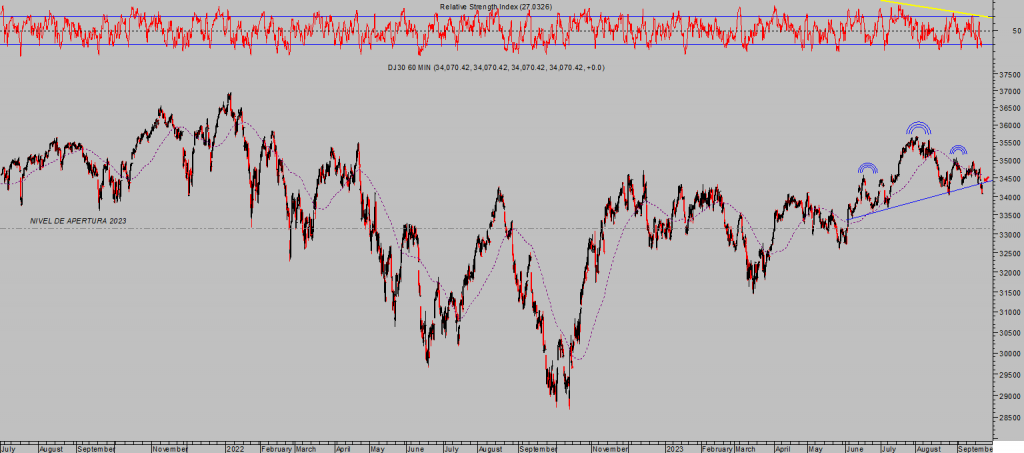

DOW JONES, 60 minutos,

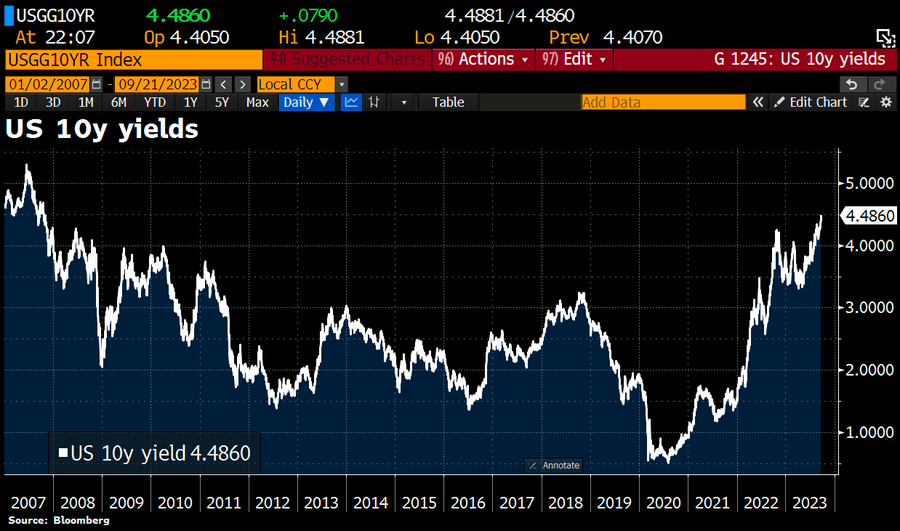

Las caídas de las bolsas no presentan visos de haber finalizado y además los tipos de interés del mercado secundario tampoco ayudan, han continuado al alza después de conocer los confusos mensajes que surgieron el miércoles de la reunión del FOMC y han alcanzado niveles no vistos desde 2007. Ayer la rentabilidad del Bono a 10 años alcanzó el 4.49%.

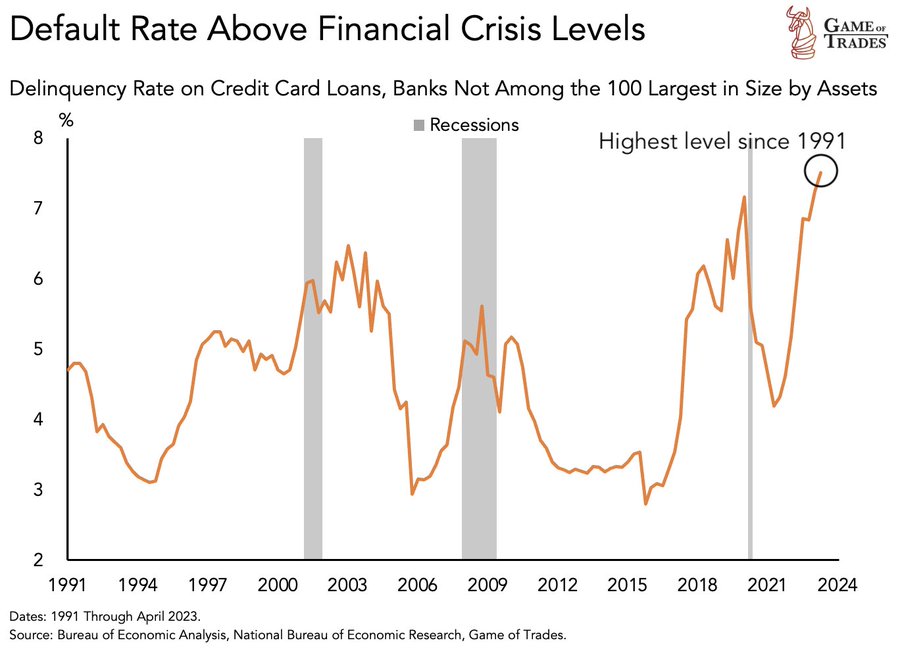

Suben los tipos del mercado secundario y suben también los tipos de los préstamos y créditos hipotecarios, las hipotecas a 30 años han alcanzado el 7.9%, ahogando aún más a la población y provocando fuertes alzas de impago y morosidad.

Los mercados están haciendo una digestión pesada del «higher for longer» renovado.

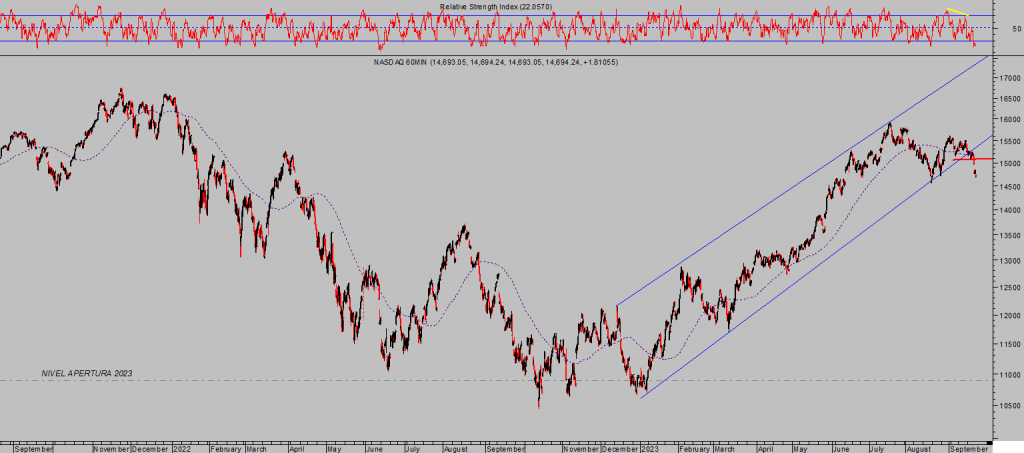

NASDAQ-100, 60 minutos,

La confusión generada en los mercados por la reunión del FOMC no sólo se deriva del tono duro «hawkish» advirtiendo la posibilidad de nuevas subidas de tipos pero sin mover los tipos aún.

El hecho de que el comunicado declarase abiertamente una proyección de «soft landing» para la economía pero sólo 30 minutos después el Sr Powell tratase de esquivar tal pronóstico y afirmase lo siguiente «No, I would not do that». «I’ve always thought that the soft landing was a plausible outcome…ultimately, this may be decided by factors that are outside our control at the end of the day, but I do think it’s possible», no ayuda a la confianza ni a la estabilidad.

La posibilidad de asistir a un soft landing es cada vez más limitada, existen innumerables testigos, correlaciones rotas, divergencias y proyecciones entre datos macro y otras de datos macro con el mercado de acciones (mostradas detalladamente en post recientes) indicando que si al final se consigue un aterrizaje suave o soft landing de la economía será milagroso.

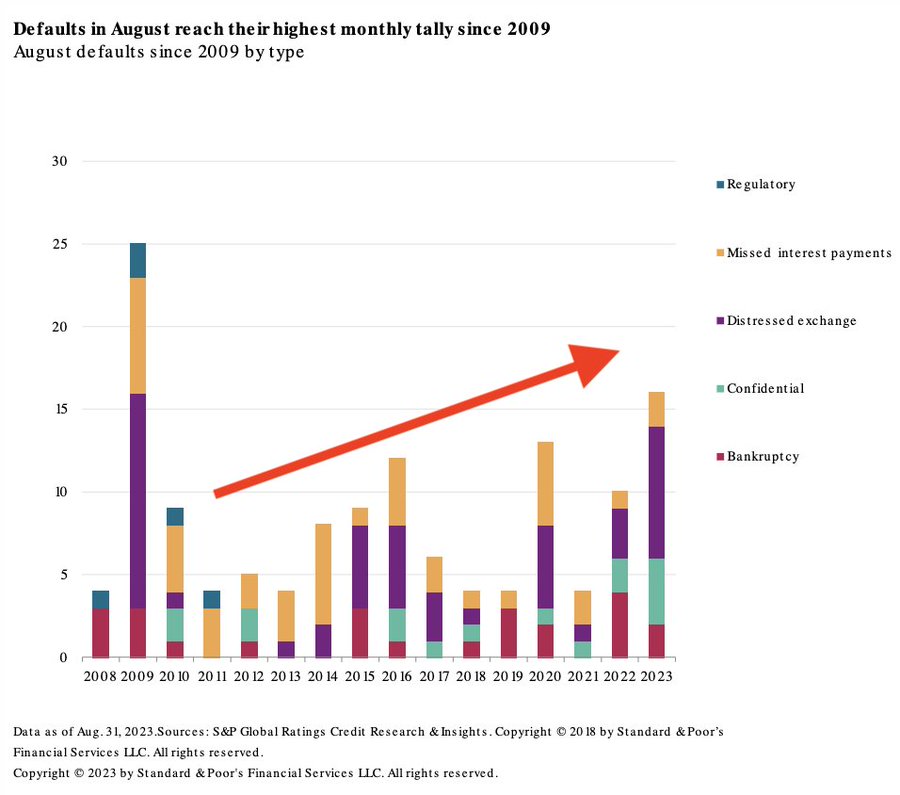

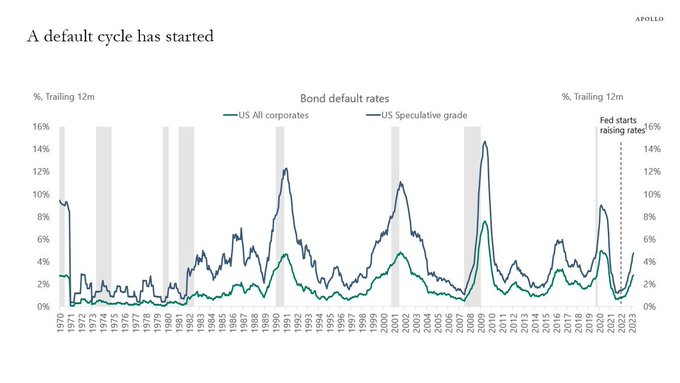

La morosidad está subiendo…

la de las empresas sin duda y los defaults han subido en agosto con la mayor fuerza desde 2009…

El aumento de los defaults es un problema generalmente asociado con entornos recesivos.

Desde hace sólo un año la tasa de defaults de empresas con grado de inversión especulativo ha crecido desde el 1.5% hasta el 5% actual, se trata del inicio de un ciclo y todo apunta a que las quiebras continuarán escalando al alza.

La morosidad de los particulares también está subiendo y de manera muy especial y preocupante la de las tarjetas de crédito. La tasa de impagos del servicio de la deuda de tarjetas está creciendo de manera clara pero aún no muy severa, sin embargo, la contraída excluyendo a los 100 bancos más grandes ha alcanzado el nivel más alto desde 1991 (vean gráfica siguiente). La morosidad de créditos considerados subprime para la compra de coches también se ha disparado y alcanzado niveles de 2010.

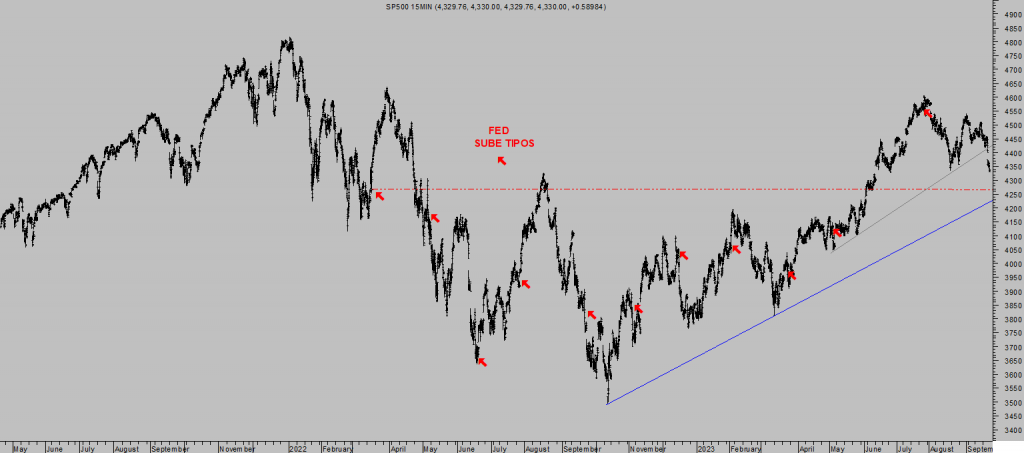

El mercado de acciones, sin embargo, todavía se encuentra por encima de los niveles de cotización de cuando se produjo la primera subida de tipos. Así, 11 alzas de tipos y un total de 5.5 puntos porcentuales de subida en tiempo record, aunque han introducido volatilidad, en términos netos han pasado desapercibidos, de momento.

S&P500, 15 minutos.

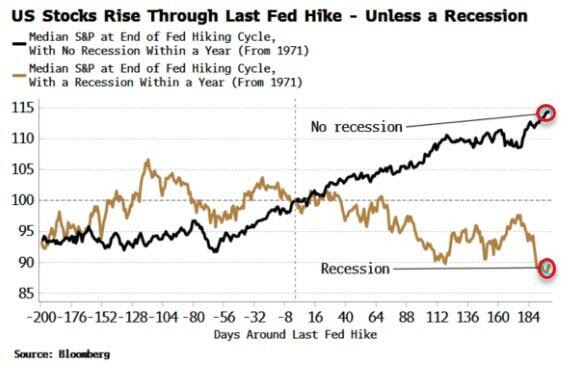

El debate sobre el «soft landing» o «hard landing» de la economía, es decir sobre si la FED conseguirá evitar la temida y muy probable recesión es de gran relevancia para el bienestar de las familias y actividad y solvencia de las empresas, es decir, para el comportamiento de los mercados;

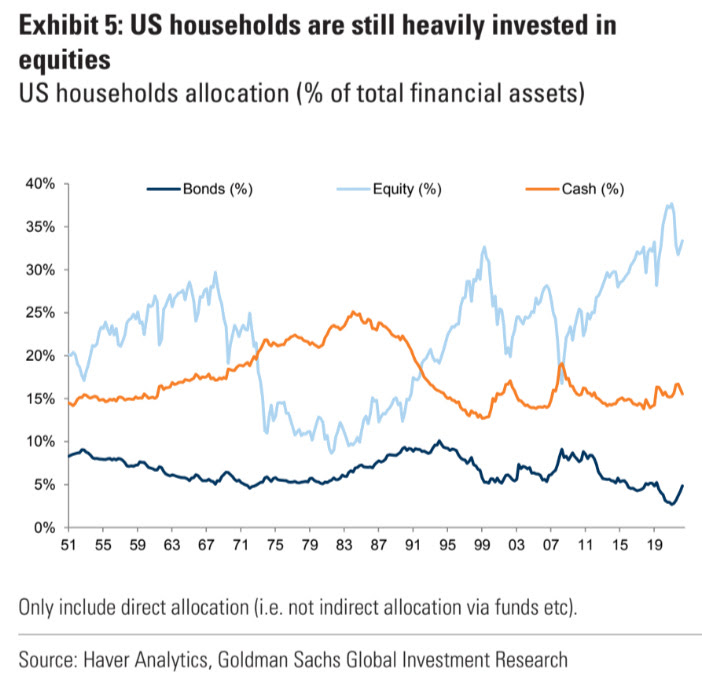

Una corrección del mercado típica y asociada a recesiones puede ser devastadora para los particulares, además de estar sufriendo en sus finanzas personales por el día a día de las subidas de precios de los alimentos, energía, combustibles… y del coste de la deuda (el volumen de deuda está en máximos) podrían enfrentarse a un duro recorte del valor de sus posiciones ahora que su posicionamiento está en zona de máximos históricos.

Una caída media del mercado asociada a recesión económica supera el 40%, lo que enviaría al Dow Jones hacia niveles de 20.000 puntos o al SP500 hacia los 2.700, niveles técnicamente aceptables dentro de estructuras alcistas de largo plazo pero que serían letales para el consumo.

Quizá no sean alcanzados ya que, presuntamente y como ha sucedido tantas veces, la FED apuntalará el sistema para evitarlo… a menos que se produzca una recesión dura y prolongada o una fuerte sacudida en los mercados de deuda, ambas hipótesis son posibles.

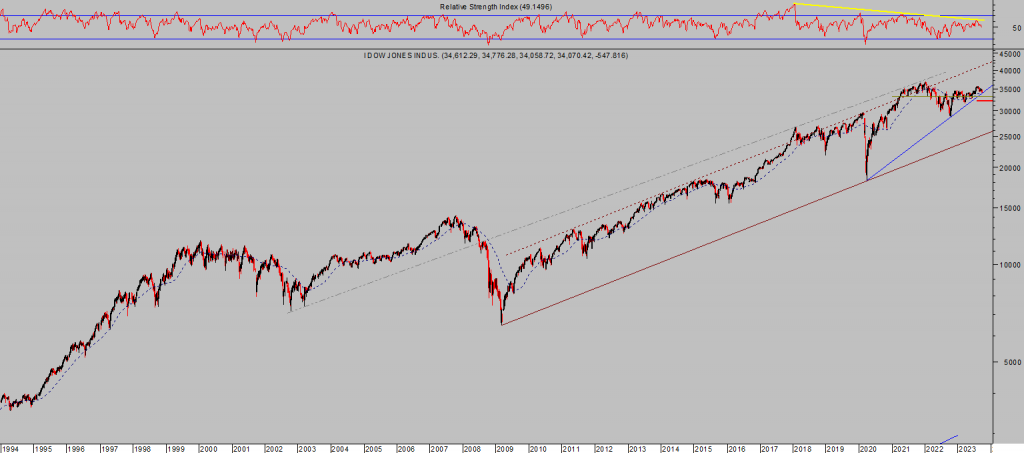

DOW JONES, semana.

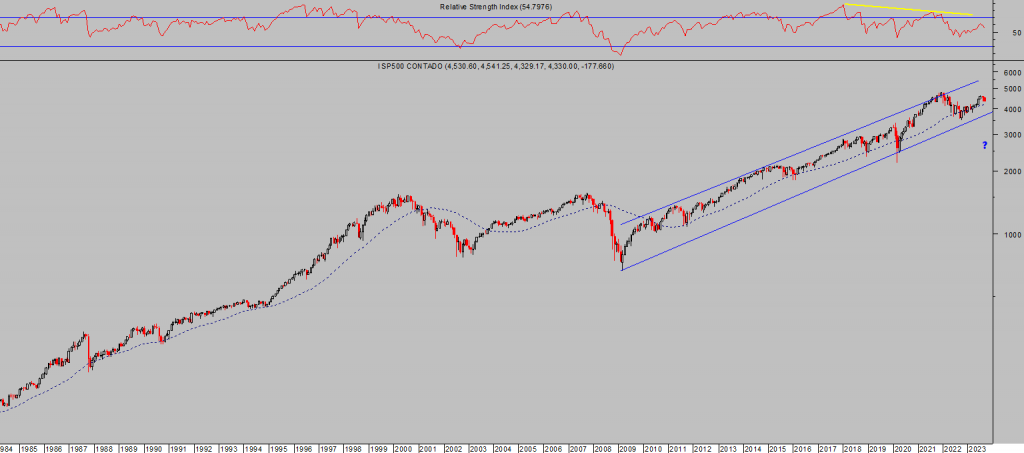

S&P500, mensual

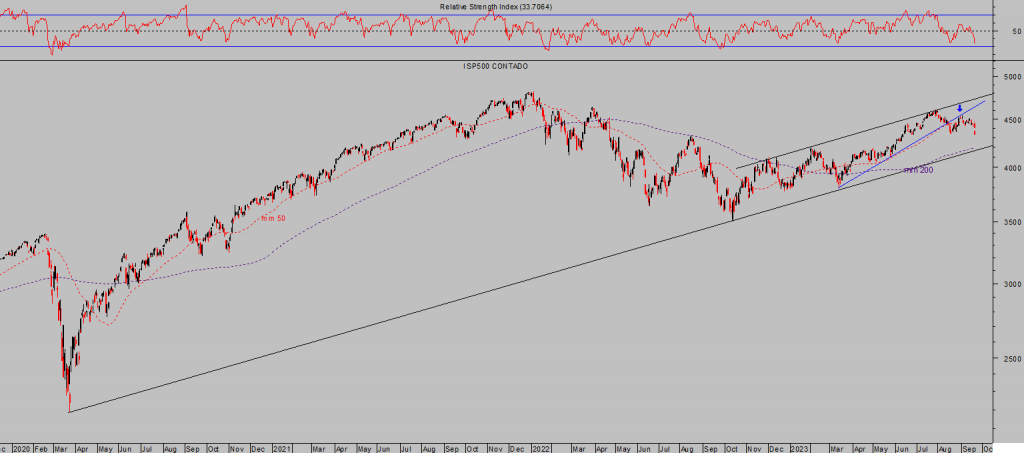

La escapada bajista de ayer, dejando un fuerte hueco de apertura afianza la tendencia bajista de corto plazo…

S&P500, diario.

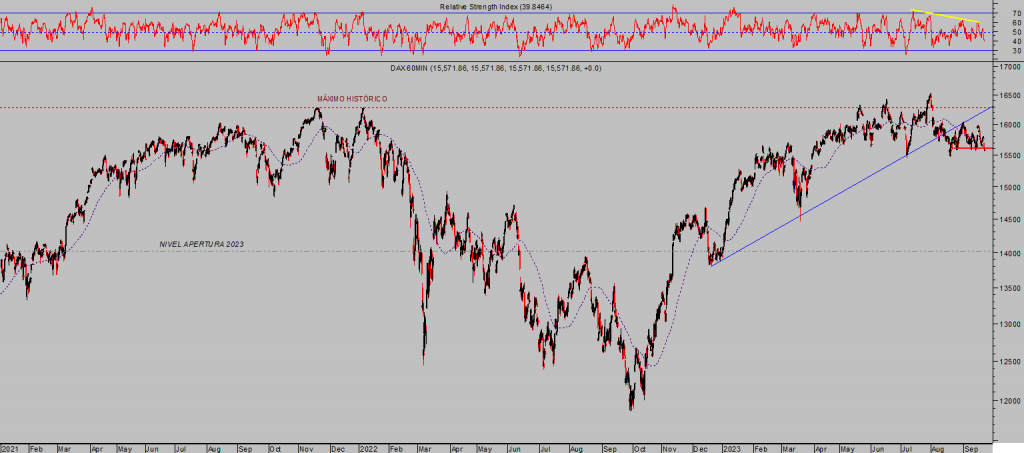

y nos anima a mantener las posiciones abiertas en favor de caída de las cotizaciones y aumento de la volatilidad, también contra los índices europeos,

DAX-40, 60 minutos.

Vean algunas de las estrategias compartidas con suscriptores y en marcha:

DES2, diario. (ETF inverso y doble contra el DAX).

LVO, diario. (ETF largo de volatilidad).

Las bolsas, además de técnicamente deterioradas, se encuentran en la ventana estacional de mayor debilidad del año y todavía restan varias sesiones antes de superarla, de igual manera que aún falta un interesante recorrido bajista de las cotizaciones antes de alcanzar las zonas objetivo inicial previstas para los distintos índices en el proceso de caídas en curso.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com