Ranking de las principales Bolsas en 2023

El ranking de las principales Bolsas europeas y norteamericanas en lo que llevamos de año va de la siguiente manera:

- Nasdaq +31,07%

- Nikkei +28,41%

- FTSE MIB italiano +21,89%

- Ibex 35 español +16,05%

- S&P 500 +16,02%

- Dax alemán +14,15%

- Cac francés +13,98%

- Euro Stoxx 50 +13,22%

- Dow Jones +4,52%

- FTSE 100 británico +3,48%

- CSI chino -4,21%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán durante los próximos seis meses, bajó 7,8 puntos porcentuales hasta el 34,4%. El optimismo sigue por debajo de su media histórica del 37,5.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán durante los próximos seis meses se mantiene aun por debajo de su promedio histórico del 31%.

El efecto iPhone en sus acciones

Apple ha presentado su último modelo, el iPhone 15. Generalmente es todo un acontecimiento ya que suele provocar un gran interés, si bien es cierto que últimamente tiene menos intensidad.

Pero en esta ocasión se ha producido un hecho. Las acciones de Apple han caído un -7,1% la semana anterior a la presentación de su último modelo de teléfono móvil. Un hecho significativo porque es el mayor derrumbe de las acciones de la compañía en la semana anterior a la presentación de un iPhone, nunca en su historia habíamos asistido a un desplome semejante.

El anterior récord era de una caída del -6,7% la semana previa a la presentación del iPhone en el año 2011.

Podría pensarse que es que ha sido una mala semana para la tecnología en general y para Apple en particular, pero tampoco es así, ya que el famoso ETF Technology Select SPDR únicamente cayó un -0,4%.

Si cogemos todas las presentaciones de iPhones (desde el año 2007) tenemos que la semana previa los títulos de Apple se han comportado de la siguiente manera:

- Año 2007 +9,1%

- Año 2008 -2,4%

- Año 2009 +3,2%

- Año 2010 -2,3%

- Año 2011 -6,7%

- Año 2012 -0,1%

- Año 2013 +1,2%

- Año 2014 -5,1%

- Año 2015 -1,9%

- Año 2016 +3,3%

- Año 2017 -0,8%

- Año 2018 -2,6%

- Año 2019 +5,3%

- Año 2020 +7%

- Año 2021 -5,5%

- Año 2022 -0,8%

- Año 2023 -7,3%

El dato que en cambio sí es favorable es que mirando todas las presentaciones anteriores, los títulos de la compañía han subido un +3% en los 3 meses siguientes a la presentación de un nuevo modelo de teléfono móvil.

Cómo sacar rendimiento con el rally del sector energético

Este año el sector de la energía es uno de los más interesantes. Basta ver cómo el ETF Energy Select Sector SPDR ha subido un +13,6% en lo que llevamos de segunda mitad del año, por encima del resto de sectores y del +0,8% del índice S&P 500 y del segundo mejor sector, el de comunicaciones, que sube un +3,8%.

¿Interesado en invertir en el sector de la energía? Pues algunos ETFs interesantes son los 3 siguientes:

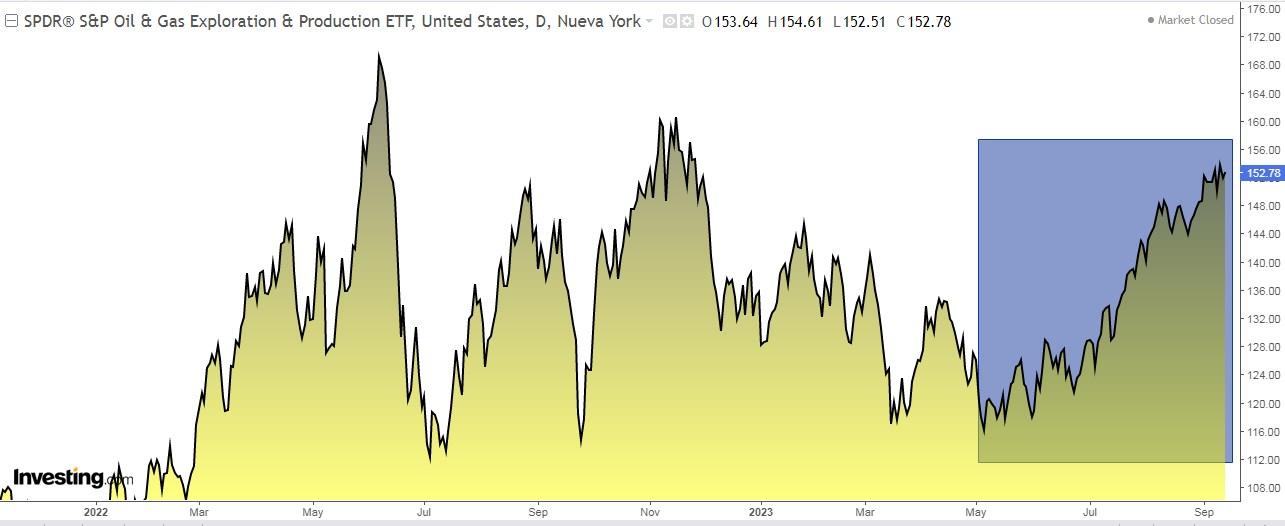

– SPDR® S&P Oil & Gas Exploration & Production ETF: se creó en junio del 2006. Gestiona 4.000 millones de dólares en activos. Su comisión es del 0,35%. Las principales posiciones que tiene son SM Energy, Permian Resources, Texas Pacific Land, APA, Antero Resources, Southwestern Energy, CNX Resources y Marathon Petroleum. Su rentabilidad los últimos 3 años es de un +54,07%, el último año un +10,96% y los últimos 3 meses un +21,10%.

– Vanguard Energy Index Fund ETF Shares: se creó en septiembre del 2004. Gestiona 10.000 millones de dólares en activos. Su comisión es del 0,10%. Las principales posiciones que tiene son Exxon Mobil, Chevron, ConocoPhillips, SLB, EOG Resources, Marathon Petroleum y Occidental Petroleum. Su rentabilidad los últimos 3 años es de un +49,88%, el último año un +16,77% y los últimos 3 meses +18,64%.

– Energy Select Sector SPDR® Fund: se creó en diciembre de 1998. Gestiona 39.000 millones de dólares en activos. Su comisión es del 0,10%. Las principales posiciones que tiene son Exxon Mobil, Chevron, SLB, ConocoPhillips, EOG Resources, Marathon Petroleum y Pioneer (TYO:6773) Natural Resources. Su rentabilidad los últimos 3 años es de un +48,20%, el último año un +18,14% y los últimos 3 meses +17,60%.

Lo que hay detrás del rally del petróleo

El petróleo Brent, el de referencia en Europa, y el petróleo WTI de referencia en Estados Unidos, suben con bastante fuerza desde el mes de julio. En el primer caso de 71,57 a 94,62, en el segundo caso de 67,05 a 91,15 dólares.

Hay varias razones:

– La Agencia Internacional de Energía comentó que la demanda sigue creciendo apoyada por la recuperación de la economía de China, la cual se supone que ya ha pasado lo peor. Concretamente las previsiones a apuntan a un incremento mundial de la demanda de crudo, un aumento de 2,25 millones de barriles por día en el 2024.

– Los recortes voluntarios de producción de Arabia Saudí y Rusia que se han extendido hasta final de año.

Añadir que la AIE ha asegurado que la extensión de los recortes de producción de petróleo por parte de Arabia Saudí y Rusia provocará un déficit hasta el cuarto trimestre. De hecho, el informe mensual de la OPEP de septiembre recoge que el déficit de petróleo podría ascender a 3,3 millones de barriles en el próximo trimestre y de confirmarse, sería el mayor de los últimos 16 años.

Así las cosas, el petróleo Brent sube más de un +30% desde los mínimos del mes de junio y la barrera de los 100 dólares parece estar a la vuelta de la esquina.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.