Análisis resultados Inditex

Principales cifras comparadas con el consenso de Bloomberg:

- Ventas 16.851 millones de euros (+13,5%) vs. 16.654 millones de euros (+12,2%).

- Margen Bruto 9.801 millones de euros (+14%) vs. 9.680 millones de euros (e), lo que supone un margen de 58,2% vs. 57,9% en 1S22 y 58,1% esperado.

- EBITDA 4.663 millones de euros (+15,7%) vs. 4.555 millones de euros

esperados. - BNA 2.513 millones de euros vs. 2.462 millones de euros esperados.

- Los costes operativos aumentan +12,4% y el inventario se reduce -6,9% en el semestre.

En el 2T 2023 estanco, las ventas ascienden a 9.240 millones de euros (+14%) vs 9.059 millones de euros (+11,8%) esperado; el EBIT a 1.682 millones de euros vs 1.768 millones de euros (e) y el BNA a 1.345 millones de euros vs 1.247 millones de euros (e). La caja neta aumenta +14,1% vs 1S 2022 hasta 10.546 millones de euros (10.508 millones de euros en 1T23).

Opinión sobre Inditex

Las ventas desaceleran ligeramente el ritmo con el que arrancó el trimestre (+14% vs +16% en las 5 primeras semanas iniciadas en mayo) pero mantienen

crecimiento de doble dígito por décimo trimestre consecutivo. A tipo de cambio constante aumentan +16,6%. El arranque del 3T es bueno. Del 1 de agosto al

11 de septiembre las ventas crecen +14%. El Margen Bruto aumenta +27 puntos básicos hasta 58,2% y el M. EBIT aumenta +240 puntos básicos hasta 18,8% vs un 1S 2022 que incluyó una provisión de 216 M€ por el cese de operaciones en Ucrania y Rusia. A pesar de la desaceleración prevista en los próximos trimestres, un buen control de costes de junto con la capacidad de elevar precios defienden los márgenes en niveles máximos históricos. Con presencia en 213 mercados y baja cuota de mercado en un sector muy fragmentado, el potencial de crecimiento orgánico es elevado. La flexibilidad del modelo de negocio junto con el aprovisionamiento en proximidad permite una rápida adaptación a las demandas de los clientes.

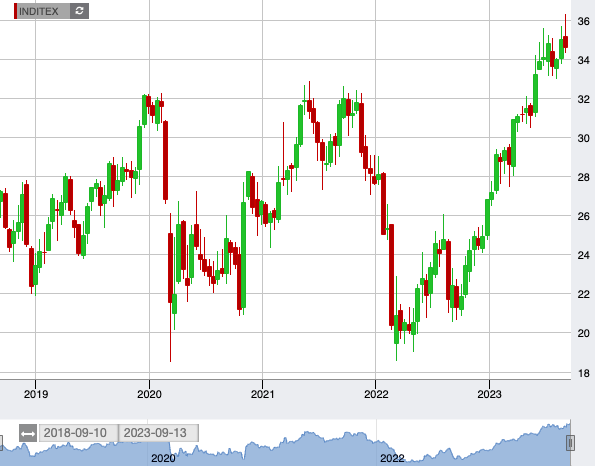

El nuevo plan de inversiones (1.600 M/año) eleva el potencial de crecimiento anual desde +4% hasta +4%/+6% sumado a un incremento de espacio de +1%/+2% (+3% en 2023). La generación de Cash Flow libre se mantendrá resiliente y una fuerte posición de caja neta, superior a los 10.500 M€, permitirán una continua mejora de la remuneración a los accionistas (Rentabilidad por dividendo actual de 3,9%). Mantenemos la recomendación de Compra y elevamos el Precio Objetivo hasta 39€ (desde 37€), que ofrece un potencial de +9%. Los múltiplos actuales (PER 24 20,3x; EV/EBITDA 10,2x) son razonables para sus perspectivas de crecimiento y rentabilidad.

Recomendación de Inditex

Reiteramos recomendación de Comprar y elevamos Precio Objetivo hasta 39€ (desde 37€).

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.