La Reserva Federal reúne al FOMC el 19 y 20 de este mes, los expertos se muestran calmados ante su expectativa de que mantenga tipos sin cambios, aunque antes de la reunión se publicarán los datos de inflación de agosto que presumiblemente sorprenderán al alza desbaratando el estado de calma de expertos e inversores.

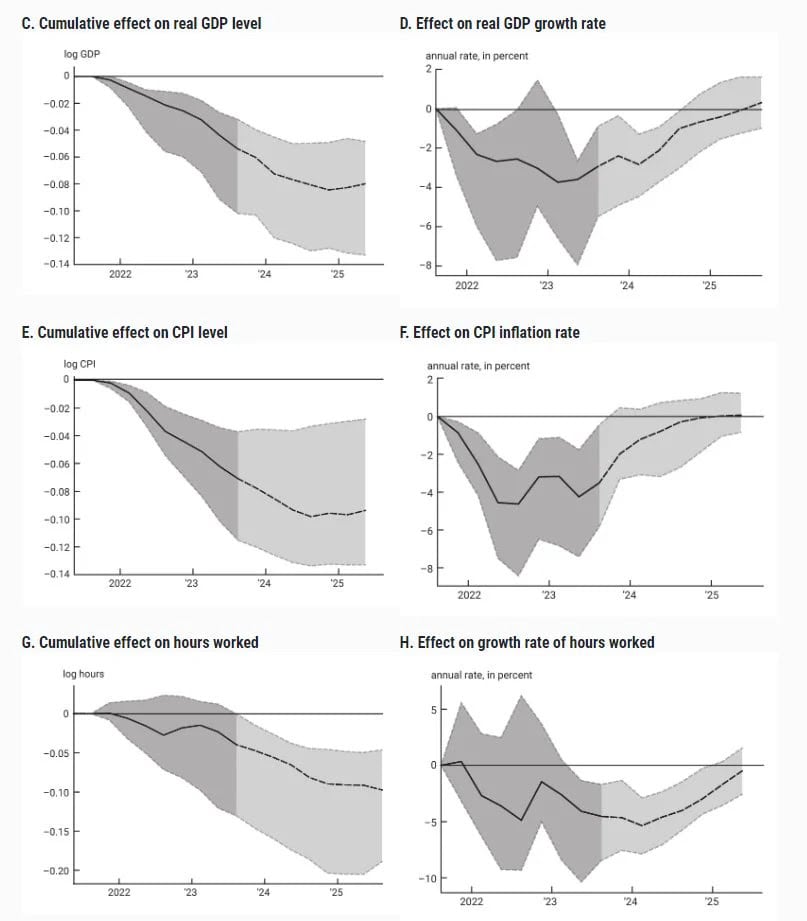

Sin embargo, la Reserva Federal de Chicago ha presentado las proyecciones de su modelo predictivo, sugiriendo que la subida de tipos ya ha sido suficiente para reducir la inflación (esperan que decaiga hacia el umbral del 2% para mediados de 2024) evitando una recesión económica: «the policy tightening that’s already been done is sufficient to bring inflation back near the Fed’s target by the middle of 2024 while avoiding a recession». Vean cuadros de estimaciones;

La posibilidad de sorpresa inflacionista en agosto y septiembre, bien por encima de los meses anteriores y de las estimaciones, combinada con los últimos datos macro mixtos pero con el empleo fuerte (el dato de peticiones de subsidio al desempleo ayer publicado resultó muy positivo) podría reabrir el debate interno -FOMC- y las previsiones de mercado sobre alguna subida más de los tipos de interés.

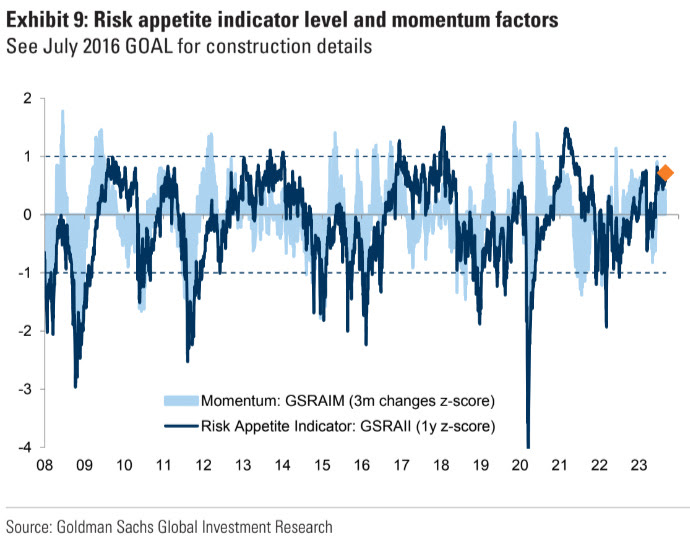

En estas condiciones de complacencia a punto de ser desafiada, el apetito por el riesgo y momentum de mercado medidos según modelo de Goldman Sachs se encuentran en zona de máximos del año, cuestión que aumenta la posibilidad de asistir a un susto en las bolsas en próximas fechas.

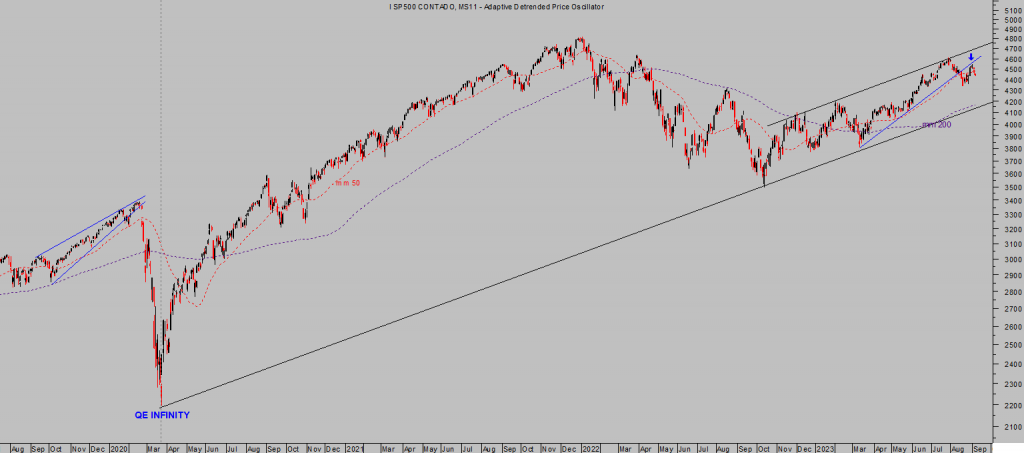

Además, las valoraciones del mercado continúan disparadas y el aspecto técnico parece alineado con la estacionalidad asociada al mes de septiembre.

S&P500, diario.

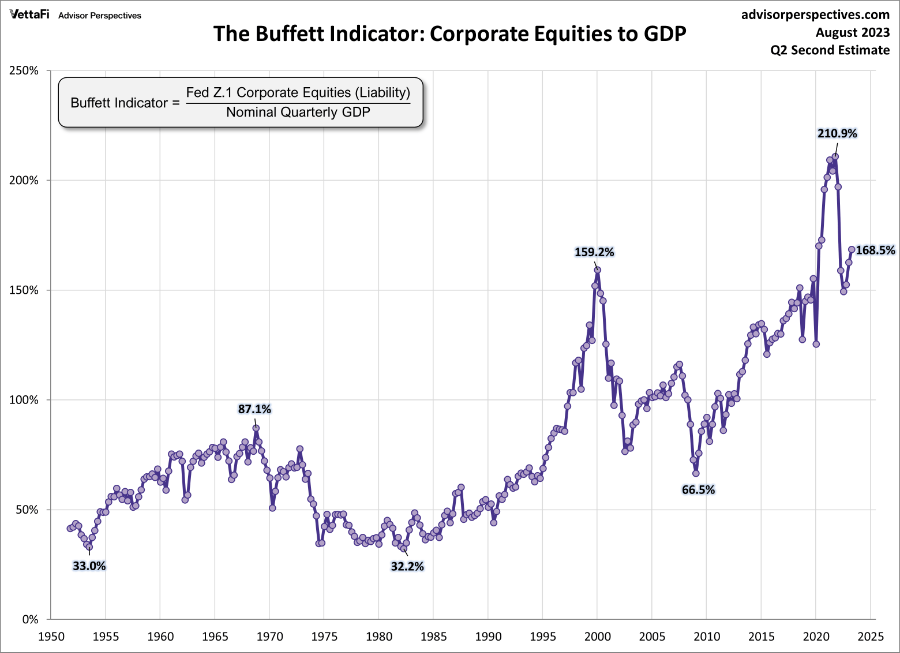

La mayoría de los ratios de valoración presentan lecturas excesivas que terminarán incidiendo sobre las cotizaciones de manera estructural. El famoso Warren Buffett Indicator o ratio que mide la relación entre la capitalización de mercado y el PIB ha corregido desde el extremo alcanzado en 2022 pero todavía se mantiene en zonas de máximos históricos y superiores a los niveles existentes cuando explotaron las últimas dos fuertes burbujas, la tecnológica en el año 2000 y subprime en 2008.

Otro ratio de gran interés y seguimiento es el PER, está en un nivel algo elevado cercano a las 25x y alejado cerca de un 40% de su media histórica.

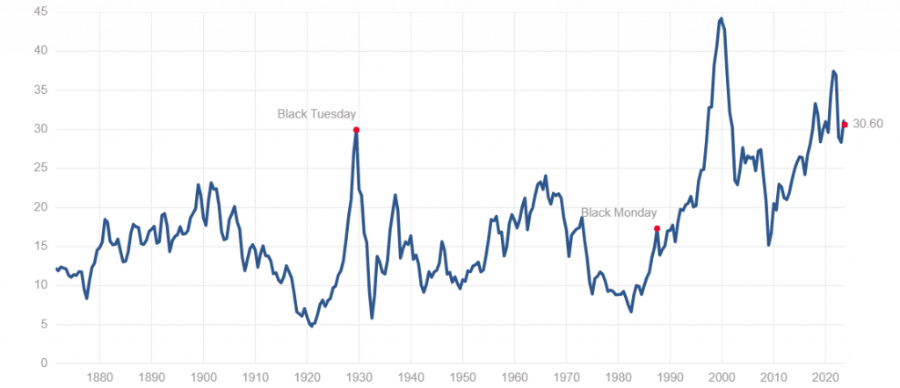

El ratio PER medio de 10 años y ajustado por inflación, denominado Case Shiller PE Ratio, está también señalando un mercado caro y en niveles sólo superados en al burbuja tecnológica o en 2022 antes de la corrección, pero hoy cotiza en los mismos niveles que estuvo justo antes de la gran debacle del año 1929.

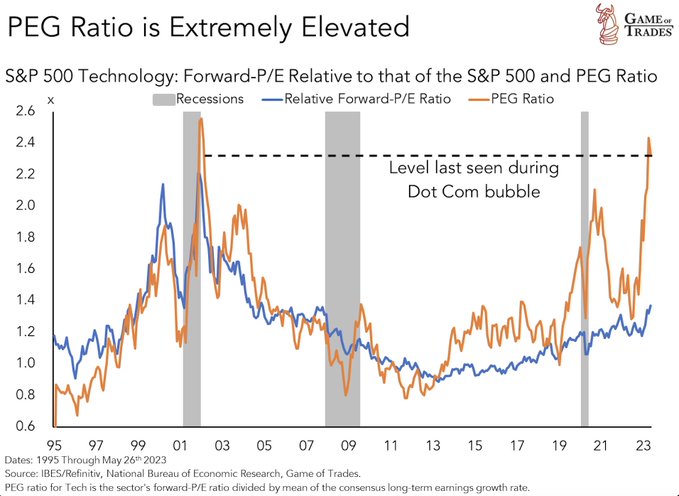

Afinando más el detalle el PER, es muy reveladora su comparativa con el ritmo de crecimiento de las empresas o ratio PEG (PE to Growth).

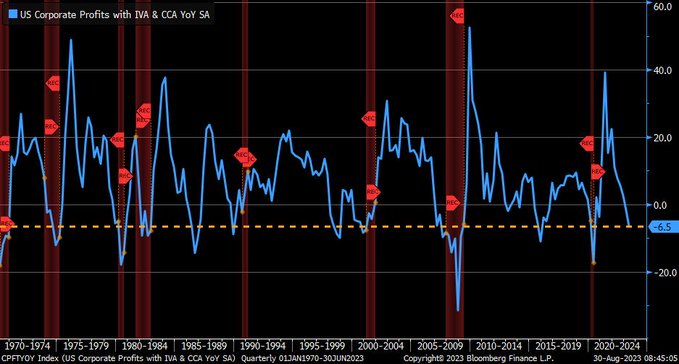

Un PER elevado es aceptable cuando el crecimiento micro y macro es fuerte y favorable pero en un entorno de crecimiento económico a trompicones y comprado-contra-deuda o de resultados empresariales decreciendo (Q/Q), un PER elevado se convierte en un problema.

RESULTADOS EMPRESARIALES EEUU

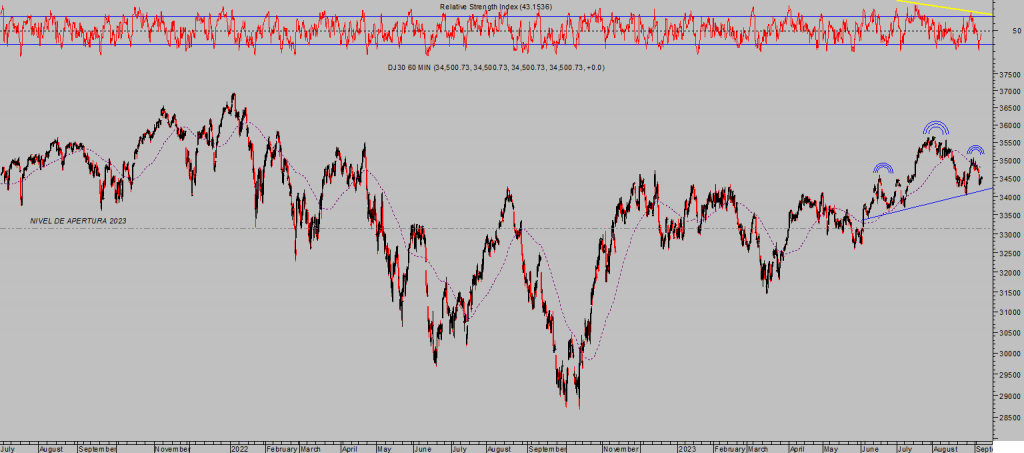

Las bolsas van a corregir en el más corto plazo…

DOW JONES, 60 minutos.

… pero lo importante es, además tener posiciones abiertas y en sintonía, tratar de averiguar las zonas objetivo de proyección de las caídas para los distintos índices.

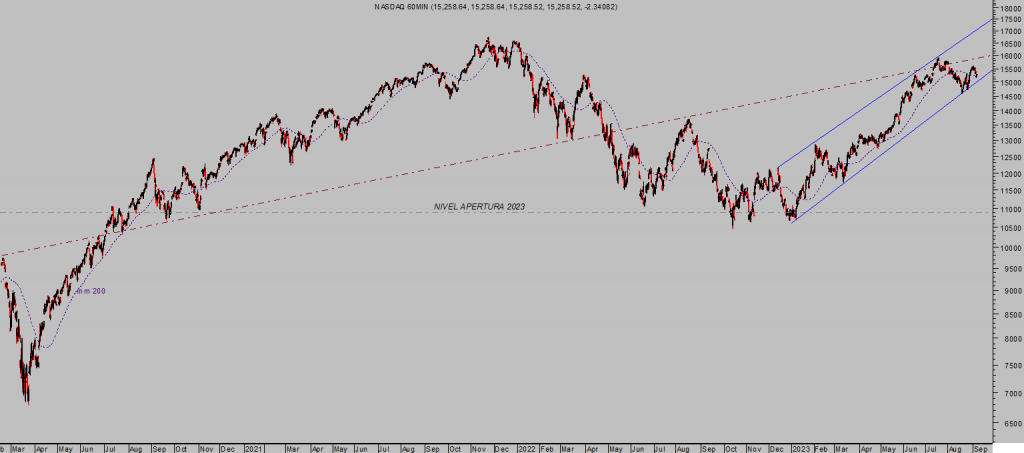

NASDAQ-100, 60 minutos.

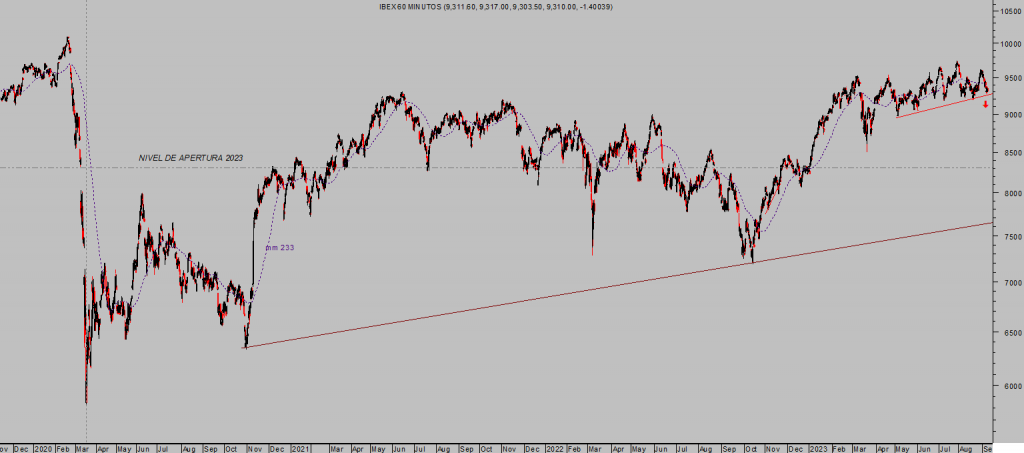

IBEX-35, 60 minutos.

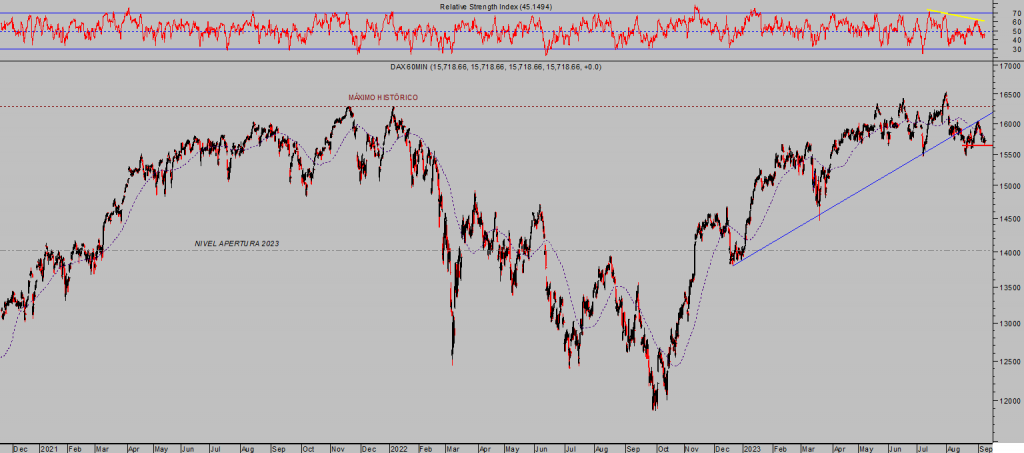

DAX-40, 60 minutos.

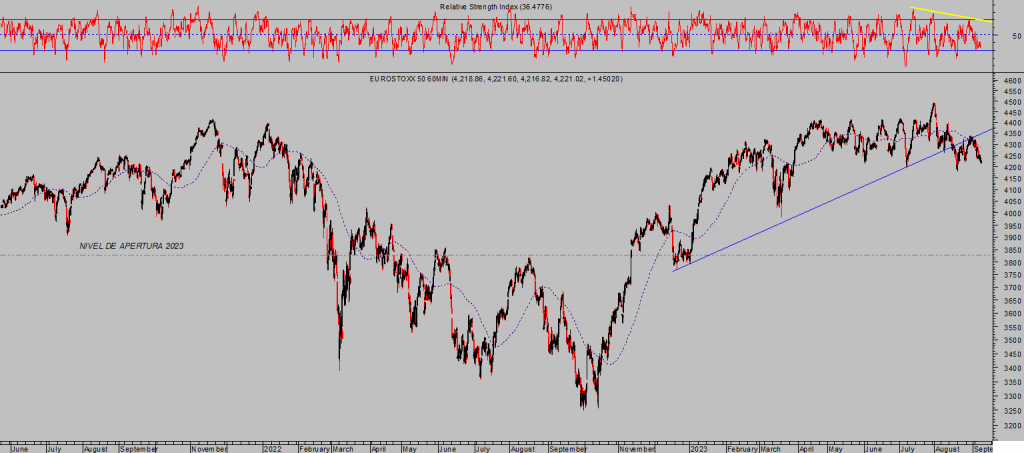

EUROSTOXX-50, 60 minutos,

Este año de inestabilidad pero mercado esquivo y hasta la fecha sostenido será particularmente importante comprobar su fortaleza interna y la probabilidad de que pueda intentar recomponerse de las caídas esperadas para el corto plazo y desplegar la habitual tendencia alcista de los últimos meses del año (muy importantes los análisis y previsiones al respecto compartidos con suscriptores)

Stay tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com